키움증권, 'AAA' KT&G 사로잡은 비결은

초도발행 인수단 이어 대표주관사로 흥행 이끌어…누적된 ESG 트랙레코드 '눈길'

편집자주

증권사 IB들에게 대기업 커버리지(coverage) 역량은 곧 왕관이다. 이슈어와 회사채 발행이란 작은 인연을 계기로 IPO와 유상증자 등 다양한 자본조달 파트너로 관계를 맺을 수 있다. 기업들이 증권사를 선택하는 기준은 뭘까. 탄탄한 트랙레코드를 기반으로 한 실력이 될 수도 있고, 오너가와 인연 그리고 RM들의 오랜 네트워크로 이어진 돈독한 신뢰감 등 다양한 요인이 영향을 미친다. 기업과 증권사 IB들간 비즈니스에서 벌어지는 다양한 스토리를 좀 더 깊게 살펴본다.

키움증권이 KT&G 공모채 발행을 통해 처음으로 ‘AAA’ 등급 대표주관 트랙레코드를 쌓았다. 모집 금액이 크다고 볼 순 없지만 정성적 측면에선 유의미한 성과를 남겼다. 커버리지 확장을 위해 쏟았던 꾸준한 노력이 신규 고객사 확보로 이어졌다.

ESG(환경·사회·지배구조) 채권 주관에 대한 노하우가 주관사 선정 배경으로 꼽힌다. 키움증권은 시장이 열린 초기부터 꾸준히 인수 및 주관에 참여하며 경험을 쌓았다. 업종 특성상 녹색채권 수요가 있었던 KT&G의 구미에 맞는 주관사였던 셈이다.

◇‘5년물 ESG’ 전략, 대형 기관 참여 이끌었다

23일 증권업계에 따르면 KT&G는 지난주 제3회 무보증사채 발행 조건 확정을 위한 기관 수요예측을 진행했다. 2년물 400억원, 3년물 1000억원, 5년물 500억원의 만기구조(트랜치)로 총 2000억원 모집에 나섰다. 수요예측 결과 2년물에는 2600억원, 3년물에는 5900억원, 5년물에는 5300억원의 주문이 몰렸다.

KT&G는 지난해 초도발행으로 공모채 시장을 찾은 바 있다. 당시 총 3000억원 모집에 나서 2조원에 가까운 주문을 받았다. AAA 등급 신용도를 바탕으로 초과 수요 확보에 성공했지만 보완한 지점이 없었던 것은 아니다. 사업 비중 대부분이 담배업에 치중되어 있다 보니 ESG 투자 원칙을 가진 대형 기관 참여는 다소 부족하다는 평가를 받았다.

이번 발행에 5년물 ESG 채권을 포함시킨 것도 이런 평가를 고려한 전략이었다. 초우량 장기물에 대한 수요가 큰 대형 기관을 고려한 것은 물론 ESG 트랜치를 택해 이전보다 높은 참여도를 끌어내고자 했다. 여기에 주요 임직원들이 직접 기관을 방문하며 적극적인 대면 설명회로 설득하는 작업도 병행했다.

증권업계 관계자는 “담배 업종 이슈로 인해 많은 기관이 참여하지 못한 것은 지난번과 같지만, 적극적인 논딜로드쇼(NDR)와 전략적 트랜치 구성을 통해 일부 기관 유치에 성공했다”며 “2년, 3년이 아닌 5년물 ESG 채권이었기에 장기물 투자를 선호하는 중앙회, 보험사 등의 참여가 있었다”고 설명했다.

◇ESG채권 ‘강점’ 키움증권, 대표주관사 역할 '톡톡'

이번 발행은 KB증권과 한국투자증권, 키움증권, 신한투자증권이 주관했다. 주관사단 구성에서 특히 눈에 띄는 이름은 키움증권이다. 지난해 인수단으로 참여했지만, 이번에는 미래에셋증권 대신 대표 주관사로 합류했다.

초도발행 당시 키움증권은 적극적인 역할을 했다. 마케팅 과정에서 AAA 등급 회사채의 희소성을 주요 포인트로 삼아 투자자 세일즈에 기여했다는 평가다. 이후에도 지속적으로 회사 측과 관계를 이어가며 조달 전략과 자본시장 동향에 대한 의견 교류를 이어갔다.

국내에서 AAA등급 신용도를 가진 기업은 손가락에 꼽는다. 금융사를 제외할 경우 KT&G와 KT, SK텔레콤 세 곳 뿐이다. 현대차의 경우 1개 신용평가사로부터 AAA등급을 받았다. ‘희소가치’가 큰 만큼 AAA급 초우량 기업의 회사채 대표 주관을 맡은 것은 의미가 있다.

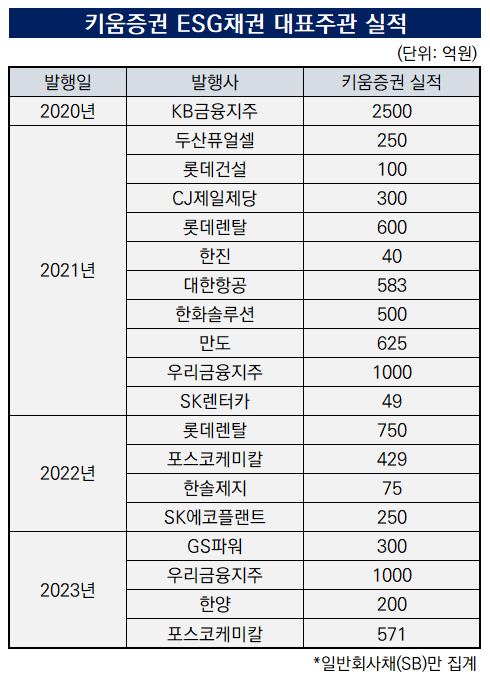

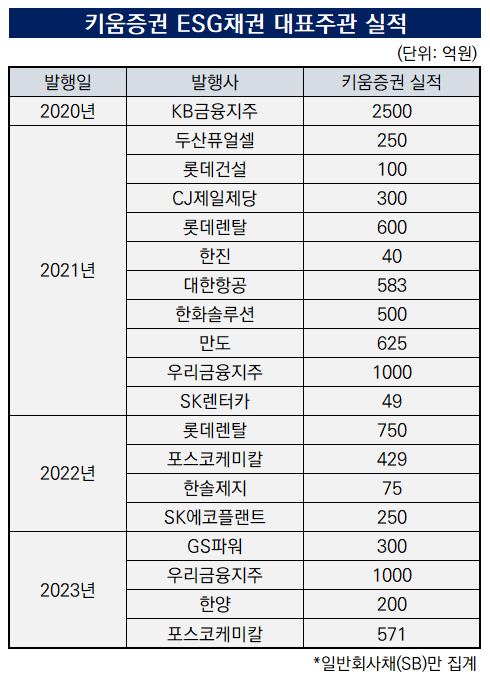

그간 꾸준히 ESG 채권에 관심을 기울였던 전략이 성과로 돌아왔다. 키움증권은 ESG 채권 시장 초기부터 다수 딜을 주관했다. 2020년 KB금융지주의 5000억원 규모 ESG채권에 대표 주관사로 참여한 것이 시작이었다. 지난해에는 국내 최초 사례였던 현대캐피탈의 지속가능연계채권(SLB) 발행에서 KB증권과 함께 공동 대표주관사를 맡았다.

키움증권 관계자는 “초도발행 당시 인수단으로서 적극적인 역할을 한 것은 물론 그간 ESG 채권 시장에서 주목할만한 딜에 참여한 것이 좋은 결과로 돌아온 것 같다”며 “향후에도 AA급 부채자본시장(DCM)딜은 물론 주식자본시장(ECM)까지 영역을 확장하기 위해 다양한 전략을 고민 중”이라고 설명했다.

ESG(환경·사회·지배구조) 채권 주관에 대한 노하우가 주관사 선정 배경으로 꼽힌다. 키움증권은 시장이 열린 초기부터 꾸준히 인수 및 주관에 참여하며 경험을 쌓았다. 업종 특성상 녹색채권 수요가 있었던 KT&G의 구미에 맞는 주관사였던 셈이다.

◇‘5년물 ESG’ 전략, 대형 기관 참여 이끌었다

23일 증권업계에 따르면 KT&G는 지난주 제3회 무보증사채 발행 조건 확정을 위한 기관 수요예측을 진행했다. 2년물 400억원, 3년물 1000억원, 5년물 500억원의 만기구조(트랜치)로 총 2000억원 모집에 나섰다. 수요예측 결과 2년물에는 2600억원, 3년물에는 5900억원, 5년물에는 5300억원의 주문이 몰렸다.

KT&G는 지난해 초도발행으로 공모채 시장을 찾은 바 있다. 당시 총 3000억원 모집에 나서 2조원에 가까운 주문을 받았다. AAA 등급 신용도를 바탕으로 초과 수요 확보에 성공했지만 보완한 지점이 없었던 것은 아니다. 사업 비중 대부분이 담배업에 치중되어 있다 보니 ESG 투자 원칙을 가진 대형 기관 참여는 다소 부족하다는 평가를 받았다.

이번 발행에 5년물 ESG 채권을 포함시킨 것도 이런 평가를 고려한 전략이었다. 초우량 장기물에 대한 수요가 큰 대형 기관을 고려한 것은 물론 ESG 트랜치를 택해 이전보다 높은 참여도를 끌어내고자 했다. 여기에 주요 임직원들이 직접 기관을 방문하며 적극적인 대면 설명회로 설득하는 작업도 병행했다.

증권업계 관계자는 “담배 업종 이슈로 인해 많은 기관이 참여하지 못한 것은 지난번과 같지만, 적극적인 논딜로드쇼(NDR)와 전략적 트랜치 구성을 통해 일부 기관 유치에 성공했다”며 “2년, 3년이 아닌 5년물 ESG 채권이었기에 장기물 투자를 선호하는 중앙회, 보험사 등의 참여가 있었다”고 설명했다.

◇ESG채권 ‘강점’ 키움증권, 대표주관사 역할 '톡톡'

이번 발행은 KB증권과 한국투자증권, 키움증권, 신한투자증권이 주관했다. 주관사단 구성에서 특히 눈에 띄는 이름은 키움증권이다. 지난해 인수단으로 참여했지만, 이번에는 미래에셋증권 대신 대표 주관사로 합류했다.

초도발행 당시 키움증권은 적극적인 역할을 했다. 마케팅 과정에서 AAA 등급 회사채의 희소성을 주요 포인트로 삼아 투자자 세일즈에 기여했다는 평가다. 이후에도 지속적으로 회사 측과 관계를 이어가며 조달 전략과 자본시장 동향에 대한 의견 교류를 이어갔다.

국내에서 AAA등급 신용도를 가진 기업은 손가락에 꼽는다. 금융사를 제외할 경우 KT&G와 KT, SK텔레콤 세 곳 뿐이다. 현대차의 경우 1개 신용평가사로부터 AAA등급을 받았다. ‘희소가치’가 큰 만큼 AAA급 초우량 기업의 회사채 대표 주관을 맡은 것은 의미가 있다.

그간 꾸준히 ESG 채권에 관심을 기울였던 전략이 성과로 돌아왔다. 키움증권은 ESG 채권 시장 초기부터 다수 딜을 주관했다. 2020년 KB금융지주의 5000억원 규모 ESG채권에 대표 주관사로 참여한 것이 시작이었다. 지난해에는 국내 최초 사례였던 현대캐피탈의 지속가능연계채권(SLB) 발행에서 KB증권과 함께 공동 대표주관사를 맡았다.

키움증권 관계자는 “초도발행 당시 인수단으로서 적극적인 역할을 한 것은 물론 그간 ESG 채권 시장에서 주목할만한 딜에 참여한 것이 좋은 결과로 돌아온 것 같다”며 “향후에도 AA급 부채자본시장(DCM)딜은 물론 주식자본시장(ECM)까지 영역을 확장하기 위해 다양한 전략을 고민 중”이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >