불황 통과하는 정유사, 재무건전성 유지 강화

③[재무구조] HD현대오일뱅크, 부채비율·차입금의존도 부담

편집자주

'피어 프레셔(Peer Pressure)'란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

변화하지 않으면 도태된다. 국내 정유 4사의 투자 시계가 빠르게 돌아가고 있다. 글로벌 전기차 시장 확대 등 에너지 전환이란 큰 변화 속에 탄소중립을 위한 '탈석유' 시대가 성큼 다가오면서다.

대규모 장치산업이자 다른 산업보다 변화가 느리던 정유 업계에 부는 바람은 단순한 미풍 수준이 아니다. 수익률과 직결된 정제마진의 변동성이 지난해부터 커져 불안정한 실적을 보인 만큼 사업다각화로 돌파구를 마련하는데 사활을 걸고 있다. 기존 사업 의존도를 낮추고 수익성과 친환경성 두 마리 토끼를 모두 잡으려는 모양새다.

신사업에는 투자가 따르기 마련이다. 현시점에서 정유 4사의 재무구조는 다른 산업에 비해 안정적인 수준을 유지하고 있다. 다만 투자 전략에 따라 정유 4사의 재무구조는 차이를 보였다. 이들의 '승부수'가 어떤 결과를 불러올지 관심이 쏠린다.

◇재무구조 안정적인 'GS칼텍스·에쓰오일'

GS칼텍스는 정유 4사 중 재무건전성이 가장 우수한 것으로 나타났다. 실적 변동에도 차입금 상환을 강화하며 재무구조 관리에 공을 들였다. 앞서 GS칼텍스는 2021년부터 회사채 4000억원, 2022년 1800억원, 지난해 3000억원을 상환했다. 아울러 장기차입금과 사채도 갚으며 부채 부담을 대폭 낮췄다.

GS칼텍스의 지난해 총차입금은 5조8272억원으로 2022년보다 16.1% 감소했다. 차입금의존도도 전년보다 2.7% 하락한 24%를 기록했다. 부채총계는 10조8229억원으로 전년 대비 13.5% 감소했다. 부채비율도 92.6%에서 80.2%로 하락해 정유 4사 중 가장 낮은 수치를 보였다.

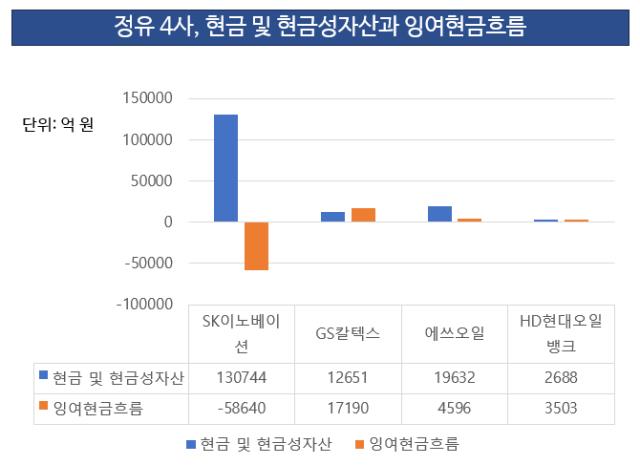

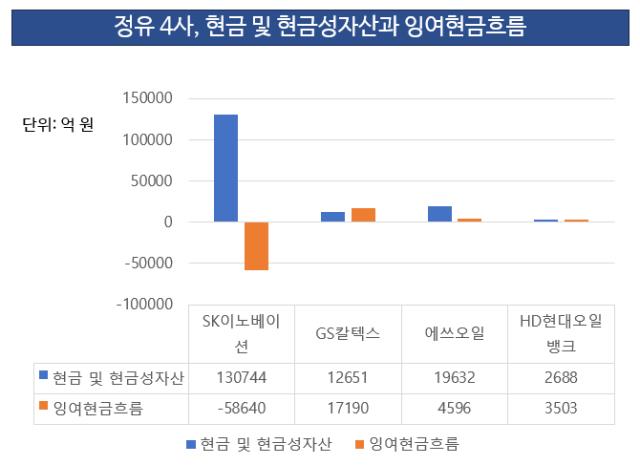

다만 GS칼텍스의 현금 및 현금성자산은 지난해 1조1265억원을 기록해 전년보다 28% 떨어졌다. 영업현금흐름이 2조504억원을 기록하며 전년(1조4586억원)보다 크게 늘었지만, 차입금 상환 기조를 유지한 탓이다. GS칼텍스의 지난해 재무현금흐름은 -2조188억원을 기록했다. 벌어들인 수익 대부분을 차입금 상환에 쏟았다는 의미다.

GS칼텍스는 튼튼한 재무구조를 앞세워 신사업 투자에 속도를 내는 모습이다. 내년 준공을 목표로 5만톤 규모 폐플라스틱 열분해 공장을 짓고 있다. 앞서 GS칼텍스는 2022년 공장 건설에 1130억원 투자 계획을 밝혔다. 공장 건립을 통해 생산능력을 100만톤까지 키운다는 계획이다.

에쓰오일은 9조원대 샤힌 프로젝트 투자에도 견조한 재무구조를 유지했다. 샤힌 프로젝트는 에쓰오일이 울산공장에 석유화학 기초원료 에틸렌 생산설비를 구축하는 내용이 골자다. 총 9조2580억원을 들여 2026년 하반기 중 상업가동을 시작한다는 구상이다.

에쓰오일은 지난해 자본적지출로 2조1881억원을 집행했다. 2022년 에쓰오일의 자본적지출은 5996억원에 불과했지만, 1년 만에 4배가량 늘렸다. 에쓰오일의 총차입금 규모도 확대됐다. 에쓰오일의 총차입금은 지난해 5조8359억원을 기록해 2022년 5조2193억원보다 늘어났다. 에쓰오일 부채도 전년보다 7.7% 증가한 138.7%를 기록했으며, 차입금의존도는 27%를 보였다.

다만 에쓰오일은 지난해 영업활동현금흐름으로만 2조5257억원의 현금유입을 창출하며 현금보유량을 끌어올렸다. 현금 및 현금성자산 규모는 지난해 1조9633억원을 기록했다. 이는 최근 10년 중 최대액이며 전년 대비 6529억원 늘어난 수치다.

◇'급한 불' 끈 SK이노, 재무부담 커진 HD현대오일

SK이노베이션은 지난해 재무부담을 덜어내기 위한 군살 빼기에 나섰다. 자본을 늘려 부채비율을 낮추는 등 급한 불을 끈 모양새다. 지난해 SK이노베이션의 부채는 50조8155억원에 달했다. 부채 규모가 50조원을 넘은 것은 이번이 처음으로 전년과 비교하면 15.6% 증가했다.

유동부채와 비유동부채 모두 늘어났다. SK이노베이션은 2021년 14조5124억원, 2022년 27조5572억원을 기록했던 유동부채가 지난해 29조3991억원으로 급증했다. 비유동부채도 지난해 21조4163억원을 기록해 전년보다 30.4% 상승했다.

SK이노베이션의 총차입금은 30조원으로 나타났다. 차입금은 늘어났지만 차입금의존도는 40.4%에서 38.8%로 하락했고, 같은 기간 부채비율 역시 189.2%에서 169.3%로 가라앉았다. 자본의 규모를 늘린 덕분이다. SK이노베이션의 자본총계는 2022년 23조원에서 지난해 30조원이 됐다.

다만 SK이노베이션의 잉여현금흐름은 지난해 마이너스(-) 5조8640억원을 기록하며 2022년 -4조7168억원보다 악화됐다. 배터리 자회사인 SK온의 대규모 증설 투자를 진행하면서다. 잉여현금흐름은 설비투자액 등으로 지출하고 남은 돈으로, 이 돈이 부족하면 이자 지급이나 기존 차입금 상환이 어려워진다.

HD현대오일뱅크는 정유 4사 중 재무부담이 가장 무겁다. 친환경 전환을 위한 신사업 투자를 추진하면서 부담이 커진 것으로 판단된다. 앞서 HD현대오일뱅크는 블루소재, 화이트바이오, 친환경 화학·소재 등 다수 친환경 사업을 추진하고 있다. 지난해 롯데케미칼과 석유화학 설비공장인 HPC도 설립했다.

HD현대오일뱅크의 지난해 부채총액은 13조2290억원을 기록해 2022년 12조8085억원보다 상승했다. 총차입금도 지난해 9조230억원으로 창사 이래 가장 많은 액수를 기록했다. 2022년 8조5620억원과 비교하면 1년 새 5.4%(4610억원) 늘었다.

HD현대오일뱅크의 부채비율은 지난해 205.4%까지 치솟았다. 2021년 217.8%였던 부채비율이 2022년 184.9%까지 낮춰졌지만, 지난해 늘어난 부채에 다시 200%를 넘긴 것이다. 일반적으로 부채비율이 200%를 넘어갈 때 기업의 재무건전성이 불안하다고 판단한다.

HD현대오일뱅크가 친환경 사업을 지속적으로 확대하기 위해서는 재무구조 개선이 뒤따라야 할 것으로 보인다. 특히 지난해까지 세 차례에 걸친 기업공개(IPO)가 모두 실패해 IPO 재추진을 위한 재무관리의 필요성도 대두된다.

대규모 장치산업이자 다른 산업보다 변화가 느리던 정유 업계에 부는 바람은 단순한 미풍 수준이 아니다. 수익률과 직결된 정제마진의 변동성이 지난해부터 커져 불안정한 실적을 보인 만큼 사업다각화로 돌파구를 마련하는데 사활을 걸고 있다. 기존 사업 의존도를 낮추고 수익성과 친환경성 두 마리 토끼를 모두 잡으려는 모양새다.

신사업에는 투자가 따르기 마련이다. 현시점에서 정유 4사의 재무구조는 다른 산업에 비해 안정적인 수준을 유지하고 있다. 다만 투자 전략에 따라 정유 4사의 재무구조는 차이를 보였다. 이들의 '승부수'가 어떤 결과를 불러올지 관심이 쏠린다.

◇재무구조 안정적인 'GS칼텍스·에쓰오일'

GS칼텍스는 정유 4사 중 재무건전성이 가장 우수한 것으로 나타났다. 실적 변동에도 차입금 상환을 강화하며 재무구조 관리에 공을 들였다. 앞서 GS칼텍스는 2021년부터 회사채 4000억원, 2022년 1800억원, 지난해 3000억원을 상환했다. 아울러 장기차입금과 사채도 갚으며 부채 부담을 대폭 낮췄다.

GS칼텍스의 지난해 총차입금은 5조8272억원으로 2022년보다 16.1% 감소했다. 차입금의존도도 전년보다 2.7% 하락한 24%를 기록했다. 부채총계는 10조8229억원으로 전년 대비 13.5% 감소했다. 부채비율도 92.6%에서 80.2%로 하락해 정유 4사 중 가장 낮은 수치를 보였다.

다만 GS칼텍스의 현금 및 현금성자산은 지난해 1조1265억원을 기록해 전년보다 28% 떨어졌다. 영업현금흐름이 2조504억원을 기록하며 전년(1조4586억원)보다 크게 늘었지만, 차입금 상환 기조를 유지한 탓이다. GS칼텍스의 지난해 재무현금흐름은 -2조188억원을 기록했다. 벌어들인 수익 대부분을 차입금 상환에 쏟았다는 의미다.

GS칼텍스는 튼튼한 재무구조를 앞세워 신사업 투자에 속도를 내는 모습이다. 내년 준공을 목표로 5만톤 규모 폐플라스틱 열분해 공장을 짓고 있다. 앞서 GS칼텍스는 2022년 공장 건설에 1130억원 투자 계획을 밝혔다. 공장 건립을 통해 생산능력을 100만톤까지 키운다는 계획이다.

에쓰오일은 9조원대 샤힌 프로젝트 투자에도 견조한 재무구조를 유지했다. 샤힌 프로젝트는 에쓰오일이 울산공장에 석유화학 기초원료 에틸렌 생산설비를 구축하는 내용이 골자다. 총 9조2580억원을 들여 2026년 하반기 중 상업가동을 시작한다는 구상이다.

에쓰오일은 지난해 자본적지출로 2조1881억원을 집행했다. 2022년 에쓰오일의 자본적지출은 5996억원에 불과했지만, 1년 만에 4배가량 늘렸다. 에쓰오일의 총차입금 규모도 확대됐다. 에쓰오일의 총차입금은 지난해 5조8359억원을 기록해 2022년 5조2193억원보다 늘어났다. 에쓰오일 부채도 전년보다 7.7% 증가한 138.7%를 기록했으며, 차입금의존도는 27%를 보였다.

다만 에쓰오일은 지난해 영업활동현금흐름으로만 2조5257억원의 현금유입을 창출하며 현금보유량을 끌어올렸다. 현금 및 현금성자산 규모는 지난해 1조9633억원을 기록했다. 이는 최근 10년 중 최대액이며 전년 대비 6529억원 늘어난 수치다.

◇'급한 불' 끈 SK이노, 재무부담 커진 HD현대오일

SK이노베이션은 지난해 재무부담을 덜어내기 위한 군살 빼기에 나섰다. 자본을 늘려 부채비율을 낮추는 등 급한 불을 끈 모양새다. 지난해 SK이노베이션의 부채는 50조8155억원에 달했다. 부채 규모가 50조원을 넘은 것은 이번이 처음으로 전년과 비교하면 15.6% 증가했다.

유동부채와 비유동부채 모두 늘어났다. SK이노베이션은 2021년 14조5124억원, 2022년 27조5572억원을 기록했던 유동부채가 지난해 29조3991억원으로 급증했다. 비유동부채도 지난해 21조4163억원을 기록해 전년보다 30.4% 상승했다.

SK이노베이션의 총차입금은 30조원으로 나타났다. 차입금은 늘어났지만 차입금의존도는 40.4%에서 38.8%로 하락했고, 같은 기간 부채비율 역시 189.2%에서 169.3%로 가라앉았다. 자본의 규모를 늘린 덕분이다. SK이노베이션의 자본총계는 2022년 23조원에서 지난해 30조원이 됐다.

다만 SK이노베이션의 잉여현금흐름은 지난해 마이너스(-) 5조8640억원을 기록하며 2022년 -4조7168억원보다 악화됐다. 배터리 자회사인 SK온의 대규모 증설 투자를 진행하면서다. 잉여현금흐름은 설비투자액 등으로 지출하고 남은 돈으로, 이 돈이 부족하면 이자 지급이나 기존 차입금 상환이 어려워진다.

HD현대오일뱅크는 정유 4사 중 재무부담이 가장 무겁다. 친환경 전환을 위한 신사업 투자를 추진하면서 부담이 커진 것으로 판단된다. 앞서 HD현대오일뱅크는 블루소재, 화이트바이오, 친환경 화학·소재 등 다수 친환경 사업을 추진하고 있다. 지난해 롯데케미칼과 석유화학 설비공장인 HPC도 설립했다.

HD현대오일뱅크의 지난해 부채총액은 13조2290억원을 기록해 2022년 12조8085억원보다 상승했다. 총차입금도 지난해 9조230억원으로 창사 이래 가장 많은 액수를 기록했다. 2022년 8조5620억원과 비교하면 1년 새 5.4%(4610억원) 늘었다.

HD현대오일뱅크의 부채비율은 지난해 205.4%까지 치솟았다. 2021년 217.8%였던 부채비율이 2022년 184.9%까지 낮춰졌지만, 지난해 늘어난 부채에 다시 200%를 넘긴 것이다. 일반적으로 부채비율이 200%를 넘어갈 때 기업의 재무건전성이 불안하다고 판단한다.

HD현대오일뱅크가 친환경 사업을 지속적으로 확대하기 위해서는 재무구조 개선이 뒤따라야 할 것으로 보인다. 특히 지난해까지 세 차례에 걸친 기업공개(IPO)가 모두 실패해 IPO 재추진을 위한 재무관리의 필요성도 대두된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >