HD현대오일뱅크, BTX 사업 합작 끝낸 이유는

일본 정유사 보유 HD현대코스모 지분 인수 뒤 합병, 수익성 높은 제품 위주 재편

편집자주

최고재무책임자(CFO)는 재무안정성을 제고하고, 적정 유동성을 관리하기 위해 다양한 재무 리스트럭처링(Financial Restructuring) 전략을 짠다. 비주력 사업과 유휴 자산 매각부터 계열사 간 통합, 운전자본 최적화 등 구체적인 실행 방법은 다양하다. 미래 현금 창출력 확대를 뒷받침할 재무 구조를 만드는 움직임이다. THE CFO는 주요 기업들의 재무 리스트럭처링 전략을 살펴본다.

HD현대오일뱅크가 석유화학 부문 한 축인 BTX 사업 주도권을 쥔다. 합작사 HD현대코스모를 100% 자회사로 만든 뒤 흡수합병해 HD현대오일뱅크가 직접 BTX 생산 시설을 운영한다. 합작 계약에서 자유로워진만큼 경제성 있는 제품 위주로 생산 전략을 짜서 경영 효율화를 도모한다.

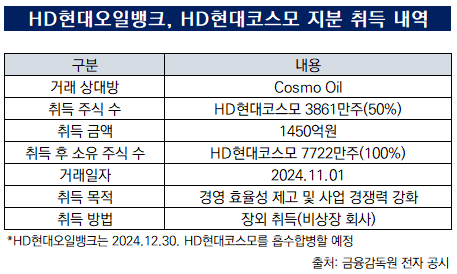

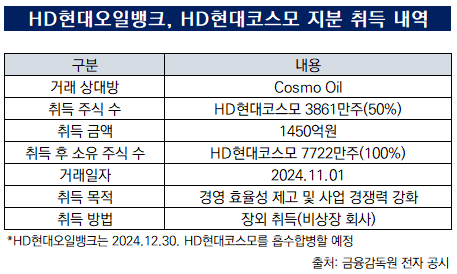

HD현대오일뱅크는 오는 12월 30일 공동기업(지분 50% 보유) HD현대코스모를 흡수합병한다. 다음달 1일 일본 정유사 코스모오일에 1450억원을 주고 HD현대코스모 잔여 지분(50%)을 인수한다. 2009년부터 유지한 합작 계약을 끝낸다.

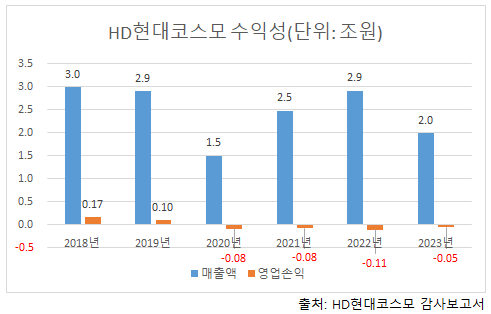

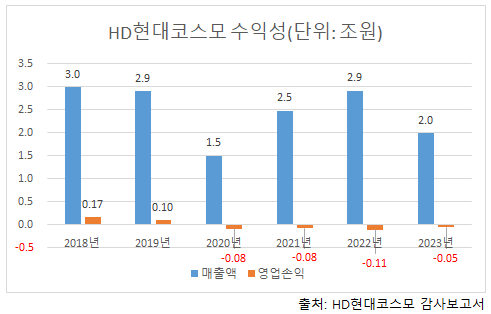

HD현대오일뱅크는 BTX 사업 수익성을 개선하기 위해 HD현대코스모를 흡수합병한다. HD현대코스모는 2020년부터 적자가 이어졌다. 지난해 매출은 전년 대비 32% 감소한 1조9879억원, 영업손실은 534억원, 당기순손실은 516억원을 기록했다. 지난해 말 누적 결손금은 2685억원이다.

HD현대코스모는 2009년 HD현대오일뱅크와 코스모오일이 50대 50 지분을 출자해 세운 합작 법인이다. 2010년 HD현대오일뱅크 BTX 설비(영업망 포함)를 6500억원에 양수해 영업 활동을 시작했다. BTX는 벤젠(Benzene)과 톨루엔(Toluene), 파라자일렌(Para-Xylene)의 첫 글자로 플라스틱이나 합성수지, 폴리에스터 섬유 등 석유 화학 제품을 만들 때 쓰이는 기초 소재다.

HD현대오일뱅크는 BTX 사업을 확장하기 위해 코스모오일을 파트너로 삼았다. HD현대코스모 벤젠·PX 증설 자금은 HD현대오일뱅크와 코스모오일이 분담했다. HD현대코스모는 2013년 HD현대오일뱅크 대산공장 내 부지에 제2 BTX 공장을 준공했다. 2020년에는 PX 플러스(Plus) 공정과 CRU 결정화 공정을 신설해 연간 총 183만톤(벤젠 37만톤, 파라자일렌을 146만톤) 방향족 제품 생산 설비를 갖췄다.

합작 법인이라 HD현대오일뱅크의 독자적인 경영권 행사는 다소 제한적이었지만, 사업 연관성은 긴밀히 유지했다. HD현대코스모는 HD현대오일뱅크가 생산한 납사(Naphtha)와 코스모오일·HD현대케미칼이 생산한 혼합자일렌(MX)을 원료로 PX·벤젠을 생산했다. HD현대코스모는 생산 과정에서 발생하는 경질납사 등 부산물을 HD현대오일뱅크로 재판매했다.

HD현대코스모 주요 매출, 매입 거래 상대는 HD현대오일뱅크였다. 지난해 HD현대코스모 매출(1조9879억원) 중 46%(9111억원)가 HD현대오일뱅크에서 발생했다. 그해 HD현대코스모가 HD현대오일뱅크를 상대로 한 매입 거래는 1조4716억원이었다. 같은 기간 코스모오일과 HD현대케미칼을 상대로 한 매입 거래는 각각 2185억원, 1444억원이었다.

HD현대오일뱅크는 HD현대코스모를 흡수합병한 뒤 수익성 있는 제품 위주로 생산 전략을 손본다. HD현대코스모가 보유한 생산 설비를 보다 자유롭게 운영하기 위해 코스모오일이 보유한 잔여 지분을 사들였다. 합작 법인은 양사 투자 목적에 맞춰 운영해야 하기 때문에 생산 전략 변화에 제약이 있었다.

HD현대코스모 자산은 대부분 생산 설비다. 지난해 말 자산총계 9580억원 중 67%(6435억원)가 유형자산이다. 영업권(1007억원) 등 무형자산도 11%(1030억원)를 차지한다. HD현대오일뱅크가 HD현대코스모를 흡수합병해 취득할 자산이다.

HD현대오일뱅크는 오는 12월 30일 공동기업(지분 50% 보유) HD현대코스모를 흡수합병한다. 다음달 1일 일본 정유사 코스모오일에 1450억원을 주고 HD현대코스모 잔여 지분(50%)을 인수한다. 2009년부터 유지한 합작 계약을 끝낸다.

HD현대오일뱅크는 BTX 사업 수익성을 개선하기 위해 HD현대코스모를 흡수합병한다. HD현대코스모는 2020년부터 적자가 이어졌다. 지난해 매출은 전년 대비 32% 감소한 1조9879억원, 영업손실은 534억원, 당기순손실은 516억원을 기록했다. 지난해 말 누적 결손금은 2685억원이다.

HD현대코스모는 2009년 HD현대오일뱅크와 코스모오일이 50대 50 지분을 출자해 세운 합작 법인이다. 2010년 HD현대오일뱅크 BTX 설비(영업망 포함)를 6500억원에 양수해 영업 활동을 시작했다. BTX는 벤젠(Benzene)과 톨루엔(Toluene), 파라자일렌(Para-Xylene)의 첫 글자로 플라스틱이나 합성수지, 폴리에스터 섬유 등 석유 화학 제품을 만들 때 쓰이는 기초 소재다.

HD현대오일뱅크는 BTX 사업을 확장하기 위해 코스모오일을 파트너로 삼았다. HD현대코스모 벤젠·PX 증설 자금은 HD현대오일뱅크와 코스모오일이 분담했다. HD현대코스모는 2013년 HD현대오일뱅크 대산공장 내 부지에 제2 BTX 공장을 준공했다. 2020년에는 PX 플러스(Plus) 공정과 CRU 결정화 공정을 신설해 연간 총 183만톤(벤젠 37만톤, 파라자일렌을 146만톤) 방향족 제품 생산 설비를 갖췄다.

합작 법인이라 HD현대오일뱅크의 독자적인 경영권 행사는 다소 제한적이었지만, 사업 연관성은 긴밀히 유지했다. HD현대코스모는 HD현대오일뱅크가 생산한 납사(Naphtha)와 코스모오일·HD현대케미칼이 생산한 혼합자일렌(MX)을 원료로 PX·벤젠을 생산했다. HD현대코스모는 생산 과정에서 발생하는 경질납사 등 부산물을 HD현대오일뱅크로 재판매했다.

HD현대코스모 주요 매출, 매입 거래 상대는 HD현대오일뱅크였다. 지난해 HD현대코스모 매출(1조9879억원) 중 46%(9111억원)가 HD현대오일뱅크에서 발생했다. 그해 HD현대코스모가 HD현대오일뱅크를 상대로 한 매입 거래는 1조4716억원이었다. 같은 기간 코스모오일과 HD현대케미칼을 상대로 한 매입 거래는 각각 2185억원, 1444억원이었다.

HD현대오일뱅크는 HD현대코스모를 흡수합병한 뒤 수익성 있는 제품 위주로 생산 전략을 손본다. HD현대코스모가 보유한 생산 설비를 보다 자유롭게 운영하기 위해 코스모오일이 보유한 잔여 지분을 사들였다. 합작 법인은 양사 투자 목적에 맞춰 운영해야 하기 때문에 생산 전략 변화에 제약이 있었다.

HD현대코스모 자산은 대부분 생산 설비다. 지난해 말 자산총계 9580억원 중 67%(6435억원)가 유형자산이다. 영업권(1007억원) 등 무형자산도 11%(1030억원)를 차지한다. HD현대오일뱅크가 HD현대코스모를 흡수합병해 취득할 자산이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >