롯데케미칼, 해외 자회사 차입 EOD 사유 지속

②지난해 EBITDA 늘었지만 약정 미충족, 대주단에 일시적 적용 유예 재요청해야

편집자주

최고재무책임자(CFO)는 재무안정성을 제고하고, 적정 유동성을 관리하기 위해 다양한 재무 리스트럭처링(Financial Restructuring) 전략을 짠다. 비주력 사업과 유휴 자산 매각부터 계열사 간 통합, 운전자본 최적화 등 구체적인 실행 방법은 다양하다. 미래 현금 창출력 확대를 뒷받침할 재무 구조를 만드는 움직임이다. THE CFO는 주요 기업들의 재무 리스트럭처링 전략을 살펴본다.

롯데케미칼이 보증을 선 해외 종속기업 차입금 관련 기한 이익 상실(EOD) 사유를 해소하지 못했다. 대주단에 재무 약정 일시적 적용 유예(Waiver)를 다시 요청해야 하는 상황이다. 롯데케미칼이 현금창출력을 회복해야 재무 약정 미충족 상태에서 벗어날 수 있다.

롯데케미칼은 지난해 종속기업 LOTTE Chemical USA((LC USA)와 PT LOTTE Chemical Indonesia(LCI)가 차입 기간 중 유지해야 하는 재무 약정 중 일부 요건을 충족하지 못했다. 종속법인 차입금에 지급보증을 제공한 롯데케미칼이 레버리지비율(4 이하)과 이자보상비율(5배 이상) 항목을 지키지 못했다.

지난해 말까지 대주단으로부터 약정 사항 위반에 대한 웨이버를 취득해 롯데케미칼이 지급보증을 실행하지는 않았다. 하지만 지난해 연결 기준(이하 동일) 잠정 실적도 재무 약정 요건을 100% 충족하지 못했다. 지난해 롯데케미칼 상각전영업이익(EBITDA)이 전년 대비 6541억원 증가했지만 레버리지비율·이자보상비율 요건을 충족하기엔 부족했다. 대주단으로부터 재차 웨이버를 취득해야 하는 재무 여건이다.

LC USA는 미국 셰일가스 기반 에탄크래커 설비 투자와 유도제품인 에틸렌글리콜 사업을 영위하기 위해 설립한 현지 법인이다. 롯데케미칼이 지분 60%, 롯데케미칼 종속기업인 LC 타이탄(Titna)이 지분 40%를 보유하고 있다.

LCI는 인도네시아에 석유화학단지를 조성하는 LINE(LOTTE Indonesia New Ethylene) 프로젝트 투자를 집행하는 현지 법인이다. 롯데케미칼이 지분 49%, LC 타이탄이 지분 51%를 나눠서 들고 있다.

LC USA, LCI는 각각 현지에 생산 설비를 지으면서 차입금을 늘렸다. 롯데케미칼과 LC 타이탄 출자금으로 부족한 투자 재원을 장기차입금으로 메웠다. 롯데케미칼은 해당 차입금에 지급보증을 제공해 해외 법인이 필요한 자금을 확보하도록 도왔다.

LC USA는 2016~2019년 총 31억달러(약 3조6000억원)를 투입해 연간 에틸렌 100만톤 생산능력을 보유한 석유화학단지를 건설했다. LC USA는 2016년 10월 건설자금 15억9400만달러(약 1조9000억원)를 장기로 조달하는 계약을 맺었다. 대주단은 수출입은행 외 8개 은행이다. 2019년부터 7년 동안 분할 상환하는 조건이다.

LCI는 2022년부터 LINE 프로젝트 공사를 진행 중이다. 연간 에틸렌 100만톤·프로필렌 52만톤 등을 생산하는 석유화학단지를 조성하는 프로젝트다. 총 사업비는 39억달러(약 5조1000억원)다. 내년 기계적 준공과 상업 생산을 목표로 잡았다.

LCI는 지난해 3월 24억달러(약 3조1000억원)를 장기로 차입하는 계약을 체결했다. 대주단은 수출입은행 외 12개 금융기관이다. 2026년부터 9년 동안 분할 상환하는 방식이다.

LC USA는 2020년부터 대주단으로부터 웨이버를 취득했다. 그해 말 기준 원리금상환비율(DSCR)을 1 이상으로 유지해야 하는 재무 약정을 미충족했다. 대주단에 두 차례 웨이버를 요청해 지난해 12월까지 시간을 벌었다.

지난해부터는 차주인 LC USA뿐만 아니라 보증인인 롯데케미칼도 재무 약정을 미충족했다. 현금창출력이 저하하면서 △레버리지비율(4 이하) △이자보상비율(5배 이상) 요건을 못 지켰다. 지난해 2월 대주단에 그해 12월까지 웨이버를 요청해 승인받았다.

롯데케미칼은 지난해 6월 LCI 차입금 대주단에도 웨이버를 요청했다. LCI와 LC USA는 차입 기간 유지해야 하는 재무 약정 요건이 같았다. 롯데케미칼은 대주단으로부터 그해 12월까지 재무 약정 준수 의무 유예를 승인받았다.

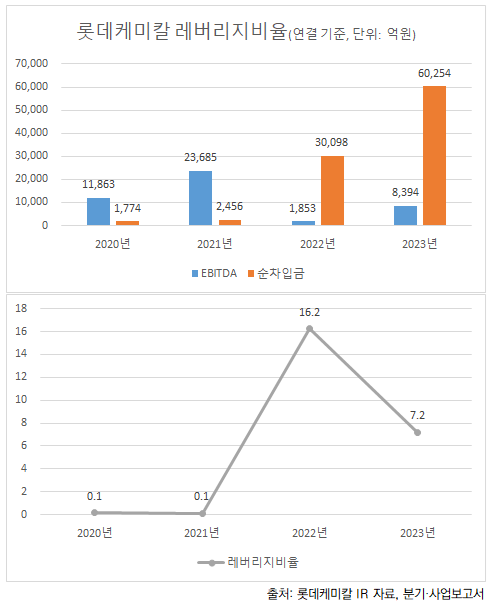

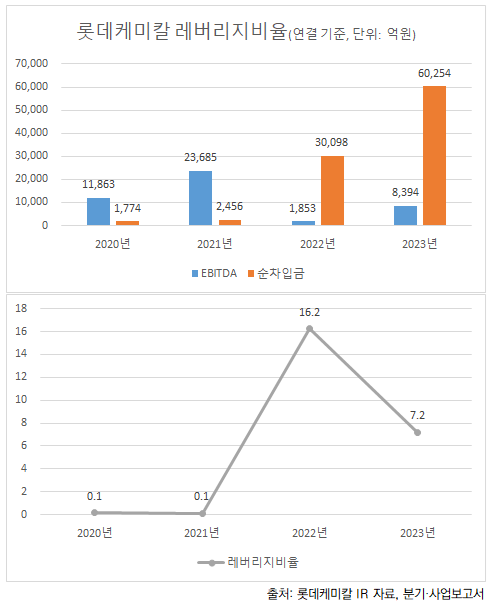

롯데케미칼은 2022년부터 EBITDA가 1조원 아래로 떨어졌다. EBITDA는 2022년 1853억원, 지난해 8394억원으로 집계됐다. 해당 기간 순차입금이 증가하면서 레버리지비율은 2022년 16.2, 지난해 7.2로 나타났다.

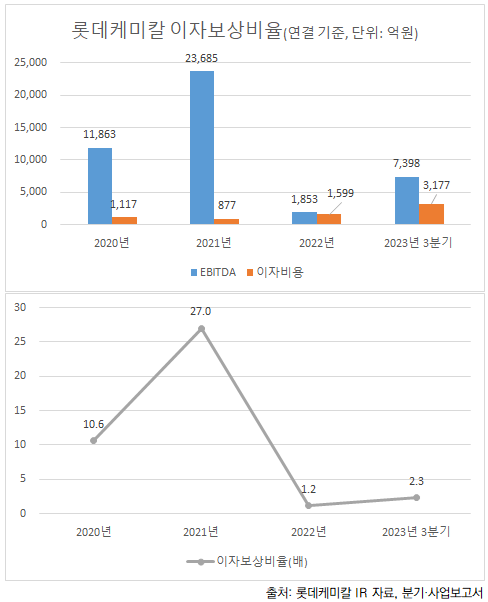

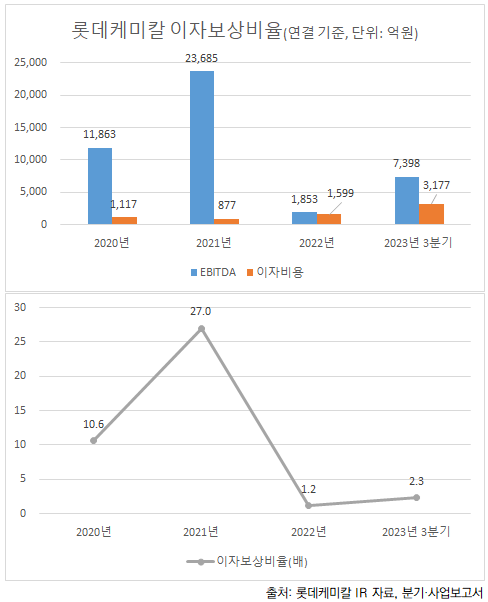

EBITDA가 감소한 시기 이자비용이 늘면서 이자보상비율도 낮아졌다. 2021년 877억원이었던 롯데케미칼 이자비용은 2022년 1599억원, 지난해 3분기 3177억원(누적)을 기록했다. 2021년 27배였던 이자보상비율은 2022년 1.2배, 지난해 3분기 2.3배로 나타났다.

LC USA는 상환을 지속해 지난해 3분기 말 기준 대주단에서 빌린 차입금 잔액은 3285억원이다. 재무 약정을 미충족해 모두 유동성 장기차입금으로 분류했다. LCI는 재무 정보를 LC 타이탄에 포함해서 공시한다. 지난해 LC 타이탄은 장기차입금 55억링깃(약 1조5537억원)을 대부분 LINE 프로젝트에 썼다.

롯데케미칼 관계자는 "지난해 재무제표 수치 기준으로 웨이버를 취득해놨다"며 "올해도 자금 계획, 흐름 등을 모니터링하면서 소통하고 있다"고 말했다.

롯데케미칼은 지난해 종속기업 LOTTE Chemical USA((LC USA)와 PT LOTTE Chemical Indonesia(LCI)가 차입 기간 중 유지해야 하는 재무 약정 중 일부 요건을 충족하지 못했다. 종속법인 차입금에 지급보증을 제공한 롯데케미칼이 레버리지비율(4 이하)과 이자보상비율(5배 이상) 항목을 지키지 못했다.

지난해 말까지 대주단으로부터 약정 사항 위반에 대한 웨이버를 취득해 롯데케미칼이 지급보증을 실행하지는 않았다. 하지만 지난해 연결 기준(이하 동일) 잠정 실적도 재무 약정 요건을 100% 충족하지 못했다. 지난해 롯데케미칼 상각전영업이익(EBITDA)이 전년 대비 6541억원 증가했지만 레버리지비율·이자보상비율 요건을 충족하기엔 부족했다. 대주단으로부터 재차 웨이버를 취득해야 하는 재무 여건이다.

LC USA는 미국 셰일가스 기반 에탄크래커 설비 투자와 유도제품인 에틸렌글리콜 사업을 영위하기 위해 설립한 현지 법인이다. 롯데케미칼이 지분 60%, 롯데케미칼 종속기업인 LC 타이탄(Titna)이 지분 40%를 보유하고 있다.

LCI는 인도네시아에 석유화학단지를 조성하는 LINE(LOTTE Indonesia New Ethylene) 프로젝트 투자를 집행하는 현지 법인이다. 롯데케미칼이 지분 49%, LC 타이탄이 지분 51%를 나눠서 들고 있다.

LC USA, LCI는 각각 현지에 생산 설비를 지으면서 차입금을 늘렸다. 롯데케미칼과 LC 타이탄 출자금으로 부족한 투자 재원을 장기차입금으로 메웠다. 롯데케미칼은 해당 차입금에 지급보증을 제공해 해외 법인이 필요한 자금을 확보하도록 도왔다.

LC USA는 2016~2019년 총 31억달러(약 3조6000억원)를 투입해 연간 에틸렌 100만톤 생산능력을 보유한 석유화학단지를 건설했다. LC USA는 2016년 10월 건설자금 15억9400만달러(약 1조9000억원)를 장기로 조달하는 계약을 맺었다. 대주단은 수출입은행 외 8개 은행이다. 2019년부터 7년 동안 분할 상환하는 조건이다.

LCI는 2022년부터 LINE 프로젝트 공사를 진행 중이다. 연간 에틸렌 100만톤·프로필렌 52만톤 등을 생산하는 석유화학단지를 조성하는 프로젝트다. 총 사업비는 39억달러(약 5조1000억원)다. 내년 기계적 준공과 상업 생산을 목표로 잡았다.

LCI는 지난해 3월 24억달러(약 3조1000억원)를 장기로 차입하는 계약을 체결했다. 대주단은 수출입은행 외 12개 금융기관이다. 2026년부터 9년 동안 분할 상환하는 방식이다.

LC USA는 2020년부터 대주단으로부터 웨이버를 취득했다. 그해 말 기준 원리금상환비율(DSCR)을 1 이상으로 유지해야 하는 재무 약정을 미충족했다. 대주단에 두 차례 웨이버를 요청해 지난해 12월까지 시간을 벌었다.

지난해부터는 차주인 LC USA뿐만 아니라 보증인인 롯데케미칼도 재무 약정을 미충족했다. 현금창출력이 저하하면서 △레버리지비율(4 이하) △이자보상비율(5배 이상) 요건을 못 지켰다. 지난해 2월 대주단에 그해 12월까지 웨이버를 요청해 승인받았다.

롯데케미칼은 지난해 6월 LCI 차입금 대주단에도 웨이버를 요청했다. LCI와 LC USA는 차입 기간 유지해야 하는 재무 약정 요건이 같았다. 롯데케미칼은 대주단으로부터 그해 12월까지 재무 약정 준수 의무 유예를 승인받았다.

롯데케미칼은 2022년부터 EBITDA가 1조원 아래로 떨어졌다. EBITDA는 2022년 1853억원, 지난해 8394억원으로 집계됐다. 해당 기간 순차입금이 증가하면서 레버리지비율은 2022년 16.2, 지난해 7.2로 나타났다.

EBITDA가 감소한 시기 이자비용이 늘면서 이자보상비율도 낮아졌다. 2021년 877억원이었던 롯데케미칼 이자비용은 2022년 1599억원, 지난해 3분기 3177억원(누적)을 기록했다. 2021년 27배였던 이자보상비율은 2022년 1.2배, 지난해 3분기 2.3배로 나타났다.

LC USA는 상환을 지속해 지난해 3분기 말 기준 대주단에서 빌린 차입금 잔액은 3285억원이다. 재무 약정을 미충족해 모두 유동성 장기차입금으로 분류했다. LCI는 재무 정보를 LC 타이탄에 포함해서 공시한다. 지난해 LC 타이탄은 장기차입금 55억링깃(약 1조5537억원)을 대부분 LINE 프로젝트에 썼다.

롯데케미칼 관계자는 "지난해 재무제표 수치 기준으로 웨이버를 취득해놨다"며 "올해도 자금 계획, 흐름 등을 모니터링하면서 소통하고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >