가스공사, 영구 EB 3353억 교환 '전무'

③주가 교환가액 미달, 2026년 스텝업 전 차환 염두

편집자주

공기업은 재벌그룹에 못지않은 덩치와 경제 및 시장에 미치는 영향이 상당한 곳이지만 반대로 방만경영, 빚쟁이 시한폭탄이라는 부정적 인식도 같이 갖고 있다. 효율성보다 공공성이 더 강한 조직인 탓에 민간기업과 같은 궤도에서 보기 어렵다. 그러나 이들의 재무상황은 시장 안정성과도 직결되는 만큼 면밀히 살펴볼 필요도 있다. 규모 면에서 독보적인 대형 공기업들 위주로 재무상태를 점검해 봤다.

한국가스공사는 자사주를 교환 대상으로하는 신종교환사채(EB)를 발행해 부채비율 상승을 억제했다. EB를 회계상 자본으로 분류하고 있지만, 가스공사 주가가 지속해서 교환가액을 밑도는 흐름을 보인다면 3년 뒤 중도 상환이 유력하다. 차환 발행하더라도 주가가 직전 EB 발행 당시보다 낮다면 자본 확충 규모도 줄어든다.

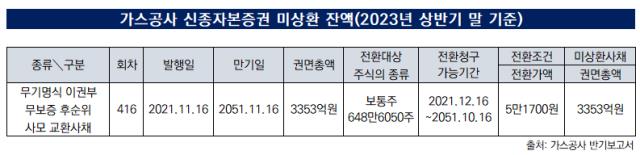

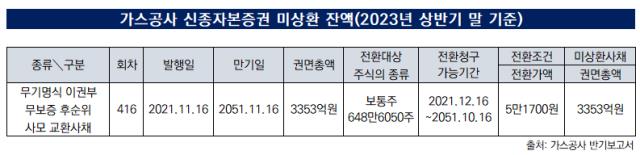

가스공사는 지난 6월 말 기준 3353억원 규모 416회 후순위 사모 신종교환사채가 전액 미상환 잔액으로 남아있다. 2021년 11월 국내 천연가스 공급사업 시설투자 재원을 확보하고, 자본을 확충하기 위해 발행한 물량이다. 그해 12월부터 교환 청구 기간에 진입했지만, 교환 청구 물량은 1주도 없었다.

가스공사는 416회 신종교환사채 발행액 전부를 자본으로 분류했다. 가스공사가 원금과 이자 지급을 회피할 수 있는 권리를 가지고, 변제 후순위 조건으로 발행했기 때문이다. 만기는 30년이지만, 5년 후 금리가 오르는 스텝업 조건(가스공사의 5년 만기 회사채 민평금리 추가)을 피하려면 중도상환권(콜옵션)을 행사할 수밖에 없다. 발행금리는 연 2.043%다.

EB 교환 대상 주식은 가스공사가 보유한 자사주 전량(648만6050주, 장부금액 1524억원)이다. 교환가액은 발행 당시 기준 주가에서 17% 할증한 5만1700원이다.

가스공사는 416회 신종교환사채를 발행해 2021년 부채비율 상승을 통제했다. 그해 액화천연가스(LNG) 현물가격 급등, 원료비연동제 유보에 따른 원료비 미수금 증가로 차입금이 늘면서 연말 연결 기준 부채비율은 목표치(369%)에 10%포인트(p) 미달한 379%를 기록했다. 2020년 말 연결 기준 부채비율은 364%였다.

가스공사는 지난해에도 차입금을 늘리면서 재무건전성이 악화했다. 지난해 말 별도 기준 총차입금이 전년 대비 16조6082억원 증가한 43조1030억원을 기록했다. 가스 요금 인상 폭이 LNG 가격 상승세를 따라가지 못하면서 원료비 미수금이 쌓여 영업활동현금흐름을 창출하지 못했다. 지난해 말 연결 기준 부채비율은 500%까지 상승했다.

올 상반기 운전자본에 묶여 있던 현금이 풀리면서 총차입금 규모는 줄었다. 지난 6월 말 연결 기준 부채비율도 438%로 떨어졌다. 하지만 원가 이하로 가스를 공급해 원료비 미수금은 계속 늘었다. 올 상반기 말 원료비 미수금 잔액은 15조3562억원이다.

가스공사가 중장기적으로 부채총계 규모를 줄이려면 원료비 단계적 인상, 추가 정산단가 반영 등으로 원료비 미수금을 회수해야 한다. 도시가스 요금 조정은 간단치 않은 사안이다. 정부는 지난 1분기 동절기 국민 부담을 고려해 민수용 도시가스 요금을 동결했다가, 지난 5월 1.04원/MJ(정산단가 0.7원/MJ 포함)을 인상했다.

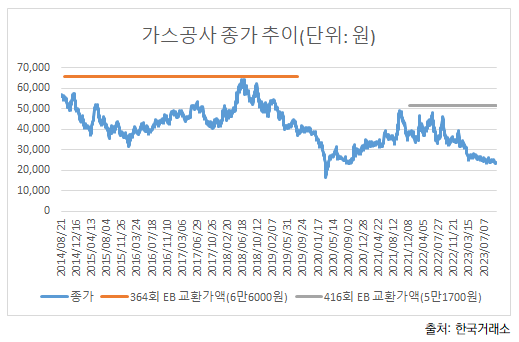

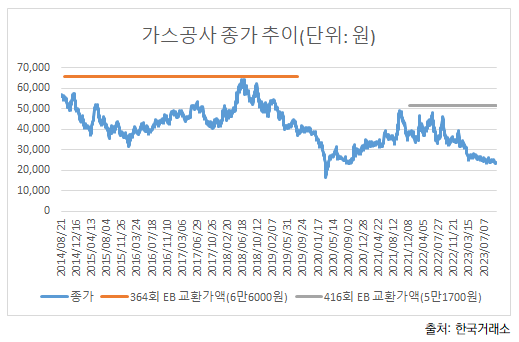

가스공사가 자체적으로 추진할 수 있는 자본 확충 방안은 신종자본증권 발행뿐이다. 가스공사는 올해 수립한 중장기 재무 관리 계획(2023~2027년)에 '2026년 416회 신종교환사채 차환 발행'을 담았다. EB를 발행한 뒤 가스공사 주가는 교환가액(5만1700원)을 넘지 못했다. 지난 12일 종가(2만3650원)는 교환가액보다 54% 낮다.

신종교환사채 교환 청구 여부와 차환 규모 결정하는 건 가스공사 주가다. 가스공사 주가가 계속해서 교환가액을 밑돌면 교환 청구 없이 차환을 준비해야 한다. 주가가 하락하면 차환 과정에서 교환가액도 떨어져 발행 규모도 감소한다. 그만큼 자본 확충 규모도 줄어든다.

가스공사는 2019년 8월 스텝업 조항 발동 앞두고 한 차례 신종교환사채를 중도 상환했다. 2014년 8월 자사주 467만5760주를 교환 대상으로 발행한 3086억원 규모 364회 후순위 사모 신종교환사채가 있었다. 발행 당시 교환가액은 기준 주가보다 15% 할증한 6만6000원이었지만, 가스공사 주가가 이를 넘지 못해 교환 청구 물량이 1주도 없었다.

2019년 신종자본증권 상환 등으로 자본이 줄면서 그해 말 가스공사 연결 기준 부채비율은 전년 대비 15.6%p 증가한 383%를 기록했다. EB 중도 상환을 결정할 당시 재발행 시기는 2019년 9~12월로 잡았다. 주가 상황을 고려해 연기하다 2021년 11월에 다시 신종교환사채를 찍었다.

가스공사는 지난 6월 말 기준 3353억원 규모 416회 후순위 사모 신종교환사채가 전액 미상환 잔액으로 남아있다. 2021년 11월 국내 천연가스 공급사업 시설투자 재원을 확보하고, 자본을 확충하기 위해 발행한 물량이다. 그해 12월부터 교환 청구 기간에 진입했지만, 교환 청구 물량은 1주도 없었다.

가스공사는 416회 신종교환사채 발행액 전부를 자본으로 분류했다. 가스공사가 원금과 이자 지급을 회피할 수 있는 권리를 가지고, 변제 후순위 조건으로 발행했기 때문이다. 만기는 30년이지만, 5년 후 금리가 오르는 스텝업 조건(가스공사의 5년 만기 회사채 민평금리 추가)을 피하려면 중도상환권(콜옵션)을 행사할 수밖에 없다. 발행금리는 연 2.043%다.

EB 교환 대상 주식은 가스공사가 보유한 자사주 전량(648만6050주, 장부금액 1524억원)이다. 교환가액은 발행 당시 기준 주가에서 17% 할증한 5만1700원이다.

가스공사는 416회 신종교환사채를 발행해 2021년 부채비율 상승을 통제했다. 그해 액화천연가스(LNG) 현물가격 급등, 원료비연동제 유보에 따른 원료비 미수금 증가로 차입금이 늘면서 연말 연결 기준 부채비율은 목표치(369%)에 10%포인트(p) 미달한 379%를 기록했다. 2020년 말 연결 기준 부채비율은 364%였다.

가스공사는 지난해에도 차입금을 늘리면서 재무건전성이 악화했다. 지난해 말 별도 기준 총차입금이 전년 대비 16조6082억원 증가한 43조1030억원을 기록했다. 가스 요금 인상 폭이 LNG 가격 상승세를 따라가지 못하면서 원료비 미수금이 쌓여 영업활동현금흐름을 창출하지 못했다. 지난해 말 연결 기준 부채비율은 500%까지 상승했다.

올 상반기 운전자본에 묶여 있던 현금이 풀리면서 총차입금 규모는 줄었다. 지난 6월 말 연결 기준 부채비율도 438%로 떨어졌다. 하지만 원가 이하로 가스를 공급해 원료비 미수금은 계속 늘었다. 올 상반기 말 원료비 미수금 잔액은 15조3562억원이다.

가스공사가 중장기적으로 부채총계 규모를 줄이려면 원료비 단계적 인상, 추가 정산단가 반영 등으로 원료비 미수금을 회수해야 한다. 도시가스 요금 조정은 간단치 않은 사안이다. 정부는 지난 1분기 동절기 국민 부담을 고려해 민수용 도시가스 요금을 동결했다가, 지난 5월 1.04원/MJ(정산단가 0.7원/MJ 포함)을 인상했다.

가스공사가 자체적으로 추진할 수 있는 자본 확충 방안은 신종자본증권 발행뿐이다. 가스공사는 올해 수립한 중장기 재무 관리 계획(2023~2027년)에 '2026년 416회 신종교환사채 차환 발행'을 담았다. EB를 발행한 뒤 가스공사 주가는 교환가액(5만1700원)을 넘지 못했다. 지난 12일 종가(2만3650원)는 교환가액보다 54% 낮다.

신종교환사채 교환 청구 여부와 차환 규모 결정하는 건 가스공사 주가다. 가스공사 주가가 계속해서 교환가액을 밑돌면 교환 청구 없이 차환을 준비해야 한다. 주가가 하락하면 차환 과정에서 교환가액도 떨어져 발행 규모도 감소한다. 그만큼 자본 확충 규모도 줄어든다.

가스공사는 2019년 8월 스텝업 조항 발동 앞두고 한 차례 신종교환사채를 중도 상환했다. 2014년 8월 자사주 467만5760주를 교환 대상으로 발행한 3086억원 규모 364회 후순위 사모 신종교환사채가 있었다. 발행 당시 교환가액은 기준 주가보다 15% 할증한 6만6000원이었지만, 가스공사 주가가 이를 넘지 못해 교환 청구 물량이 1주도 없었다.

2019년 신종자본증권 상환 등으로 자본이 줄면서 그해 말 가스공사 연결 기준 부채비율은 전년 대비 15.6%p 증가한 383%를 기록했다. EB 중도 상환을 결정할 당시 재발행 시기는 2019년 9~12월로 잡았다. 주가 상황을 고려해 연기하다 2021년 11월에 다시 신종교환사채를 찍었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >