한화오션이 유상증자를 검토하고 있다. 아직 정확한 규모나 구체적 방안 등은 공개되지 않았지만 주주배정 유상증자 방식이 유력한 것으로 전해진다. 규모는 2조~2조5000억원으로 알려지고 있다.

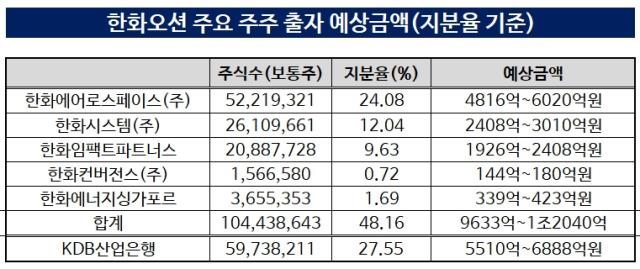

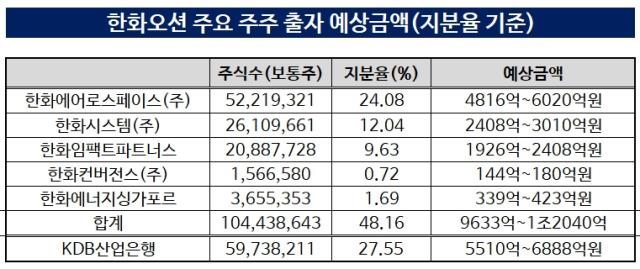

한화오션의 주주 구성을 살펴보면 한화그룹 5개사가 합산 지분율 48.16%로 최대주주에 올라있다. 기존 최대주주였던 KDB산업은행은 지분율 27.55%로 2대주주로 내려앉은 상황이다. 한화그룹 5개사는 △한화에어로스페이스(24.08%) △한화시스템(12.04%) △한화임팩트파트너스(9.63%) △한화컨버전스(0.72%) △한화에너지싱가포르(1.69%)다.

한화그룹에서 굳이 5개사가 나눠 옛 대우조선해양 인수에 나선 가장 큰 이유는 재무 부담 때문이었다. 한 곳이 2조원을 출자하기엔 부담이 컸고 나눠 출자하면 앞으로 추가 수혈 등이 필요할 때도 리스크를 분산할 수 있기 때문이다. 이번 유상증자 역시 각 계열사별로 재무 부담을 따져 증자에 참여하는 방안을 검토하는 것으로 알려졌다.

한화오션 인수 때 가장 많은 금액을 출자한 한화에어로스페이스가 지분율대로 참여할 경우 부담해야 할 금액은 4800억원에서 6000억원 사이다. 현재로선 여력이 없지는 않다. 한화에어로스페이스의 2분기 말 개별기준 현금성자산은 1조2792억원으로 적은 수준이 아니다.

다만 앞으로 돈 들어갈 곳이 많다는 점은 다소 걸림돌이다. 그룹 내 한화에어로스페이스의 위상 등을 고려할 때 조선업이 아닌 다른 사업에도 추가 투자에 나설 수 있기 때문이다. 한화에어로스페이스는 앞서 3월 한화솔루션과 함께 한화퓨처프루프를 미국에 설립했는데 여기에 모두 6557억원을 투입한다. 한화퓨처프루프는 에너지, 도심항공교통(UAM), 우주항공 등 한화에어로스페이스와 한화솔루션의 사업 분야에서 현지 기업을 인수하거나 사업을 추진하는 역할을 할 예정이다.

두 번째로 많은 자금을 댄 한화시스템은 지분율대로라면 2400억~3000억원을 출자하게 된다. 한화에어로스페이스의 딱 절반이다. 한화시스템의 경우 지난해 말까지만 해도 1조1597억원의 현금성자산을 보유했으나 6월 말 4749억원으로 6848억원 줄었다. 한화오션을 인수하는 과정에 5000억원가량을 썼기 때문으로 보인다.

한화시스템의 경우 추가 출자가 조금은 빠듯할 수 있다. 한화시스템 역시 자체 신사업을 확대하면서 갈길이 먼 상황인 탓이다. 크게 위성통신안테나, 디지털플랫폼, UAM 등을 중점적으로 키우고 있는데 해당 신사업들이 해외를 중심으로 펼쳐지고 있어 해외 기업에 대한 지분 투자 등이 활발히 이뤄질 것으로 예상된다.

한화오션 인수 때 4000억원을 출자한 한화임팩트파트너스는 유상증자 재원 마련에 큰 어려움이 없을 것으로 분석된다. 지분율대로라면 1900억원에서 2400억원 사이를 출자하게 된다. 한화임팩트파트너스는 한화임팩트의 100% 자회사인 한화임팩트글로벌이 지분 100%를 보유하고 있는 투자 전문회사다. 미국에 본사를 두고 있다.

한화임팩트가 한화임팩트글로벌에 출자하고, 한화임팩트글로벌이 다시 한화임팩트파트너스에 출자하는 구조다. 지난해 말 기준 한화임팩트글로벌의 유동자산은 9705억원이다.

나머지 한화에너지싱가포르와 한화컨버전스는 지분율이 낮은 만큼 큰 부담은 없을 것으로 보인다. 한화에너지싱가포르는 지난해 말 기준 6949억원의 유동자산을 보유하고 있다. 한화컨버전스의 유동자산은 837억원으로 적지만 지분율대로라면 140억원에서 180억원 사이를 출자하게 돼 큰 금액은 아니다.

지분율 조정이 이뤄질 수 있다는 관측도 나온다. 상대적으로 여유가 있는 계열사가 초과청약을 통해 지분율을 높일 수 있다는 의미다. 여력이 있고 규모가 큰 곳에 '몰아주기'할 가능성 역시 열려있다.

KDB산업은행의 참여 여부에도 관심이 모인다. 다만 산업은행의 몫이 5510억~6888억원으로 적지 않다. 세금을 또 투입해야 하는 만큼 쉬운 결정은 아니다. 산업은행은 지난해 9월 한화그룹에 한화오션을 매각하기로 하면서 5년간 금융지원을 유지하기로 했다. 대출과 선수금환급보증(RG), 신용장(LC), 크레딧라인(2조9000억원) 등이다.

당시 강석훈 산업은행 회장은 "한화가 경영을 맡은 이후에도 대우조선이 정상화하기까지 어느 정도 시간이 소요될 것"이라며 "그 과정에서 산은이 지원을 지속하는 것이 대우조선의 지속가능성을 제고하고 채권 회수 가능성과 주가 회복 가능성을 높인다고 판단해서 결정했다"고 설명했다.

한화오션은 공시를 통해 "유상증자 방안을 포함하여 신사업 투자자금 등의 조달 방안을 다양하게 검토하고 있다"며 "아직 확정된 바는 없다"고 말했다.

한화오션의 주주 구성을 살펴보면 한화그룹 5개사가 합산 지분율 48.16%로 최대주주에 올라있다. 기존 최대주주였던 KDB산업은행은 지분율 27.55%로 2대주주로 내려앉은 상황이다. 한화그룹 5개사는 △한화에어로스페이스(24.08%) △한화시스템(12.04%) △한화임팩트파트너스(9.63%) △한화컨버전스(0.72%) △한화에너지싱가포르(1.69%)다.

한화그룹에서 굳이 5개사가 나눠 옛 대우조선해양 인수에 나선 가장 큰 이유는 재무 부담 때문이었다. 한 곳이 2조원을 출자하기엔 부담이 컸고 나눠 출자하면 앞으로 추가 수혈 등이 필요할 때도 리스크를 분산할 수 있기 때문이다. 이번 유상증자 역시 각 계열사별로 재무 부담을 따져 증자에 참여하는 방안을 검토하는 것으로 알려졌다.

한화오션 인수 때 가장 많은 금액을 출자한 한화에어로스페이스가 지분율대로 참여할 경우 부담해야 할 금액은 4800억원에서 6000억원 사이다. 현재로선 여력이 없지는 않다. 한화에어로스페이스의 2분기 말 개별기준 현금성자산은 1조2792억원으로 적은 수준이 아니다.

다만 앞으로 돈 들어갈 곳이 많다는 점은 다소 걸림돌이다. 그룹 내 한화에어로스페이스의 위상 등을 고려할 때 조선업이 아닌 다른 사업에도 추가 투자에 나설 수 있기 때문이다. 한화에어로스페이스는 앞서 3월 한화솔루션과 함께 한화퓨처프루프를 미국에 설립했는데 여기에 모두 6557억원을 투입한다. 한화퓨처프루프는 에너지, 도심항공교통(UAM), 우주항공 등 한화에어로스페이스와 한화솔루션의 사업 분야에서 현지 기업을 인수하거나 사업을 추진하는 역할을 할 예정이다.

두 번째로 많은 자금을 댄 한화시스템은 지분율대로라면 2400억~3000억원을 출자하게 된다. 한화에어로스페이스의 딱 절반이다. 한화시스템의 경우 지난해 말까지만 해도 1조1597억원의 현금성자산을 보유했으나 6월 말 4749억원으로 6848억원 줄었다. 한화오션을 인수하는 과정에 5000억원가량을 썼기 때문으로 보인다.

한화시스템의 경우 추가 출자가 조금은 빠듯할 수 있다. 한화시스템 역시 자체 신사업을 확대하면서 갈길이 먼 상황인 탓이다. 크게 위성통신안테나, 디지털플랫폼, UAM 등을 중점적으로 키우고 있는데 해당 신사업들이 해외를 중심으로 펼쳐지고 있어 해외 기업에 대한 지분 투자 등이 활발히 이뤄질 것으로 예상된다.

한화오션 인수 때 4000억원을 출자한 한화임팩트파트너스는 유상증자 재원 마련에 큰 어려움이 없을 것으로 분석된다. 지분율대로라면 1900억원에서 2400억원 사이를 출자하게 된다. 한화임팩트파트너스는 한화임팩트의 100% 자회사인 한화임팩트글로벌이 지분 100%를 보유하고 있는 투자 전문회사다. 미국에 본사를 두고 있다.

한화임팩트가 한화임팩트글로벌에 출자하고, 한화임팩트글로벌이 다시 한화임팩트파트너스에 출자하는 구조다. 지난해 말 기준 한화임팩트글로벌의 유동자산은 9705억원이다.

나머지 한화에너지싱가포르와 한화컨버전스는 지분율이 낮은 만큼 큰 부담은 없을 것으로 보인다. 한화에너지싱가포르는 지난해 말 기준 6949억원의 유동자산을 보유하고 있다. 한화컨버전스의 유동자산은 837억원으로 적지만 지분율대로라면 140억원에서 180억원 사이를 출자하게 돼 큰 금액은 아니다.

지분율 조정이 이뤄질 수 있다는 관측도 나온다. 상대적으로 여유가 있는 계열사가 초과청약을 통해 지분율을 높일 수 있다는 의미다. 여력이 있고 규모가 큰 곳에 '몰아주기'할 가능성 역시 열려있다.

KDB산업은행의 참여 여부에도 관심이 모인다. 다만 산업은행의 몫이 5510억~6888억원으로 적지 않다. 세금을 또 투입해야 하는 만큼 쉬운 결정은 아니다. 산업은행은 지난해 9월 한화그룹에 한화오션을 매각하기로 하면서 5년간 금융지원을 유지하기로 했다. 대출과 선수금환급보증(RG), 신용장(LC), 크레딧라인(2조9000억원) 등이다.

당시 강석훈 산업은행 회장은 "한화가 경영을 맡은 이후에도 대우조선이 정상화하기까지 어느 정도 시간이 소요될 것"이라며 "그 과정에서 산은이 지원을 지속하는 것이 대우조선의 지속가능성을 제고하고 채권 회수 가능성과 주가 회복 가능성을 높인다고 판단해서 결정했다"고 설명했다.

한화오션은 공시를 통해 "유상증자 방안을 포함하여 신사업 투자자금 등의 조달 방안을 다양하게 검토하고 있다"며 "아직 확정된 바는 없다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >