에스비노브스 최다 출자 노림수는

[솔브레인홀딩스]⑤누적출자 746억 최다…미국 부동산·기업지분 전방위 투자

편집자주

지주사의 주요 역할 중 하나가 그룹 각 계열사에 대한 자본재분배다. 지주사는 재무건전성 우위 계열사로부터 배당수익과 상표권사용수익 등을 수취해 이를 재원으로 유상증자나 사채인수 등 방법으로 열위 계열사를 지원한다. 하지만 ‘밑 빠진 독에 물 붓기’식 무리한 자본재분배는 우위 계열사까지 망가뜨리고 지주사의 재무건전성도 악화시킬 위험이 있다. THE CFO가 각 그룹 지주사의 자본재분배 형태와 이에 따른 재무지표상 변화를 점검해본다.

솔브레인홀딩스의 최근 행보에서 두드러지는 것이 미국투자다. 지주사 전환 이후 단일출자건으로는 가장 많은 금액을 투입해 미국투자 통로를 일원화할 국내 중간지주사를 설립했다.

미국투자는 전방위로 이뤄지고 있다. 오피스빌딩을 매입해 임대수익을 수취하고 있으며 그룹 바이오헬스케어 사업부문 확장을 위해 관련 기업도 인수했다.

◇미국투자 중간지주사 에스비노브스…단일출자건 최다 746억 투입

솔브레인그룹 오너인 정지완 솔브레인홀딩스 이사회의장 회장은 그동안 본업뿐 아니라 투자에도 높은 관심을 보여왔다. 2007년 8월 신기술사업금융회사 나우아이비캐피탈을 설립해 본격적인 자체 투자에 나선 것이 대표적이다. 현재도 나우아이비캐피탈 기타비상무이사(비상근)로 등재돼 이사회 결정에 관여하고 있다.

솔브레인홀딩스가 2020년 7월 제조사업부문을 솔브레인으로 인적분할하면서 그룹 지주사로 탈바꿈한 이후에도 정 회장의 투자 DNA는 그대로 드러나고 있다. 지난해말 기준 나우아이비14호펀드, 나우M&A투자펀드1호, 나우에이스파트너십펀드 등 나우아이비캐피탈이 조성한 다수 사모투자펀드(PEF)에 대한 간접투자 외에도 빌릭스(지분율 2.86%), 바이오제네시스(15.17%), 바이오녹스(2.95%) 등 다수 벤처기업 소수지분에 대한 직접투자에 나섰다.

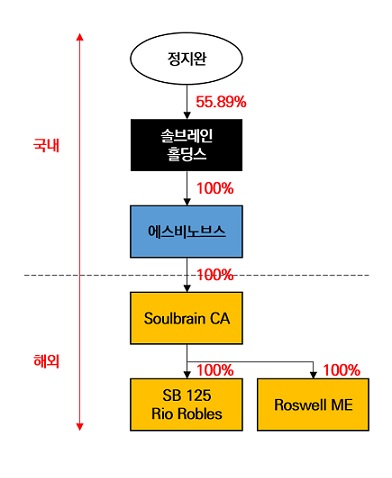

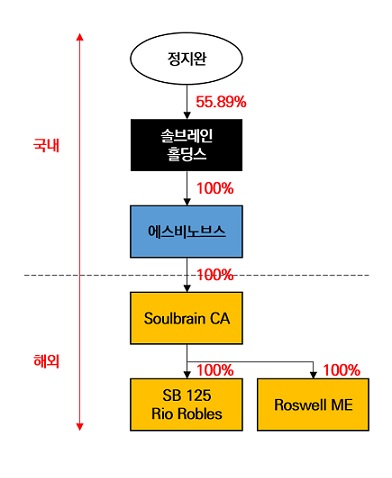

특히 지주사 전환 이래로 눈에 띄는 변화는 미국투자를 확대한 점이다. 솔브레인홀딩스는 2020년 9월 설립자본금 출자와 유상증자로 총액 726억원을 투입해 완전자회사 에스비노브스(SB Novus)를 설립했다. 당시 솔브레인홀딩스가 에스비노브스 설립에 투입한 금액은 지주사 전환 이후 단일출자건으로는 가장 많다.

솔브레인홀딩스는 솔브레인을 인적분할할 때 현금성자산 2703억원(2019년 3분기말 기준)의 대부분인 2137억원을 승계했기 때문에 에스비노브스 설립자금을 투입할 여력이 있었다. 솔브레인홀딩스는 2021년 9월 에스비노브스에 유상증자로 20억원을 추가 투입했으며 올해 1분기말 기준으로는 22억원의 대여금도 제공하고 있다.

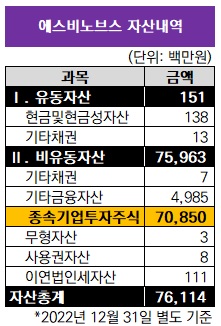

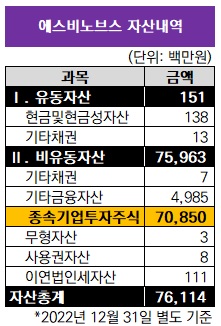

에스비노브스의 역할은 자산구성으로 짐작할 수 있다. 지난해말 기준 자산총계가 761억원인데 그중 종속기업투자주식이 93.1%(708억원)에 이른다. 에스비노브스 자회사는 완전자회사 형태인 솔브레인CA(Soulbrain CA·장부금액 708억원)뿐이다. 에스비노브스는 미국 자회사를 지배하는 국내 중간지주사 역할인 셈이다.

투자 통로를 중간지주사로 일원화하면 향후 중간지주사를 통한 출자나 차입 등 다양한 금융기법 접목이 용이하다. 향후 에스비노브스가 미국 투자성과를 수취해 솔브레인홀딩스에 배당금으로 지급할 수도 있다.

◇미국투자 중심에 솔브레인CA…부동산·기업지분 전방위 투자

미국 투자의 선봉에 선 계열사가 바로 솔브레인CA이다. 솔브레인CA은 완전자회사 형태의 에스비125리오로블스(SB 125 Rio Robles)와 로스웰ME(Roswell ME)을 자회사로 두고 있다. 모두 미국 소재 회사로 솔브레인CA와 에스비125리오로블스는 에스비노브스와 함께 2020년 9월 설립했다.

에스비125리오로블스는 부동산 투자를 위해 설립됐다. 설립하자마자 1873억원(1억6000만달러) 규모 미국 현지 오피스빌딩을 매입했다. 솔브레인CA가 에스비125리오로블스에 유상증자로 투입한 607억원에 현지 차입이 포함된 금액이다. 임대수익을 수취하면서 추후 매매차익도 노린다는 계획이다. 솔브레인홀딩스는 지난해말 기준 솔브레인CA의 연결 기준 자산총계를 1783억원으로 평가하고 있는데 이는 오피스빌딩 매입에 따른 영향이 크다.

로스웰ME는 솔브레인CA가 지난해 12월 인수한 회사다. CMOS 공정 기반 바이오센서(ME·Molecular Electronics) 기술로 체외진단 플랫폼을 개발하고 있다. 로스웰ME 인수는 솔브레인그룹의 바이오헬스케어 사업부문 확장과 관련이 있다. 앞서 솔브레인홀딩스는 미국 체외진단업체 아크다이어그노스틱스(ARK Diagnostics) 지분 100%(607억원), 국내 올리고당 시알릴락토스 개발업체 진켐 지분 46.62%(392억원), 이스라엘 자동혈구분석업체 픽셀메디컬테크놀로지스(PixCell Medical Technologies) 지분 81.07%(393억원)를 잇따라 취득했다.

로스웰ME는 솔브레인CA가 취득해 솔브레인홀딩스의 증손자회사 형태가 됐다. 기존 바이오헬스케어 사업부문 계열사들 지분을 솔브레인홀딩스가 직접 취득한 것과는 다른 양상이다. 이 때문에 향후 미국 소재 기업에 대한 인수합병(M&A)에서는 에스비125리오로블스의 오피스빌딩 매입 사례처럼 솔브레인홀딩스→에스비노브스→솔브레인CA로 이어지는 유상증자 등 자금흐름을 바탕으로 인수주체로서의 솔브레인CA의 활용도를 높일 것으로 보인다. 솔브레인홀딩스는 올해 들어 솔브레인CA에 26억원의 대여금도 제공한 상태다.

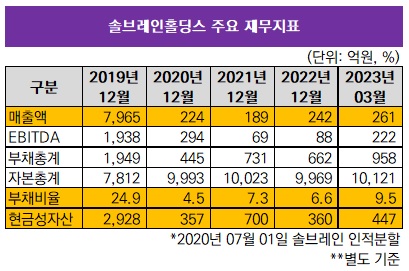

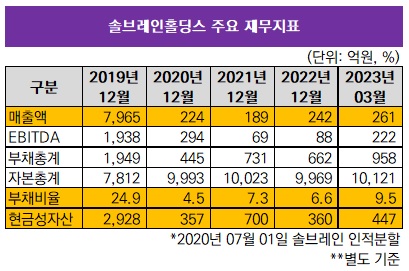

솔브레인홀딩스는 미국투자를 위한 여력이 충분한 편이다. 올해 1분기말 별도 기준 현금성자산이 447억원으로 여유있는 편은 아니지만 지주사 전환 이후 배당금수익을 바탕으로 매년 200억원 안팎의 영업수익을 창출하고 있다. 여기에 솔브레인 인적분할 당시 대부분 부채를 솔브레인으로 이전하면서 부채비율이 9.5%에 불과해 투자재원으로 이용할 수 있는 차입여력도 충분한 편이다. 자회사에 대한 출자여력을 보여주는 이중레버리지비율도 93.6%로 안정권에 있다.

미국투자는 전방위로 이뤄지고 있다. 오피스빌딩을 매입해 임대수익을 수취하고 있으며 그룹 바이오헬스케어 사업부문 확장을 위해 관련 기업도 인수했다.

◇미국투자 중간지주사 에스비노브스…단일출자건 최다 746억 투입

솔브레인그룹 오너인 정지완 솔브레인홀딩스 이사회의장 회장은 그동안 본업뿐 아니라 투자에도 높은 관심을 보여왔다. 2007년 8월 신기술사업금융회사 나우아이비캐피탈을 설립해 본격적인 자체 투자에 나선 것이 대표적이다. 현재도 나우아이비캐피탈 기타비상무이사(비상근)로 등재돼 이사회 결정에 관여하고 있다.

솔브레인홀딩스가 2020년 7월 제조사업부문을 솔브레인으로 인적분할하면서 그룹 지주사로 탈바꿈한 이후에도 정 회장의 투자 DNA는 그대로 드러나고 있다. 지난해말 기준 나우아이비14호펀드, 나우M&A투자펀드1호, 나우에이스파트너십펀드 등 나우아이비캐피탈이 조성한 다수 사모투자펀드(PEF)에 대한 간접투자 외에도 빌릭스(지분율 2.86%), 바이오제네시스(15.17%), 바이오녹스(2.95%) 등 다수 벤처기업 소수지분에 대한 직접투자에 나섰다.

특히 지주사 전환 이래로 눈에 띄는 변화는 미국투자를 확대한 점이다. 솔브레인홀딩스는 2020년 9월 설립자본금 출자와 유상증자로 총액 726억원을 투입해 완전자회사 에스비노브스(SB Novus)를 설립했다. 당시 솔브레인홀딩스가 에스비노브스 설립에 투입한 금액은 지주사 전환 이후 단일출자건으로는 가장 많다.

솔브레인홀딩스는 솔브레인을 인적분할할 때 현금성자산 2703억원(2019년 3분기말 기준)의 대부분인 2137억원을 승계했기 때문에 에스비노브스 설립자금을 투입할 여력이 있었다. 솔브레인홀딩스는 2021년 9월 에스비노브스에 유상증자로 20억원을 추가 투입했으며 올해 1분기말 기준으로는 22억원의 대여금도 제공하고 있다.

에스비노브스의 역할은 자산구성으로 짐작할 수 있다. 지난해말 기준 자산총계가 761억원인데 그중 종속기업투자주식이 93.1%(708억원)에 이른다. 에스비노브스 자회사는 완전자회사 형태인 솔브레인CA(Soulbrain CA·장부금액 708억원)뿐이다. 에스비노브스는 미국 자회사를 지배하는 국내 중간지주사 역할인 셈이다.

투자 통로를 중간지주사로 일원화하면 향후 중간지주사를 통한 출자나 차입 등 다양한 금융기법 접목이 용이하다. 향후 에스비노브스가 미국 투자성과를 수취해 솔브레인홀딩스에 배당금으로 지급할 수도 있다.

◇미국투자 중심에 솔브레인CA…부동산·기업지분 전방위 투자

미국 투자의 선봉에 선 계열사가 바로 솔브레인CA이다. 솔브레인CA은 완전자회사 형태의 에스비125리오로블스(SB 125 Rio Robles)와 로스웰ME(Roswell ME)을 자회사로 두고 있다. 모두 미국 소재 회사로 솔브레인CA와 에스비125리오로블스는 에스비노브스와 함께 2020년 9월 설립했다.

에스비125리오로블스는 부동산 투자를 위해 설립됐다. 설립하자마자 1873억원(1억6000만달러) 규모 미국 현지 오피스빌딩을 매입했다. 솔브레인CA가 에스비125리오로블스에 유상증자로 투입한 607억원에 현지 차입이 포함된 금액이다. 임대수익을 수취하면서 추후 매매차익도 노린다는 계획이다. 솔브레인홀딩스는 지난해말 기준 솔브레인CA의 연결 기준 자산총계를 1783억원으로 평가하고 있는데 이는 오피스빌딩 매입에 따른 영향이 크다.

로스웰ME는 솔브레인CA가 지난해 12월 인수한 회사다. CMOS 공정 기반 바이오센서(ME·Molecular Electronics) 기술로 체외진단 플랫폼을 개발하고 있다. 로스웰ME 인수는 솔브레인그룹의 바이오헬스케어 사업부문 확장과 관련이 있다. 앞서 솔브레인홀딩스는 미국 체외진단업체 아크다이어그노스틱스(ARK Diagnostics) 지분 100%(607억원), 국내 올리고당 시알릴락토스 개발업체 진켐 지분 46.62%(392억원), 이스라엘 자동혈구분석업체 픽셀메디컬테크놀로지스(PixCell Medical Technologies) 지분 81.07%(393억원)를 잇따라 취득했다.

로스웰ME는 솔브레인CA가 취득해 솔브레인홀딩스의 증손자회사 형태가 됐다. 기존 바이오헬스케어 사업부문 계열사들 지분을 솔브레인홀딩스가 직접 취득한 것과는 다른 양상이다. 이 때문에 향후 미국 소재 기업에 대한 인수합병(M&A)에서는 에스비125리오로블스의 오피스빌딩 매입 사례처럼 솔브레인홀딩스→에스비노브스→솔브레인CA로 이어지는 유상증자 등 자금흐름을 바탕으로 인수주체로서의 솔브레인CA의 활용도를 높일 것으로 보인다. 솔브레인홀딩스는 올해 들어 솔브레인CA에 26억원의 대여금도 제공한 상태다.

솔브레인홀딩스는 미국투자를 위한 여력이 충분한 편이다. 올해 1분기말 별도 기준 현금성자산이 447억원으로 여유있는 편은 아니지만 지주사 전환 이후 배당금수익을 바탕으로 매년 200억원 안팎의 영업수익을 창출하고 있다. 여기에 솔브레인 인적분할 당시 대부분 부채를 솔브레인으로 이전하면서 부채비율이 9.5%에 불과해 투자재원으로 이용할 수 있는 차입여력도 충분한 편이다. 자회사에 대한 출자여력을 보여주는 이중레버리지비율도 93.6%로 안정권에 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >