레버리지 일으키는 애플, 자중하는 삼성

[조달 전략]⑤연결 실체 유보금 활용 방안 차이에서 비롯

편집자주

‘피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

삼성전자와 애플의 사업 무대는 전 세계다. 한국, 미국뿐만 아니라 중국과 신흥국(인도 등)에서도 영업을 펼친다. 벌어들이는 현금은 해외 현지 법인에 쌓이는 구조다. 연결 실체에 유동성이 넘치지만, 본사인 모회사를 별도 기준으로는 떼어놓고 보면 얘기가 달라진다.

조달 전략은 해외 유보금 관리 방안에 따라 달랐다. 삼성전자는 연결 실체가 보유한 유동성 안에서 내부 조달로 자금을 이동시킨다. 애플은 해외 자회사에서 유보금을 회수하면서 회사채 발행도 병행한다. 최상위 신용등급(AAA)을 바탕으로 저리에 자금을 조달해 주주 환원에 보탠다.

◇ 신용등급 AAA 애플, 회사채 조달 자금 주주 환원에 활용

애플은 회사채 시장에서 미국 정부(신용등급 AAA)와 어깨를 나란히 하는 초우량 기업이다. 신용등급이 같은 마이크로소프트, 존슨앤존슨보다 회사채 발행이 활발한 편이다.

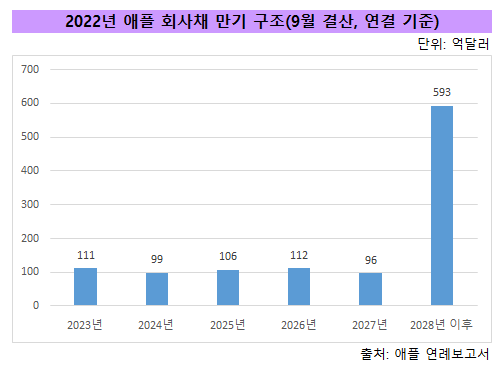

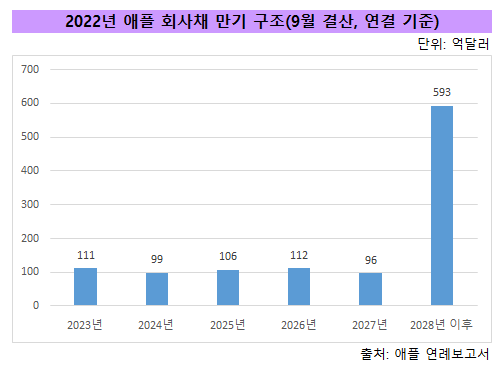

유동성과 현금 창출력을 갖추고도 회사채 시장을 꾸준하게 찾고 있다. 지난해(9월 결산 기준) 회사채 발행 잔액은 1118억달러다. 만기는 1년부터 40년까지 분산해뒀다. 절반 이상인 53%(593억달러)가 잔존 만기 5년 이상이다. 이자율은 만기에 따라 0.03~4.78%로 분포돼있다.

발행 목적은 한결같다. 주주 환원 자금 마련이다. 애플은 최근(지난해 8월)에 55억달러 규모 회사채를 발행할 때도 조달 자금을 자사주 매입과 배당금 지급 등에 쓰겠다고 밝혔다. 애플은 지난해 자사주 매입에 894억달러, 배당금 지급에 148억달러를 썼다.

본사(별도 기준)에 부족한 주주 환원 재원을 회사채로 보완하고 있다. 애플이 보유한 유동성이 해외 자회사에 흩어져 있기 때문이다. 해외 유보금을 회수하는 것보다 이자를 지급하고 회사채를 찍는 게 메리트가 있다고 판단했다.

애플은 1994년 회사채 시장에 데뷔했다. 만기는 10년에 발행 규모는 3억달러(이자율 6.51%)였다. 애플이 맥(1998년), 아이팟(2001년), 아이폰(2007년) 등을 내놓기 전이었다. 2004년 해당 채권을 만기 상환한 뒤 한동안 회사채 시장을 찾지 않았다.

회사채 시장에 복귀한 건 2013년이다. 만기를 3~10년으로 나눠 총 170억달러를 조달했다. 이때부터 회사채를 발행해 조달한 자금을 자사주 매입, 배당 지급 등에 활용했다.

2012년 애플은 무차입 상태였다. 291억달러 규모 현금성 자산이 연결 실체에 분산돼있었다. 그해 애플이 거둔 전체 매출(1082억달러) 중 미국이 차지하는 비중은 39%(418억달러)였다. 나머지 61%(664억달러)가 미국 밖에서 벌어들인 수익이다.

해외 자회사 유보금 회수는 손쉽게 내릴 수 있는 결정이 아니었다. 세법 따라 해외 유보금을 미국으로 환류할 때 법인세 35%가 부과되기 때문이다. 본사로 현금을 끌어오는 데 매겨지는 세율보다 회사채 발행 금리가 더 낮았기 때문에 조달이 보다 합리적인 선택지였다. 2017년 세법 개정으로 기존에 누적한 해외 유보금(1986~2017년) 환류 소득세율이 15.5%로 낮아질 때까지 애플은 회사채 시장 문을 두드렸다.

해외 현금 송환 계획을 발표한 2018년에는 회사채를 새로 찍지 않았다. 애플은 해외 유보금을 회수하는 데 드는 세금을 380억달러(8년간 분할 납부 허용)로 추정했다. 15.5% 세율을 대입해 환산한 해외 유보금은 약 2452억달러다. 장·단기금융상품 등을 합한 애플의 연결 기준 현금성 자산(2851억달러)의 86% 수준이다.

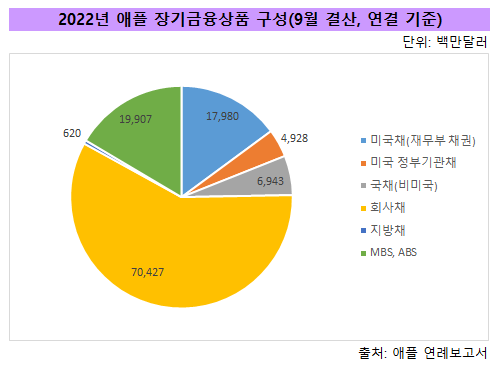

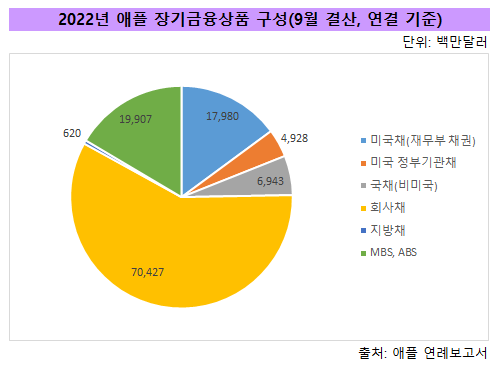

2019년 회사채 발행을 재개했다. 세법 개정 후 해외 자회사로부터 지급받는 배당 소득(2018년 이후 발생한 이익 기준)이 미국 과세표준에서 제외됐지만 조달 활동을 멈추지 않았다. 유보금을 장기금융상품에 넣어 두고 회사채 발행 금리 이상의 차익을 거두는 재무 전략을 펴는 것으로 보인다. 지난해 애플이 보유한 장기금융상품(1208억달러) 중 58%(704억달러)가 회사채 투자였다.

◇ 권역별로 유동성 관리하는 삼성전자, 자회사 유보금 배당받지 않고 차입

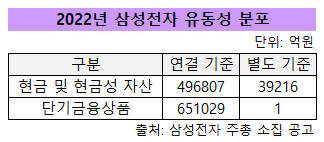

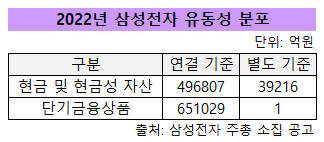

삼성전자도 애플과 비슷한 고민을 안고 있다. 지난해 말 기준으로 현금성 자산 115조원(단기금융상품 포함)이 국내외 종속기업에 흩어져 있다. 차입금 10조원을 제한 순현금은 105조원이다.

삼성전자가 별도 기준으로 보유한 현금성 자산은 4조원(지난해 말)이다. 지난 2월 삼성전자가 자회사(지분 84.8% 보유) 삼성디스플레이에서 운영자금 20조원(이자율 4.6%) 장기(2년)로 차입한 이유도 본사에 현금이 부족했기 때문이다. 삼성전자는 최근 3년 동안 별도 기준 영업활동현금흐름(38조~51조원)을 대부분 그 해에 소진했다. 올해는 주주 환원(연간 정규배당 9조8000억원), 운전자금 외에 추가로 국내 자본적 지출(CAPEX)에 대비한 자금이 필요했다.

삼성전자는 연결 실체 유동성을 권역별로 관리하고 있다. 주요 권역별로 지역 금융센터(미국·영국·싱가포르·중국·브라질·러시아)를 두고 있다. 해외 자회사 유보금을 배당으로 회수하지 않고, 권역 내에서 통합해 운용한다. 삼성전자와 삼성디스플레이 사이 차입 거래도 큰 틀에서 보면 연결 실체 내 자금 이동이다.

별도 기준 차입금은 대부분 금융기관 단기차입금이다. 지난해 말 단기차입금 약 2조원(이자율 0~16.7%)은 모두 매출채권 유동화다. 우리은행 등에 매출채권을 담보로 제공하고 끌어온 자금이다. 나머지 차입금 7845억원은 리스부채다. 유동성 장기차입금과 장기차입금으로 나뉘어 있다.

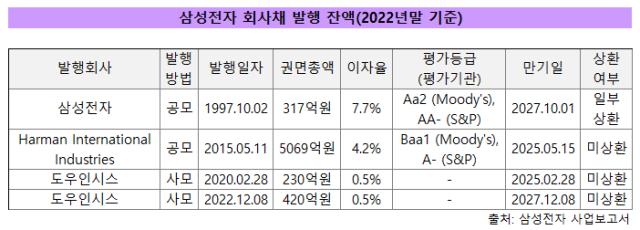

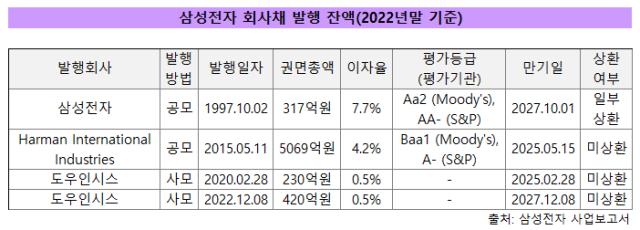

회사채는 2001년을 끝으로 새로 발행하지 않고 있다. 지난해 말 기준으로 1997년 IMF 외환 위기 때 찍은 달러 표시 채권 2500만달러(317억원)가 미상환 물량으로 남아 있다. 10년 거치, 20년 분할 상환 조건이라 조기 상환하지 않고 만기(2027년)까지 보유 중인 채권이다. 나머지 공모채 발행 잔액 4억달러(5069억원)는 종속기업(지분 100% 자회사)인 하만(Harman International Industries) 몫이다. 삼성전자가 하만을 인수(2017년)하기 전인 2015년 발행한 물량이다.

조달 전략은 해외 유보금 관리 방안에 따라 달랐다. 삼성전자는 연결 실체가 보유한 유동성 안에서 내부 조달로 자금을 이동시킨다. 애플은 해외 자회사에서 유보금을 회수하면서 회사채 발행도 병행한다. 최상위 신용등급(AAA)을 바탕으로 저리에 자금을 조달해 주주 환원에 보탠다.

◇ 신용등급 AAA 애플, 회사채 조달 자금 주주 환원에 활용

애플은 회사채 시장에서 미국 정부(신용등급 AAA)와 어깨를 나란히 하는 초우량 기업이다. 신용등급이 같은 마이크로소프트, 존슨앤존슨보다 회사채 발행이 활발한 편이다.

유동성과 현금 창출력을 갖추고도 회사채 시장을 꾸준하게 찾고 있다. 지난해(9월 결산 기준) 회사채 발행 잔액은 1118억달러다. 만기는 1년부터 40년까지 분산해뒀다. 절반 이상인 53%(593억달러)가 잔존 만기 5년 이상이다. 이자율은 만기에 따라 0.03~4.78%로 분포돼있다.

발행 목적은 한결같다. 주주 환원 자금 마련이다. 애플은 최근(지난해 8월)에 55억달러 규모 회사채를 발행할 때도 조달 자금을 자사주 매입과 배당금 지급 등에 쓰겠다고 밝혔다. 애플은 지난해 자사주 매입에 894억달러, 배당금 지급에 148억달러를 썼다.

본사(별도 기준)에 부족한 주주 환원 재원을 회사채로 보완하고 있다. 애플이 보유한 유동성이 해외 자회사에 흩어져 있기 때문이다. 해외 유보금을 회수하는 것보다 이자를 지급하고 회사채를 찍는 게 메리트가 있다고 판단했다.

애플은 1994년 회사채 시장에 데뷔했다. 만기는 10년에 발행 규모는 3억달러(이자율 6.51%)였다. 애플이 맥(1998년), 아이팟(2001년), 아이폰(2007년) 등을 내놓기 전이었다. 2004년 해당 채권을 만기 상환한 뒤 한동안 회사채 시장을 찾지 않았다.

회사채 시장에 복귀한 건 2013년이다. 만기를 3~10년으로 나눠 총 170억달러를 조달했다. 이때부터 회사채를 발행해 조달한 자금을 자사주 매입, 배당 지급 등에 활용했다.

2012년 애플은 무차입 상태였다. 291억달러 규모 현금성 자산이 연결 실체에 분산돼있었다. 그해 애플이 거둔 전체 매출(1082억달러) 중 미국이 차지하는 비중은 39%(418억달러)였다. 나머지 61%(664억달러)가 미국 밖에서 벌어들인 수익이다.

해외 자회사 유보금 회수는 손쉽게 내릴 수 있는 결정이 아니었다. 세법 따라 해외 유보금을 미국으로 환류할 때 법인세 35%가 부과되기 때문이다. 본사로 현금을 끌어오는 데 매겨지는 세율보다 회사채 발행 금리가 더 낮았기 때문에 조달이 보다 합리적인 선택지였다. 2017년 세법 개정으로 기존에 누적한 해외 유보금(1986~2017년) 환류 소득세율이 15.5%로 낮아질 때까지 애플은 회사채 시장 문을 두드렸다.

해외 현금 송환 계획을 발표한 2018년에는 회사채를 새로 찍지 않았다. 애플은 해외 유보금을 회수하는 데 드는 세금을 380억달러(8년간 분할 납부 허용)로 추정했다. 15.5% 세율을 대입해 환산한 해외 유보금은 약 2452억달러다. 장·단기금융상품 등을 합한 애플의 연결 기준 현금성 자산(2851억달러)의 86% 수준이다.

2019년 회사채 발행을 재개했다. 세법 개정 후 해외 자회사로부터 지급받는 배당 소득(2018년 이후 발생한 이익 기준)이 미국 과세표준에서 제외됐지만 조달 활동을 멈추지 않았다. 유보금을 장기금융상품에 넣어 두고 회사채 발행 금리 이상의 차익을 거두는 재무 전략을 펴는 것으로 보인다. 지난해 애플이 보유한 장기금융상품(1208억달러) 중 58%(704억달러)가 회사채 투자였다.

◇ 권역별로 유동성 관리하는 삼성전자, 자회사 유보금 배당받지 않고 차입

삼성전자도 애플과 비슷한 고민을 안고 있다. 지난해 말 기준으로 현금성 자산 115조원(단기금융상품 포함)이 국내외 종속기업에 흩어져 있다. 차입금 10조원을 제한 순현금은 105조원이다.

삼성전자가 별도 기준으로 보유한 현금성 자산은 4조원(지난해 말)이다. 지난 2월 삼성전자가 자회사(지분 84.8% 보유) 삼성디스플레이에서 운영자금 20조원(이자율 4.6%) 장기(2년)로 차입한 이유도 본사에 현금이 부족했기 때문이다. 삼성전자는 최근 3년 동안 별도 기준 영업활동현금흐름(38조~51조원)을 대부분 그 해에 소진했다. 올해는 주주 환원(연간 정규배당 9조8000억원), 운전자금 외에 추가로 국내 자본적 지출(CAPEX)에 대비한 자금이 필요했다.

삼성전자는 연결 실체 유동성을 권역별로 관리하고 있다. 주요 권역별로 지역 금융센터(미국·영국·싱가포르·중국·브라질·러시아)를 두고 있다. 해외 자회사 유보금을 배당으로 회수하지 않고, 권역 내에서 통합해 운용한다. 삼성전자와 삼성디스플레이 사이 차입 거래도 큰 틀에서 보면 연결 실체 내 자금 이동이다.

별도 기준 차입금은 대부분 금융기관 단기차입금이다. 지난해 말 단기차입금 약 2조원(이자율 0~16.7%)은 모두 매출채권 유동화다. 우리은행 등에 매출채권을 담보로 제공하고 끌어온 자금이다. 나머지 차입금 7845억원은 리스부채다. 유동성 장기차입금과 장기차입금으로 나뉘어 있다.

회사채는 2001년을 끝으로 새로 발행하지 않고 있다. 지난해 말 기준으로 1997년 IMF 외환 위기 때 찍은 달러 표시 채권 2500만달러(317억원)가 미상환 물량으로 남아 있다. 10년 거치, 20년 분할 상환 조건이라 조기 상환하지 않고 만기(2027년)까지 보유 중인 채권이다. 나머지 공모채 발행 잔액 4억달러(5069억원)는 종속기업(지분 100% 자회사)인 하만(Harman International Industries) 몫이다. 삼성전자가 하만을 인수(2017년)하기 전인 2015년 발행한 물량이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >