주력시장이 가른 이익 레벨

[수익성]②이익률 30% 회복한 애플, 10%선 내준 삼성전자 MX

편집자주

‘피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

삼성전자와 애플은 전 세계 스마트폰 시장에서 양강 구도를 형성하고 있다. 판매량은 삼성전자가 앞서지만 챙기는 실속은 애플이 더 크다. 제품 구성부터 생산 전략, 가격 정책, 주력 시장 차이 등이 둘의 성적을 갈라놨다.

삼성전자 MX(Mobile eXperience)사업부(스마트폰·태블릿·PC·웨어러블 등 담당)와 애플의 주력 제품은 각각 갤럭시 S시리즈와 아이폰 시리즈다. 삼성전자는 고가인 프리미엄 스마트폰부터 중저가인 보급형 제품(갤럭시 A시리즈)까지 다양한 가격대의 라인업을 갖추고 시장별로 판매 전략을 달리한다. 애플은 프리미엄 제품에 주력하는 판매 전략을 고수하고 있다.

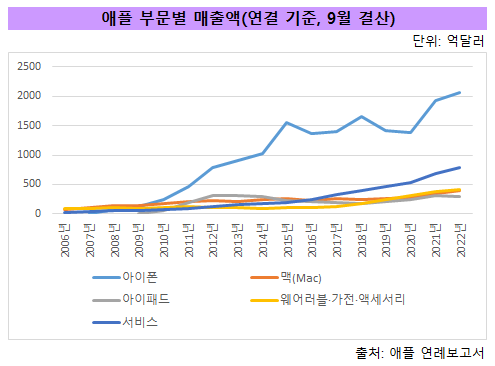

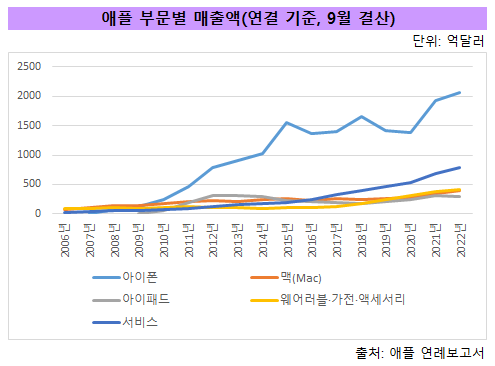

양 사의 정체성도 다르다. 삼성전자는 반도체부터 가전제품, 스마트폰 등을 직접 만드는 하드웨어 제조 업체다. 애플은 하드웨어 생산과 소프트웨어 공급을 융합한 사업 구조를 만들어 가고 있다. 스마트폰 생산은 외주 업체에 맡기고, 서비스(클라우드·콘텐츠·결제 등) 부문 매출을 늘리며 플랫폼 기업으로 입지를 넓혀가고 있다.

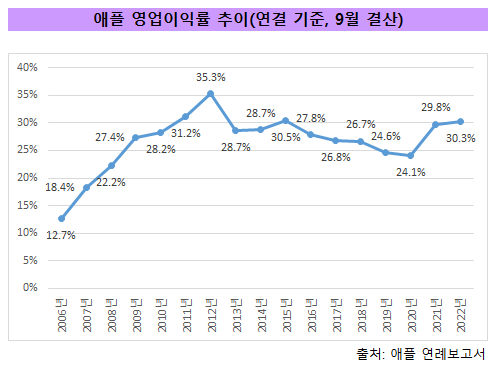

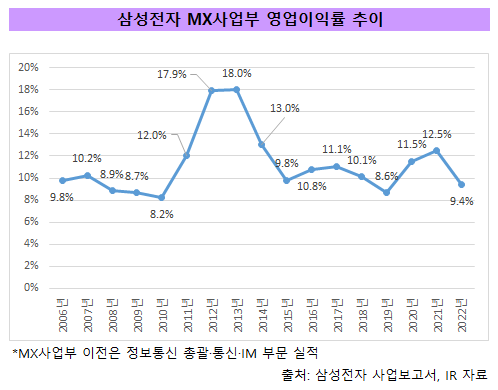

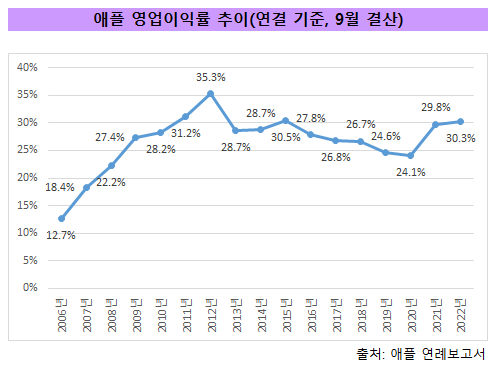

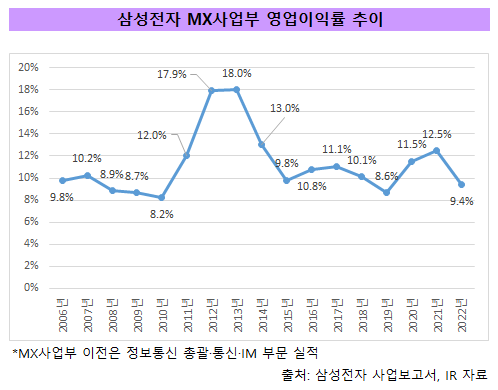

삼성전자와 애플 사이 수익성 격차는 이러한 사업 전략이 맞물려 나타난 결과물이다. 애플은 2007년 아이폰 출시 이후 30%대 영업이익률을 올리고 있다. 삼성전자 MX사업부는 2010년 갤럭시 S 출시 이후 한 때 영업이익률이 20%선에 근접했다가 최근 10%대로 내려왔다.

◇ 아이폰 외에 서비스·웨어러블 동반 성장, 애플 생태계 따라 커지는 이익

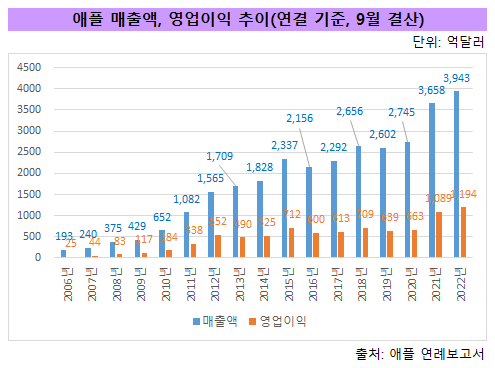

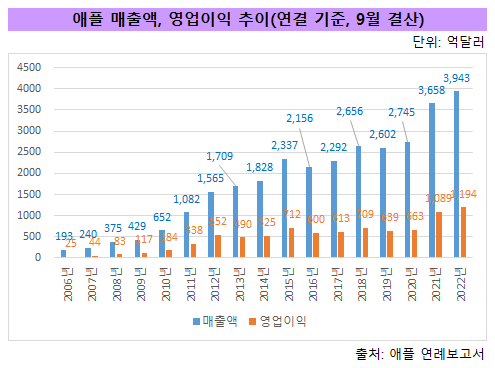

애플은 지난해 연결 기준(이하 동일) 영업이익률(30.3%, 9월 결산)이 30%를 돌파했다. 2015년 30.5%를 기록한 뒤 7년만에 30%선을 넘었다. 매출을 키우며 이익률을 끌어올려 양적 성장과 질적 성장을 한꺼번에 달성했다. 올해 1분기(지난해 9~12월)에도 매출은 1172억달러, 영업이익은 360억달러로 영업이익률 30.7%를 기록했다.

스마트폰 사업에 뛰어들기 전까지 애플과 삼성전자의 수익성 수준은 비슷했다. 2006년 애플의 영업이익률은 12.7%였다. 당시 삼성전자의 휴대폰·네트워크 시스템 등을 담당했던 정보통신 총괄 사업 부문 영업이익률은 9.8%(12월 결산)였다.

애플은 아이폰을 스마트폰 사용자 인터페이스(UI) 표준으로 정착시키며 독보적인 수익성을 올리는 기업으로 떠올랐다. 아이폰 인기에 힘입어 매출과 영업이익이 빠르게 늘었다. 2007년 1세대 아이폰 출시 이후 2012년 아이폰5를 내놓을 때까지 이어진 흐름이다.

아이폰은 애플의 실적 가늠자가 됐다. 2007년 1억달러였던 아이폰 매출은 2012년 787억달러까지 커졌다. 2007년 240억달러였던 애플 전사 매출은 2012년 1565억달러로 5배 넘게 성장했다. 2007년 18.4%였던 영업이익률은 2012년 35.3%로 정점을 찍었다.

이후 2020년 아이폰12를 내놓기 전까지 애플의 영업이익률은 20% 중후반대를 기록했다. 이 기간에도 외형 성장을 지속해 이익 절대량이 줄지는 않았다. 하지만 스마트폰 시장이 점차 성숙기에 접어들면서 매출 성장 속도는 아이폰 출시 초기보다 더뎠다.

아이폰 매출이 정체 구간에 머물러 있을 때 서비스와 웨어러블(애플워치·에어팟 등) 부문이 치고 올라왔다. 애플은 아이폰 연계 제품으로 생태계를 확장해 충성 고객들의 지갑을 열었다.

2015년부터 2020년까지 아이폰 매출은 1300억~1700억달러 사이를 오르내렸다. 2020년 서비스와 웨어러블 부문 매출은 각각 538억달러, 306억달러로 5년 전보다 2배가량 커졌다. 애플 전사 매출은 2020년 2745억달러로 2015년(2337억달러)보다 17% 증가했다.

◇ 프리미엄부터 보급형 시장까지 챙기는 삼성전자, 고가 폰 주력하는 애플과 다른 길

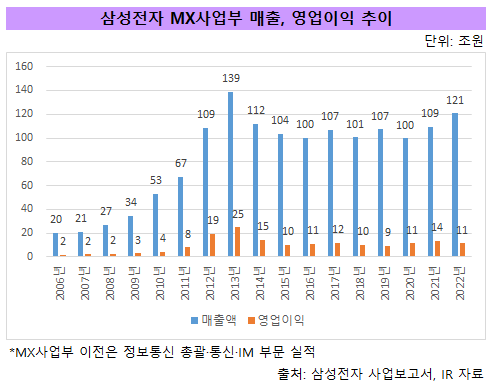

삼성전자 MX사업부는 지난해 영업이익률(9.4%)이 10% 아래로 떨어졌다. 수익성 30% 고지에 오른 애플과 다른 움직임이다. 두 기업의 스마트폰 라인업과 주력 시장 차이가 수익성 지표에도 반영됐다.

애플이 고가 스마트폰 판매에 집중해 높은 이익률을 추구하는 전략을 편다면, 삼성전자는 중저가 시장까지 시야를 넓혀 신흥국(중국·인도 등) 수요를 공략하고 있다. 전 세계 스마트폰 판매량은 애플이 삼성전자에 뒤지지만, 500달러 이상 프리미엄 스마트폰 시장에서 애플의 점유율은 74%(지난해 상반기 누적 기준, Strategy Analytics 발표)로 압도적이다.

삼성전자는 2010년 1세대 갤럭시 스마트폰을 내놓으며 애플과 어깨를 나란히 하기 시작했다. 2013년까지 아이폰에 대적해 스마트폰 시장 규모를 키우며 외형과 수익성 성장을 동시에 이뤘다. 2010년 1000만대였던 삼성전자의 스마트폰 판매량은 2013년 3억2000만대로 증가했다.

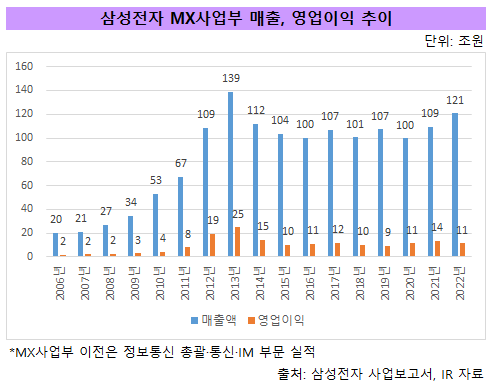

삼성전자 IM(IT·모바일) 부문(현 MX사업부) 영업이익률은 2013년 18%를 기록하며 최고점에 도달했다. 그해 IM 부문 매출은 139조원, 영업이익은 25조원이었다. 갤럭시 출시 이후 거둔 최대 실적이다.

그 뒤 삼성전자 IM 부문도 애플과 마찬가지로 성장 정체기에 접어들었다. 2014년부터 2021년까지 매출은 100조~110조원대를 오르내렸다. 2014년 13%로 내려온 영업이익률은 이후 10%대로 굳어졌다. 프리미엄 스마트폰 시장에는 애플이 버티고 있었고, 중저가 시장에는 중국 로컬 업체들이 비집고 들어왔다.

애플보다 전장이 넓은 삼성전자는 스마트폰 시장 경쟁 강도가 매출, 이익에 미치는 영향이 컸다. 가격대별로 나뉜 스마트폰 시장에서 지배력을 유지하려면 경쟁사에 대응해 프리미엄 모델부터 보급형 라인까지 교체 주기에 따라 신제품을 선보여야 했다. 2019년에는 갤럭시 폴드를 내놓으며 새로운 폼팩터(기기 형태)로 독자 시장을 만들기도 했다.

삼성전자 MX사업부는 품목별로 매출을 세분화해서 발표하지 않는다. 지난해 매출은 121조원으로 전년 대비 11% 늘었지만, 영업이익은 11조원으로 전년 대비 17% 감소했다. 스마트폰 신모델 출시 효과가 줄고, 중저가 시장이 위축돼 수요가 부진했기 때문이다. 올해는 애플의 아이폰14에 맞서 갤럭시 S23 시리즈를 론칭해 플래그십(전략) 제품 판매 확대를 추진한다.

삼성전자 MX(Mobile eXperience)사업부(스마트폰·태블릿·PC·웨어러블 등 담당)와 애플의 주력 제품은 각각 갤럭시 S시리즈와 아이폰 시리즈다. 삼성전자는 고가인 프리미엄 스마트폰부터 중저가인 보급형 제품(갤럭시 A시리즈)까지 다양한 가격대의 라인업을 갖추고 시장별로 판매 전략을 달리한다. 애플은 프리미엄 제품에 주력하는 판매 전략을 고수하고 있다.

양 사의 정체성도 다르다. 삼성전자는 반도체부터 가전제품, 스마트폰 등을 직접 만드는 하드웨어 제조 업체다. 애플은 하드웨어 생산과 소프트웨어 공급을 융합한 사업 구조를 만들어 가고 있다. 스마트폰 생산은 외주 업체에 맡기고, 서비스(클라우드·콘텐츠·결제 등) 부문 매출을 늘리며 플랫폼 기업으로 입지를 넓혀가고 있다.

삼성전자와 애플 사이 수익성 격차는 이러한 사업 전략이 맞물려 나타난 결과물이다. 애플은 2007년 아이폰 출시 이후 30%대 영업이익률을 올리고 있다. 삼성전자 MX사업부는 2010년 갤럭시 S 출시 이후 한 때 영업이익률이 20%선에 근접했다가 최근 10%대로 내려왔다.

◇ 아이폰 외에 서비스·웨어러블 동반 성장, 애플 생태계 따라 커지는 이익

애플은 지난해 연결 기준(이하 동일) 영업이익률(30.3%, 9월 결산)이 30%를 돌파했다. 2015년 30.5%를 기록한 뒤 7년만에 30%선을 넘었다. 매출을 키우며 이익률을 끌어올려 양적 성장과 질적 성장을 한꺼번에 달성했다. 올해 1분기(지난해 9~12월)에도 매출은 1172억달러, 영업이익은 360억달러로 영업이익률 30.7%를 기록했다.

스마트폰 사업에 뛰어들기 전까지 애플과 삼성전자의 수익성 수준은 비슷했다. 2006년 애플의 영업이익률은 12.7%였다. 당시 삼성전자의 휴대폰·네트워크 시스템 등을 담당했던 정보통신 총괄 사업 부문 영업이익률은 9.8%(12월 결산)였다.

애플은 아이폰을 스마트폰 사용자 인터페이스(UI) 표준으로 정착시키며 독보적인 수익성을 올리는 기업으로 떠올랐다. 아이폰 인기에 힘입어 매출과 영업이익이 빠르게 늘었다. 2007년 1세대 아이폰 출시 이후 2012년 아이폰5를 내놓을 때까지 이어진 흐름이다.

아이폰은 애플의 실적 가늠자가 됐다. 2007년 1억달러였던 아이폰 매출은 2012년 787억달러까지 커졌다. 2007년 240억달러였던 애플 전사 매출은 2012년 1565억달러로 5배 넘게 성장했다. 2007년 18.4%였던 영업이익률은 2012년 35.3%로 정점을 찍었다.

이후 2020년 아이폰12를 내놓기 전까지 애플의 영업이익률은 20% 중후반대를 기록했다. 이 기간에도 외형 성장을 지속해 이익 절대량이 줄지는 않았다. 하지만 스마트폰 시장이 점차 성숙기에 접어들면서 매출 성장 속도는 아이폰 출시 초기보다 더뎠다.

아이폰 매출이 정체 구간에 머물러 있을 때 서비스와 웨어러블(애플워치·에어팟 등) 부문이 치고 올라왔다. 애플은 아이폰 연계 제품으로 생태계를 확장해 충성 고객들의 지갑을 열었다.

2015년부터 2020년까지 아이폰 매출은 1300억~1700억달러 사이를 오르내렸다. 2020년 서비스와 웨어러블 부문 매출은 각각 538억달러, 306억달러로 5년 전보다 2배가량 커졌다. 애플 전사 매출은 2020년 2745억달러로 2015년(2337억달러)보다 17% 증가했다.

◇ 프리미엄부터 보급형 시장까지 챙기는 삼성전자, 고가 폰 주력하는 애플과 다른 길

삼성전자 MX사업부는 지난해 영업이익률(9.4%)이 10% 아래로 떨어졌다. 수익성 30% 고지에 오른 애플과 다른 움직임이다. 두 기업의 스마트폰 라인업과 주력 시장 차이가 수익성 지표에도 반영됐다.

애플이 고가 스마트폰 판매에 집중해 높은 이익률을 추구하는 전략을 편다면, 삼성전자는 중저가 시장까지 시야를 넓혀 신흥국(중국·인도 등) 수요를 공략하고 있다. 전 세계 스마트폰 판매량은 애플이 삼성전자에 뒤지지만, 500달러 이상 프리미엄 스마트폰 시장에서 애플의 점유율은 74%(지난해 상반기 누적 기준, Strategy Analytics 발표)로 압도적이다.

삼성전자는 2010년 1세대 갤럭시 스마트폰을 내놓으며 애플과 어깨를 나란히 하기 시작했다. 2013년까지 아이폰에 대적해 스마트폰 시장 규모를 키우며 외형과 수익성 성장을 동시에 이뤘다. 2010년 1000만대였던 삼성전자의 스마트폰 판매량은 2013년 3억2000만대로 증가했다.

삼성전자 IM(IT·모바일) 부문(현 MX사업부) 영업이익률은 2013년 18%를 기록하며 최고점에 도달했다. 그해 IM 부문 매출은 139조원, 영업이익은 25조원이었다. 갤럭시 출시 이후 거둔 최대 실적이다.

그 뒤 삼성전자 IM 부문도 애플과 마찬가지로 성장 정체기에 접어들었다. 2014년부터 2021년까지 매출은 100조~110조원대를 오르내렸다. 2014년 13%로 내려온 영업이익률은 이후 10%대로 굳어졌다. 프리미엄 스마트폰 시장에는 애플이 버티고 있었고, 중저가 시장에는 중국 로컬 업체들이 비집고 들어왔다.

애플보다 전장이 넓은 삼성전자는 스마트폰 시장 경쟁 강도가 매출, 이익에 미치는 영향이 컸다. 가격대별로 나뉜 스마트폰 시장에서 지배력을 유지하려면 경쟁사에 대응해 프리미엄 모델부터 보급형 라인까지 교체 주기에 따라 신제품을 선보여야 했다. 2019년에는 갤럭시 폴드를 내놓으며 새로운 폼팩터(기기 형태)로 독자 시장을 만들기도 했다.

삼성전자 MX사업부는 품목별로 매출을 세분화해서 발표하지 않는다. 지난해 매출은 121조원으로 전년 대비 11% 늘었지만, 영업이익은 11조원으로 전년 대비 17% 감소했다. 스마트폰 신모델 출시 효과가 줄고, 중저가 시장이 위축돼 수요가 부진했기 때문이다. 올해는 애플의 아이폰14에 맞서 갤럭시 S23 시리즈를 론칭해 플래그십(전략) 제품 판매 확대를 추진한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >