CJ대한통운, 차입구조 악화 배경은 '영구채 금리'

⑤신종자본증권 잔액, 4000억규모로 재확대…배당 부담에 CP 활용 증가

편집자주

신종자본증권 시장이 전례없이 붐비고 있다. 이론상 영원히 안 갚고 이자만 낼 수 있어 영구채라 불리지만 사실은 자본성이 최소화된 모순적 채권이다. 도입 후 십여년 동안 혼란과 의구심에 시달렸지만 올해 발행 규모가 6조원에 달할 정도로 인기다. '자본 같은 빚' 영구채가 필요했던 기업들의 사정을 THE CFO가 진단해본다.

CJ대한통운이 수천억원대 신종자본증권(영구채) 잔액을 쉽게 털어내지 못하고 있다. 높아진 부채비율을 감추기 위해 6년 전 처음 발행했는데 최근 축소하는가 싶더니 다시 늘었다. 깨끗이 상환하려니 올해 지출 부담이 만만치 않았기 때문이다.

영구채 활용을 재차 확대한 덕분에 레버리지 지표는 개선됐지만 차입구조엔 부정적 영향이 엿보인다. 영구채 금리가 비싼 만큼 조달비용을 낮추기 위해 단기차입 활용도 많아졌다.

◇'부채 억누른' 영구채 5500억

올 9월 말 기준 CJ대한통운은 순자산 가운데 1496억원이 영구채로 채워져 있다. 작년만 해도 5000억원을 넘었는데 크게 줄었다. 하지만 지난달 2500억원 규모의 신종자본증권을 새로 발행하면서 연말 잔액은 더 증가할 전망이다.

CJ대한통운이 영구채를 활용하기 시작한 것은 2018년부터다. 그 해 12월 2000억원 규모를 찍었고 2019년 3월 다시 3500억원어치를 새로 조달했다. 당시 CJ대한통운은 재무부담 확대로 고전 중이었다. 2016년을 전후해 곤지암 허브터미널 구축, 말레이이아와 인도네시아를 비롯한 해외 물류기업 인수 등 대규모 지출이 계속됐던 탓이다.

잉여현금 순유출이 지속되면서 CJ대한통운의 총차입금 규모는 2018년 3조원에 가깝게 뛰었다. 게다가 2019년엔 리스 회계기준 변경에 따라 추가적인 재무구조 악화가 불가피했다. 자본화된 운용리스도 차입금에 반영되기 시작했기 때문이다. 실제로 CJ대한통운은 2019년 3월 말 리스부채 약 9000억원을 차입금으로 인식했다.

CJ대한통운은 잇단 영구채 조달과 2000억원 규모의 상환전환우선주(RCPS) 발행을 통해 차입금 증가를 억눌렀다. 2020년에는 네이버와의 전략적 자사주 교환으로 자기자본을 2644억원 확충하기도 했다. 덕분에 2020년 부채비율을 139% 수준으로 낮출 수 있었다. 영구채를 자본이 아닌 빚으로 분류할 경우 같은 해 부채비율이 176%로 오른다는 점을 감안하면 부채 억제 효과를 꽤 누렸다.

당시 발행했던 신종자본증권의 콜옵션(조기상환 청구권) 행사기한이 도래한 것은 작년 말부터다. 2018년 발행한 채권(2000억원)은 지난해 12월 28일, 2019년 발행한 채권(3500억원)은 올해 3월 29일에 기한이 다가왔다. 명목은 중도상환일이지만 사실상의 만기와 다름없다.

CJ대한통운은 이 영구채 잔액 5500억원 중 일부에 대해서만 차환을 택했다. 올해 3월 1500억원어치 신종자본증권을 찍어서 기존 채권 대신 채워 넣었다. 나머지 4000억원은 리볼빙 없이 상환했는데 보유현금과 단기 CP(기업어음)로 끌어온 자금을 썼다. 올해 3월 1500억원 규모의 기업어음을 발행한 배경이다.

◇이자부담 연 1800억 상회…단기성 차입비중 '43%'

회사 측은 해당 기업어음을 1~3개월마다 계속 발행해 차환하고 있다. 다만 차환작업이 바쁜 와중에 앞서 재무개선을 위해 발행했던 상환전환우선주 만기까지 도래하면서 재무부담이 무거워졌다. 상환전환우선주는 상환권과 전환권이 모두 붙어있는 우선주를 말한다.

이 상환전환우선주는 CJ대한통운이 2019년 종속기업인 CJ 로지스틱스 아시아(CJ LOGISTICS ASIA)와 CJ 로지스틱스 홀딩스 아메리카(CJ LOGISTICS HOLDINGS AMERICA)를 통해 발행했던 주식이다. 각각 1000억원, 총 2000억원 규모였다.

또 지급보증 목적으로 해당 상환전환우선주를 인수한 FI(재무적 투자자)들과 5년 뒤 특정가격에 매입하기로 하는 차액결제약정을 체결했다. 약속한 기한이 올해 11~12월로 다가오면서 CJ대한통운은 상환을 위해 1150억원씩 총 2300억원을 출자하게 됐다.

9월 말 기준 미상환 CP 잔액이 3600억원, 이를 포함해 1년 안에 만기가 도래하는 유동성 차입금이 1조4893억원에 달한다는 점을 감안하면 단기간에 지출이 크게 쏠린 셈이다. CJ대한통운이 지난달 2500억원어치 영구채를 또 발행한 이유로 보인다. 줄어가던 CJ대한통운의 영구채 잔액 규모는 이번 추가 발행에 따라 1500억원에서 4000억원으로 다시 확대됐다.

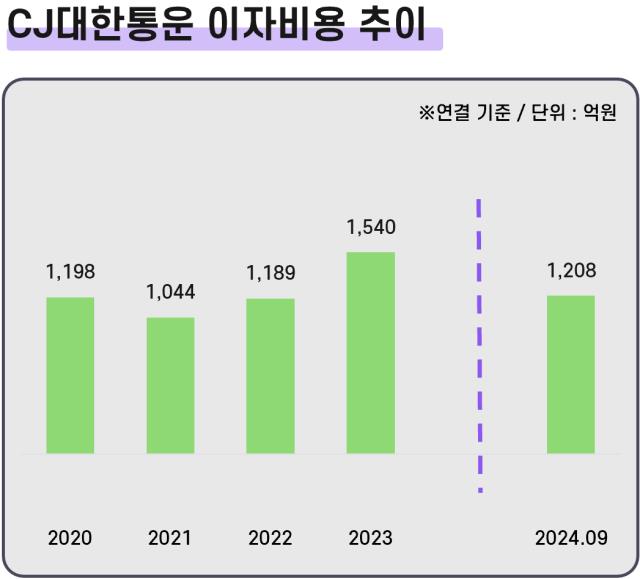

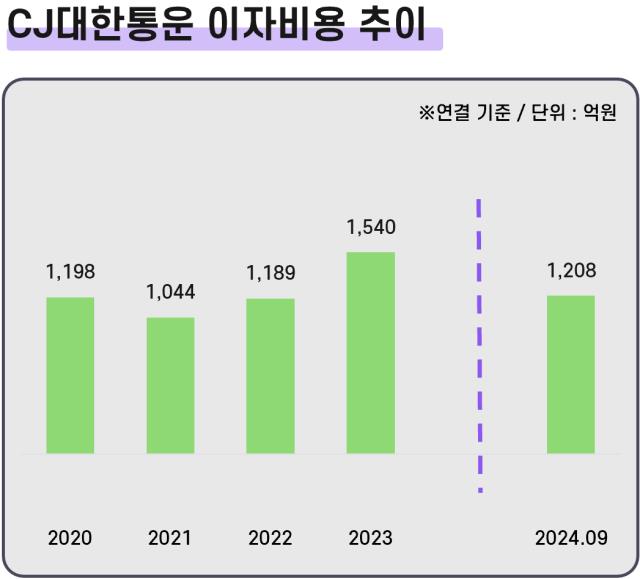

문제는 영구채 이자비용이 적지 않다는 점이다. 올 9월 말 기준 CJ대한통운은 이미 총차입금에서 1200억원 수준(발생일 기준)의 이자비용이 생겼다. 연환산하면 대략 1600억원 정도를 매년 이자로 낸다. 영업이익의 3분의 1 수준이라는 점을 감안하면 상당한 부담이다.

게다가 영구채에서 발생하는 이자는 이 금융비용에 잡히지 않고 ‘신종자본증권 배당’으로 나간다. 신종자본증권은 금리가 높은 편인데 올해 발행한 영구채 금리는 4.88%~5.28% 안팎이다. 연간 배당(이자)지출을 계산하면 220억원 남짓이니 안그래도 많은 이자가 더 늘어났다.

최근 CJ대한통운의 자금조달 창구가 단기성 위주로 몰리고 있는 이유로 짐작된다. 금리를 낮추기 위해 CP 등 단기차입을 늘리고 있다는 뜻이다. 올해 9월 말 기준 CJ대한통운의 총차입금(3조4563억원) 중 단기성 차입규모는 43%를 기록했다. 작년 말(31%)과 비교해 10%p 이상 오른 수치다.

영구채 활용을 재차 확대한 덕분에 레버리지 지표는 개선됐지만 차입구조엔 부정적 영향이 엿보인다. 영구채 금리가 비싼 만큼 조달비용을 낮추기 위해 단기차입 활용도 많아졌다.

◇'부채 억누른' 영구채 5500억

올 9월 말 기준 CJ대한통운은 순자산 가운데 1496억원이 영구채로 채워져 있다. 작년만 해도 5000억원을 넘었는데 크게 줄었다. 하지만 지난달 2500억원 규모의 신종자본증권을 새로 발행하면서 연말 잔액은 더 증가할 전망이다.

CJ대한통운이 영구채를 활용하기 시작한 것은 2018년부터다. 그 해 12월 2000억원 규모를 찍었고 2019년 3월 다시 3500억원어치를 새로 조달했다. 당시 CJ대한통운은 재무부담 확대로 고전 중이었다. 2016년을 전후해 곤지암 허브터미널 구축, 말레이이아와 인도네시아를 비롯한 해외 물류기업 인수 등 대규모 지출이 계속됐던 탓이다.

잉여현금 순유출이 지속되면서 CJ대한통운의 총차입금 규모는 2018년 3조원에 가깝게 뛰었다. 게다가 2019년엔 리스 회계기준 변경에 따라 추가적인 재무구조 악화가 불가피했다. 자본화된 운용리스도 차입금에 반영되기 시작했기 때문이다. 실제로 CJ대한통운은 2019년 3월 말 리스부채 약 9000억원을 차입금으로 인식했다.

CJ대한통운은 잇단 영구채 조달과 2000억원 규모의 상환전환우선주(RCPS) 발행을 통해 차입금 증가를 억눌렀다. 2020년에는 네이버와의 전략적 자사주 교환으로 자기자본을 2644억원 확충하기도 했다. 덕분에 2020년 부채비율을 139% 수준으로 낮출 수 있었다. 영구채를 자본이 아닌 빚으로 분류할 경우 같은 해 부채비율이 176%로 오른다는 점을 감안하면 부채 억제 효과를 꽤 누렸다.

당시 발행했던 신종자본증권의 콜옵션(조기상환 청구권) 행사기한이 도래한 것은 작년 말부터다. 2018년 발행한 채권(2000억원)은 지난해 12월 28일, 2019년 발행한 채권(3500억원)은 올해 3월 29일에 기한이 다가왔다. 명목은 중도상환일이지만 사실상의 만기와 다름없다.

CJ대한통운은 이 영구채 잔액 5500억원 중 일부에 대해서만 차환을 택했다. 올해 3월 1500억원어치 신종자본증권을 찍어서 기존 채권 대신 채워 넣었다. 나머지 4000억원은 리볼빙 없이 상환했는데 보유현금과 단기 CP(기업어음)로 끌어온 자금을 썼다. 올해 3월 1500억원 규모의 기업어음을 발행한 배경이다.

◇이자부담 연 1800억 상회…단기성 차입비중 '43%'

회사 측은 해당 기업어음을 1~3개월마다 계속 발행해 차환하고 있다. 다만 차환작업이 바쁜 와중에 앞서 재무개선을 위해 발행했던 상환전환우선주 만기까지 도래하면서 재무부담이 무거워졌다. 상환전환우선주는 상환권과 전환권이 모두 붙어있는 우선주를 말한다.

이 상환전환우선주는 CJ대한통운이 2019년 종속기업인 CJ 로지스틱스 아시아(CJ LOGISTICS ASIA)와 CJ 로지스틱스 홀딩스 아메리카(CJ LOGISTICS HOLDINGS AMERICA)를 통해 발행했던 주식이다. 각각 1000억원, 총 2000억원 규모였다.

또 지급보증 목적으로 해당 상환전환우선주를 인수한 FI(재무적 투자자)들과 5년 뒤 특정가격에 매입하기로 하는 차액결제약정을 체결했다. 약속한 기한이 올해 11~12월로 다가오면서 CJ대한통운은 상환을 위해 1150억원씩 총 2300억원을 출자하게 됐다.

9월 말 기준 미상환 CP 잔액이 3600억원, 이를 포함해 1년 안에 만기가 도래하는 유동성 차입금이 1조4893억원에 달한다는 점을 감안하면 단기간에 지출이 크게 쏠린 셈이다. CJ대한통운이 지난달 2500억원어치 영구채를 또 발행한 이유로 보인다. 줄어가던 CJ대한통운의 영구채 잔액 규모는 이번 추가 발행에 따라 1500억원에서 4000억원으로 다시 확대됐다.

문제는 영구채 이자비용이 적지 않다는 점이다. 올 9월 말 기준 CJ대한통운은 이미 총차입금에서 1200억원 수준(발생일 기준)의 이자비용이 생겼다. 연환산하면 대략 1600억원 정도를 매년 이자로 낸다. 영업이익의 3분의 1 수준이라는 점을 감안하면 상당한 부담이다.

게다가 영구채에서 발생하는 이자는 이 금융비용에 잡히지 않고 ‘신종자본증권 배당’으로 나간다. 신종자본증권은 금리가 높은 편인데 올해 발행한 영구채 금리는 4.88%~5.28% 안팎이다. 연간 배당(이자)지출을 계산하면 220억원 남짓이니 안그래도 많은 이자가 더 늘어났다.

최근 CJ대한통운의 자금조달 창구가 단기성 위주로 몰리고 있는 이유로 짐작된다. 금리를 낮추기 위해 CP 등 단기차입을 늘리고 있다는 뜻이다. 올해 9월 말 기준 CJ대한통운의 총차입금(3조4563억원) 중 단기성 차입규모는 43%를 기록했다. 작년 말(31%)과 비교해 10%p 이상 오른 수치다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >