편집자주

증권사 IB들에게 대기업 커버리지(coverage) 역량은 곧 왕관이다. 이슈어와 회사채 발행이란 작은 인연을 계기로 IPO와 유상증자 등 다양한 자본조달 파트너로 관계를 맺을 수 있다. 기업들이 증권사를 선택하는 기준은 뭘까. 탄탄한 트랙레코드를 기반으로 한 실력이 될 수도 있고, 오너가와 인연 그리고 RM들의 오랜 네트워크로 이어진 돈독한 신뢰감 등 다양한 요인이 영향을 미친다. 기업과 증권사 IB들간 비즈니스에서 벌어지는 다양한 스토리를 좀 더 깊게 살펴본다.

롯데그룹은 연초부터 숨가쁘게 공모 회사채 시장을 찾았다. 실제 국내 발행그룹 중 세번째로 많은 발행량을 기록했다. 최근까지 10여곳의 계열사가 공모채 시장을 찾아 기관투자자들의 투심을 확인했다. 롯데쇼핑은 1월 수요예측보다 4월 수요예측에서 더 좋은 결과를 냈고 호텔롯데 역시 다시 공모채 시장을 찾을 계획이다.

증권사 IB들은 롯데그룹의 계열사들의 조달이 일단락되고 있다고 봤지만 추가 조달이 있을만한 곳들에 대해서도 관심을 가지고 있다. 올해 아직 공모채 시장에 나오지 않은 계열사는 롯데케미칼 정도다. 오는 4월에 만기가 돌아오는 회사채의 경우 자체 상환할 계획이지만 연내 상환해야 남아있는만큼 조달에 나설 것으로 보인다.

◇ 그룹 10개 계열사 총 2.6조 조달…호텔롯데, 이달 중 한차례 추가 조달 예정

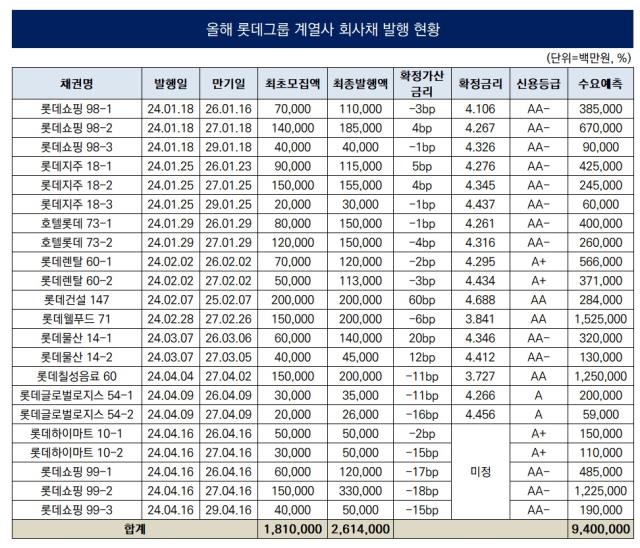

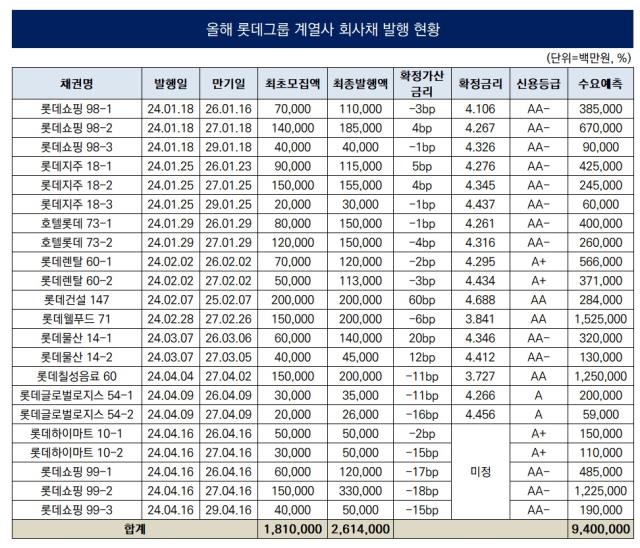

투자은행(IB) 업계에 따르면 올 들어 롯데그룹 계열사 10곳이 공모채 시장에서 자금을 조달했다. 지난 1월 롯데쇼핑을 시작으로 롯데지주, 호텔롯데, 롯데렌탈, 롯데건설, 롯데웰푸드, 롯데물산, 롯데칠성음료, 롯데글로벌로지스, 롯데하이마트 등이 공모채 시장을 찾았다.

올해 롯데그룹 계열사들의 당초 계획된 모집액은 1조8100억원이었고 총 9조4000억원이 모였다. 모집액 대비 5배가 넘는 자금이 모이면서 대부분의 계열사들이 증액발행에 성공, 공모채를 통해 2조6140억원을 조달했다. 다만 이는 최근 수요예측을 진행한 롯데쇼핑, 롯데하이마트의 발행금액까지 포함한 수치다.

이 중 롯데쇼핑은 1월과 4월 벌써 두 번의 수요예측을 치렀다. 1월에는 2500억원 모집에 1조1450억원의 수요를 모았다. 결과적으로 3350억원까지 증액발행에 성공했다. 특히 4월에는 2500억원 모집에 1조9000억원이 모였다. 5000억원까지 증액을 확정지었고 개별민평금리 대비 두자릿수 이상 스프레드(가산금리)를 낮췄다.

지난 1월 공모채를 발행했던 호텔롯데 역시 4월에 한 차례 더 추가조달에 나선다. 호텔롯데는 오는 25일 기관투자자를 대상으로 2년물과 3년물로 나눠 총 1000억원을 모집할 계획이다. 결과에 따라 최대 2000억원까지 발행할 예정이다. 연초 대비 개별민평금리 수준이 더 낮아지는 등 조달여건이 개선됐다.

◇ 정기 이슈어 롯데케미칼, 연내 공모채 시장 타진 가능성 높다

롯데그룹 계열사들이 연초 이후 발빠르게 조달에 나섰지만 아직 조달에 나서지 않은 곳이 있다. 바로 롯데케미칼이다. 롯데케미칼은 매년 공모채 시장을 찾는 정기 이슈어 중에 하나다. 연간 한 두 차례 회사채 조달을 하는 곳이지만 올 들어서는 한 번도 공모채 시장에 나오지 않았다.

롯데케미칼의 경우 이달 2000억원의 회사채 만기가 돌아온다. 이는 2019년 4월(1000억원)과 2021년 4월(1000억원) 발행한 공모채다. 다만 이번 달에 만기가 돌아오는 회사채는 보유 현금으로 상환할 예정인 것으로 알려졌다. 지난해말 별도 기준 현금성자산이 2조1032억원인만큼 상환 능력은 충분하다.

지난해 신용등급이 AA+에서 AA0로 하향조정되면서 롯데케미칼은 보다 신중한 행보를 보이고 있는 것으로 관측된다. 신용평가사 3사는 모두 실적 저하 및 투자 부담 등을 고려해 신용등급을 하향 조정했다. 실제 지난해 연결 기준 매출액은 19조9464억원으로 전년대비 10.5% 줄었고 영업적자는 3477억원으로 전년대비 적자폭이 54% 가량 감소했다.

시장에서는 롯데케미칼의 올해 매출 및 영업이익 개선세가 있을 것으로 보고 있다. 올해 매출에 대한 시장 컨센서스는 20조5338억원이며 영업이익은 1042억원이다. 롯데케미칼은 실적 개선이 가시화된 후 기관투자자들을 만날 것으로 보인다. 오는 8월에는 2022년 8월에 발행한 회사채 1350억원의 상환기한이 다가온다.

증권사 커버리지 부서는 롯데케미칼 주관사 자리를 위해 고군분투할 예정이다. IB업계 관계자는 "롯데그룹은 올 초부터 빠르게 조달에 나서면서 할 만한 곳들은 대부분 공모채를 발행했다"며 "남은 곳은 롯데케미칼 정도"라고 설명했다. 그는 이미 선제적으로 발행을 진행한만큼 하반기 조달에 나설 곳들은 많지 않다는 설명이었다.

증권사 IB들은 롯데그룹의 계열사들의 조달이 일단락되고 있다고 봤지만 추가 조달이 있을만한 곳들에 대해서도 관심을 가지고 있다. 올해 아직 공모채 시장에 나오지 않은 계열사는 롯데케미칼 정도다. 오는 4월에 만기가 돌아오는 회사채의 경우 자체 상환할 계획이지만 연내 상환해야 남아있는만큼 조달에 나설 것으로 보인다.

◇ 그룹 10개 계열사 총 2.6조 조달…호텔롯데, 이달 중 한차례 추가 조달 예정

투자은행(IB) 업계에 따르면 올 들어 롯데그룹 계열사 10곳이 공모채 시장에서 자금을 조달했다. 지난 1월 롯데쇼핑을 시작으로 롯데지주, 호텔롯데, 롯데렌탈, 롯데건설, 롯데웰푸드, 롯데물산, 롯데칠성음료, 롯데글로벌로지스, 롯데하이마트 등이 공모채 시장을 찾았다.

올해 롯데그룹 계열사들의 당초 계획된 모집액은 1조8100억원이었고 총 9조4000억원이 모였다. 모집액 대비 5배가 넘는 자금이 모이면서 대부분의 계열사들이 증액발행에 성공, 공모채를 통해 2조6140억원을 조달했다. 다만 이는 최근 수요예측을 진행한 롯데쇼핑, 롯데하이마트의 발행금액까지 포함한 수치다.

이 중 롯데쇼핑은 1월과 4월 벌써 두 번의 수요예측을 치렀다. 1월에는 2500억원 모집에 1조1450억원의 수요를 모았다. 결과적으로 3350억원까지 증액발행에 성공했다. 특히 4월에는 2500억원 모집에 1조9000억원이 모였다. 5000억원까지 증액을 확정지었고 개별민평금리 대비 두자릿수 이상 스프레드(가산금리)를 낮췄다.

지난 1월 공모채를 발행했던 호텔롯데 역시 4월에 한 차례 더 추가조달에 나선다. 호텔롯데는 오는 25일 기관투자자를 대상으로 2년물과 3년물로 나눠 총 1000억원을 모집할 계획이다. 결과에 따라 최대 2000억원까지 발행할 예정이다. 연초 대비 개별민평금리 수준이 더 낮아지는 등 조달여건이 개선됐다.

◇ 정기 이슈어 롯데케미칼, 연내 공모채 시장 타진 가능성 높다

롯데그룹 계열사들이 연초 이후 발빠르게 조달에 나섰지만 아직 조달에 나서지 않은 곳이 있다. 바로 롯데케미칼이다. 롯데케미칼은 매년 공모채 시장을 찾는 정기 이슈어 중에 하나다. 연간 한 두 차례 회사채 조달을 하는 곳이지만 올 들어서는 한 번도 공모채 시장에 나오지 않았다.

롯데케미칼의 경우 이달 2000억원의 회사채 만기가 돌아온다. 이는 2019년 4월(1000억원)과 2021년 4월(1000억원) 발행한 공모채다. 다만 이번 달에 만기가 돌아오는 회사채는 보유 현금으로 상환할 예정인 것으로 알려졌다. 지난해말 별도 기준 현금성자산이 2조1032억원인만큼 상환 능력은 충분하다.

지난해 신용등급이 AA+에서 AA0로 하향조정되면서 롯데케미칼은 보다 신중한 행보를 보이고 있는 것으로 관측된다. 신용평가사 3사는 모두 실적 저하 및 투자 부담 등을 고려해 신용등급을 하향 조정했다. 실제 지난해 연결 기준 매출액은 19조9464억원으로 전년대비 10.5% 줄었고 영업적자는 3477억원으로 전년대비 적자폭이 54% 가량 감소했다.

시장에서는 롯데케미칼의 올해 매출 및 영업이익 개선세가 있을 것으로 보고 있다. 올해 매출에 대한 시장 컨센서스는 20조5338억원이며 영업이익은 1042억원이다. 롯데케미칼은 실적 개선이 가시화된 후 기관투자자들을 만날 것으로 보인다. 오는 8월에는 2022년 8월에 발행한 회사채 1350억원의 상환기한이 다가온다.

증권사 커버리지 부서는 롯데케미칼 주관사 자리를 위해 고군분투할 예정이다. IB업계 관계자는 "롯데그룹은 올 초부터 빠르게 조달에 나서면서 할 만한 곳들은 대부분 공모채를 발행했다"며 "남은 곳은 롯데케미칼 정도"라고 설명했다. 그는 이미 선제적으로 발행을 진행한만큼 하반기 조달에 나설 곳들은 많지 않다는 설명이었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >