DGB생명, 적기시정조치→킥스비율 300% 상회 비결은

자본확충·성과급 반납 노력 결실…시가평가·재보험 가입으로 자본적정성 제고

편집자주

보험업은 호황기를 맞은 것일까. 최근 저PBR주에 대한 재평가 논의가 활발해지면서 보험사 주가가 신고가를 갈아치우고 있다. 보험사 자본과 순이익 극대화로 주가도 힘을 받고 있다. 그러나 실질 자본이 늘고 수익이 불어난 것은 아니라는 지적이 나온다. IFRS17 도입에 따른 K-ICS 비율 개선 결과라는 평가다. 오히려 미래 이익은 당겨 쓰고 리스크는 이연하는 것이란 해석도 나온다. 킥스비율 개선과 맞물린 각 보험사별 자본 이슈를 점검해 본다.

DGB생명보험이 신지급여력제도(K-ICS) 도입 이후 자본 비율 관리에 총력을 다하고 있다. RBC제도 하에서 적기 시정 조치를 받으며 난항을 겪었으나 자본 확충 등 자구노력을 통해 조치 유예를 받았다. 킥스 도입으로 부채 시가평가 및 경과조치가 적용되자 킥스 비율은 보험사 상위권에 도달했다.

그러나 경과조치 미적용시 킥스비율은 150% 수준으로 떨어진다. 신규 도입된 위험액 항목 중 해지위험액이 요구자본 규모를 키웠다. DGB생명은 대량해지로 인한 리스크 전가를 위해 재보험에 가입하며 킥스 비율을 방어에 나섰다.

◇부채 시가평가에 킥스비율 300% 상회

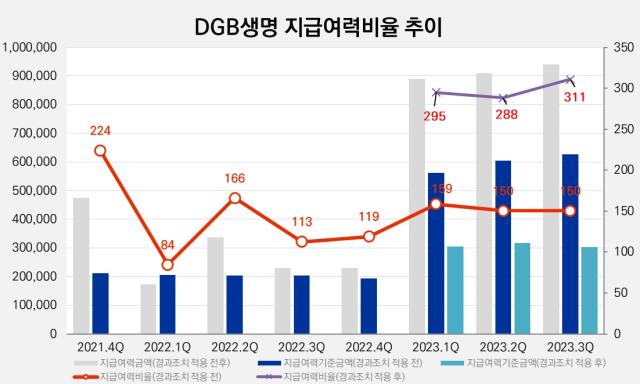

DGB생명은 킥스 도입 이전 자본 비율 관리에 난항을 겪었다. 2022년 1분기 RBC비율이 84%를 기록하며 보험업법 상 최소 기준을 100% 밑으로 떨어졌다. 이에 금융당국은 당해 10월 수시 검사를 진행한 뒤 DGB생명을 경영개선권고 대상에 올리고 적기 시정 조치를 내렸다.

DGB생명은 담당 임원이 이연 성과급을 자진 반납하고 유상증자를 통한 2000억원 자본 확충을 단행하는 등 자구노력을 이어갔다. 그 결과 지난해 6월 적기 시정 조치 유예를 받았다.

킥스 도입 이후 DGB생명의 지급여력비율은 눈에 띄게 개선됐다. 경과조치에 힘입어 지난해 1분기 킥스 비율은 2022년말 대비 176%포인트 상승한 295%를 기록했다. 3분기에는 311%를 기록하며 생보사 상위권에 올랐다.

기존에 원가로 평가되던 부채를 시가평가하자 부채 규모가 감소했다. 시장금리 변동으로 보험부채가 줄어들면서 기타포괄손익 누계액이 증가했다. 이에 가용자본도 2022년말 2301억원에서 8905억원으로 3.87배 증가했다.

자산 가치에는 큰 변동은 없었다. DGB생명은 기존 RBC제도에서도 보유 유가증권을 매도가능금융자산으로 분류해 시가평가해왔기 때문이다. 매도가능금융자산은 만기보유금융자산과는 달리 시가 평가 대상이다. 해당 자산은 IFRS17전환 시 기타포괄손익-공정가치측정 자산으로 전환된다.

◇대량해지 재보험 가입해 리스크 전가

그러나 경과조치 미적용 시 킥스 비율은 상반된 모습을 띠었다 DGB생명의 경과조치 적용 전 기준 킥스비율은 지난해 1분기 159%에서 150%로 떨어지며 금융당국 권고치 수준에 이르렀다. 3분기 기준 경과조치 후 킥스비율과 161%포인트 격차를 보이고 있다.

경과조치를 적용하지 않을 경우 요구자본 규모는 매분기 증가했다. 지난해 1분기부터 5618억원, 2분기 6053억원, 3분기 6256억원을 인식했다.

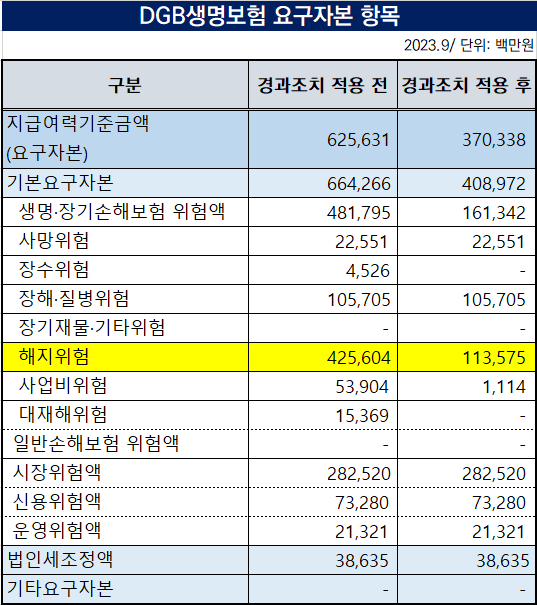

기본요구자본 6643억원 중 해지위험 항목이 4256억원으로 비중이 가장 크다. 생명·장기손해보험위험액의 대부분을 차지하는 해지위험이 잇따라 증가하면서 요구자본 규모도 늘어나고 있다.

해지위험은 장수, 사업비, 대재해위험과 함께 신규 도입된 위험 측정 항목이다. 현재는 경과조치 적용으로 위험액을 인식하고 있지 않다. 하지만 매년 10%씩 위험액을 인식해야 해 요구자본이 증가하게 된다.

이에 대비하기 위해 DGB생명은 지난 1월 미국 RGA재보험사와 대량해지 관련 재보험 계약을 체결했다. 대량해지 재보험은 보험사가 일시에 많은 보험이 해지되는 상황에 대비하기 위해 가입하는 상품이다.

DGB생명은 대량해지 위험을 재보험사에 넘기게 되면서 얻게될 요구자본 감축 효과를 2023년 12월말 결산에 적용한다. DGB생명 관계자는 “금리 상황에 따라 다르겠으나 킥스 비율은 5~15%의 개선 효과가 있을 것으로 예상한다”라고 말했다.

킥스 도입에 따라 대량해지 재보험 가입에 대한 보험사들의 수요도 더 놓아질 것으로 예상된다. 앞서 한화생명이 외국계 재보험사와 거래 부채 규모 8000억원에 달하는 대량해지 재보험을 체결했다. 삼성생명도 지난해 12월 국내 재보험사인 코리안리와 7000억원 규모의 보험위험 및 금리, 해지위험을 이전하는 공동재보험 계약을 체결했다.

그러나 경과조치 미적용시 킥스비율은 150% 수준으로 떨어진다. 신규 도입된 위험액 항목 중 해지위험액이 요구자본 규모를 키웠다. DGB생명은 대량해지로 인한 리스크 전가를 위해 재보험에 가입하며 킥스 비율을 방어에 나섰다.

◇부채 시가평가에 킥스비율 300% 상회

DGB생명은 킥스 도입 이전 자본 비율 관리에 난항을 겪었다. 2022년 1분기 RBC비율이 84%를 기록하며 보험업법 상 최소 기준을 100% 밑으로 떨어졌다. 이에 금융당국은 당해 10월 수시 검사를 진행한 뒤 DGB생명을 경영개선권고 대상에 올리고 적기 시정 조치를 내렸다.

DGB생명은 담당 임원이 이연 성과급을 자진 반납하고 유상증자를 통한 2000억원 자본 확충을 단행하는 등 자구노력을 이어갔다. 그 결과 지난해 6월 적기 시정 조치 유예를 받았다.

킥스 도입 이후 DGB생명의 지급여력비율은 눈에 띄게 개선됐다. 경과조치에 힘입어 지난해 1분기 킥스 비율은 2022년말 대비 176%포인트 상승한 295%를 기록했다. 3분기에는 311%를 기록하며 생보사 상위권에 올랐다.

기존에 원가로 평가되던 부채를 시가평가하자 부채 규모가 감소했다. 시장금리 변동으로 보험부채가 줄어들면서 기타포괄손익 누계액이 증가했다. 이에 가용자본도 2022년말 2301억원에서 8905억원으로 3.87배 증가했다.

자산 가치에는 큰 변동은 없었다. DGB생명은 기존 RBC제도에서도 보유 유가증권을 매도가능금융자산으로 분류해 시가평가해왔기 때문이다. 매도가능금융자산은 만기보유금융자산과는 달리 시가 평가 대상이다. 해당 자산은 IFRS17전환 시 기타포괄손익-공정가치측정 자산으로 전환된다.

◇대량해지 재보험 가입해 리스크 전가

그러나 경과조치 미적용 시 킥스 비율은 상반된 모습을 띠었다 DGB생명의 경과조치 적용 전 기준 킥스비율은 지난해 1분기 159%에서 150%로 떨어지며 금융당국 권고치 수준에 이르렀다. 3분기 기준 경과조치 후 킥스비율과 161%포인트 격차를 보이고 있다.

경과조치를 적용하지 않을 경우 요구자본 규모는 매분기 증가했다. 지난해 1분기부터 5618억원, 2분기 6053억원, 3분기 6256억원을 인식했다.

기본요구자본 6643억원 중 해지위험 항목이 4256억원으로 비중이 가장 크다. 생명·장기손해보험위험액의 대부분을 차지하는 해지위험이 잇따라 증가하면서 요구자본 규모도 늘어나고 있다.

해지위험은 장수, 사업비, 대재해위험과 함께 신규 도입된 위험 측정 항목이다. 현재는 경과조치 적용으로 위험액을 인식하고 있지 않다. 하지만 매년 10%씩 위험액을 인식해야 해 요구자본이 증가하게 된다.

이에 대비하기 위해 DGB생명은 지난 1월 미국 RGA재보험사와 대량해지 관련 재보험 계약을 체결했다. 대량해지 재보험은 보험사가 일시에 많은 보험이 해지되는 상황에 대비하기 위해 가입하는 상품이다.

DGB생명은 대량해지 위험을 재보험사에 넘기게 되면서 얻게될 요구자본 감축 효과를 2023년 12월말 결산에 적용한다. DGB생명 관계자는 “금리 상황에 따라 다르겠으나 킥스 비율은 5~15%의 개선 효과가 있을 것으로 예상한다”라고 말했다.

킥스 도입에 따라 대량해지 재보험 가입에 대한 보험사들의 수요도 더 놓아질 것으로 예상된다. 앞서 한화생명이 외국계 재보험사와 거래 부채 규모 8000억원에 달하는 대량해지 재보험을 체결했다. 삼성생명도 지난해 12월 국내 재보험사인 코리안리와 7000억원 규모의 보험위험 및 금리, 해지위험을 이전하는 공동재보험 계약을 체결했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >