무시할 수 없는 HMM 영구채 잔액

내년까지 1조6800억원 규모 CB 전환권 행사 유력…대주주 지분은 72%로 상승

하림그룹이 HMM 경영권 인수 협상 최종 문턱을 넘지 못했다. 산업은행과 해양진흥공사의 경영 관여 등을 두고 양측 입장이 갈렸다. 잔여 영구채 중도상환청구권(콜옵션) 기일이 다가오면서 산업은행과 해양진흥공사의 전환권 행사로 HMM 경영권 지분은 더 커질 전망이다.

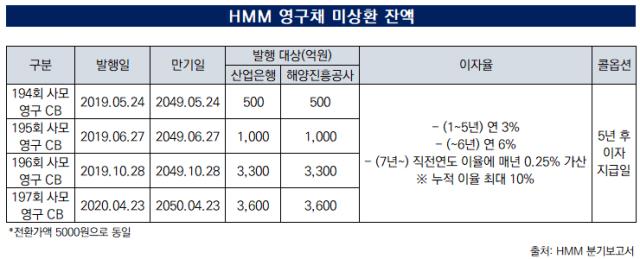

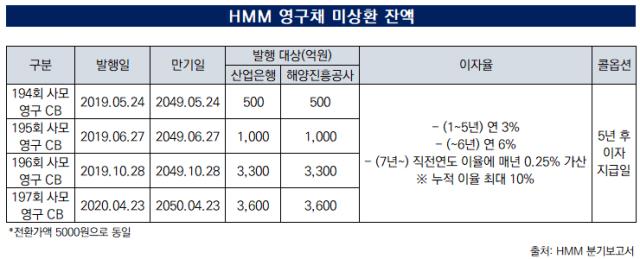

HMM은 1조6800억원 규모 영구채가 미상환 잔액으로 남아 있다. 2019~2020년 최대주주인 산업은행과 해양진흥공사를 대상으로 발행한 신종자본증권 요건을 충족하는 전환사채(CB)다. 이번 주식 매각 공고에 포함하지 않은 잠재 지분이다.

올해 콜옵션 행사일이 돌아오는 물량은 9600억원이다. 오는 5월 194회 사모 영구 CB 1000억원을 시작으로 △5월 195회 사모 영구 CB 2000억원 △10월 196회 사모 영구 CB 6600억원이 스텝업(발행금리 연 3%에 6% 가산)을 앞두고 있다. 잔여 물량인 197회 사모 영구 CB 7200억원은 내년 4월이 콜옵션 행사일이다. HMM은 이자비용 상승을 피하려면 콜옵션을 행사해야 한다.

산업은행과 해양진흥공사는 중도 상환 예정일 전에 보유 영구채 주식 전환이 유력하다. HMM 주가가 전환가액을 웃돌아 전환청구권을 행사하는 게 이득이기 때문이다. 잔여 영구채는 HMM 주가가 액면가(5000원)에 미달했던 때 발행해 전환가액이 모두 5000원이다. 지난 6일 HMM 종가는 전환가액보다 약 네 배 높은 1만9160원이다.

산업은행과 해양진흥공사는 지난 7월 HMM 주식 매각 공고를 낼 때 경영권 지분에 10월 주식 전환 예정인 192회 사모 영구 CB(4000억원), 193회 사모 영구 신주인수권부사채(BW, 6000억원) 물량을 포함했다. 산업은행이 보유한 HMM 지분 29.2%(보통주 2억0119만9297주), 해양진흥공사가 보유한 HMM 지분 28.7%(보통주 1억9759만0859주) 등 총 57.9%가 매각 대상 지분이었다. 6조4000억원을 써낸 하림그룹(팬오션-JKL 컨소시엄)이 지난해 12월 우선협상대상자로 선정됐다.

하림그룹은 예비 입찰 단계에서부터 일정 기간 영구채 전환 유예와 관련 의견을 제시(마크업)했다. 잠재 매도 물량(오버행) 이슈를 해소해 이해관계자를 보호하자는 취지였다. 배임 우려를 차단해야 하는 산업은행과 해양진흥공사는 영구채 주식 전환을 양보하기 어려웠다.

산업은행과 해양진흥공사가 잔여 영구채를 모두 주식으로 바꾸면 HMM 주주 구성이 달라진다. 입찰 대상(보통주 3억9879만0156주)이었던 경영권 지분은 57.9%에서 38.9%로 하락한다. 잠재 주식 3억3600만주가 보통주로 바뀌면서 발행 주식 총수가 늘어나기 때문이다. 하림그룹에 경영권 지분을 넘기고 난 뒤에도 산업은행과 해양진흥공사가 각각 지분 16.4%(보통주 1억6800만0000주)를 보유한 2대주주(32.8%)로 남는 구도였다.

산업은행과 해양진흥공사는 HMM 경영권 지분 인수자를 원점에서 다시 찾아야 한다. 매각 전략 수립부터 시작할 경우 우선협상대상자 선정에만 1년여의 시간이 걸릴 것으로 보인다. 매각 일정이 내년 4월을 넘기면 잔여 영구채가 모두 주식으로 전환돼 대주주 지분이 71.7%(보통주 7억3479만0156주)로 늘어난 공산이 크다.

HMM은 1조6800억원 규모 영구채가 미상환 잔액으로 남아 있다. 2019~2020년 최대주주인 산업은행과 해양진흥공사를 대상으로 발행한 신종자본증권 요건을 충족하는 전환사채(CB)다. 이번 주식 매각 공고에 포함하지 않은 잠재 지분이다.

올해 콜옵션 행사일이 돌아오는 물량은 9600억원이다. 오는 5월 194회 사모 영구 CB 1000억원을 시작으로 △5월 195회 사모 영구 CB 2000억원 △10월 196회 사모 영구 CB 6600억원이 스텝업(발행금리 연 3%에 6% 가산)을 앞두고 있다. 잔여 물량인 197회 사모 영구 CB 7200억원은 내년 4월이 콜옵션 행사일이다. HMM은 이자비용 상승을 피하려면 콜옵션을 행사해야 한다.

산업은행과 해양진흥공사는 중도 상환 예정일 전에 보유 영구채 주식 전환이 유력하다. HMM 주가가 전환가액을 웃돌아 전환청구권을 행사하는 게 이득이기 때문이다. 잔여 영구채는 HMM 주가가 액면가(5000원)에 미달했던 때 발행해 전환가액이 모두 5000원이다. 지난 6일 HMM 종가는 전환가액보다 약 네 배 높은 1만9160원이다.

산업은행과 해양진흥공사는 지난 7월 HMM 주식 매각 공고를 낼 때 경영권 지분에 10월 주식 전환 예정인 192회 사모 영구 CB(4000억원), 193회 사모 영구 신주인수권부사채(BW, 6000억원) 물량을 포함했다. 산업은행이 보유한 HMM 지분 29.2%(보통주 2억0119만9297주), 해양진흥공사가 보유한 HMM 지분 28.7%(보통주 1억9759만0859주) 등 총 57.9%가 매각 대상 지분이었다. 6조4000억원을 써낸 하림그룹(팬오션-JKL 컨소시엄)이 지난해 12월 우선협상대상자로 선정됐다.

하림그룹은 예비 입찰 단계에서부터 일정 기간 영구채 전환 유예와 관련 의견을 제시(마크업)했다. 잠재 매도 물량(오버행) 이슈를 해소해 이해관계자를 보호하자는 취지였다. 배임 우려를 차단해야 하는 산업은행과 해양진흥공사는 영구채 주식 전환을 양보하기 어려웠다.

산업은행과 해양진흥공사가 잔여 영구채를 모두 주식으로 바꾸면 HMM 주주 구성이 달라진다. 입찰 대상(보통주 3억9879만0156주)이었던 경영권 지분은 57.9%에서 38.9%로 하락한다. 잠재 주식 3억3600만주가 보통주로 바뀌면서 발행 주식 총수가 늘어나기 때문이다. 하림그룹에 경영권 지분을 넘기고 난 뒤에도 산업은행과 해양진흥공사가 각각 지분 16.4%(보통주 1억6800만0000주)를 보유한 2대주주(32.8%)로 남는 구도였다.

산업은행과 해양진흥공사는 HMM 경영권 지분 인수자를 원점에서 다시 찾아야 한다. 매각 전략 수립부터 시작할 경우 우선협상대상자 선정에만 1년여의 시간이 걸릴 것으로 보인다. 매각 일정이 내년 4월을 넘기면 잔여 영구채가 모두 주식으로 전환돼 대주주 지분이 71.7%(보통주 7억3479만0156주)로 늘어난 공산이 크다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >