역전된 곳간 상황, 정반대 재무 기조 이어질까

④[재무]'무차입→공격' 전략 바뀐 매일, 자산 처분해 무차입 유지한 남양

편집자주

'피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

1960년대 설립된 남양유업과 매일유업은 판매 회전율이 빠르고 일단 인프라가 갖춰지면 대규모 설비투자가 필요하지 않은 업종 특성과 내수 중심 사업구조로 안정적인 재무 상태를 유지해왔다. 남양유업은 24년째 무차입을 고수 중이고 매일유업도 2021년까지 실질적인 무차입경영을 유지했다.

특히 남양유업은 꾸준한 흑자와 보수적 재무 기조로 금고에 현금이 넘쳐나는 우량기업으로 손꼽혔다. 유업계가 전성기를 맞았던 2010년 현금성자산 규모가 4305억원, 자산총계는 1조원에 육박했다. 같은 시기 매일유업의 현금성자산은 132억원, 자산총계는 5672억원이었다.

반면 2021년부터 두 기업의 곳간 상황이 역전됐다. 올해 6월말 기준 매일유업이 남양유업보다 자산총계에서는 1115억원, 현금성 자산으로는 870억원 가량 앞섰다. 공격적 재무전략 아래 진행한 신규법인 설립과 투자가 빛을 발한 것으로 분석된다.

◇자산 1조 눈앞, 시장조달 2000억 발판 삼아 해외·신사업 진출

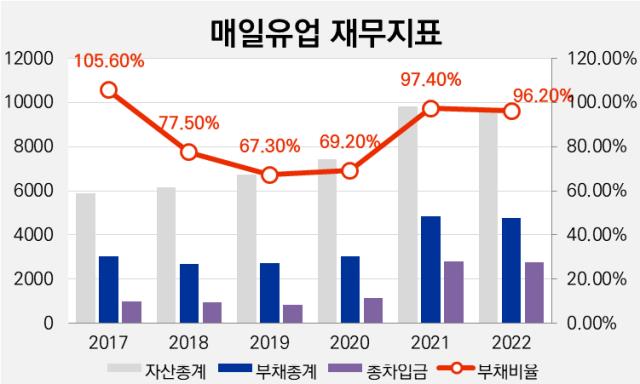

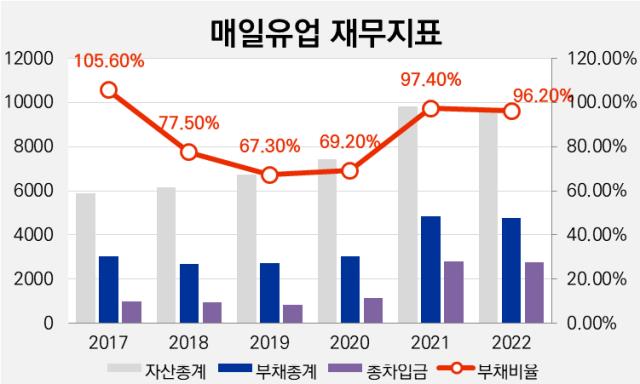

올해 6월 말 연결기준 매일유업의 자산총계는 9494억원으로 1조 달성을 눈앞에 두고 있다. 2017년 지주사 전환 과정에서 인적분할되어 출범했을 당시 자산총계는 5403억원이었다. 자산 규모는 기업의 외형성장을 알려주는 지표로 매일유업이 약 5년 사이 가파르게 성장했다는 걸 알 수 있다.

양적 확장에만 머무르지 않고 질적으로 안정적인 재무구조를 확보해냈다는 평가다. 분할 시 유가공사업 관련 차입금 전액을 포함한 부채를 승계받은 뒤 현금창출력을 바탕으로 부채비율을 2017년 105.6%에서 2020년 69.2%로 하락시켰다. 2019년부터는 총차입금보다 현금성 자산이 더 많은 실질적 무차입경영 상태에 들어섰다.

매일유업은 2021년 개선된 재무안정성을 바탕으로 신용등급을 AA-로 올리는데 성공했고, 이는 공격적인 재무전략을 펼치는 시발점이 됐다. 공모채 발행으로 2000억원을 조달하고 이를 활용해 해외 시장 진출 및 신사업 경쟁력 강화에 나섰다.

글로벌 시장 공략의 전초기지로 호주를 낙점하고 현지 생산 설비 구축 등에 500억원을 투입하겠다는 계획을 밝혔다. 이와 함께 셀렉스 브랜드로 성과를 내기 시작하던 건기식 사업부문을 분할하고 약 400억원을 출자했다. 디저트 사업 강화를 위해 자회사 엠즈베이커스를 신설하기도 했다.

사업 외 자금 운용에서도 기존의 보수적 기조를 깨고 공격적으로 주식 투자에 나섰다. 유휴 자금을 활용해 KT&G, 네이버, 카카오, 카카오뱅크 등 상장, 비상장 기업을 가리지 않고 주식을 매입했다. 유동자산 중 주식과 채권 등을 시세로 평가한 자산인 당기손익-공정가치측정금융자산이 2020년 195억원에서 2021년 1201억원으로 증가했다.

이때 구축한 주식 포트폴리오는 현재 현금흐름 증가에 기여하고 있다. 올해 상반기 매일유업의 금융수익은 114억원으로 전년 동기 대비 두배 이상 증가했다. 투자활동으로 유입된 현금이 700억원 규모 회사채를 상환하면서도 현금성자산을 늘리는 데 힘을 보탠 것으로 파악된다.

올해 6월말 연결기준 부채비율 84.3%, 차입금의존도 22.2%로 우수한 재무안정성 지표를 보이고 있다. 추가적인 차입여력이 있고 단기금융상품을 포함한 현금성자산 1545억원을 보유 중이어서 미래 성장동력 확보를 위한 투자가 지속될 수 있다는 분석이다.

◇24년째 무차입 기조 유지, 매년 300억 규모 금융자산 처분해

1999년 홍두영 남양유업 명예회장은 당시 상업, 조흥, 신한 등 3개 은행에 남아있던 차입금 180억원을 사내유보금을 통해 모두 상환하면서 ‘무차입 경영’을 선언했다. 당시 업계에서는 유례없던 일로 이후 24년째 홍 명예회장의 무차입 경영 기조를 유지해오고 있다.

넉넉한 곳간과 현금창출력을 발판으로 차입없이 투자를 지속해왔다. 2008년 나주 유가공 공장 설립에 1000억원, 2010년 중앙연구소 설립에 300억원, 2013년 나주 FD 공장 설립에 2000억원, 2014년 세종공장 신형 건조기 설비 투자에 500억원 등을 투입했다.

안정적인 영업 실적이 뒷받쳐준다면 부채 부담 없이 영업활동으로 벌어들인 수익만을 활용하는 보수적 재무 전략은 장점이 될 수 있다. 그러나 2013년을 기점으로 남양유업의 실적이 악화일로를 걷자 무차입 전략은 곧 투자 위축으로 이어졌다.

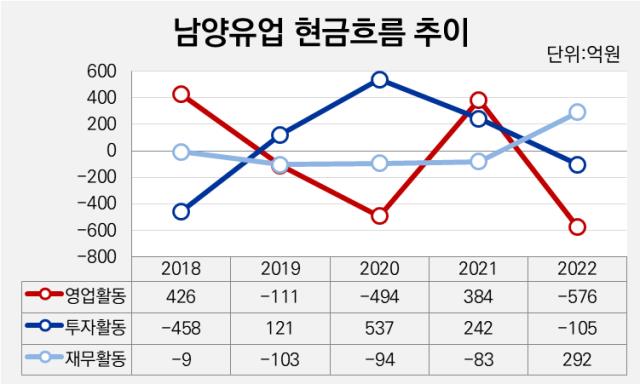

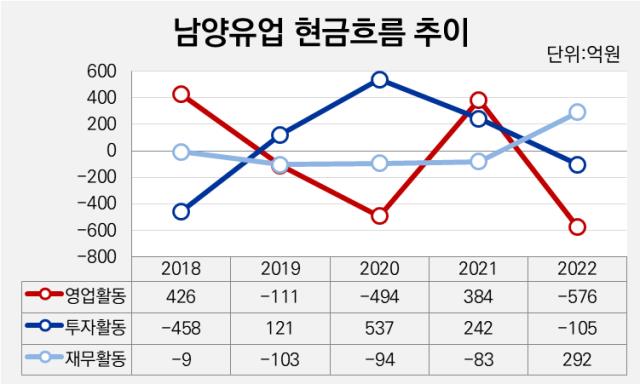

남양유업은 2020년 코로나19 팬데믹으로 직격타를 맞으면서 767억원의 영업손실을 기록하고 적자전환했다. 영업활동을 통해 현금을 창출하지 못하자 투자를 접고 투자금 회수를 통해 운영 자금을 댄 것으로 분석된다.

현금흐름표를 살펴보면 자산 처분 등 투자활동을 통해 2019년 121억원, 2020년 537억원, 2021년 242억원을 벌어들였다. 유동자산 중 당기손익-공정가치측정금융자산은 2018년 말 1209억원에서 2021년말 370억원으로 매년 300억원 가량 줄어들었다.

결국 수십년간 보수적 재무기조를 통해 채워온 곳간을 소진하면서 적자에 대응하고 있는 셈이다. 자산 규모가 한정된 상황에서 영업활동으로 인한 현금이 유출이 유지된다면 무차입 경영 기조에도 변화가 불가피할 것으로 분석된다.

특히 남양유업은 꾸준한 흑자와 보수적 재무 기조로 금고에 현금이 넘쳐나는 우량기업으로 손꼽혔다. 유업계가 전성기를 맞았던 2010년 현금성자산 규모가 4305억원, 자산총계는 1조원에 육박했다. 같은 시기 매일유업의 현금성자산은 132억원, 자산총계는 5672억원이었다.

반면 2021년부터 두 기업의 곳간 상황이 역전됐다. 올해 6월말 기준 매일유업이 남양유업보다 자산총계에서는 1115억원, 현금성 자산으로는 870억원 가량 앞섰다. 공격적 재무전략 아래 진행한 신규법인 설립과 투자가 빛을 발한 것으로 분석된다.

◇자산 1조 눈앞, 시장조달 2000억 발판 삼아 해외·신사업 진출

올해 6월 말 연결기준 매일유업의 자산총계는 9494억원으로 1조 달성을 눈앞에 두고 있다. 2017년 지주사 전환 과정에서 인적분할되어 출범했을 당시 자산총계는 5403억원이었다. 자산 규모는 기업의 외형성장을 알려주는 지표로 매일유업이 약 5년 사이 가파르게 성장했다는 걸 알 수 있다.

양적 확장에만 머무르지 않고 질적으로 안정적인 재무구조를 확보해냈다는 평가다. 분할 시 유가공사업 관련 차입금 전액을 포함한 부채를 승계받은 뒤 현금창출력을 바탕으로 부채비율을 2017년 105.6%에서 2020년 69.2%로 하락시켰다. 2019년부터는 총차입금보다 현금성 자산이 더 많은 실질적 무차입경영 상태에 들어섰다.

매일유업은 2021년 개선된 재무안정성을 바탕으로 신용등급을 AA-로 올리는데 성공했고, 이는 공격적인 재무전략을 펼치는 시발점이 됐다. 공모채 발행으로 2000억원을 조달하고 이를 활용해 해외 시장 진출 및 신사업 경쟁력 강화에 나섰다.

글로벌 시장 공략의 전초기지로 호주를 낙점하고 현지 생산 설비 구축 등에 500억원을 투입하겠다는 계획을 밝혔다. 이와 함께 셀렉스 브랜드로 성과를 내기 시작하던 건기식 사업부문을 분할하고 약 400억원을 출자했다. 디저트 사업 강화를 위해 자회사 엠즈베이커스를 신설하기도 했다.

사업 외 자금 운용에서도 기존의 보수적 기조를 깨고 공격적으로 주식 투자에 나섰다. 유휴 자금을 활용해 KT&G, 네이버, 카카오, 카카오뱅크 등 상장, 비상장 기업을 가리지 않고 주식을 매입했다. 유동자산 중 주식과 채권 등을 시세로 평가한 자산인 당기손익-공정가치측정금융자산이 2020년 195억원에서 2021년 1201억원으로 증가했다.

이때 구축한 주식 포트폴리오는 현재 현금흐름 증가에 기여하고 있다. 올해 상반기 매일유업의 금융수익은 114억원으로 전년 동기 대비 두배 이상 증가했다. 투자활동으로 유입된 현금이 700억원 규모 회사채를 상환하면서도 현금성자산을 늘리는 데 힘을 보탠 것으로 파악된다.

올해 6월말 연결기준 부채비율 84.3%, 차입금의존도 22.2%로 우수한 재무안정성 지표를 보이고 있다. 추가적인 차입여력이 있고 단기금융상품을 포함한 현금성자산 1545억원을 보유 중이어서 미래 성장동력 확보를 위한 투자가 지속될 수 있다는 분석이다.

◇24년째 무차입 기조 유지, 매년 300억 규모 금융자산 처분해

1999년 홍두영 남양유업 명예회장은 당시 상업, 조흥, 신한 등 3개 은행에 남아있던 차입금 180억원을 사내유보금을 통해 모두 상환하면서 ‘무차입 경영’을 선언했다. 당시 업계에서는 유례없던 일로 이후 24년째 홍 명예회장의 무차입 경영 기조를 유지해오고 있다.

넉넉한 곳간과 현금창출력을 발판으로 차입없이 투자를 지속해왔다. 2008년 나주 유가공 공장 설립에 1000억원, 2010년 중앙연구소 설립에 300억원, 2013년 나주 FD 공장 설립에 2000억원, 2014년 세종공장 신형 건조기 설비 투자에 500억원 등을 투입했다.

안정적인 영업 실적이 뒷받쳐준다면 부채 부담 없이 영업활동으로 벌어들인 수익만을 활용하는 보수적 재무 전략은 장점이 될 수 있다. 그러나 2013년을 기점으로 남양유업의 실적이 악화일로를 걷자 무차입 전략은 곧 투자 위축으로 이어졌다.

남양유업은 2020년 코로나19 팬데믹으로 직격타를 맞으면서 767억원의 영업손실을 기록하고 적자전환했다. 영업활동을 통해 현금을 창출하지 못하자 투자를 접고 투자금 회수를 통해 운영 자금을 댄 것으로 분석된다.

현금흐름표를 살펴보면 자산 처분 등 투자활동을 통해 2019년 121억원, 2020년 537억원, 2021년 242억원을 벌어들였다. 유동자산 중 당기손익-공정가치측정금융자산은 2018년 말 1209억원에서 2021년말 370억원으로 매년 300억원 가량 줄어들었다.

결국 수십년간 보수적 재무기조를 통해 채워온 곳간을 소진하면서 적자에 대응하고 있는 셈이다. 자산 규모가 한정된 상황에서 영업활동으로 인한 현금이 유출이 유지된다면 무차입 경영 기조에도 변화가 불가피할 것으로 분석된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >