현금창출력 회복한 아워홈 '외부조달' 축소 만지작

7월 만기 500억 CP 현금상환, 기업어음 신용등급 'A1→A2+'하향 부담

편집자주

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

아워홈이 외부 자금 조달 비중 축소 등 차입 구조를 바꾸기 위한 움직임을 보이고 있다. 업황 개선에 따른 수익성 제고로 영업현금창출력이 강화된 영향이 크다. 이를 토대로 기업어음(CP)의 현금 상환 등을 추진하고 있는 만큼 아워홈의 향후 조달 전략에 이목이 쏠리고 있다.

◇선제적 자금 조달, CP 만기 구조 장기화

단체급식 전문 기업 아워홈은 주로 내부 자금을 활용해 사업 다각화 등을 추진했다. 외부에서 조달하더라도 회사채 등을 발행하기보다는 CP 위주로 자금을 확보했다.

실제 아워홈은 창립 이후 2023년 7월 현재까지 회사채(공모·사모)를 발행한 이력이 없다. CP의 경우 장기보다는 단기가 많았다. 이는 유통업의 특성상 상품의 매입이 많은 가운데 판매를 통한 현금 유입까지 시간이 필요해 관련 공백을 단기CP로 채우는 경우가 많기 때문이다.

이러한 아워홈의 차입 구조에 변화가 생긴 건 지난 2020년 7월이다. 단기 중심의 CP를 장기로 바꾸기 위한 움직임을 보이기 시작했다. 코로나19 발병 이후 업황이 어려워지기 시작한 만큼 차입 구조를 장기화해 유동성 리스크를 줄이기 위한 결정이었다.

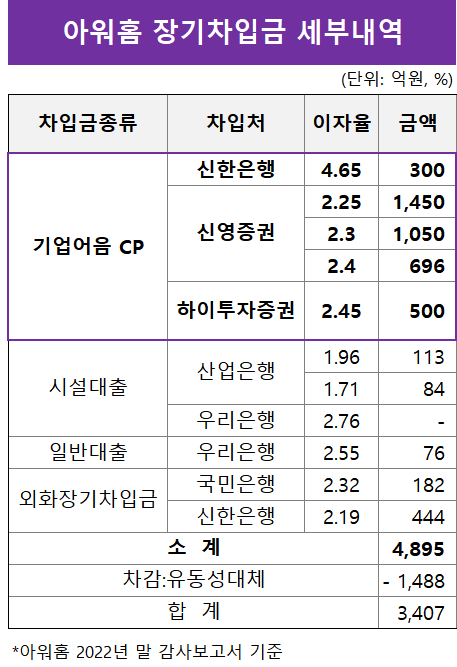

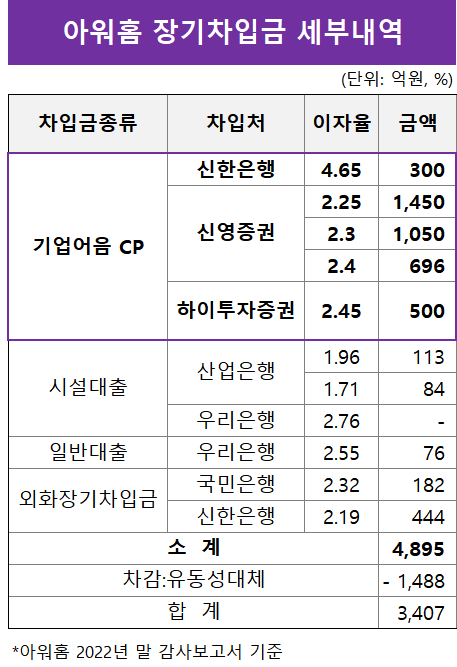

당시 아워홈은 500억원 규모의 장기CP를 발행했다. 100억원씩 모두 5건에 걸쳐 발행됐으며 만기는 2023년 7월 27일이었다. 할인기관은 하이투자증권이 맡았고 이자율은 2.45%였다.

자금의 사용처는 상세하게 공개되지 않았지만 큰 틀에서는 두 가지였다. 우선 2021년 만기가 돌아오는 CP를 차환하기 위한 자금 확보였다. 2020년 7월 기준으로 아워홈이 보유했던 CP잔량은 1900억원 규모로 이 중 600억원이 2021년 4월부터 6월까지 만기가 예정돼 있었다. 이는 차환을 진행하는 동시에 단기CP를 장기CP로 전환해 차입 구조를 장기화하기 위한 작업이기도 했다.

선제적인 현금 확보도 장기CP 발행의 이유 중 하나라는 게 업계 평가였다. 단체급식 시장이 코로나19에 따른 직격타를 맞은 업종 중 하나였던 만큼 안전 자금 확보의 필요성이 커졌다는 이유에서다.

실제 단체급식 시장의 경우 사회적 거리두기와 재택근무 확산, 원격·등교 수업 병행 등의 영향으로 급식 인원이 크게 줄었다. 향후에 사내 도시락 서비스 등을 통해 실적 제고에 나섰지만 급식 수 자체가 줄어든 만큼 실적 회복보다는 방어의 의미가 더 컸다.

이후 2020년 12월 아워홈은 3500억원 규모의 장기CP를 발행하며 차입구조 장기화에 힘을 실었다. 만기 구조는 2024년 2월(2.25%), 2024년 6월(2.3%), 2024년 11월(2.4%) 등으로 각각 1500억원과 1200억원, 800억원을 빌렸다. 주관은 신영증권이 맡았다.

세부적인 사용처로는 채무자금 상환과 운영자금에 각각 1600억원과 600억원을 배분했다. 나머지 500억원은 시설자금으로 사용하기로 했다. 시설자금의 경우 마곡 식품연구센터 관련 설비에 투입하기 위한 재원이었다.

◇수익성 개선으로 되살아난 영업현금흐름

장기CP 중심으로 자금을 확보했던 아워홈의 조달전략은 올해를 기점으로 변화될 가능성이 커졌다. 업황 회복으로 수익성이 개선되면서 현금창출력이 회복된 만큼 리스크 대비 등을 위한 자금조달의 필요성이 줄었기 때문이다.

아워홈이 세부적인 내용은 공개하지 않았지만 만기가 도래한 CP 상환 계획에서 향후 조달 전략의 방향성은 일정 수준 가늠할 수 있다. 지난 2020년 7월 27일에 발행한 500억원 CP의 만기는 이달 27일이며 아워홈은 전액을 현금으로 상환할 계획이다. 내부 현금이 풍부하고 업황도 안정화된 만큼 부채비율 축소 등을 위해 상환 결정을 내린 것으로 알려졌다.

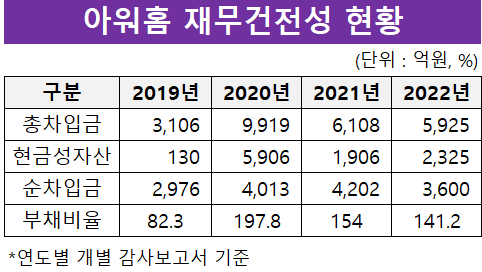

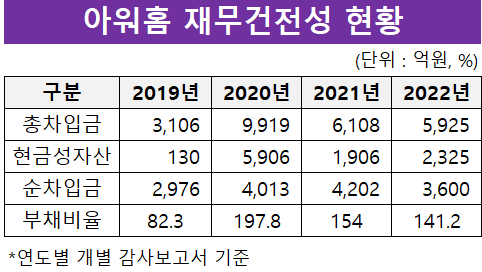

실제 아워홈은 2020년 말(이하 개별기준)에 17억원의 영업손실과 39억원의 순손실을 냈다. 다만 업황 등의 회복으로 2022년 말 매출은 1조6387억원 규모로 전년 1조6011억원 대비 2% 증가했다. 같은 기간 영업이익은 46% 증가한 465억원을 기록했고 순이익은 283억원을 거둬들이며 흑자로 돌아섰다.

그 결과 아워홈의 영업현금흐름(OCF)은 회복세를 보이기 시작했다. 2020년 말 1006억원 규모였던 영업활동현금흐름은 이듬해 1090억원까지 증가했다. 지난해 말 기준으로는 1280억원을 기록했다. 특히 2021년의 경우 배당금을 지급하지 않기로 하면서 2022년 말 기준으로 606억원의 잉여현금흐름(FCF)을 창출하기도 했다. 2020년과 2021년의 잉여현금흐름은 각각 마이너스(-) 964억원과 -160억원이었다.

하락한 CP 신용등급도 조달전략에 변화를 줄 수 있는 요인으로 꼽힌다. 2020년 두 차례에 걸쳐 CP를 발행할 당시 아워홈의 CP 신용등급은 A1이었다. 하지만 코로나19에 따른 수익성 악화 등의 영향으로 2021년 6월 말에 A2+로 하락했고 올해까지 이어지고 있다.

고금리 기조가 지속되고 있는 상황에서 2020년 대비 하락한 신용등급은 CP 재발행에 부담으로 작용할 수밖에 없다. 이전과 같거나 낮은 수준의 금리를 맞추기 어렵기 때문이다. 올해 1분기 연결기준 현금성자산이 2325억원 규모라는 점을 고려하면 CP 500억원은 상환하는 게 아워홈에게 유리한 결정이라는 얘기다.

신용등급 등의 변화는 2024년 2월부터 순차적으로 돌아오는 총 3500억원 규모의 CP 상환 계획에도 영향을 줄 수 있다. 상환 규모가 큰 만큼 영업 기반의 현금창출이 지속될 경우 현금 상환과 재발행을 혼용하는 방법 등을 고려할 수 있기 때문이다.

◇선제적 자금 조달, CP 만기 구조 장기화

단체급식 전문 기업 아워홈은 주로 내부 자금을 활용해 사업 다각화 등을 추진했다. 외부에서 조달하더라도 회사채 등을 발행하기보다는 CP 위주로 자금을 확보했다.

실제 아워홈은 창립 이후 2023년 7월 현재까지 회사채(공모·사모)를 발행한 이력이 없다. CP의 경우 장기보다는 단기가 많았다. 이는 유통업의 특성상 상품의 매입이 많은 가운데 판매를 통한 현금 유입까지 시간이 필요해 관련 공백을 단기CP로 채우는 경우가 많기 때문이다.

이러한 아워홈의 차입 구조에 변화가 생긴 건 지난 2020년 7월이다. 단기 중심의 CP를 장기로 바꾸기 위한 움직임을 보이기 시작했다. 코로나19 발병 이후 업황이 어려워지기 시작한 만큼 차입 구조를 장기화해 유동성 리스크를 줄이기 위한 결정이었다.

당시 아워홈은 500억원 규모의 장기CP를 발행했다. 100억원씩 모두 5건에 걸쳐 발행됐으며 만기는 2023년 7월 27일이었다. 할인기관은 하이투자증권이 맡았고 이자율은 2.45%였다.

자금의 사용처는 상세하게 공개되지 않았지만 큰 틀에서는 두 가지였다. 우선 2021년 만기가 돌아오는 CP를 차환하기 위한 자금 확보였다. 2020년 7월 기준으로 아워홈이 보유했던 CP잔량은 1900억원 규모로 이 중 600억원이 2021년 4월부터 6월까지 만기가 예정돼 있었다. 이는 차환을 진행하는 동시에 단기CP를 장기CP로 전환해 차입 구조를 장기화하기 위한 작업이기도 했다.

선제적인 현금 확보도 장기CP 발행의 이유 중 하나라는 게 업계 평가였다. 단체급식 시장이 코로나19에 따른 직격타를 맞은 업종 중 하나였던 만큼 안전 자금 확보의 필요성이 커졌다는 이유에서다.

실제 단체급식 시장의 경우 사회적 거리두기와 재택근무 확산, 원격·등교 수업 병행 등의 영향으로 급식 인원이 크게 줄었다. 향후에 사내 도시락 서비스 등을 통해 실적 제고에 나섰지만 급식 수 자체가 줄어든 만큼 실적 회복보다는 방어의 의미가 더 컸다.

이후 2020년 12월 아워홈은 3500억원 규모의 장기CP를 발행하며 차입구조 장기화에 힘을 실었다. 만기 구조는 2024년 2월(2.25%), 2024년 6월(2.3%), 2024년 11월(2.4%) 등으로 각각 1500억원과 1200억원, 800억원을 빌렸다. 주관은 신영증권이 맡았다.

세부적인 사용처로는 채무자금 상환과 운영자금에 각각 1600억원과 600억원을 배분했다. 나머지 500억원은 시설자금으로 사용하기로 했다. 시설자금의 경우 마곡 식품연구센터 관련 설비에 투입하기 위한 재원이었다.

◇수익성 개선으로 되살아난 영업현금흐름

장기CP 중심으로 자금을 확보했던 아워홈의 조달전략은 올해를 기점으로 변화될 가능성이 커졌다. 업황 회복으로 수익성이 개선되면서 현금창출력이 회복된 만큼 리스크 대비 등을 위한 자금조달의 필요성이 줄었기 때문이다.

아워홈이 세부적인 내용은 공개하지 않았지만 만기가 도래한 CP 상환 계획에서 향후 조달 전략의 방향성은 일정 수준 가늠할 수 있다. 지난 2020년 7월 27일에 발행한 500억원 CP의 만기는 이달 27일이며 아워홈은 전액을 현금으로 상환할 계획이다. 내부 현금이 풍부하고 업황도 안정화된 만큼 부채비율 축소 등을 위해 상환 결정을 내린 것으로 알려졌다.

실제 아워홈은 2020년 말(이하 개별기준)에 17억원의 영업손실과 39억원의 순손실을 냈다. 다만 업황 등의 회복으로 2022년 말 매출은 1조6387억원 규모로 전년 1조6011억원 대비 2% 증가했다. 같은 기간 영업이익은 46% 증가한 465억원을 기록했고 순이익은 283억원을 거둬들이며 흑자로 돌아섰다.

그 결과 아워홈의 영업현금흐름(OCF)은 회복세를 보이기 시작했다. 2020년 말 1006억원 규모였던 영업활동현금흐름은 이듬해 1090억원까지 증가했다. 지난해 말 기준으로는 1280억원을 기록했다. 특히 2021년의 경우 배당금을 지급하지 않기로 하면서 2022년 말 기준으로 606억원의 잉여현금흐름(FCF)을 창출하기도 했다. 2020년과 2021년의 잉여현금흐름은 각각 마이너스(-) 964억원과 -160억원이었다.

하락한 CP 신용등급도 조달전략에 변화를 줄 수 있는 요인으로 꼽힌다. 2020년 두 차례에 걸쳐 CP를 발행할 당시 아워홈의 CP 신용등급은 A1이었다. 하지만 코로나19에 따른 수익성 악화 등의 영향으로 2021년 6월 말에 A2+로 하락했고 올해까지 이어지고 있다.

고금리 기조가 지속되고 있는 상황에서 2020년 대비 하락한 신용등급은 CP 재발행에 부담으로 작용할 수밖에 없다. 이전과 같거나 낮은 수준의 금리를 맞추기 어렵기 때문이다. 올해 1분기 연결기준 현금성자산이 2325억원 규모라는 점을 고려하면 CP 500억원은 상환하는 게 아워홈에게 유리한 결정이라는 얘기다.

신용등급 등의 변화는 2024년 2월부터 순차적으로 돌아오는 총 3500억원 규모의 CP 상환 계획에도 영향을 줄 수 있다. 상환 규모가 큰 만큼 영업 기반의 현금창출이 지속될 경우 현금 상환과 재발행을 혼용하는 방법 등을 고려할 수 있기 때문이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >