10조 신화 딱 1년 간 LG엔솔, 다가온 '조달의 시간'

올 2~4분기 투자금액 7.3조, 현금성자산은 4.8조뿐…재무구조 본격 시험대

편집자주

유동성은 기업 재무 전략 방향성을 가늠할 수 있는 지표 중 하나다. 유동성 진단 없이 투자·조달·상환 전략을 설명할 수 없다. 재무 전략에 맞춰 현금 유출과 유입을 조절해 유동성을 늘리기도 하고, 줄이기도 한다. THE CFO가 유동성과 현금흐름을 중심으로 기업의 전략을 살펴본다.

국내 자본시장 역사상 '역대급' 기업공개(IPO)로 약 10조원을 조달했던 LG에너지솔루션에도 어김없이 조달의 필요성이 짙어졌다. 거대 자본을 유치했지만 막대한 투자에 보유 현금이 빠르게 소진됐기 때문이다. 창사 이후 처음으로 최대 1조원의 회사채를 발행하는 이유도 여기에 있다. LG에너지솔루션의 현금흐름 현주소에 업계의 관심이 쏠린다.

우선 올해 자본적지출(CAPEX) 규모가 중요한 요소다. LG에너지솔루션은 제너럴모터스(GM), 스텔란티스(Stellantis), 혼다(Honda Motor), 현대차 등 글로벌 완성차 기업들과의 조인트벤처 설립으로 매년 수조원의 자본적지출이 예상된다. 작년 연결 기준 CAPEX(유·무형자산 취득액)는 6조2982억원이었다.

올해 초 LG에너지솔루션이 밝힌 올해 CAPEX 규모는 작년의 1.5배 수준이다. 단순 계산에 따르면 9조4472억원이 나온다.

이중 올해 1분기에 약 22.8%의 CAPEX가 집행된 것으로 보인다. 1분기 연결 기준 유·무형자산 취득액은 2조1543억원이다. 남은 3개 분기 동안 약 7조3000억원의 CAPEX 지출이 예고돼 있다.

1분기 CAPEX를 집행하고 남은 현금성자산은 4조8027억원이다. 현금성자산의 용도가 투자활동 외 차입 상환 등으로도 쓰인다는 점을 고려하면 올해 계획된 CAPEX를 원활히 집행하기 위해서 약 2조5000억원 이상의 현금이 필요하다.

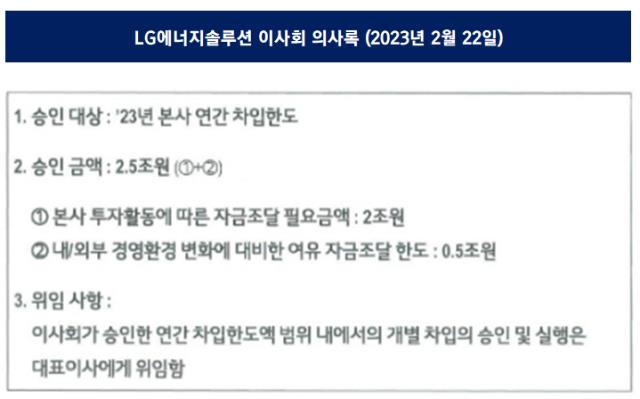

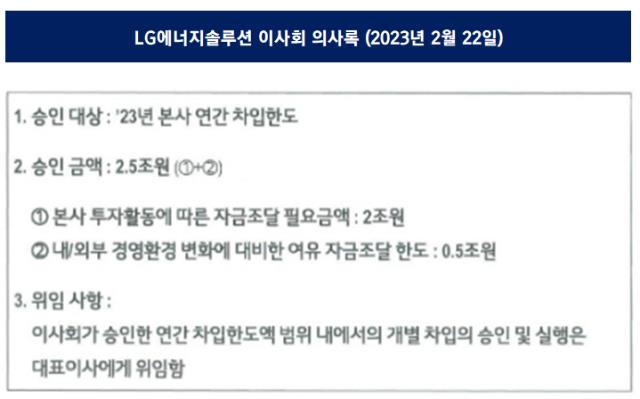

이 금액은 LG에너지솔루션이 최근 '올해 연간 차입한도'로 설정한 금액이다. 이달 19일 공개된 LG에너지솔루션의 이사회의사록에 따르면 회사는 올해 연간 차입한도로 2조5000억원을 설정했다. 투자활동에 따른 자금조달 필요액 2조원과 여유 자금조달 한도 5000억원이다. 현금흐름표에 따르면 1분기 LG에너지솔루션은 이미 4360억원을 차입했다.

차입한도 2조5000억원을 모두 채우면 올해 CAPEX 지출에 대한 대응이 보다 원활해진다. 이번에 발행하는 최대 1조원 규모의 회사채를 비롯해 추가 금융기관 차입이 유력한 수단으로 꼽힌다.

현 시점 LG에너지솔루션의 재무부담은 비교적 크지 않다. 1분기 말 기준 연결 부채비율은 84.7%로 동종업계 경쟁사인 SK온(211.5%)보다 훨씬 낮다. 차입금의존도도 20.3%로 낮은 편이다.

다만 이는 현 시점에 국한된다. LG에너지솔루션은 작년부터 장기차입금 확대를 통해 현금흐름을 관리했다. 2022년 초 2조원대 초반이었던 장기차입금 잔액은 올해 1분기 말 3조5271억원까지 늘어났다. 유동성차입금을 포함한 총차입금은 2022년 시작 시점 6조9692억원에서 올해 1분기 말 기준 8조2574억원으로 18.5% 늘었다.

결국 작년 IPO 유상증자로 조달한 10조원의 현금성자산은 작년과 올해에 걸친 CAPEX 지출을 통해 사실상 전량 소진된다. 더불어 내년 이후에도 투자 확대가 이어질 것으로 예상돼 올해 이후 재무구조 관리 측면에서 시험대에 오를 것이라는 예측이 짙다.

견조한 영업실적이 나오고 있다는 점은 희망적이다. LG에너지솔루션은 올해 1분기 연결 기준 6332억원의 영업이익을 기록했다. 작년 연간으로는 1조2137억원의 영업이익을 기록했다.

우선 올해 자본적지출(CAPEX) 규모가 중요한 요소다. LG에너지솔루션은 제너럴모터스(GM), 스텔란티스(Stellantis), 혼다(Honda Motor), 현대차 등 글로벌 완성차 기업들과의 조인트벤처 설립으로 매년 수조원의 자본적지출이 예상된다. 작년 연결 기준 CAPEX(유·무형자산 취득액)는 6조2982억원이었다.

올해 초 LG에너지솔루션이 밝힌 올해 CAPEX 규모는 작년의 1.5배 수준이다. 단순 계산에 따르면 9조4472억원이 나온다.

이중 올해 1분기에 약 22.8%의 CAPEX가 집행된 것으로 보인다. 1분기 연결 기준 유·무형자산 취득액은 2조1543억원이다. 남은 3개 분기 동안 약 7조3000억원의 CAPEX 지출이 예고돼 있다.

1분기 CAPEX를 집행하고 남은 현금성자산은 4조8027억원이다. 현금성자산의 용도가 투자활동 외 차입 상환 등으로도 쓰인다는 점을 고려하면 올해 계획된 CAPEX를 원활히 집행하기 위해서 약 2조5000억원 이상의 현금이 필요하다.

이 금액은 LG에너지솔루션이 최근 '올해 연간 차입한도'로 설정한 금액이다. 이달 19일 공개된 LG에너지솔루션의 이사회의사록에 따르면 회사는 올해 연간 차입한도로 2조5000억원을 설정했다. 투자활동에 따른 자금조달 필요액 2조원과 여유 자금조달 한도 5000억원이다. 현금흐름표에 따르면 1분기 LG에너지솔루션은 이미 4360억원을 차입했다.

차입한도 2조5000억원을 모두 채우면 올해 CAPEX 지출에 대한 대응이 보다 원활해진다. 이번에 발행하는 최대 1조원 규모의 회사채를 비롯해 추가 금융기관 차입이 유력한 수단으로 꼽힌다.

현 시점 LG에너지솔루션의 재무부담은 비교적 크지 않다. 1분기 말 기준 연결 부채비율은 84.7%로 동종업계 경쟁사인 SK온(211.5%)보다 훨씬 낮다. 차입금의존도도 20.3%로 낮은 편이다.

다만 이는 현 시점에 국한된다. LG에너지솔루션은 작년부터 장기차입금 확대를 통해 현금흐름을 관리했다. 2022년 초 2조원대 초반이었던 장기차입금 잔액은 올해 1분기 말 3조5271억원까지 늘어났다. 유동성차입금을 포함한 총차입금은 2022년 시작 시점 6조9692억원에서 올해 1분기 말 기준 8조2574억원으로 18.5% 늘었다.

결국 작년 IPO 유상증자로 조달한 10조원의 현금성자산은 작년과 올해에 걸친 CAPEX 지출을 통해 사실상 전량 소진된다. 더불어 내년 이후에도 투자 확대가 이어질 것으로 예상돼 올해 이후 재무구조 관리 측면에서 시험대에 오를 것이라는 예측이 짙다.

견조한 영업실적이 나오고 있다는 점은 희망적이다. LG에너지솔루션은 올해 1분기 연결 기준 6332억원의 영업이익을 기록했다. 작년 연간으로는 1조2137억원의 영업이익을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >