단기 상환부담 낮춘 제주항공, 이자비용 통제 '과제'

⑥지난해 금융비용 273억…스텝업 발동시 이자부담 추가확대

편집자주

이제 투자를 빼놓고 최고재무책임자(CFO)의 역할을 말할 수 없게 됐다. 실제 대기업 다수의 CFO가 전략 수립과 투자 의사결정 과정에 참여하는 것으로 파악된다. CFO가 기업가치를 수치로 측정하는 업무를 하는 점을 고려하면 이상할 게 없다. THE CFO가 CFO의 또 다른 성과지표로 떠오른 투자 포트폴리오 현황과 변화를 기업별로 살펴본다.

제주항공은 코로나19 시기 유상증자 외에도 전환사채(CB)와 신종자본증권 발행으로 자금을 조달했다. 자본으로 인정받아 부채비율을 통제하면서 만기를 30년으로 늘려 단기 상환 부담을 최소화하는 데 성공했다.

하지만 CB와 신종자본증권에 쿠폰금리(표면이자율)가 가산되면서 연간 273억원의 이자 부담을 안게 됐다. 여기에 스텝업(Step-up) 조항이 삽입되면서 추가적인 이자 부담을 우려해야 하는 상황이다.

◇CB·신종자본증권 자본 인정…부채비율 통제·단기 상환부담 최소화

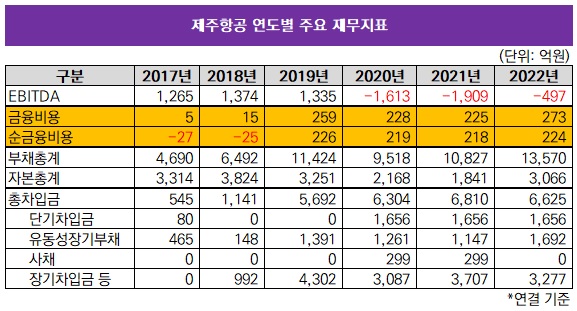

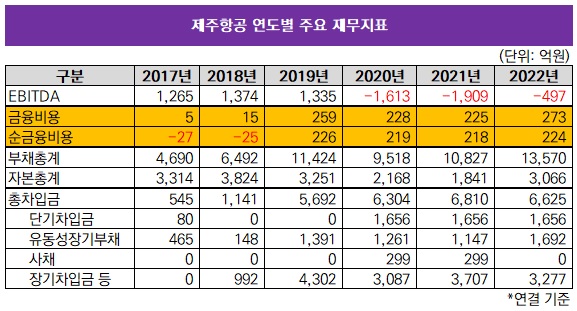

제주항공은 2015년 11월 기업공개(IPO)에 따른 신주모집으로 1050억원의 자본을 확충했다. 2015년말 연결 기준 부채비율은 106.1%였고 총차입금은 197억원에 불과했다. 현금창출력의 근간이 되는 상각전영업이익(EBITDA)도 꾸준히 증가하던 상태였다.

애경그룹 지주사 AK홀딩스의 배당수익에도 기여했다. AK홀딩스가 지분율대로 제주항공으로부터 거둬들인 배당수익은 2017년 74억원, 2018년 90억원, 2019년 98억원이었다. 이 시기 AK홀딩스 전체 배당수익의 40%에 육박할 만큼 기여도가 컸다.

2020년부터 본격화된 코로나19 여파는 제주항공을 한순간에 바꿔놓았다. 2019년 1335억원이었던 EBITDA가 2020년 마이너스(-) 1613억원으로 추락했다. 2019년부터는 배당도 실시하지 못했다. 우량 계열사였던 제주항공이 1년 만에 부실위험이 큰 계열사로 고꾸라지면서 애경그룹으로서도 자금지원 부담이 급격히 커졌다.

제주항공의 자금조달은 유상증자, 회사채, CB, 신종자본증권, 차입 등 전방위로 이뤄졌다. 먼저 유상증자 이력을 보면 2020년 8월 1506억원 규모 유상증자로 이중 AK홀딩스가 688억원을 책임졌다.

AK홀딩스는 2021년 10월 2066억원 규모 유상증자에 884억원을, 지난해 11월 2173억원 규모 유상증자에 1098억원을 각각 출자했다. AK홀딩스가 세 차례 제주항공 유상증자에 투입한 자금만 2669억원이다.

그 사이 제주항공은 2021년 8월 액면가를 5000원에서 1000억원으로 감액하는 무상감자를 실시해 재무구조 개선에 나섰다. 이에 따라 기존 자본금 1925억원의 80%인 1540억원이 감자차익으로 결손금을 보전하는 데 이용됐다. 앞서 2020년 11월에는 3년 만기의 300억원 규모 사모 회사채를 발행하기도 했다.

코로나19 시기 제주항공 자금조달의 핵심은 단기상환 부담을 최소화한 점이다. 제주항공은 2020년 12월 400억원(2회차)과 64억원(3회차), 2021년 12월 300억원(4회차)의 합산 764억원 규모 CB를 발행했다. 이들 CB의 만기는 30년으로 결정됐다.

영구채 성격인 CB의 최대 장점은 자본으로 인정받을 수 있는 점이다. 단기 상환 부담을 없애고 부채비율 통제에도 용이하다. 한국산업은행 기간산업안정기금의 혜택을 받았기 때문에 가능했다.

지난해 5월에는 채권형 신종자본증권 발행에도 성공했다. 630억원(5회차)과 160억원(6회차)의 합산 790억원 규모였다. 이들 신종자본증권도 만기가 30년으로 자본으로 인정됐다.

결국 제주항공이 2020년부터 지난해까지 조달한 자금은 유상증자(5745억원), 회사채(300억원), CB(764억원), 신종자본증권(790억원)을 합쳐 7599억원에 이르지만 이중 자본이거나 자본으로 인정받은 것이 7299억원으로 표면적으로 단기 상환부담을 지는 것은 회사채 300억원뿐이다. 이 회사채 만기는 오는 11월 도래하지만 금리가 2.64%로 부담이 덜한 편이다.

지난해말 제주항공의 총차입금은 6625억원이다. 2018년말 1141억원에서 코로나19 시기 때 급격히 늘었다. 하지만 CB와 신종자본증권이 자본으로 인정받아 총차입금에 가산되지 않으면서 자산총계(1조6636억원)에서의 총차입금 비중(차입금의존도)이 애초 39.8%로 낮게 나타난다. 여기에 단기차입금(1656억원)과 유동성장기부채(1692억원)을 합한 단기성차입금이 총차입금에서 50.5%를 차지하지만 자산총계와 비교한 단기차입금의존도는 20.1%에 불과하다.

제주항공의 지난해말 차입금 내역을 보면 단기차입금의 경우 한국산업은행으로부터 빌린 산업운영자금대출, 한국수출입은행으로부터 빌린 수입자금대출과 해외사업활성화자금으로 구성돼있다. 장기차입금은 한국산업은행으로부터 빌린 기간산업안정기금 운영자금대출이 대부분이다.

◇쿠폰금리 가산에 금융비용 273억 급등…스텝업 조항에 추가부담 우려

제주항공이 조달 구조를 장기로 짜면서 단기 상환 부담을 최소화하는 데는 성공했지만 남은 과제는 대폭 늘어난 이자비용을 어떻게 감당하느냐다. CB와 신종자본증권이 자본으로 인정받더라도 쿠폰금리가 가산돼 이자지급 의무는 부여받는 탓이다.

2017년까지만 해도 제주항공의 금융비용은 5억원이 채 되지 않았다. 금융비용보다 이자수익이 더 많아 당시 순금융비용은 마이너스(-)를 기록할 만큼 금융비용이 문제가 되지 않았다. 하지만 코로나19 시기를 거치면서 지난해 금융비용은 273억원까지 급등했다. 순금융비용으로 따지면 224억원이다. 2020년부터 EBITDA가 적자로 현금창출력이 뒷받침되지 못하면서 이자보상배율(EBITDA/총금융비용)도 마이너스 상태를 지속하고 있다.

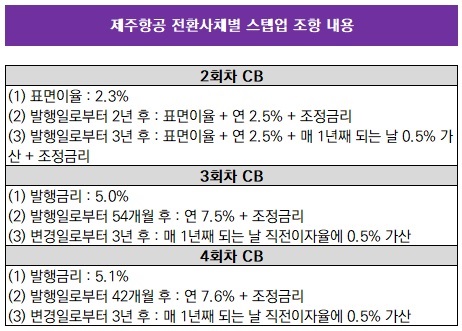

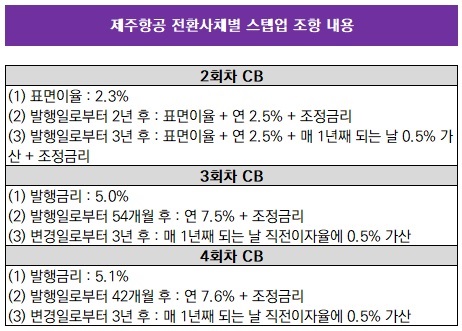

먼저 제주항공이 세 차례에 걸쳐 발행한 모든 CB에는 쿠폰금리가 붙어있다. 2회차 2.3%, 3회차 5.0%, 4회차 5.1%다. 무엇보다 이들 CB에는 일정 시점이 지나면 추가로 금리가 가산되는 스텝업 조항이 삽입돼있다. 2회차는 발행 2년 이후, 3회차는 4년 6개월 이후, 4회차는 3년 6개월 이후 스텝업 조항이 각각 최초로 발동된다.

스텝업 조항이 발동되면 제주항공이 부담해야 하는 이자가 큰폭으로 불어난다. 당장 부담해야 하는 쿠폰금리가 높지 않은 수준이지만 제주항공으로서는 스텝업 조항 발동 직전에 콜옵션을 행사해 2·3·4회차 CB를 단계적으로 중도상환해야 이자부담을 줄일 수 있다. 무작정 장기로 안고갈 수 있는 자금은 아닌 셈이다.

제주항공이 스텝업 조항 발동 이후라도 상환하지 않는 방법은 있다. CB 형태이기 때문에 사채권자인 한국산업은행(기간산업안정기금)이 보통주로의 전환청구권을 행사해 장내에서 매각하는 방법이다. 하지만 전환청구권이 행사되려면 주가가 전환가액을 쿠폰금리 이상으로 웃돌아야 한다.

이들 CB는 시가 하락에 따른 리픽싱 조건은 없지만 유상증자에 따른 신주발행 등의 경우에는 리픽싱이 가능하도록 하고 있다. 지난해 11월 유상증자 이후 전환가액은 2·3회차 1만3964원, 4회차 1만3707원으로 하향 조정된 상태다. 이번달 27일 종가 기준 제주항공 주가는 1만4950원이다.

다만 전환청구권이 행사될 경우 제주항공으로서는 지분율 축소를 감내해야 한다. 2·3·4회차 CB 전량 전환할 경우 발행될 신주는 551만1491주로 현재 제주항공 발행주식총수(7699만3711주)의 7.16%에 해당한다. 지난해 5월 발행한 총액 790억원 규모 신종자본증권의 경우에도 스텝업 조항이 삽입돼있지만 CB 형태가 아니기 때문에 전환청구권은 부여되지 않았다.

이 때문에 제주항공으로서는 쿠폰금리를 부담하면서 그 사이 영업실적을 회복시켜 스텝업 조항 발동 직전에 단계적으로 상환하는 것이 가장 이상적이다. 지난해 제주항공 EBITDA는 -497억원이다. 2020년 -1613억원, 2021년 -1909억원보다 적자폭이 개선된 상태다.

하지만 CB와 신종자본증권에 쿠폰금리(표면이자율)가 가산되면서 연간 273억원의 이자 부담을 안게 됐다. 여기에 스텝업(Step-up) 조항이 삽입되면서 추가적인 이자 부담을 우려해야 하는 상황이다.

◇CB·신종자본증권 자본 인정…부채비율 통제·단기 상환부담 최소화

제주항공은 2015년 11월 기업공개(IPO)에 따른 신주모집으로 1050억원의 자본을 확충했다. 2015년말 연결 기준 부채비율은 106.1%였고 총차입금은 197억원에 불과했다. 현금창출력의 근간이 되는 상각전영업이익(EBITDA)도 꾸준히 증가하던 상태였다.

애경그룹 지주사 AK홀딩스의 배당수익에도 기여했다. AK홀딩스가 지분율대로 제주항공으로부터 거둬들인 배당수익은 2017년 74억원, 2018년 90억원, 2019년 98억원이었다. 이 시기 AK홀딩스 전체 배당수익의 40%에 육박할 만큼 기여도가 컸다.

2020년부터 본격화된 코로나19 여파는 제주항공을 한순간에 바꿔놓았다. 2019년 1335억원이었던 EBITDA가 2020년 마이너스(-) 1613억원으로 추락했다. 2019년부터는 배당도 실시하지 못했다. 우량 계열사였던 제주항공이 1년 만에 부실위험이 큰 계열사로 고꾸라지면서 애경그룹으로서도 자금지원 부담이 급격히 커졌다.

제주항공의 자금조달은 유상증자, 회사채, CB, 신종자본증권, 차입 등 전방위로 이뤄졌다. 먼저 유상증자 이력을 보면 2020년 8월 1506억원 규모 유상증자로 이중 AK홀딩스가 688억원을 책임졌다.

AK홀딩스는 2021년 10월 2066억원 규모 유상증자에 884억원을, 지난해 11월 2173억원 규모 유상증자에 1098억원을 각각 출자했다. AK홀딩스가 세 차례 제주항공 유상증자에 투입한 자금만 2669억원이다.

그 사이 제주항공은 2021년 8월 액면가를 5000원에서 1000억원으로 감액하는 무상감자를 실시해 재무구조 개선에 나섰다. 이에 따라 기존 자본금 1925억원의 80%인 1540억원이 감자차익으로 결손금을 보전하는 데 이용됐다. 앞서 2020년 11월에는 3년 만기의 300억원 규모 사모 회사채를 발행하기도 했다.

코로나19 시기 제주항공 자금조달의 핵심은 단기상환 부담을 최소화한 점이다. 제주항공은 2020년 12월 400억원(2회차)과 64억원(3회차), 2021년 12월 300억원(4회차)의 합산 764억원 규모 CB를 발행했다. 이들 CB의 만기는 30년으로 결정됐다.

영구채 성격인 CB의 최대 장점은 자본으로 인정받을 수 있는 점이다. 단기 상환 부담을 없애고 부채비율 통제에도 용이하다. 한국산업은행 기간산업안정기금의 혜택을 받았기 때문에 가능했다.

지난해 5월에는 채권형 신종자본증권 발행에도 성공했다. 630억원(5회차)과 160억원(6회차)의 합산 790억원 규모였다. 이들 신종자본증권도 만기가 30년으로 자본으로 인정됐다.

결국 제주항공이 2020년부터 지난해까지 조달한 자금은 유상증자(5745억원), 회사채(300억원), CB(764억원), 신종자본증권(790억원)을 합쳐 7599억원에 이르지만 이중 자본이거나 자본으로 인정받은 것이 7299억원으로 표면적으로 단기 상환부담을 지는 것은 회사채 300억원뿐이다. 이 회사채 만기는 오는 11월 도래하지만 금리가 2.64%로 부담이 덜한 편이다.

지난해말 제주항공의 총차입금은 6625억원이다. 2018년말 1141억원에서 코로나19 시기 때 급격히 늘었다. 하지만 CB와 신종자본증권이 자본으로 인정받아 총차입금에 가산되지 않으면서 자산총계(1조6636억원)에서의 총차입금 비중(차입금의존도)이 애초 39.8%로 낮게 나타난다. 여기에 단기차입금(1656억원)과 유동성장기부채(1692억원)을 합한 단기성차입금이 총차입금에서 50.5%를 차지하지만 자산총계와 비교한 단기차입금의존도는 20.1%에 불과하다.

제주항공의 지난해말 차입금 내역을 보면 단기차입금의 경우 한국산업은행으로부터 빌린 산업운영자금대출, 한국수출입은행으로부터 빌린 수입자금대출과 해외사업활성화자금으로 구성돼있다. 장기차입금은 한국산업은행으로부터 빌린 기간산업안정기금 운영자금대출이 대부분이다.

◇쿠폰금리 가산에 금융비용 273억 급등…스텝업 조항에 추가부담 우려

제주항공이 조달 구조를 장기로 짜면서 단기 상환 부담을 최소화하는 데는 성공했지만 남은 과제는 대폭 늘어난 이자비용을 어떻게 감당하느냐다. CB와 신종자본증권이 자본으로 인정받더라도 쿠폰금리가 가산돼 이자지급 의무는 부여받는 탓이다.

2017년까지만 해도 제주항공의 금융비용은 5억원이 채 되지 않았다. 금융비용보다 이자수익이 더 많아 당시 순금융비용은 마이너스(-)를 기록할 만큼 금융비용이 문제가 되지 않았다. 하지만 코로나19 시기를 거치면서 지난해 금융비용은 273억원까지 급등했다. 순금융비용으로 따지면 224억원이다. 2020년부터 EBITDA가 적자로 현금창출력이 뒷받침되지 못하면서 이자보상배율(EBITDA/총금융비용)도 마이너스 상태를 지속하고 있다.

먼저 제주항공이 세 차례에 걸쳐 발행한 모든 CB에는 쿠폰금리가 붙어있다. 2회차 2.3%, 3회차 5.0%, 4회차 5.1%다. 무엇보다 이들 CB에는 일정 시점이 지나면 추가로 금리가 가산되는 스텝업 조항이 삽입돼있다. 2회차는 발행 2년 이후, 3회차는 4년 6개월 이후, 4회차는 3년 6개월 이후 스텝업 조항이 각각 최초로 발동된다.

스텝업 조항이 발동되면 제주항공이 부담해야 하는 이자가 큰폭으로 불어난다. 당장 부담해야 하는 쿠폰금리가 높지 않은 수준이지만 제주항공으로서는 스텝업 조항 발동 직전에 콜옵션을 행사해 2·3·4회차 CB를 단계적으로 중도상환해야 이자부담을 줄일 수 있다. 무작정 장기로 안고갈 수 있는 자금은 아닌 셈이다.

제주항공이 스텝업 조항 발동 이후라도 상환하지 않는 방법은 있다. CB 형태이기 때문에 사채권자인 한국산업은행(기간산업안정기금)이 보통주로의 전환청구권을 행사해 장내에서 매각하는 방법이다. 하지만 전환청구권이 행사되려면 주가가 전환가액을 쿠폰금리 이상으로 웃돌아야 한다.

이들 CB는 시가 하락에 따른 리픽싱 조건은 없지만 유상증자에 따른 신주발행 등의 경우에는 리픽싱이 가능하도록 하고 있다. 지난해 11월 유상증자 이후 전환가액은 2·3회차 1만3964원, 4회차 1만3707원으로 하향 조정된 상태다. 이번달 27일 종가 기준 제주항공 주가는 1만4950원이다.

다만 전환청구권이 행사될 경우 제주항공으로서는 지분율 축소를 감내해야 한다. 2·3·4회차 CB 전량 전환할 경우 발행될 신주는 551만1491주로 현재 제주항공 발행주식총수(7699만3711주)의 7.16%에 해당한다. 지난해 5월 발행한 총액 790억원 규모 신종자본증권의 경우에도 스텝업 조항이 삽입돼있지만 CB 형태가 아니기 때문에 전환청구권은 부여되지 않았다.

이 때문에 제주항공으로서는 쿠폰금리를 부담하면서 그 사이 영업실적을 회복시켜 스텝업 조항 발동 직전에 단계적으로 상환하는 것이 가장 이상적이다. 지난해 제주항공 EBITDA는 -497억원이다. 2020년 -1613억원, 2021년 -1909억원보다 적자폭이 개선된 상태다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >