LG디스플레이, '웃돈' 주고 사모시장 손벌렸다

같은 등급 민평대비 200bp 이상 프리미엄...'적자확대·등급하향 우려'로 사모채·CP로 선회

공모채 시장 '빅이슈어(Big issuer)'였던 LG디스플레이가 연초부터 사모사채와 기업어음(CP) 시장을 두드렸다. 특히 LG디스플레이는 이번 사모채를 발행하며 개별 민평금리 대비 200bp(1bp=0.01%p) 이상의 금리를 제시하는 등 금리 메리트를 높여 조달에 속도를 냈다.

26일 투자은행(IB) 업계에 따르면 LG디스플레이는 지난 19일 사모채를 발행했다. 만기는 2년과 3년으로 각각 620억원, 150억원이었다. 표면이율은 각각 7.2%, 7.25%였다. 같은 날 LG디스플레이는 1000억원 규모의 1년 만기 기업어음(CP) 역시 발행했다. 총 1770억원을 조달한 것이다.

LG디스플레이 관계자는 "자금을 확보하는 방법이 여러가지가 있다"며 "최근 공모채 시장이 좋은 편이 아닌데다가 사모채 시장이 지난해보다는 자금이 풀려 있어 상황에 맞춰 조달을 한 것"이라고 설명했다.

조달한 자금은 회사채 차환에 쓰일 것으로 보인다. 오는 2월 1900억원 규모의 회사채 만기가 돌아온다. 이는 2018년 2월에 발행했고 당시 신용등급과 전망은 AA0, 안정적이었다. 조달금리는 2.948%이었다. 이 때와 비교하면 LG디스플레이는 과거 대비 높은 이자비용을 지불한 것이다.

현재 국내 신용평가사 3사 모두 LG디스플레이의 신용등급과 전망을 A+, 안정적으로 평가했다. 다만 시장에서 LG디스플레이의 채권내재등급(Bond Implied Rating·BIR)은 A0로 유효신용등급보다 1노치(notch) 낮다. BIR이 유효등급보다 1~2 노치 낮다는 것은 그만큼 채권가격이 낮게 형성돼 있다는 뜻이다.

LG디스플레이는 이번에 금리 메리트를 높여 자금 조달에 속도를 냈다. 나이스F&I에 따르면 사모채를 발행한 19일 기준으로 3년 만기 A+ 등급 민평금리는 4.851%, 개별 민평금리는 5.061%다. 단순하게 보면 LG디스플레이는 등급 민평금리보다 200bp 이상 웃돈을 주고 사모 조달을 한 것이다.

크레딧업계 관계자는 "사모채 시장의 경우 비공개로 찍기 때문에 조달 상황이 좋지 않으면 200bp 이상 높은 금리를 제시하기도 한다"면서도 "이 정도 금리 수준은 BBB급에서 봐왔고 A급에서는 이례적"이라고 설명했다. 그는 "LG디스플레이의 경우 업황도 안 좋은데다가 신용등급 하향 이슈도 있을 수 있어서 급하게 자금 조달을 했을 수도 있다"고 덧붙였다.

LG디스플레이가 높은 조달 비용을 감내하는 데에는 최근 실적 부진과 더불어 등급 조정 가능성이 큰 영향을 미쳤을 것으로 보인다. 국내 신용평가사 3사는 지난해 11월 일제히 '2022년 3분기 대규모 영업적자 시현에 따라 사업전략 및 재무안정성 개선 방향을 집중 모니터링할 예정'이라고 밝히는 등 등급 변동 조정 가능성을 열어뒀다.

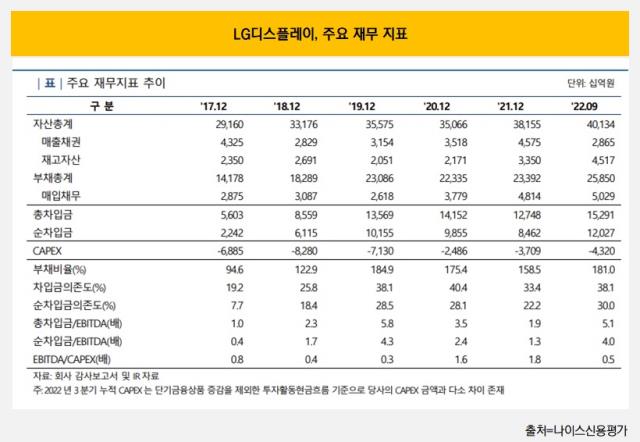

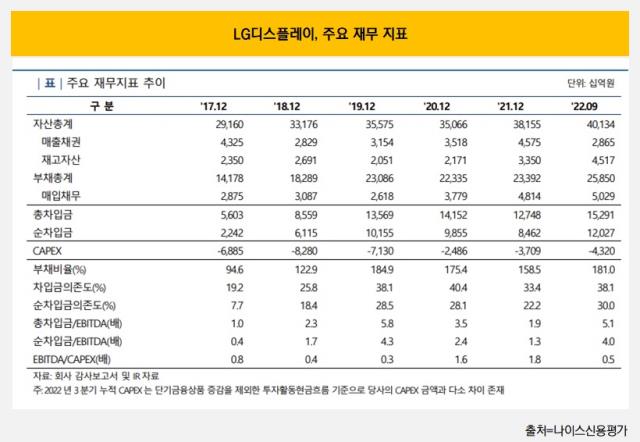

LG디스플레이는 지난해 3분기 누적 연결 기준으로 매출 18조8502억원, 영업손실 1조2093억원을 기록했다. 순차입금은 12조원으로 전년말 8조5000억원 대비 약 3조6000억원 증가했고 부채비율 181%, 순차입금의존도 30%, 순차입금/상각전영업이익(EBITDA) 4배 등을 기록했다. EBITDA/매출액은 12%였다.

나이스신용평가에 따르면 연결기준 EBITDA/매출액 12% 미만이거나 순차입금 의존도 35% 이상이 지속될 경우 하향 조정을 검토할 수 있다고 밝혔다. 한국신용평가는 연결기준 영업이익률 지표 1% 미만, 순차입금의존도 35% 초과가 지속될 경우 하향 조정할 수 있다고 명시했다.

26일 투자은행(IB) 업계에 따르면 LG디스플레이는 지난 19일 사모채를 발행했다. 만기는 2년과 3년으로 각각 620억원, 150억원이었다. 표면이율은 각각 7.2%, 7.25%였다. 같은 날 LG디스플레이는 1000억원 규모의 1년 만기 기업어음(CP) 역시 발행했다. 총 1770억원을 조달한 것이다.

LG디스플레이 관계자는 "자금을 확보하는 방법이 여러가지가 있다"며 "최근 공모채 시장이 좋은 편이 아닌데다가 사모채 시장이 지난해보다는 자금이 풀려 있어 상황에 맞춰 조달을 한 것"이라고 설명했다.

조달한 자금은 회사채 차환에 쓰일 것으로 보인다. 오는 2월 1900억원 규모의 회사채 만기가 돌아온다. 이는 2018년 2월에 발행했고 당시 신용등급과 전망은 AA0, 안정적이었다. 조달금리는 2.948%이었다. 이 때와 비교하면 LG디스플레이는 과거 대비 높은 이자비용을 지불한 것이다.

현재 국내 신용평가사 3사 모두 LG디스플레이의 신용등급과 전망을 A+, 안정적으로 평가했다. 다만 시장에서 LG디스플레이의 채권내재등급(Bond Implied Rating·BIR)은 A0로 유효신용등급보다 1노치(notch) 낮다. BIR이 유효등급보다 1~2 노치 낮다는 것은 그만큼 채권가격이 낮게 형성돼 있다는 뜻이다.

LG디스플레이는 이번에 금리 메리트를 높여 자금 조달에 속도를 냈다. 나이스F&I에 따르면 사모채를 발행한 19일 기준으로 3년 만기 A+ 등급 민평금리는 4.851%, 개별 민평금리는 5.061%다. 단순하게 보면 LG디스플레이는 등급 민평금리보다 200bp 이상 웃돈을 주고 사모 조달을 한 것이다.

크레딧업계 관계자는 "사모채 시장의 경우 비공개로 찍기 때문에 조달 상황이 좋지 않으면 200bp 이상 높은 금리를 제시하기도 한다"면서도 "이 정도 금리 수준은 BBB급에서 봐왔고 A급에서는 이례적"이라고 설명했다. 그는 "LG디스플레이의 경우 업황도 안 좋은데다가 신용등급 하향 이슈도 있을 수 있어서 급하게 자금 조달을 했을 수도 있다"고 덧붙였다.

LG디스플레이가 높은 조달 비용을 감내하는 데에는 최근 실적 부진과 더불어 등급 조정 가능성이 큰 영향을 미쳤을 것으로 보인다. 국내 신용평가사 3사는 지난해 11월 일제히 '2022년 3분기 대규모 영업적자 시현에 따라 사업전략 및 재무안정성 개선 방향을 집중 모니터링할 예정'이라고 밝히는 등 등급 변동 조정 가능성을 열어뒀다.

LG디스플레이는 지난해 3분기 누적 연결 기준으로 매출 18조8502억원, 영업손실 1조2093억원을 기록했다. 순차입금은 12조원으로 전년말 8조5000억원 대비 약 3조6000억원 증가했고 부채비율 181%, 순차입금의존도 30%, 순차입금/상각전영업이익(EBITDA) 4배 등을 기록했다. EBITDA/매출액은 12%였다.

나이스신용평가에 따르면 연결기준 EBITDA/매출액 12% 미만이거나 순차입금 의존도 35% 이상이 지속될 경우 하향 조정을 검토할 수 있다고 밝혔다. 한국신용평가는 연결기준 영업이익률 지표 1% 미만, 순차입금의존도 35% 초과가 지속될 경우 하향 조정할 수 있다고 명시했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >