지급여력비율 줄하락…경고등 켜진 까닭은

[총론]보험부채 할인율 현실화에 킥스 구성 가용자본 줄고 요구자본 늘어

편집자주

국내 보험사의 지급여력비율이 하향 곡선을 그리고 있다. 주요 요인으로는 할인율 인하가 꼽힌다. 금융당국은 보험사의 보험부채 산출이 경제적 실질에 부합하도록 할인율 산출 기준 현실화를 진행 중이다. 통상적으로 할인율이 떨어지면 보험부채 평가액이 커지고 자본은 줄어 지급여력비율이 하락한다. 금융당국의 할인율 현실화 방안을 들여다보고 이에 따른 회사별 지급여력 변동 영향 등을 점검해 본다.

국내 보험사의 자본적정성을 나타내는 지급여력(K-ICS·킥스)비율에 경고등이 들어왔다. 대형사와 중소형사, 손해보험사와 생명보험사를 막론하고 킥스비율이 하락하는 보험사가 속출하고 있다. 일부 보험사의 킥스비율은 금융당국이 권고하는 150%를 밑돌기까지 한다.

보험사 킥스비율이 하락한 배경에는 할인율 인하가 있다. 금융당국은 보험사의 보험부채 산출이 경제적 실질에 부합할 수 있도록 할인율 산출 기준을 단계적으로 개선하고 있다. 할인율이 낮아지면 킥스비율을 구성하는 가용자본이 줄고 요구자본이 증가하는 게 일반적이다.

이런 보험부채 할인율의 단계적 인하가 지속되는 데다 미국의 빅컷과 한국은행의 피벗에 따른 금리 인하기가 시작되면서 보험사들은 킥스비율을 유지하는데 어려움이 가중될 것으로 전망된다. 금리가 하락하면 역시 보험부채 할인율이 줄어 킥스비율에 부정적인 요인이 된다.

◇생·손보, 대형·중소형사 구분 없이 킥스비율 하락

보험사들이 킥스비율 관리 위기에 직면했다. 최근 보험사들이 후순위채와 신종자본증권을 통해 자본 확충에 나선 것도 이와 무관하지 않다. 하반기들어 한화생명, 교보생명, 메리츠화재, 흥국화재 등 생·손보, 회사 규모와 관계없이 자본성증권 발행 물량이 부쩍 늘었다.

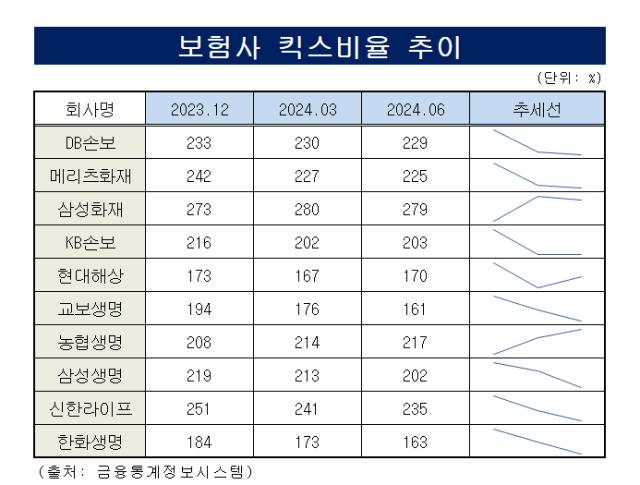

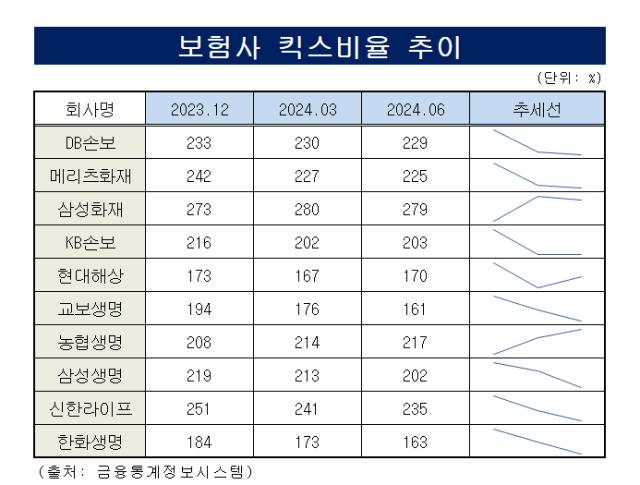

킥스비율 관리에 어려움을 겪고 있다는 방증이다. 실제 보험사의 킥스비율은 하락세다. 금융통계정보시스템에 따르면 국내 생보사 14곳 가운데 지난해 말 대비 올해 상반기 기준 경과조치 전 킥스비율이 하락한 곳은 모두 10곳이다. 킥스비율 평균은 179%에서 올해 상반기 171%로 8%포인트 하락했다.

대형사라고 상황이 크게 다르지 않다. 국내 톱 생보사인 삼성생명은 이 기간 킥스비율이 218.8%에서 201.6%로 17%포인트 하락했다. 생보사 빅3로 꼽히는 한화생명(162.8%)과 교보생명(161.2%)도 각각 21%포인트, 33%포인트 하락했다. 신한라이프 역시 15%포인트 줄었다.

손보사(국내일반 및 전업)의 경우 15개 사 중 11곳의 킥스비율이 떨어졌다. 이들의 킥스비율 평균치는 233%에서 211%로 22%포인트 하락했다. 업계 1위인 삼성화재의 경우 킥스비율이 6%포인트가량 상승했지만 대형 경쟁사인 DB손보와 현대해상은 약 4%포인트씩 떨어졌다.

iM라이프생명(135.1%), 하나생명(111.7%), 롯데손보(139%) 등 일부 보험사의 킥스비율(경과조치 적용 전)은 금융당국의 권고치 150%를 밑돌았다. IBK연금보험(89.9%), KDB생명(58.7%), MG손보(36.5%) 등은 보험업법상 최소 기준치인 100%에도 못 미친다.

◇보험부채 할인율 인하 충격파

올해 반기 동안 킥스비율 줄하락을 초래한 가장 큰 요인으로는 보험부채 할인율 인하가 꼽힌다. 시장금리 변동보다도 영향이 컸던 것으로 분석된다. 3월 시장금리 상승에도 보험사의 킥스비율은 10% 가까이 하락했다. 보험연구원은 할인율 현실화에 따른 할인율 인하를 원인으로 지목한다.

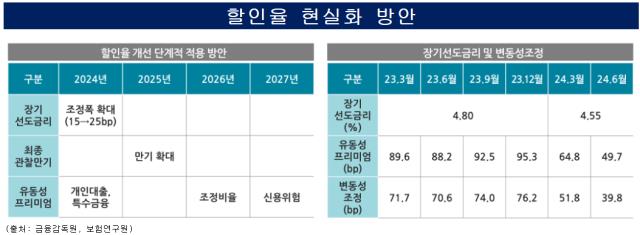

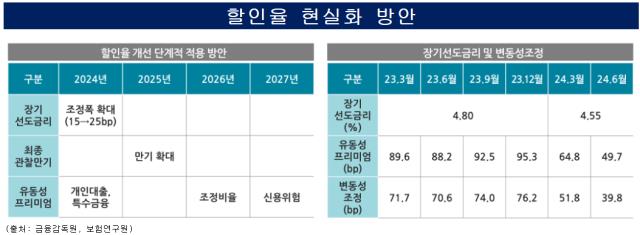

앞서 금감원은 킥스의 연착륙을 위해 시장금리보다 보험부채 할인율을 높게 산출했으나 경제적 실질에 부합하도록 2027년까지 단계적 할인율 인하를 진행하기로 했다. 방안에는 크게 최종관찰만기, 장기선도금리, 유동성프리미엄 조정 등이 담겼다. 최종관찰만기 변경은 내년부터 적용될 예정이다.

최종관찰만기 이후 구간에 적용하는 선도금리인 장기선도금리는 올해부터 조정을 적용했다. 지난해 말 4.80%에서 올해 상반기 4.55%로 낮춘 상태다. 같은 기간 유동성프리미엄은 95.3bp에서 49.7bp로 낮아졌다. 최종관찰만기까지 할인율에 가산돼 부채를 할인하는 변동성 조정은 76.2bp에서 39.8bp로 하락했다.

보험부채 할인율이 떨어지면 보험부채 평가액이 커진다. 자본에서는 기타포괄손익누계액(OCI) 하위항목인 보험계약자산 순금융손익이 감소하면서 자본이 줄어든다. OCI는 기본자본에 즉시 반영돼 킥스비율을 구성하는 분자 항목 가용자본의 변동 요인이 된다. 올해 보험사의 킥스비율이 감소한 것도 OCI 영향이 컸다.

할인율 인하는 킥스비율의 분모인 요구자본의 증가와도 연관이 있다. 대표적으로 요구자본을 구성하는 위험액 항목 중 시장위험액의 하위항목 금리위험액이 영향을 받는다. 보험부채가 늘어나면서 생명장기손해·일반손해보험위험액도 영향을 받아 증가한다. 할인율 인하로 분자는 줄지만 분모가 커져 킥스비율이 하락하게 되는 구조다.

보험사 킥스비율이 하락한 배경에는 할인율 인하가 있다. 금융당국은 보험사의 보험부채 산출이 경제적 실질에 부합할 수 있도록 할인율 산출 기준을 단계적으로 개선하고 있다. 할인율이 낮아지면 킥스비율을 구성하는 가용자본이 줄고 요구자본이 증가하는 게 일반적이다.

이런 보험부채 할인율의 단계적 인하가 지속되는 데다 미국의 빅컷과 한국은행의 피벗에 따른 금리 인하기가 시작되면서 보험사들은 킥스비율을 유지하는데 어려움이 가중될 것으로 전망된다. 금리가 하락하면 역시 보험부채 할인율이 줄어 킥스비율에 부정적인 요인이 된다.

◇생·손보, 대형·중소형사 구분 없이 킥스비율 하락

보험사들이 킥스비율 관리 위기에 직면했다. 최근 보험사들이 후순위채와 신종자본증권을 통해 자본 확충에 나선 것도 이와 무관하지 않다. 하반기들어 한화생명, 교보생명, 메리츠화재, 흥국화재 등 생·손보, 회사 규모와 관계없이 자본성증권 발행 물량이 부쩍 늘었다.

킥스비율 관리에 어려움을 겪고 있다는 방증이다. 실제 보험사의 킥스비율은 하락세다. 금융통계정보시스템에 따르면 국내 생보사 14곳 가운데 지난해 말 대비 올해 상반기 기준 경과조치 전 킥스비율이 하락한 곳은 모두 10곳이다. 킥스비율 평균은 179%에서 올해 상반기 171%로 8%포인트 하락했다.

대형사라고 상황이 크게 다르지 않다. 국내 톱 생보사인 삼성생명은 이 기간 킥스비율이 218.8%에서 201.6%로 17%포인트 하락했다. 생보사 빅3로 꼽히는 한화생명(162.8%)과 교보생명(161.2%)도 각각 21%포인트, 33%포인트 하락했다. 신한라이프 역시 15%포인트 줄었다.

손보사(국내일반 및 전업)의 경우 15개 사 중 11곳의 킥스비율이 떨어졌다. 이들의 킥스비율 평균치는 233%에서 211%로 22%포인트 하락했다. 업계 1위인 삼성화재의 경우 킥스비율이 6%포인트가량 상승했지만 대형 경쟁사인 DB손보와 현대해상은 약 4%포인트씩 떨어졌다.

iM라이프생명(135.1%), 하나생명(111.7%), 롯데손보(139%) 등 일부 보험사의 킥스비율(경과조치 적용 전)은 금융당국의 권고치 150%를 밑돌았다. IBK연금보험(89.9%), KDB생명(58.7%), MG손보(36.5%) 등은 보험업법상 최소 기준치인 100%에도 못 미친다.

◇보험부채 할인율 인하 충격파

올해 반기 동안 킥스비율 줄하락을 초래한 가장 큰 요인으로는 보험부채 할인율 인하가 꼽힌다. 시장금리 변동보다도 영향이 컸던 것으로 분석된다. 3월 시장금리 상승에도 보험사의 킥스비율은 10% 가까이 하락했다. 보험연구원은 할인율 현실화에 따른 할인율 인하를 원인으로 지목한다.

앞서 금감원은 킥스의 연착륙을 위해 시장금리보다 보험부채 할인율을 높게 산출했으나 경제적 실질에 부합하도록 2027년까지 단계적 할인율 인하를 진행하기로 했다. 방안에는 크게 최종관찰만기, 장기선도금리, 유동성프리미엄 조정 등이 담겼다. 최종관찰만기 변경은 내년부터 적용될 예정이다.

최종관찰만기 이후 구간에 적용하는 선도금리인 장기선도금리는 올해부터 조정을 적용했다. 지난해 말 4.80%에서 올해 상반기 4.55%로 낮춘 상태다. 같은 기간 유동성프리미엄은 95.3bp에서 49.7bp로 낮아졌다. 최종관찰만기까지 할인율에 가산돼 부채를 할인하는 변동성 조정은 76.2bp에서 39.8bp로 하락했다.

보험부채 할인율이 떨어지면 보험부채 평가액이 커진다. 자본에서는 기타포괄손익누계액(OCI) 하위항목인 보험계약자산 순금융손익이 감소하면서 자본이 줄어든다. OCI는 기본자본에 즉시 반영돼 킥스비율을 구성하는 분자 항목 가용자본의 변동 요인이 된다. 올해 보험사의 킥스비율이 감소한 것도 OCI 영향이 컸다.

할인율 인하는 킥스비율의 분모인 요구자본의 증가와도 연관이 있다. 대표적으로 요구자본을 구성하는 위험액 항목 중 시장위험액의 하위항목 금리위험액이 영향을 받는다. 보험부채가 늘어나면서 생명장기손해·일반손해보험위험액도 영향을 받아 증가한다. 할인율 인하로 분자는 줄지만 분모가 커져 킥스비율이 하락하게 되는 구조다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >