웨스팅하우스보다 돋보이는 '청출어람' 두산에너빌리티

[원자로/수익성]①1Q 순이익률·EBITDA마진율, 두산에너빌 '우위' 올라서

편집자주

기업은 숫자로 말한다. 매출과 영업이익 기반의 영업활동과 유·무형자산 처분과 매입의 투자활동, 차입과 상환, 배당 등 재무활동의 결과물이 모두 숫자로 나타난다. THE CFO는 기업 집단이 시장과 투자자에 전달하는 각종 숫자와 지표(Financial Index)들을 분석했다. 숫자들을 통해 기업집단 내 주목해야 할 개별 기업들을 가려보고 기업집단의 재무 현황을 살펴본다. 이를 넘어 숫자를 기반으로 기업집단과 기업집단 간의 비교도 실시해봤다.

국가 경제의 근간을 형성하는 원전산업이 최근 주목을 받고 있다. 원자력발전은 전력 생산 효율이 높은데다 발전 단가가 저렴하다는 이점을 지녔다. 중동, 유럽에서 수주 성과를 올리며 '수출 효자'로 자리매김했다.

원전 산업 분야 중 '원자로' 생산에 두각을 드러내는 기업은 두산에너빌리티다. 두산에너빌리티는 국내에서 유일하게 원자로 등 주기기를 제조하는 역량을 갖췄는데 과거 기술을 전수해준 글로벌 기업 웨스팅하우스보다 돋보이는 '청출어람' 회사로 거듭난 모양새다.

올 1분기 순이익률, 상각전영업이익(EBITDA) 마진율 등 수익성 지표가 두산에너빌리티는 웨스팅하우스를 넘어서며 강탄한 경쟁력을 입증했다.

◇손바뀜 '우여곡절' 웨스팅하우스, '중동·유럽' 입지 넓힌 두산에너빌리티

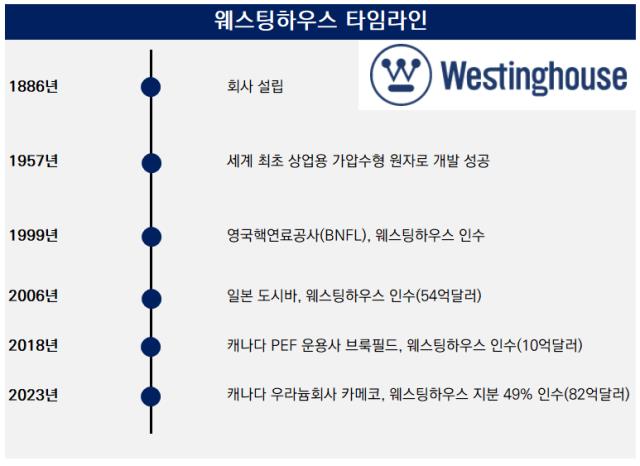

세계 원자력발전 산업의 역사를 살피면 웨스팅하우스는 '전통적 강호'로 자리매김한 회사다. 1886년 창사 이래 업력 138년차에 접어든 기업으로 1950년대 세계 최초로 원자력발전소를 지으면서 원전 산업의 태동에 일조했다. 1977년 만들어진 한국의 첫 상업용 원전 '고리 1호기'도 웨스팅하우스의 기술 이전 덕에 지을 수 있었다.

하지만 1979년 스리마일섬 원전 사고를 겪은 이래 미국 내에서 신규 원전 건설이 오랫동안 중단된 데다 업계 경쟁사들이 많아지는 국면에서 웨스팅하우스는 경영난이 발생했다. 결국 2006년 일본 전자제품 제조사 도시바로 매각됐다. 하지만 세계적으로 원전 건설 규제가 강화되고 공사비 증가 등의 어려움을 못 이기며 웨스팅하우스는 2017년 미국 정부에 파산을 신청하는 수순으로 이어졌다.

이후 2018년 북미 사모투자펀드(PEF) 운용사 브룩필드비즈니스파트너스가 10억달러를 들여 인수하면서 대주주의 손바뀜이 발생했다. 지난해 11월 캐나다 1위 우라늄 공급 업체인 카메코가 82억달러(11조3500억원)를 투입해 지분 49%를 매입하며 웨스팅하우스는 조인트벤처(합작기업)로 재편됐다.

웨스팅하우스가 우여곡절을 겪는 사이 글로벌 시장에서 입지를 빠르게 넓힌 회사가 두산에너빌리티다. 1980년대부터 웨스팅하우스와 기술 제휴를 맺으며 △원자로 △내부구조물 △증기발생기 △냉각재펌프 등을 포괄하는 1차 계통 주기기 제작 경험을 축적했다. 2009년 체코 자회사 두산스코다파워를 8000억원에 인수한 덕분에 증기터빈 등 2차 계통 주기기를 생산하는 역량도 갖췄다.

두산에너빌리티 역시 시련의 순간을 겪은 적 있다. 2020년 당시 산업은행에 긴급자금으로 3조원을 받으며 채권단 관리 체제에 돌입하기도 했다. 다만 고강도 구조조정을 성공적으로 완수한 덕분에 2022년 채권단 체제를 졸업하고 경영 정상화에 성공했다.

그동안 대형 원자로 34기와 증기발생기 124기를 국내외 발전소에 공급했다. 2014년 아랍에미리티(UAE) 바라카 발전소에 한국형 원자로 'APR1400'을 납품했다. 최근에는 체코 두코바니와 테믈린에 신규 원전 4기를 짓는 30조원 규모 사업의 우선협상대상자로 선정되는 결실도 맺었다. 반면 웨스팅하우스는 입찰 자격 미달로 고배를 마셨다.

◇웨스팅하우스, 피인수 여파 '일시적 비용 발생'

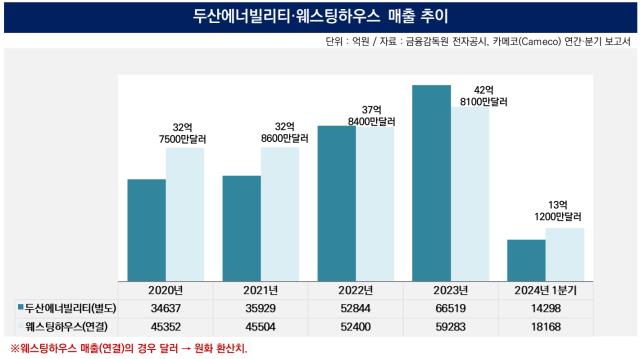

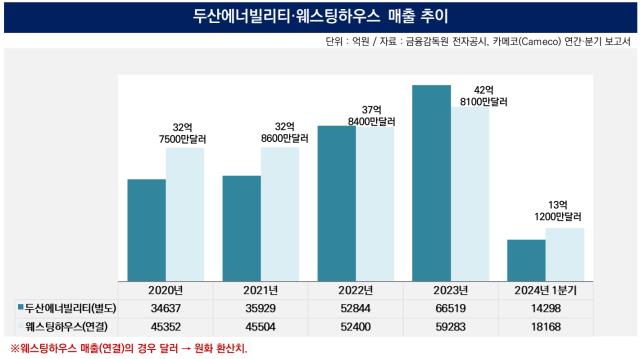

두산에너빌리티와 웨스팅하우스의 재무제표를 살펴보면 어떨까. 두산에너빌리티의 경우 건설기계 양산에 특화된 두산밥캣 매출이 연결매출의 55%를 차지하는 만큼 별도기준으로 살폈다. 지난해 두산에너빌리티의 매출은 6조6519억원을 기록했다. 웨스팅하우스는 한 해 동안 42억8100만달러(5조9283억원)의 영업수익을 거뒀다.

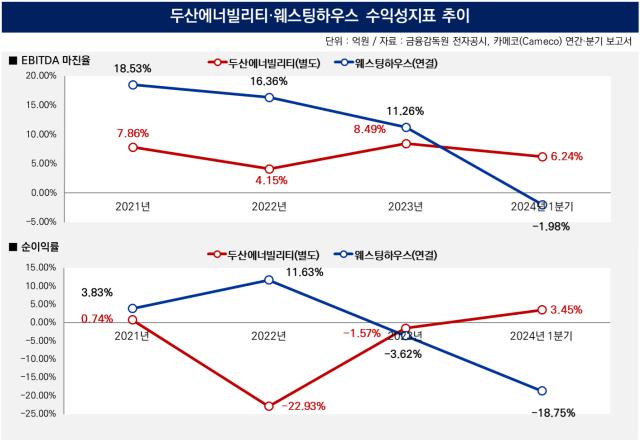

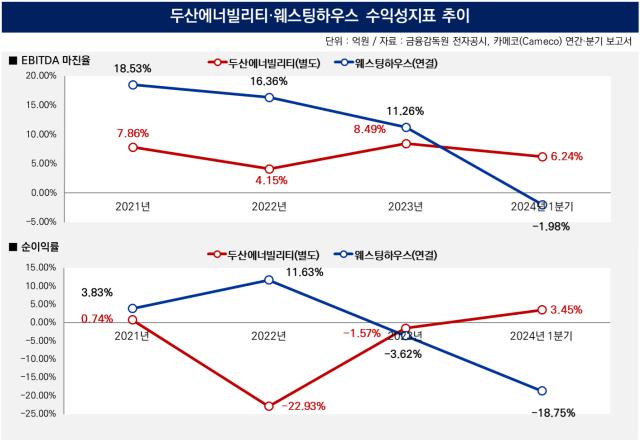

상각전영업이익(EBITDA) 마진율을 살피면 2021년 이래 지난해까지 웨스팅하우스가 10%를 계속 웃돌았다. 반면 두산에너빌리티는 △2021년 7.9% △2022년 4.2% △2023년 8.5% 등으로 열위를 드러냈다. 순이익률의 경우 지난해 두 회사 모두 마이너스(-)를 기록했다. 다만 2021년과 2022년에는 웨스팅하우스가 3.8%, 11.6%를 시현하며 두산에너빌리티보다 앞서는 흐름을 보였다.

올 들어서는 두산에너빌리티 수익성 지표가 웨스팅하우스보다 우위에 올라선 모양새다. 두산에너빌리티의 별도기준 1분기 EBITDA가 892억원으로 매출 1조4298억원의 6.2%로로 집계됐다. 웨스팅하우스는 매출 13억1200만달러(1조8200억원)를 기록한 가운데 2600만달러(360억원)의 상각전영업손실을 시현하면서 -2.0%로 집계됐다.

순이익률 역시 두산에너빌리티가 3.4%(493억원)로 나타나며 우위를 드러냈다. 웨스팅하우스는 2억4600만달러(3410억원)의 순손실을 기록하며 -18.8%로 나타났다. 수익성 부진 배경으로 지난해 인수를 마무리한 이후 일시적 비용 발생이 거론된다.

웨스팅하우스 지분을 소유한 캐나다 기업 카메코 측이 1분기 보고서에서 "인수 당시 시장 가격을 기준으로 웨스팅하우스 재고를 재평가하고 기타 비영업 인수 관련 전환 비용을 지출해야 했다"며 "2024년까지만 국한되고 향후 거의 영향을 미치지 않을 것으로 예상된다"고 설명한 대목이 방증한다.

원전 산업 분야 중 '원자로' 생산에 두각을 드러내는 기업은 두산에너빌리티다. 두산에너빌리티는 국내에서 유일하게 원자로 등 주기기를 제조하는 역량을 갖췄는데 과거 기술을 전수해준 글로벌 기업 웨스팅하우스보다 돋보이는 '청출어람' 회사로 거듭난 모양새다.

올 1분기 순이익률, 상각전영업이익(EBITDA) 마진율 등 수익성 지표가 두산에너빌리티는 웨스팅하우스를 넘어서며 강탄한 경쟁력을 입증했다.

◇손바뀜 '우여곡절' 웨스팅하우스, '중동·유럽' 입지 넓힌 두산에너빌리티

세계 원자력발전 산업의 역사를 살피면 웨스팅하우스는 '전통적 강호'로 자리매김한 회사다. 1886년 창사 이래 업력 138년차에 접어든 기업으로 1950년대 세계 최초로 원자력발전소를 지으면서 원전 산업의 태동에 일조했다. 1977년 만들어진 한국의 첫 상업용 원전 '고리 1호기'도 웨스팅하우스의 기술 이전 덕에 지을 수 있었다.

하지만 1979년 스리마일섬 원전 사고를 겪은 이래 미국 내에서 신규 원전 건설이 오랫동안 중단된 데다 업계 경쟁사들이 많아지는 국면에서 웨스팅하우스는 경영난이 발생했다. 결국 2006년 일본 전자제품 제조사 도시바로 매각됐다. 하지만 세계적으로 원전 건설 규제가 강화되고 공사비 증가 등의 어려움을 못 이기며 웨스팅하우스는 2017년 미국 정부에 파산을 신청하는 수순으로 이어졌다.

이후 2018년 북미 사모투자펀드(PEF) 운용사 브룩필드비즈니스파트너스가 10억달러를 들여 인수하면서 대주주의 손바뀜이 발생했다. 지난해 11월 캐나다 1위 우라늄 공급 업체인 카메코가 82억달러(11조3500억원)를 투입해 지분 49%를 매입하며 웨스팅하우스는 조인트벤처(합작기업)로 재편됐다.

웨스팅하우스가 우여곡절을 겪는 사이 글로벌 시장에서 입지를 빠르게 넓힌 회사가 두산에너빌리티다. 1980년대부터 웨스팅하우스와 기술 제휴를 맺으며 △원자로 △내부구조물 △증기발생기 △냉각재펌프 등을 포괄하는 1차 계통 주기기 제작 경험을 축적했다. 2009년 체코 자회사 두산스코다파워를 8000억원에 인수한 덕분에 증기터빈 등 2차 계통 주기기를 생산하는 역량도 갖췄다.

두산에너빌리티 역시 시련의 순간을 겪은 적 있다. 2020년 당시 산업은행에 긴급자금으로 3조원을 받으며 채권단 관리 체제에 돌입하기도 했다. 다만 고강도 구조조정을 성공적으로 완수한 덕분에 2022년 채권단 체제를 졸업하고 경영 정상화에 성공했다.

그동안 대형 원자로 34기와 증기발생기 124기를 국내외 발전소에 공급했다. 2014년 아랍에미리티(UAE) 바라카 발전소에 한국형 원자로 'APR1400'을 납품했다. 최근에는 체코 두코바니와 테믈린에 신규 원전 4기를 짓는 30조원 규모 사업의 우선협상대상자로 선정되는 결실도 맺었다. 반면 웨스팅하우스는 입찰 자격 미달로 고배를 마셨다.

◇웨스팅하우스, 피인수 여파 '일시적 비용 발생'

두산에너빌리티와 웨스팅하우스의 재무제표를 살펴보면 어떨까. 두산에너빌리티의 경우 건설기계 양산에 특화된 두산밥캣 매출이 연결매출의 55%를 차지하는 만큼 별도기준으로 살폈다. 지난해 두산에너빌리티의 매출은 6조6519억원을 기록했다. 웨스팅하우스는 한 해 동안 42억8100만달러(5조9283억원)의 영업수익을 거뒀다.

상각전영업이익(EBITDA) 마진율을 살피면 2021년 이래 지난해까지 웨스팅하우스가 10%를 계속 웃돌았다. 반면 두산에너빌리티는 △2021년 7.9% △2022년 4.2% △2023년 8.5% 등으로 열위를 드러냈다. 순이익률의 경우 지난해 두 회사 모두 마이너스(-)를 기록했다. 다만 2021년과 2022년에는 웨스팅하우스가 3.8%, 11.6%를 시현하며 두산에너빌리티보다 앞서는 흐름을 보였다.

올 들어서는 두산에너빌리티 수익성 지표가 웨스팅하우스보다 우위에 올라선 모양새다. 두산에너빌리티의 별도기준 1분기 EBITDA가 892억원으로 매출 1조4298억원의 6.2%로로 집계됐다. 웨스팅하우스는 매출 13억1200만달러(1조8200억원)를 기록한 가운데 2600만달러(360억원)의 상각전영업손실을 시현하면서 -2.0%로 집계됐다.

순이익률 역시 두산에너빌리티가 3.4%(493억원)로 나타나며 우위를 드러냈다. 웨스팅하우스는 2억4600만달러(3410억원)의 순손실을 기록하며 -18.8%로 나타났다. 수익성 부진 배경으로 지난해 인수를 마무리한 이후 일시적 비용 발생이 거론된다.

웨스팅하우스 지분을 소유한 캐나다 기업 카메코 측이 1분기 보고서에서 "인수 당시 시장 가격을 기준으로 웨스팅하우스 재고를 재평가하고 기타 비영업 인수 관련 전환 비용을 지출해야 했다"며 "2024년까지만 국한되고 향후 거의 영향을 미치지 않을 것으로 예상된다"고 설명한 대목이 방증한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >