유수홀딩스, 자회사 IPO 부담 덜었다…자사주 매입 마무리

청약경쟁률 1.4대1, 총 620억 매입…"해운운임 반등 따른 호전 기대"

편집자주

IR은 기업가치를 적정하게 평가받기 위해 펼치는 주요 경영 활동 중 하나다. 하지만 '의무'가 아닌 '선택'의 영역에 놓인 활동이라 기업과 최고재무책임자(CFO)에 따라 성과는 천차만별이다. 과거 실적을 돌아보는 데에서 그치는 기업이 있는 반면 시장 전망과 사업계획 등을 풍성하게 제공하는 곳도 있다. CFO와 애널리스트 사이 이견이 담긴 질의응답(Q&A)을 여과 없이 공개하는 상장사도 있다. THE CFO는 주요 기업들의 IR 활동을 추적해 공과를 짚어본다.

유수홀딩스(옛 한진해운)가 자회사 투자자를 대상으로 실시한 조기 엑시트(자금회수) 작업을 순조롭게 마무리했다. 당초 계획 대비 투자자 청약 분이 초과 집계되며 자기주식 매입 작업을 무리없이 매듭지었다. 투자자마다 시기별 주식 취득금액이 천차만별이다 보니 목표 금액 미달성 가능성도 염두에 뒀지만 결과적으로 매입 목표치를 채우며 기업공개(IPO) 지연에 따른 부담을 덜 수 있게 됐다.

유수홀딩스는 최근 기업설명회(IR)를 개최하고 투자자를 대상으로 주요 사업 현황을 공유했다. 현재 해당 작업은 유수홀딩스 경영관리팀에서 도맡고 있다. 실무진이 매분기 한국거래소 주관 IR 행사를 통해 대외 소통을 지속하는 모습이다. 최고재무책임자(CFO)인 김성률 전무는 IR 활동에 직접 나서지 않는 분위기다.

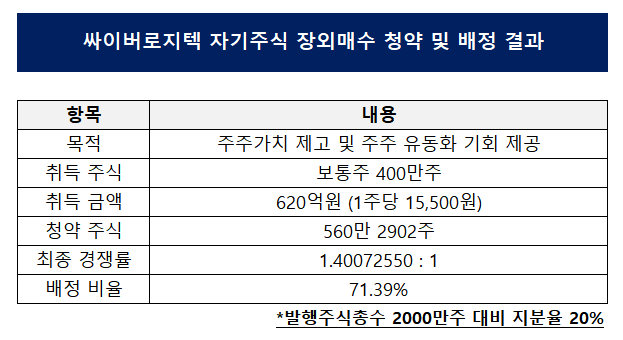

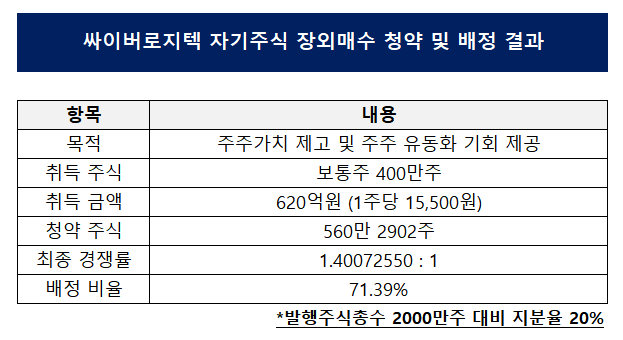

이번 IR에서 유수홀딩스는 자회사인 해운 IT 솔루션 업체 '싸이버로지텍'의 자사주 매입 작업 현황을 주요하게 공유했다. 기존 영업성과 발표 외 해당 주식 청약작업 결과를 시장에 상세히 전달했다. 앞서 지난 3월 싸이버로지텍은 총 620억원 규모의 자사주 취득 계획을 발표하며 경영 분위기 환기에 나섰다. 주주를 대상으로 총 400만주를 되사온다는 계획이었다. 전체 발행주식수의 20% 규모다.

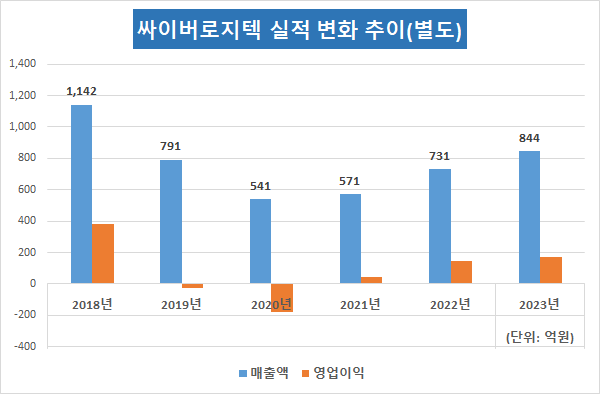

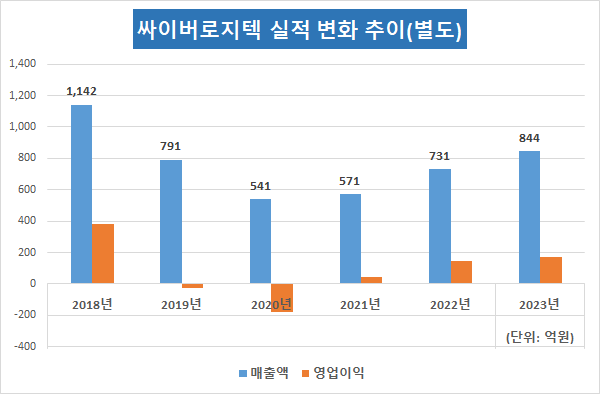

이 같은 결정엔 IPO 일정 지연에 대한 부담이 작용했다. 당초 2019년 IPO 절차를 공식화하고 관련 작업에 착수했던 싸이버로지텍은 그 해 말 이를 철회했다. 상장 요건을 충족하지 못했던게 IPO 작업 중단 이유였다. 유가증권시장(코스피) 상장을 위해선 '연간 별도 매출액 1000억원 이상' 조건을 충족해야 하는데 당시 싸이버로지텍은 해당 실적 조건에 부합하지 못했다. 이를 기점으로 해운업계 부진이 장기화 국면에 접어들면서 IPO 가능성은 더욱 요원해진 상황이었다.

유수홀딩스 관계자는 "이번 자기주식 매입은 장기간 발이 묶인 투자자에게 자금 회수 기회를 직접 만들어 주기 위해 결정했고 실제 초기 투자자를 중심으로 주식 청약률도 높게 나타났다"며 "주주마다 매입가가 각기 다르다 보니 목표치 대비 청약률이 낮을 것이란 우려도 있었지만 결과적으로 초과 청약이 접수되며 예정대로 작업을 마칠 수 있었다"고 설명했다.

이번 주식 청약 경쟁률은 최종 1.4대 1로 집계됐다. 400만주를 되사온다는 조건 하에 총 560만2902주의 청약 주문이 접수되며 경쟁률을 높이는 결과로 이어졌다. 싸이버로지텍은 안분비례 방식으로 각 주주 별로 최종 71.39%의 배정 비율을 적용했다. 해당 물량에 대한 장외 매수 및 대금 결제작업은 모두 완료됐다.

대주주 지배력은 공고해진 상황이다. 주식 청약 전 이미 과반 이상 지분을 들고 있던 유수홀딩스는 이번 자사주 취득을 통해 지배력을 추가로 강화하는 효과를 얻었다. 자사주는 의결권은 없지만 최대주주의 지배력 방어 수단으로 종종 활용된다. 자사주 취득분을 지배주주 보유분으로 단순 간주해 고려하면 유수홀딩스 지분율은 74%대까지 늘어난다.

당장 취득분과 관련한 활용 계획은 세우지 않았다. 다만 향후 사업 전개 과정에서 필요할 경우 자사주를 요긴하게 쓰는 방안 등은 염두해 두고 있는 것으로 풀이된다. 일례로 타 법인과 전략적 제휴를 맺거나 신기술 스타트업에 대한 인수합병(M&A) 이슈가 있다면 취득한 자사주를 활용할 수 있다는 입장이다. 향후 IPO 레이스를 재개할 때를 대비해 구주매출 가능성도 열어두고 있다.

최근 자회사 경영 실적이 점점 개선되는 점도 긍정적이다. 2020년 별도 매출액이 540억원대까지 줄었던 싸이버로지텍은 지난해 850억원까지 수치를 회복했다. IPO 착수 당해 마이너스(-) 27억원으로 적자 전환했던 영업이익도 전년 말 170억원으로 개선세를 보였다.

해운업계 분위기가 조금씩 활기를 띄고 있는 점이 주효하게 작용했다. 구체적으로 올 1분기 평균 상하이컨테이너운임지수(SCFI)는 전년대비 약 2배 오른 2010포인트(p)로 집계됐다. 이는 해상물류 업체의 운임 서비스 제공에 따른 수익이 늘어난다는 것을 뜻한다. 실제 최근 유수홀딩스 영업 분위기도 호전되는 모습이다. 올 1분기 연결 매출액은 전년대비 22% 증가한 970억원을 기록했다.

유수홀딩스 관계자는 "이달 SCFI 지수가 3000포인트를 넘기기도 하는 등 가시적인 변화가 관측되고 있다"며 "그룹 내 또 다른 물류 서비스 자회사 '유수로지스틱스'도 올해 보다 낙관적인 실적을 기대하고 있다"고 설명했다.

유수홀딩스는 최근 기업설명회(IR)를 개최하고 투자자를 대상으로 주요 사업 현황을 공유했다. 현재 해당 작업은 유수홀딩스 경영관리팀에서 도맡고 있다. 실무진이 매분기 한국거래소 주관 IR 행사를 통해 대외 소통을 지속하는 모습이다. 최고재무책임자(CFO)인 김성률 전무는 IR 활동에 직접 나서지 않는 분위기다.

이번 IR에서 유수홀딩스는 자회사인 해운 IT 솔루션 업체 '싸이버로지텍'의 자사주 매입 작업 현황을 주요하게 공유했다. 기존 영업성과 발표 외 해당 주식 청약작업 결과를 시장에 상세히 전달했다. 앞서 지난 3월 싸이버로지텍은 총 620억원 규모의 자사주 취득 계획을 발표하며 경영 분위기 환기에 나섰다. 주주를 대상으로 총 400만주를 되사온다는 계획이었다. 전체 발행주식수의 20% 규모다.

이 같은 결정엔 IPO 일정 지연에 대한 부담이 작용했다. 당초 2019년 IPO 절차를 공식화하고 관련 작업에 착수했던 싸이버로지텍은 그 해 말 이를 철회했다. 상장 요건을 충족하지 못했던게 IPO 작업 중단 이유였다. 유가증권시장(코스피) 상장을 위해선 '연간 별도 매출액 1000억원 이상' 조건을 충족해야 하는데 당시 싸이버로지텍은 해당 실적 조건에 부합하지 못했다. 이를 기점으로 해운업계 부진이 장기화 국면에 접어들면서 IPO 가능성은 더욱 요원해진 상황이었다.

유수홀딩스 관계자는 "이번 자기주식 매입은 장기간 발이 묶인 투자자에게 자금 회수 기회를 직접 만들어 주기 위해 결정했고 실제 초기 투자자를 중심으로 주식 청약률도 높게 나타났다"며 "주주마다 매입가가 각기 다르다 보니 목표치 대비 청약률이 낮을 것이란 우려도 있었지만 결과적으로 초과 청약이 접수되며 예정대로 작업을 마칠 수 있었다"고 설명했다.

이번 주식 청약 경쟁률은 최종 1.4대 1로 집계됐다. 400만주를 되사온다는 조건 하에 총 560만2902주의 청약 주문이 접수되며 경쟁률을 높이는 결과로 이어졌다. 싸이버로지텍은 안분비례 방식으로 각 주주 별로 최종 71.39%의 배정 비율을 적용했다. 해당 물량에 대한 장외 매수 및 대금 결제작업은 모두 완료됐다.

대주주 지배력은 공고해진 상황이다. 주식 청약 전 이미 과반 이상 지분을 들고 있던 유수홀딩스는 이번 자사주 취득을 통해 지배력을 추가로 강화하는 효과를 얻었다. 자사주는 의결권은 없지만 최대주주의 지배력 방어 수단으로 종종 활용된다. 자사주 취득분을 지배주주 보유분으로 단순 간주해 고려하면 유수홀딩스 지분율은 74%대까지 늘어난다.

당장 취득분과 관련한 활용 계획은 세우지 않았다. 다만 향후 사업 전개 과정에서 필요할 경우 자사주를 요긴하게 쓰는 방안 등은 염두해 두고 있는 것으로 풀이된다. 일례로 타 법인과 전략적 제휴를 맺거나 신기술 스타트업에 대한 인수합병(M&A) 이슈가 있다면 취득한 자사주를 활용할 수 있다는 입장이다. 향후 IPO 레이스를 재개할 때를 대비해 구주매출 가능성도 열어두고 있다.

최근 자회사 경영 실적이 점점 개선되는 점도 긍정적이다. 2020년 별도 매출액이 540억원대까지 줄었던 싸이버로지텍은 지난해 850억원까지 수치를 회복했다. IPO 착수 당해 마이너스(-) 27억원으로 적자 전환했던 영업이익도 전년 말 170억원으로 개선세를 보였다.

해운업계 분위기가 조금씩 활기를 띄고 있는 점이 주효하게 작용했다. 구체적으로 올 1분기 평균 상하이컨테이너운임지수(SCFI)는 전년대비 약 2배 오른 2010포인트(p)로 집계됐다. 이는 해상물류 업체의 운임 서비스 제공에 따른 수익이 늘어난다는 것을 뜻한다. 실제 최근 유수홀딩스 영업 분위기도 호전되는 모습이다. 올 1분기 연결 매출액은 전년대비 22% 증가한 970억원을 기록했다.

유수홀딩스 관계자는 "이달 SCFI 지수가 3000포인트를 넘기기도 하는 등 가시적인 변화가 관측되고 있다"며 "그룹 내 또 다른 물류 서비스 자회사 '유수로지스틱스'도 올해 보다 낙관적인 실적을 기대하고 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >