자회사 엑시트 열어준 유수홀딩스, 투심 달래기 '심혈'

⑥620억 자사주 취득, 유통주식 절반 수준…"활용 가능성 다각도 검토"

편집자주

사업부는 기업을, 기업은 기업집단을 이룬다. 기업집단의 규모가 커질수록 영위하는 사업의 영역도 넓어진다. 기업집단 내 계열사들의 관계와 재무적 연관성도 보다 복잡해진다. THE CFO는 기업집단의 지주사를 비롯해 주요 계열사들을 재무적으로 분석하고, 각 기업집단의 재무 키맨들을 조명한다.

해운·운송 그룹 '유수홀딩스'가 주주 민심 달래기에 나섰다. 구체적으로 알짜 자회사 '싸이버로지텍' 지분을 보유한 주주다. 기업공개(IPO) 일정이 기약 없는 상황에서 지분을 되사오는 특단의 조치를 내렸다. 장기간 발이 묶인 투자자들이 이렇게라도 현금을 회수할 수 있도록 지원하겠다는 방침이다.

싸이버로지텍은 오는 5월 총 620억원 규모의 자사주를 공개매수로 취득할 계획이다. 400만주를 기존 주주에게서 사오는 거래다. 1주당 1만5500원에 매입한다. 공개매수 주관사로는 NH투자증권을 선정했다.

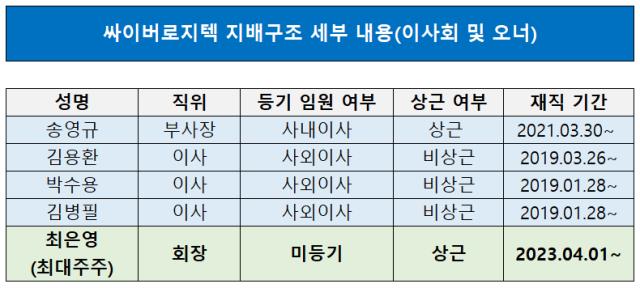

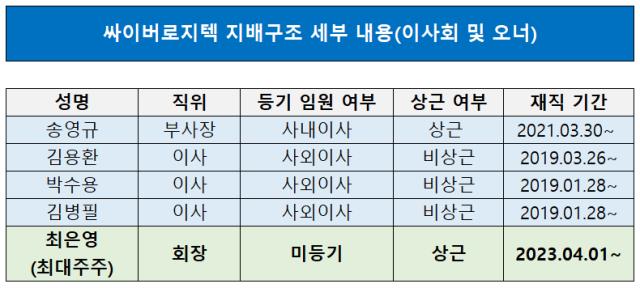

당초 시나리오대로 순조롭게 자사주를 취득할 경우 보유분은 20%에 달할 전망이다. 현재 시중에 유통되는 물량의 약 절반 수준이다. 최대주주인 유수홀딩스가 확보한 지배지분이 1093만3700주(54.6%)인 점을 고려하면 비지배지분 중 상당 부분을 사들이는 그림이다.

이는 자본여력 면에서 볼 때 확연히 드러난다. 배당가능이익 가운데 유의미한 금액을 자사주 취득분으로 배정했다. 구체적으로 1740억원 중 약 36%다. 싸이버로지텍이 비상장 기업임을 감안할 때 이 같은 자본 활용 시나리오는 이례적이다. 상장사 대비 자금 조달 창구가 제한적인 만큼 현금유동성 관리는 이들의 주요한 재무과제로 꼽힌다. 가용자금 중 상당 몫을 주주환원 재원으로 배정하는 사례가 드물다는 게 업계 의견이다.

국내 증권사 IPO 업무 담당자는 "기업이 IPO를 통해 모집한 공모자금으로 신규 사업에 투자하는 등 최대한 내부에 현금여력을 확충해 두려는 상황에서 자기 자금을 태워 자사주를 매입하는 것은 상당히 이례적인 일"이라며 "만약 IPO를 준비하는 입장이라고 가정하면 무언가 차질이 생겼다는 신호"라고 해석했다.

실제 싸이버로지텍은 현재 IPO 절차를 중단한 상태다. 2019년 코스피 상장을 위해 주관사를 선정하고 IPO 준비에 본격 돌입했지만 그 해 말 이를 철회했다. 코스피 상장을 위한 영업실적 기준을 충족하지 못한 탓이다.

구체적으로 별도 매출액 1000억원 이상 확보가 요구됐다. 당시 싸이버로지텍 연결 매출은 해당 수치에 근접했으나 별도 기준으론 800억원에 못 미치며 IPO 계획을 접어야 했다. 현재도 동일한 이유로 추진이 어려운 상황이다. 지난해 싸이버로지텍 연결 매출은 845억원을 기록했다. 직전년도와 비교하면 소폭 증가했지만 여전히 기준엔 미달한다.

결국 경영진은 엑시트(자금회수) 기회를 제공하는 방향으로 가닥을 잡았다. 싸이버로지텍 주식을 보유한 전체 주주를 대상으로 공개 매수를 진행한다는게 골자다. 다만 목표 취득금액인 620억원 달성은 장담하기 어렵다는 입장이다. 주주마다 주식을 취득한 시점이 다르고 매입가액도 천차만별이다 보니 각 주주별로 취사선택 등이 이뤄질 것이란 설명이다. 지난해 엑시트 관련 투자자 요구가 특히 더 높아지면서 이 같은 결정을 내렸다.

유수홀딩스 관계자는 "IPO가 뒤로 밀리는 것에 대한 투자자 불만이 있었고 또 상장 작업 자체가 단기간 내 이뤄질 수 있는 것이 아니다 보니 우선 처분 타이밍을 만들어 주는 것이 낫겠다고 내부적으로 판단했다"고 배경을 설명했다.

향후 보유분을 전략적 차원에서 활용하는 방안도 고려하고 있다. 자사주를 외부에 넘겨 우군을 확보하는 그림이다. 장기 파트너십을 구축할 수 있는 매개로 사용 가능하다는 입장이다. 장기적으로 구주매출 가능성도 열어뒀다. IPO 시 일부를 처분해 사업 투자재원으로 보탤 수 있을 것이란 설명이다.

싸이버로지텍은 오는 5월 총 620억원 규모의 자사주를 공개매수로 취득할 계획이다. 400만주를 기존 주주에게서 사오는 거래다. 1주당 1만5500원에 매입한다. 공개매수 주관사로는 NH투자증권을 선정했다.

당초 시나리오대로 순조롭게 자사주를 취득할 경우 보유분은 20%에 달할 전망이다. 현재 시중에 유통되는 물량의 약 절반 수준이다. 최대주주인 유수홀딩스가 확보한 지배지분이 1093만3700주(54.6%)인 점을 고려하면 비지배지분 중 상당 부분을 사들이는 그림이다.

이는 자본여력 면에서 볼 때 확연히 드러난다. 배당가능이익 가운데 유의미한 금액을 자사주 취득분으로 배정했다. 구체적으로 1740억원 중 약 36%다. 싸이버로지텍이 비상장 기업임을 감안할 때 이 같은 자본 활용 시나리오는 이례적이다. 상장사 대비 자금 조달 창구가 제한적인 만큼 현금유동성 관리는 이들의 주요한 재무과제로 꼽힌다. 가용자금 중 상당 몫을 주주환원 재원으로 배정하는 사례가 드물다는 게 업계 의견이다.

국내 증권사 IPO 업무 담당자는 "기업이 IPO를 통해 모집한 공모자금으로 신규 사업에 투자하는 등 최대한 내부에 현금여력을 확충해 두려는 상황에서 자기 자금을 태워 자사주를 매입하는 것은 상당히 이례적인 일"이라며 "만약 IPO를 준비하는 입장이라고 가정하면 무언가 차질이 생겼다는 신호"라고 해석했다.

실제 싸이버로지텍은 현재 IPO 절차를 중단한 상태다. 2019년 코스피 상장을 위해 주관사를 선정하고 IPO 준비에 본격 돌입했지만 그 해 말 이를 철회했다. 코스피 상장을 위한 영업실적 기준을 충족하지 못한 탓이다.

구체적으로 별도 매출액 1000억원 이상 확보가 요구됐다. 당시 싸이버로지텍 연결 매출은 해당 수치에 근접했으나 별도 기준으론 800억원에 못 미치며 IPO 계획을 접어야 했다. 현재도 동일한 이유로 추진이 어려운 상황이다. 지난해 싸이버로지텍 연결 매출은 845억원을 기록했다. 직전년도와 비교하면 소폭 증가했지만 여전히 기준엔 미달한다.

결국 경영진은 엑시트(자금회수) 기회를 제공하는 방향으로 가닥을 잡았다. 싸이버로지텍 주식을 보유한 전체 주주를 대상으로 공개 매수를 진행한다는게 골자다. 다만 목표 취득금액인 620억원 달성은 장담하기 어렵다는 입장이다. 주주마다 주식을 취득한 시점이 다르고 매입가액도 천차만별이다 보니 각 주주별로 취사선택 등이 이뤄질 것이란 설명이다. 지난해 엑시트 관련 투자자 요구가 특히 더 높아지면서 이 같은 결정을 내렸다.

유수홀딩스 관계자는 "IPO가 뒤로 밀리는 것에 대한 투자자 불만이 있었고 또 상장 작업 자체가 단기간 내 이뤄질 수 있는 것이 아니다 보니 우선 처분 타이밍을 만들어 주는 것이 낫겠다고 내부적으로 판단했다"고 배경을 설명했다.

향후 보유분을 전략적 차원에서 활용하는 방안도 고려하고 있다. 자사주를 외부에 넘겨 우군을 확보하는 그림이다. 장기 파트너십을 구축할 수 있는 매개로 사용 가능하다는 입장이다. 장기적으로 구주매출 가능성도 열어뒀다. IPO 시 일부를 처분해 사업 투자재원으로 보탤 수 있을 것이란 설명이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >