편집자주

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장 속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

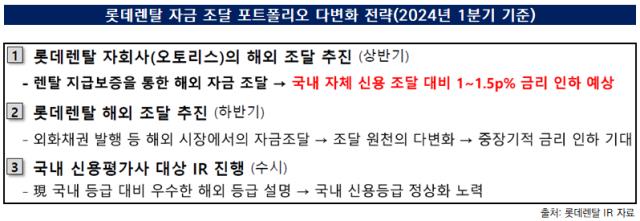

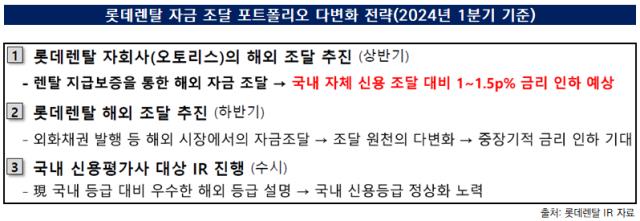

롯데렌탈이 올해 해외 시장에서 회사채 조달을 확대하는 재무 전략을 편다. 국내 신용등급보다 높은 해외 신용등급을 토대로 운영자금 조달 금리를 낮춘다. 불일치(스플릿)가 발생한 국내 신용등급은 해외 신용등급 수준으로 맞추는 데 주력한다.

롯데렌탈이 올 하반기 자회사 롯데오토리스 해외 조달을 지원한다. 롯데렌탈이 지급보증을 서는 방식으로 외화채 발행을 준비 중이다. 롯데렌탈은 지난 3월 무디스에서 투자 적격 등급인 Baa3(Stable) 신용등급을 획득했다. 국내에서 롯데오토리스가 자체 신용등급으로 조달할 때보다 1~1.5%포인트(p) 금리 인하를 예상한다.

롯데오토리스는 국내 신용등급이 각각 A(나이스신용평가·한국신용평가), A-(한국기업평가)다. 롯데렌탈이 획득한 무디스 신용등급 Baa3은 국내 신용등급으로는 AA-~AA+에 해당한다. 테슬라, SK이노베이션도 무디스에서 같은 등급을 받았다.

롯데오토리스는 롯데렌탈 지급보증을 받아 외화 사모채 발행을 고려 중이다. 조달한 자금은 운영자금으로 쓴다. 롯데오토리스는 지난해 12월 채무 상환자금을 마련하기 위해 △32-1회차 공모채 300억원(1년 6개월물, 이자율 5.01%) △32-2회차 공모채 340억원(3년물, 이자율 4.904%)을 발행했다. 롯데렌탈이 지급보증을 제공해 회사채 신용등급은 AA-(한국신용평가), A+(나이스신용평가)로 평가받았다.

롯데오토리스는 롯데렌탈 100% 자회사다. 자동차 시설 대여업과 자동차 할부금융업 등을 영위한다. 상용차량(화물차·승합차·특수차량) 리스와 메인터넌스 오토리스(정비와 차량 관리·보수 등 서비스까지 포함)·중고차 할부금융에 주력한다.

롯데렌탈도 해외 시장에서 공모채를 발행해 조달 원천 다변화를 꾀한다. 롯데렌탈이 해외 신용평가사로부터 신용등급을 받은 건 지난 3월이 처음이다. 국내 공모채와 별개로 2018년부터 신용등급 평가 없이 해외 사모채를 발행했다.

올 1분기 IR 자료에서는 롯데렌탈이 하반기 외화채 발행을 추진할 계획이라고 밝혔다. 운영자금을 조성하기 위한 조달이다. 공모 절차에 앞서 무디스 외에 스탠더드 앤드 푸어(S&P), 피치 등 다른 해외 신용평가사에서 추가로 신용등급을 받아야 한다. 주간사단을 꾸려 실무 작업을 마친 뒤 기획재정부로부터 발행 가능 날짜(윈도)도 받아야 한다.

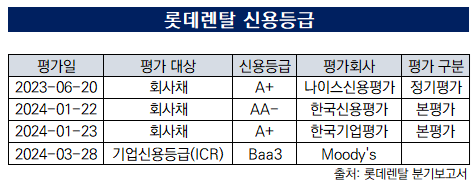

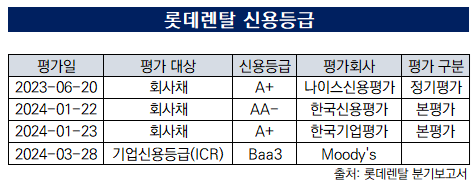

롯데렌탈은 해외 신용등급을 발판 삼아 국내 신용등급 스플릿도 해소한다. 지난해 6월 한국기업평가와 나이스신용평가는 롯데렌탈 신용등급을 AA-(부정적)에서 A+(안정적)로 내렸다. 한국신용평가는 2015년 6월부터 롯데렌탈 신용등급을 AA-로 유지하고 있다. 한국신용평가는 2021년 8월 등급 전망만 부정적에서 안정적으로 변경했다.

롯데렌탈은 국내 신용등급을 AA-로 수렴시킨다는 구상이다. 국내 신용등급보다 높은 해외 신용등급을 설명하는 신용평가사 대상 IR을 수시로 진행할 예정이다. 국내 신용등급을 올려 중장기적 조달 비용 인하까지 바라보는 재무 전략이다.

롯데렌탈이 올 하반기 자회사 롯데오토리스 해외 조달을 지원한다. 롯데렌탈이 지급보증을 서는 방식으로 외화채 발행을 준비 중이다. 롯데렌탈은 지난 3월 무디스에서 투자 적격 등급인 Baa3(Stable) 신용등급을 획득했다. 국내에서 롯데오토리스가 자체 신용등급으로 조달할 때보다 1~1.5%포인트(p) 금리 인하를 예상한다.

롯데오토리스는 국내 신용등급이 각각 A(나이스신용평가·한국신용평가), A-(한국기업평가)다. 롯데렌탈이 획득한 무디스 신용등급 Baa3은 국내 신용등급으로는 AA-~AA+에 해당한다. 테슬라, SK이노베이션도 무디스에서 같은 등급을 받았다.

롯데오토리스는 롯데렌탈 지급보증을 받아 외화 사모채 발행을 고려 중이다. 조달한 자금은 운영자금으로 쓴다. 롯데오토리스는 지난해 12월 채무 상환자금을 마련하기 위해 △32-1회차 공모채 300억원(1년 6개월물, 이자율 5.01%) △32-2회차 공모채 340억원(3년물, 이자율 4.904%)을 발행했다. 롯데렌탈이 지급보증을 제공해 회사채 신용등급은 AA-(한국신용평가), A+(나이스신용평가)로 평가받았다.

롯데오토리스는 롯데렌탈 100% 자회사다. 자동차 시설 대여업과 자동차 할부금융업 등을 영위한다. 상용차량(화물차·승합차·특수차량) 리스와 메인터넌스 오토리스(정비와 차량 관리·보수 등 서비스까지 포함)·중고차 할부금융에 주력한다.

롯데렌탈도 해외 시장에서 공모채를 발행해 조달 원천 다변화를 꾀한다. 롯데렌탈이 해외 신용평가사로부터 신용등급을 받은 건 지난 3월이 처음이다. 국내 공모채와 별개로 2018년부터 신용등급 평가 없이 해외 사모채를 발행했다.

올 1분기 IR 자료에서는 롯데렌탈이 하반기 외화채 발행을 추진할 계획이라고 밝혔다. 운영자금을 조성하기 위한 조달이다. 공모 절차에 앞서 무디스 외에 스탠더드 앤드 푸어(S&P), 피치 등 다른 해외 신용평가사에서 추가로 신용등급을 받아야 한다. 주간사단을 꾸려 실무 작업을 마친 뒤 기획재정부로부터 발행 가능 날짜(윈도)도 받아야 한다.

롯데렌탈은 해외 신용등급을 발판 삼아 국내 신용등급 스플릿도 해소한다. 지난해 6월 한국기업평가와 나이스신용평가는 롯데렌탈 신용등급을 AA-(부정적)에서 A+(안정적)로 내렸다. 한국신용평가는 2015년 6월부터 롯데렌탈 신용등급을 AA-로 유지하고 있다. 한국신용평가는 2021년 8월 등급 전망만 부정적에서 안정적으로 변경했다.

롯데렌탈은 국내 신용등급을 AA-로 수렴시킨다는 구상이다. 국내 신용등급보다 높은 해외 신용등급을 설명하는 신용평가사 대상 IR을 수시로 진행할 예정이다. 국내 신용등급을 올려 중장기적 조달 비용 인하까지 바라보는 재무 전략이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >