CJ올리브영, 유보 이익으로 만든 FI 지분 매입 자금

지난해 말 현금성 자산 5986억 보유, 투자 재원 확보 위해 배당 조절

편집자주

유동성은 기업 재무 전략 방향성을 가늠할 수 있는 지표 중 하나다. 유동성 진단 없이 투자·조달·상환 전략을 설명할 수 없다. 재무 전략에 맞춰 현금 유출과 유입을 조절해 유동성을 늘리기도 하고, 줄이기도 한다. THE CFO가 유동성과 현금흐름을 중심으로 기업의 전략을 살펴본다.

CJ올리브영이 2대주주인 코리아에이치앤비홀딩스(글랜우드PE) 지분 절반을 자사주로 사들인다. CJ그룹은 CJ올리브영 최대주주인 CJ, 주요 주주인 오너 일가의 자금 유출 없이 재무적 투자자(FI)가 투자금을 회수하는 거래 구조를 짰다. CJ올리브영이 쌓아둔 유보 이익을 활용했다.

CJ올리브영은 지난 28일 글랜우드PE 측이 보유한 지분 22.6% 중 절반(11.3%)을 자사주로 취득하는 주식 매매 계약을 체결했다. 잔여 지분(11.3%)은 새로운 FI가 인수한다. 2022년 8월 CJ올리브영 기업공개(IPO)가 한 차례 연기되면서 기존 FI는 투자금 회수를 선택했다.

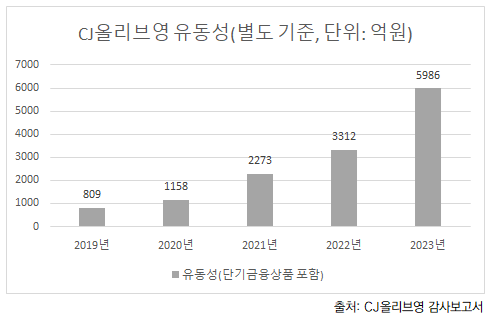

CJ그룹은 CJ올리브영 자금력을 활용해 FI 투자금 회수 방안을 설계했다. CJ올리브영은 지난해 말 별도 기준(이하 동일)으로 현금성 자산을 5986억원(단기금융상품 포함) 보유하고 있었다. 같은 기간 CJ가 보유한 현금성 자산은 118억원이었다. CJ가 CJ올리브영 과반 지배력(51.15%)을 확보하고 있어 추가로 지분을 취득할 필요성도 적었다.

글랜우드PE 측이 보유한 전체 지분(22.6%) 매각액은 약 7800억원이다. CJ올리브영은 외부 조달 없이 보유 유동성으로 자사주 취득액(3900억원)을 지급할 수 있다. 자사주 취득액만큼 지난해 말 자본총계(9785억원)가 감소해도 부채비율은 175% 수준을 기록한다.

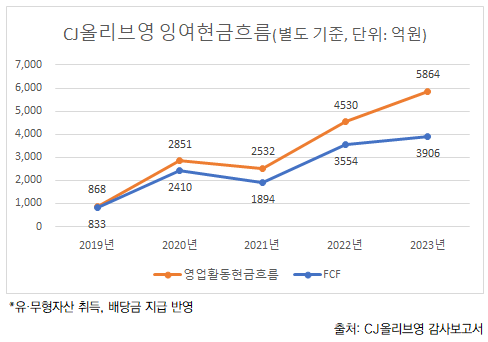

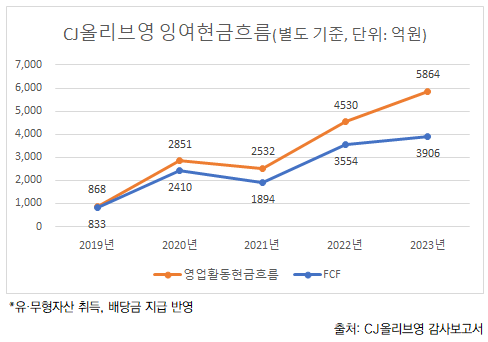

CJ올리브영은 CJ올리브네트웍스로부터 인적분할한 첫해인 2019년부터 잉여현금흐름(FCF)을 창출했다. 그해 CJ올리브영 영업활동현금흐름(868억원)에서 유·무형자산 취득액(35억원)을 차감한 FCF는 833억원이다. 그해 말 현금성 자산은 809억원이다.

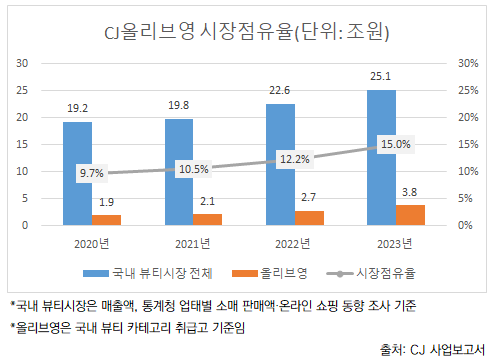

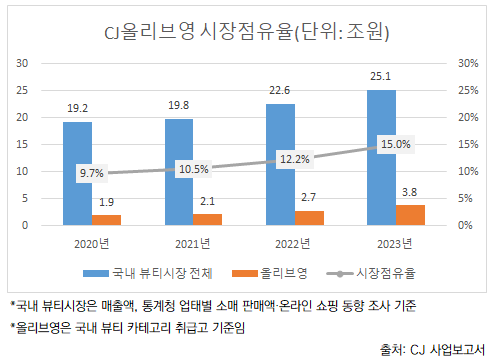

분할 이후 CJ올리브영은 국내 뷰티시장보다 가파른 성장세를 보여줬다. 국내 뷰티시장이 2020년 19조2155억원에서 지난해 25조1411억원 규모로 31% 성장할 때, CJ올리브영 국내 뷰티 카테고리 취급고는 1조8699억원에서 3조7775억원으로 102% 증가했다. 같은 기간 CJ올리브영 시장점유율은 9.7%에서 15%로 5.3%포인트 상승했다.

CJ올리브영은 외형 성장과 함께 수익성을 개선하며 현금창출력을 키웠다. 2020년 1조8603억원이었던 매출액은 지난해 3조8612억원으로 약 2배 증가했다. 같은 기간 순이익률은 3.3%에서 9%로 5.7%포인트 상승했다. 해당 기간 영업활동현금흐름은 2851억원에서 5864억원 규모로 약 2배 증가했다.

영업활동현금흐름에서 자본적지출(CAPEX)과 배당금 지급액을 제한 FCF도 증가했다. 2020년 2410억원이었던 FCF는 지난해 3906억원으로 62% 증가했다. FCF가 쌓이면서 2020년 말 1158억원이던 현금성 자산은 지난해 말 5986억원으로 늘었다.

CJ올리브영은 점포 확장을 지속해 연간 CAPEX는 증가했다. 2020년 384억원이었던 유·무형자산 취득액은 지난해 961억원을 기록했다. 2019년 말 1247점이던 CJ올리브영 점포(직영·가맹 합산)는 지난해 말 1338점으로 91점 증가했다.

배당금은 지급 규모를 조절했다. CJ올리브영은 FI를 유치한 2021년부터 배당을 지속했다. 2021년에는 중간·결산배당으로 총 602억원(배당성향 63%)을 풀었다. 2022년에는 배당금을 998억원(배당성향 48%)으로 늘렸다가 지난해 577억원(배당성향 17%)으로 줄였다. 유보 이익을 늘려 투자 재원을 남겨뒀다.

글랜우드PE는 3년만에 CJ올리브영 지분을 매각한다. 2021년 3월 각각 구주 164만550주(2782억원)와 신주 80만2100주(1360억원)를 인수했다. 당시 구주를 매각한 주주는 이재현 CJ그룹 회장 장남인 이선호 CJ제일제당 경영리더(60만650주, 1018억원), 딸 이경후 CJ ENM 브랜드전략실장(23만930주, 392억원) 등이다.

CJ올리브영 관계자는 "글로벌 사업, 옴니채널(온·오프라인 연계) 경쟁력 등 미래 성장을 위한 투자 재원 확보 차원에서 지난해 배당금 규모를 축소했다"고 설명했다.

CJ올리브영은 지난 28일 글랜우드PE 측이 보유한 지분 22.6% 중 절반(11.3%)을 자사주로 취득하는 주식 매매 계약을 체결했다. 잔여 지분(11.3%)은 새로운 FI가 인수한다. 2022년 8월 CJ올리브영 기업공개(IPO)가 한 차례 연기되면서 기존 FI는 투자금 회수를 선택했다.

CJ그룹은 CJ올리브영 자금력을 활용해 FI 투자금 회수 방안을 설계했다. CJ올리브영은 지난해 말 별도 기준(이하 동일)으로 현금성 자산을 5986억원(단기금융상품 포함) 보유하고 있었다. 같은 기간 CJ가 보유한 현금성 자산은 118억원이었다. CJ가 CJ올리브영 과반 지배력(51.15%)을 확보하고 있어 추가로 지분을 취득할 필요성도 적었다.

글랜우드PE 측이 보유한 전체 지분(22.6%) 매각액은 약 7800억원이다. CJ올리브영은 외부 조달 없이 보유 유동성으로 자사주 취득액(3900억원)을 지급할 수 있다. 자사주 취득액만큼 지난해 말 자본총계(9785억원)가 감소해도 부채비율은 175% 수준을 기록한다.

CJ올리브영은 CJ올리브네트웍스로부터 인적분할한 첫해인 2019년부터 잉여현금흐름(FCF)을 창출했다. 그해 CJ올리브영 영업활동현금흐름(868억원)에서 유·무형자산 취득액(35억원)을 차감한 FCF는 833억원이다. 그해 말 현금성 자산은 809억원이다.

분할 이후 CJ올리브영은 국내 뷰티시장보다 가파른 성장세를 보여줬다. 국내 뷰티시장이 2020년 19조2155억원에서 지난해 25조1411억원 규모로 31% 성장할 때, CJ올리브영 국내 뷰티 카테고리 취급고는 1조8699억원에서 3조7775억원으로 102% 증가했다. 같은 기간 CJ올리브영 시장점유율은 9.7%에서 15%로 5.3%포인트 상승했다.

CJ올리브영은 외형 성장과 함께 수익성을 개선하며 현금창출력을 키웠다. 2020년 1조8603억원이었던 매출액은 지난해 3조8612억원으로 약 2배 증가했다. 같은 기간 순이익률은 3.3%에서 9%로 5.7%포인트 상승했다. 해당 기간 영업활동현금흐름은 2851억원에서 5864억원 규모로 약 2배 증가했다.

영업활동현금흐름에서 자본적지출(CAPEX)과 배당금 지급액을 제한 FCF도 증가했다. 2020년 2410억원이었던 FCF는 지난해 3906억원으로 62% 증가했다. FCF가 쌓이면서 2020년 말 1158억원이던 현금성 자산은 지난해 말 5986억원으로 늘었다.

CJ올리브영은 점포 확장을 지속해 연간 CAPEX는 증가했다. 2020년 384억원이었던 유·무형자산 취득액은 지난해 961억원을 기록했다. 2019년 말 1247점이던 CJ올리브영 점포(직영·가맹 합산)는 지난해 말 1338점으로 91점 증가했다.

배당금은 지급 규모를 조절했다. CJ올리브영은 FI를 유치한 2021년부터 배당을 지속했다. 2021년에는 중간·결산배당으로 총 602억원(배당성향 63%)을 풀었다. 2022년에는 배당금을 998억원(배당성향 48%)으로 늘렸다가 지난해 577억원(배당성향 17%)으로 줄였다. 유보 이익을 늘려 투자 재원을 남겨뒀다.

글랜우드PE는 3년만에 CJ올리브영 지분을 매각한다. 2021년 3월 각각 구주 164만550주(2782억원)와 신주 80만2100주(1360억원)를 인수했다. 당시 구주를 매각한 주주는 이재현 CJ그룹 회장 장남인 이선호 CJ제일제당 경영리더(60만650주, 1018억원), 딸 이경후 CJ ENM 브랜드전략실장(23만930주, 392억원) 등이다.

CJ올리브영 관계자는 "글로벌 사업, 옴니채널(온·오프라인 연계) 경쟁력 등 미래 성장을 위한 투자 재원 확보 차원에서 지난해 배당금 규모를 축소했다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >