공모채 막힌 중소 건설사, 만기도래 채권 대응 전략은

HL D&I 미매각으로 중소형사 부담 확대…기업어음과 사모채 등 다각화

지난해에 이어 올해도 연초 건설사들이 자금조달에 어려움을 겪고 있다. 대형 건설사들과 달리 중소형 건설사들은 공모 회사채 수요 자체가 말랐다. 중소형사들은 자금경색을 막기 위해 1년물 기업어음(CP), 사모채 등으로 조달수단을 다각화하고 있다.

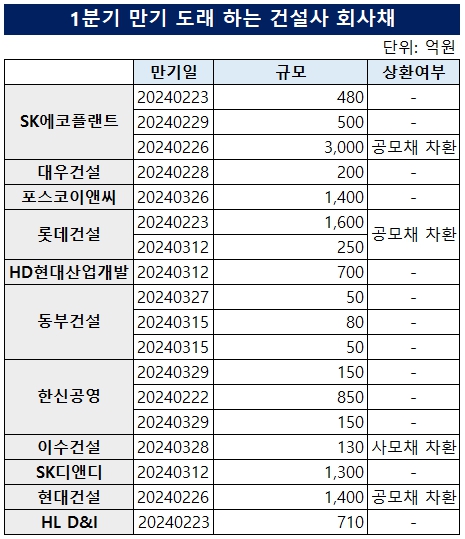

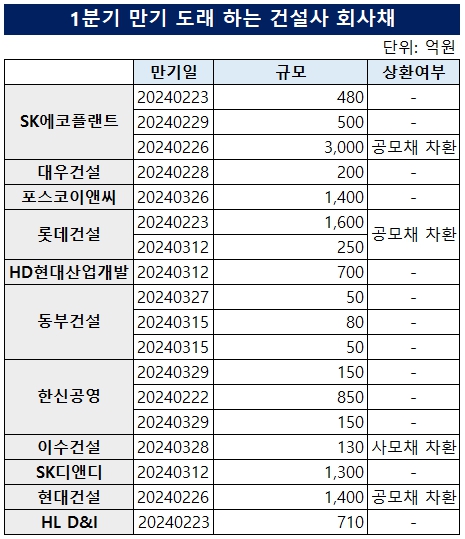

예탁결제원 증권정보포털에 따르면 26일부터 3월31일 사이 만기도래하는 건설사 회사채(PCBO 제외)는 9360억원 규모다.

중소형 건설사들은 회사채 만기에 대응해야 하지만 공모채 발행에 어려움을 겪고 있다. 이는 태영건설 워크아웃 돌입 등의 영향으로 투심이 악화됐기 때문이다.

최근 발생한 공모채 전액 미매각은 중소형 건설사에 대한 회사채 시장의 부정적 시선을 단적으로 보여주는 사례다. 21일 HL D&I는 700억원 규모의 회사채를 발행하기 위해 수요예측을 진행했다. 매수 주문은 한 건도 없었다. 이에 주관을 맡은 KB증권과 한국투자증권, 키움증권, IBK투자증권, BNK투자증권, 대신증권 등이 물량을 인수하게 됐다.

IB업계 관계자는 "HL D&I가 시장에서 소화되지 않았기 때문에 당분간 중소형 건설사는 시장에 발을 들이지 못할 것"이라고 말했다.

◇1분기 만기 도래 중소형 건설사 3사, 대응 '제각각'

이에 만기가 돌아오는 중소형 건설사들은 공모채 이외의 조달수단을 찾고 한다. 1분기 내 PCBO 제외 회사채의 만기를 맞이하는 중소형 건설사는 동부건설, 한신공영, 이수건설 등이 있다.

한신공영은 3월29일 300억원의 회사채 만기를 맞이한다. 앞서 22일 만기였던 850억원은 현금상환했을 것으로 추정된다. 한신공영의 현금사정은 넉넉하지 않다. 지난해 9월 말 기준 단기차입금 및 유동성장기부채의 합은 3977억원으로 현금성자산 3834억원을 넘는다. 한신공영은 계속해서 만기차입금을 현금상환할 수는 없는 것이다.

이런 가운데 등급전망이 부정적으로 조정된 것은 한신공영의 어깨를 더욱 무겁게 한다. 한국기업평가는 7일 'BBB, 부정적'으로, 한국신용평가는 8일 'BBB+, 부정적'으로 등급전망을 조정했다.

동부건설은 3월15일 130억원, 3월27일 50억원 등 1분기 내 180억원의 회사채 만기를 맞이한다. 지난해부터 꾸준히 1년물 CP를 발행해왔던 만큼 이번에도 같은 방법을 활용할 가능성이 크다고 평가된다.

이수건설은 3월28일 130억원 회사채의 만기가 돌아온다. 앞서 이수건설은 1월26일 110억원, 1월17일 40억원 등 모두 150억원의 사모채를 발행해 차환자금을 마련했다.

공모채 이외의 조달수단을 활용하는 흐름은 올해 들어 꾸준히 이어지고 있다. 앞서 KCC건설은 사옥을 담보로 625억원 규모 회사채를 발행했다. 사모 회사채를 활용하는 건설사도 있다. 한양은 180억원 규모의 사모채를 찍기로 했다. 신세계건설은 1월29일 100억원의 사모 회사채를 발행했다.

1년물 기업어음(CP)을 활용하는 건설사도 눈에 띈다. 신세계건설은 1월24일 100억원, 29일 220억원 등 모두 320억원을 발행했다. 롯데건설은 1월10일 300억원을 찍었다.

건설업계 관계자는 "레고랜드 사태때도 시장이 진정되기까지 6개월이 넘게 걸렸다"며 "이번 태영건설 워크아웃발 영향은 그때보다 더 길어질 수도, 1년 가까지 이어질 수도 있을 것 같다"고 설명했다.

◇대형사들은 상대적으로 여유...공모채 발행 지속

대형건설사들은 공모채 시장을 꾸준히 활용하고 있다. SK에코플랜트, 대우건설, 포스코건설, 롯데건설, HD현대산업개발, 현대건설 등은 1분기 안에 회사채 만기를 맞이한다. 이 가운데 SK에코플랜트와 롯데건설(롯데케미칼 보증), 현대건설은 차환을 위한 공모채를 발행했다. 그 밖에 HD현대산업개발(700억원)과 대우건설(200억원) 등은 만기채가 보유현금보다 크게 적은 수준이다.

앞서 롯데건설, SK에코플랜트, 현대건설 등은 수요예측에서 모집액보다 많은 주문을 받았다. 이에 SK에코플랜트는 발행규모를 1300억원에서 2560억원, 현대건설은 1600억원에서 3000억원으로 늘렸다.

포스코이앤씨도 공모채 발행을 준비하고 있다. 28일 900억원 규모의 회사채를 발행하기 위한 수요예측을 진행한다. 결과에 따라 최대 1800억원까지 증액을 검토하며 발행일은 3월8일이 유력하다.

DL이앤씨는 4월 공모채를 발행하기 위해 IB들에게 제안요청서(RFP)를 발송했다. 제안서 제출기한은 29일로 설정한 것으로 전해진다.

예탁결제원 증권정보포털에 따르면 26일부터 3월31일 사이 만기도래하는 건설사 회사채(PCBO 제외)는 9360억원 규모다.

중소형 건설사들은 회사채 만기에 대응해야 하지만 공모채 발행에 어려움을 겪고 있다. 이는 태영건설 워크아웃 돌입 등의 영향으로 투심이 악화됐기 때문이다.

최근 발생한 공모채 전액 미매각은 중소형 건설사에 대한 회사채 시장의 부정적 시선을 단적으로 보여주는 사례다. 21일 HL D&I는 700억원 규모의 회사채를 발행하기 위해 수요예측을 진행했다. 매수 주문은 한 건도 없었다. 이에 주관을 맡은 KB증권과 한국투자증권, 키움증권, IBK투자증권, BNK투자증권, 대신증권 등이 물량을 인수하게 됐다.

IB업계 관계자는 "HL D&I가 시장에서 소화되지 않았기 때문에 당분간 중소형 건설사는 시장에 발을 들이지 못할 것"이라고 말했다.

◇1분기 만기 도래 중소형 건설사 3사, 대응 '제각각'

이에 만기가 돌아오는 중소형 건설사들은 공모채 이외의 조달수단을 찾고 한다. 1분기 내 PCBO 제외 회사채의 만기를 맞이하는 중소형 건설사는 동부건설, 한신공영, 이수건설 등이 있다.

한신공영은 3월29일 300억원의 회사채 만기를 맞이한다. 앞서 22일 만기였던 850억원은 현금상환했을 것으로 추정된다. 한신공영의 현금사정은 넉넉하지 않다. 지난해 9월 말 기준 단기차입금 및 유동성장기부채의 합은 3977억원으로 현금성자산 3834억원을 넘는다. 한신공영은 계속해서 만기차입금을 현금상환할 수는 없는 것이다.

이런 가운데 등급전망이 부정적으로 조정된 것은 한신공영의 어깨를 더욱 무겁게 한다. 한국기업평가는 7일 'BBB, 부정적'으로, 한국신용평가는 8일 'BBB+, 부정적'으로 등급전망을 조정했다.

동부건설은 3월15일 130억원, 3월27일 50억원 등 1분기 내 180억원의 회사채 만기를 맞이한다. 지난해부터 꾸준히 1년물 CP를 발행해왔던 만큼 이번에도 같은 방법을 활용할 가능성이 크다고 평가된다.

이수건설은 3월28일 130억원 회사채의 만기가 돌아온다. 앞서 이수건설은 1월26일 110억원, 1월17일 40억원 등 모두 150억원의 사모채를 발행해 차환자금을 마련했다.

공모채 이외의 조달수단을 활용하는 흐름은 올해 들어 꾸준히 이어지고 있다. 앞서 KCC건설은 사옥을 담보로 625억원 규모 회사채를 발행했다. 사모 회사채를 활용하는 건설사도 있다. 한양은 180억원 규모의 사모채를 찍기로 했다. 신세계건설은 1월29일 100억원의 사모 회사채를 발행했다.

1년물 기업어음(CP)을 활용하는 건설사도 눈에 띈다. 신세계건설은 1월24일 100억원, 29일 220억원 등 모두 320억원을 발행했다. 롯데건설은 1월10일 300억원을 찍었다.

건설업계 관계자는 "레고랜드 사태때도 시장이 진정되기까지 6개월이 넘게 걸렸다"며 "이번 태영건설 워크아웃발 영향은 그때보다 더 길어질 수도, 1년 가까지 이어질 수도 있을 것 같다"고 설명했다.

◇대형사들은 상대적으로 여유...공모채 발행 지속

대형건설사들은 공모채 시장을 꾸준히 활용하고 있다. SK에코플랜트, 대우건설, 포스코건설, 롯데건설, HD현대산업개발, 현대건설 등은 1분기 안에 회사채 만기를 맞이한다. 이 가운데 SK에코플랜트와 롯데건설(롯데케미칼 보증), 현대건설은 차환을 위한 공모채를 발행했다. 그 밖에 HD현대산업개발(700억원)과 대우건설(200억원) 등은 만기채가 보유현금보다 크게 적은 수준이다.

앞서 롯데건설, SK에코플랜트, 현대건설 등은 수요예측에서 모집액보다 많은 주문을 받았다. 이에 SK에코플랜트는 발행규모를 1300억원에서 2560억원, 현대건설은 1600억원에서 3000억원으로 늘렸다.

포스코이앤씨도 공모채 발행을 준비하고 있다. 28일 900억원 규모의 회사채를 발행하기 위한 수요예측을 진행한다. 결과에 따라 최대 1800억원까지 증액을 검토하며 발행일은 3월8일이 유력하다.

DL이앤씨는 4월 공모채를 발행하기 위해 IB들에게 제안요청서(RFP)를 발송했다. 제안서 제출기한은 29일로 설정한 것으로 전해진다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >