영업이익률 하한선 10%로 올린 넥센타이어

②코로나 전 수익률 회복 판단 기준점…지난해 흑자 전환하면서 7%대 도달

편집자주

사업부는 기업을, 기업은 기업집단을 이룬다. 기업집단의 규모가 커질수록 영위하는 사업의 영역도 넓어진다. 기업집단 내 계열사들의 관계와 재무적 연관성도 보다 복잡해진다. THE CFO는 기업집단의 지주사를 비롯해 주요 계열사들을 재무적으로 분석하고, 각 기업집단의 재무 키맨들을 조명한다.

넥센타이어가 올해 영업이익률 목표를 10%대로 잡았다. 코로나19 펜데믹(세계적 대유행) 전으로 수익성을 되돌린다는 구상이다. 지난해 2단계 증설을 마친 유럽 공장을 가동해 매출 성장도 노린다.

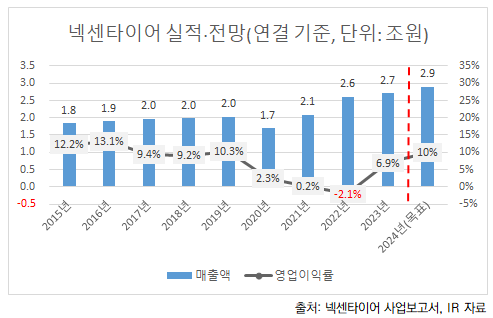

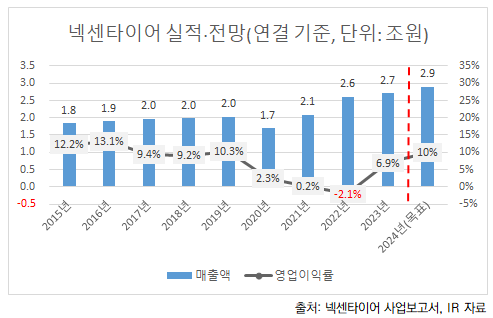

넥센타이어는 올해 매출액과 영업이익률 목표를 전년 대비 상향했다. 경영 계획을 세울 때 올해 연결 기준(이하 동일) 매출액은 지난해보다 7% 증가한 2조9000억원으로 전망했다. 지난해 7%대였던 영업이익률은 올해 10%대를 목표로 제시했다.

넥센타이어는 지난해 경영 목표를 온전히 달성하지는 못했다. 지난해 5월 발표한 연간 매출액 목표는 2조8000억원이었다. 지난해 매출액은 목표치에 4% 미달한 2조7017억원이다. 영업이익률은 목표 범위(6~8%)에 들었다. 지난해 영업이익은 흑자로 전환(1867억원)해 이익률이 6.9%를 기록했다.

'영업이익률 10%'는 넥센타이어가 수익성을 코로나19 전 수준으로 회복했는지를 판단하는 기준점이다. 넥센타이어는 2015~2019년 1조8000억~2조원대 매출을 올리며, 5년 평균 영업이익률이 10.8%를 기록했다. 고객이 원하는 제품을 적기에 공급하고, 도매상 중심으로 판매망을 구축해 거둔 실적이다.

코로나19가 발발한 2020년부터 실적은 내리막 길을 걸었다. 그해 매출액은 전년 대비 16% 감소한 1조6981억원, 같은 기간 영업이익률은 8%포인트 하락한 2.3%를 기록했다. 완성차 시장이 위축돼 신차용 타이어(OE) 매출이 줄고, 각국 이동 제한과 경기 침체 영향으로 교체용 타이어(RE) 판매량도 감소했다.

2021년에는 코로나19 영향이 줄면서 타이어 판매량을 회복했다. 그해 매출액(2조794억원)은 2조원을 넘겼지만, 영업이익률은 0.2%로 떨어졌다. 해상 운임이 상승해 운송비 부담이 커지고 천연고무 가격이 상승해 원가 부담도 가중됐다.

2022년에도 외형 성장을 이뤘지만 영업적자를 냈다. 그해 매출액은 전년 대비 25% 증가한 2조5974억원이었다. 2021년에 이어 운반비, 재료비 부담이 지속돼 영업손실(543억원)이 발생했다. 2022년 매출원가율은 전년 대비 4.5%포인트 증가한 83.4%(2조1659억원), 매출액 대비 물류원가 비중은 전년 수준인 2.9%(766억원)를 기록했다.

지난해에는 매출 성장과 수익성 회복을 동시에 달성했다. 그해 3분기(7~9월) 영업이익률은 10.1%를 기록해 팬데믹 전 수준으로 돌아갔다. 원재료 가격과 해상 운임에서 경쟁력을 확보한 덕분이다. 그해 4분기(10~12월) 영업이익률은 9.4%를 기록했다. 재료 구매 경쟁력을 바탕으로 매출원가율(67.5%)을 줄이고, 매출액 대비 운송비 비중을 유지한 결과다.

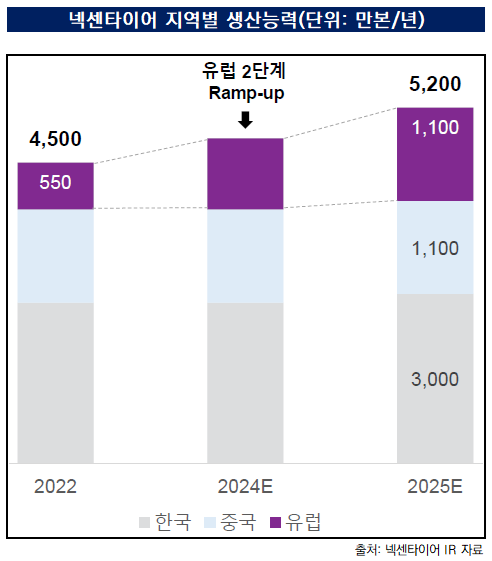

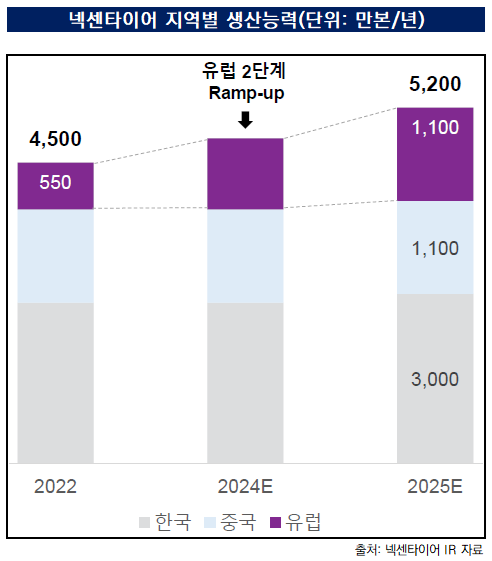

올해는 지난해 2단계 증설을 끝낸 유럽(체코) 공장을 가동한다. 연간 매출 목표를 지난해보다 상향한 배경이다. 넥센타이어는 2019년 연간 생산능력 550만본 규모 유럽 공장을 준공한 뒤 지난해까지 2차 증설 투자를 집행했다. 유럽 공장은 램프 업(ramp-up)을 거쳐 생산능력을 올해 920만본, 내년 1100만본으로 늘린다.

넥센타이어는 지난해 4분기 유럽 RE 주문이 생산능력을 초과한 상태다. 향후 유럽 공장 증설 물량으로 RE 수요에 대응할 예정이다. 올해 유럽에서 OE도 전기차(EV), 프리미엄 차종 공급을 늘릴 예정이다.

넥센타이어는 유럽 지역에서 거두는 매출이 가장 크다. 지난해 지역별 매출 비중은 △유럽 37%(1조46억원) △북미 27%(7217억원) △국내 17%(4536억원) △기타 19%(5218억원) 등이다.

넥센타이어는 올해 매출액과 영업이익률 목표를 전년 대비 상향했다. 경영 계획을 세울 때 올해 연결 기준(이하 동일) 매출액은 지난해보다 7% 증가한 2조9000억원으로 전망했다. 지난해 7%대였던 영업이익률은 올해 10%대를 목표로 제시했다.

넥센타이어는 지난해 경영 목표를 온전히 달성하지는 못했다. 지난해 5월 발표한 연간 매출액 목표는 2조8000억원이었다. 지난해 매출액은 목표치에 4% 미달한 2조7017억원이다. 영업이익률은 목표 범위(6~8%)에 들었다. 지난해 영업이익은 흑자로 전환(1867억원)해 이익률이 6.9%를 기록했다.

'영업이익률 10%'는 넥센타이어가 수익성을 코로나19 전 수준으로 회복했는지를 판단하는 기준점이다. 넥센타이어는 2015~2019년 1조8000억~2조원대 매출을 올리며, 5년 평균 영업이익률이 10.8%를 기록했다. 고객이 원하는 제품을 적기에 공급하고, 도매상 중심으로 판매망을 구축해 거둔 실적이다.

코로나19가 발발한 2020년부터 실적은 내리막 길을 걸었다. 그해 매출액은 전년 대비 16% 감소한 1조6981억원, 같은 기간 영업이익률은 8%포인트 하락한 2.3%를 기록했다. 완성차 시장이 위축돼 신차용 타이어(OE) 매출이 줄고, 각국 이동 제한과 경기 침체 영향으로 교체용 타이어(RE) 판매량도 감소했다.

2021년에는 코로나19 영향이 줄면서 타이어 판매량을 회복했다. 그해 매출액(2조794억원)은 2조원을 넘겼지만, 영업이익률은 0.2%로 떨어졌다. 해상 운임이 상승해 운송비 부담이 커지고 천연고무 가격이 상승해 원가 부담도 가중됐다.

2022년에도 외형 성장을 이뤘지만 영업적자를 냈다. 그해 매출액은 전년 대비 25% 증가한 2조5974억원이었다. 2021년에 이어 운반비, 재료비 부담이 지속돼 영업손실(543억원)이 발생했다. 2022년 매출원가율은 전년 대비 4.5%포인트 증가한 83.4%(2조1659억원), 매출액 대비 물류원가 비중은 전년 수준인 2.9%(766억원)를 기록했다.

지난해에는 매출 성장과 수익성 회복을 동시에 달성했다. 그해 3분기(7~9월) 영업이익률은 10.1%를 기록해 팬데믹 전 수준으로 돌아갔다. 원재료 가격과 해상 운임에서 경쟁력을 확보한 덕분이다. 그해 4분기(10~12월) 영업이익률은 9.4%를 기록했다. 재료 구매 경쟁력을 바탕으로 매출원가율(67.5%)을 줄이고, 매출액 대비 운송비 비중을 유지한 결과다.

올해는 지난해 2단계 증설을 끝낸 유럽(체코) 공장을 가동한다. 연간 매출 목표를 지난해보다 상향한 배경이다. 넥센타이어는 2019년 연간 생산능력 550만본 규모 유럽 공장을 준공한 뒤 지난해까지 2차 증설 투자를 집행했다. 유럽 공장은 램프 업(ramp-up)을 거쳐 생산능력을 올해 920만본, 내년 1100만본으로 늘린다.

넥센타이어는 지난해 4분기 유럽 RE 주문이 생산능력을 초과한 상태다. 향후 유럽 공장 증설 물량으로 RE 수요에 대응할 예정이다. 올해 유럽에서 OE도 전기차(EV), 프리미엄 차종 공급을 늘릴 예정이다.

넥센타이어는 유럽 지역에서 거두는 매출이 가장 크다. 지난해 지역별 매출 비중은 △유럽 37%(1조46억원) △북미 27%(7217억원) △국내 17%(4536억원) △기타 19%(5218억원) 등이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >