등급 떨어진 넥센타이어, 밀려오는 차환물량 고심 커졌다

유효등급인 A0보다 A+등급에 가깝게 발행 금리 책정…차입 부담 역대 '최대'

넥센타이어가 신용등급 하락 후 전략적으로 사모 회사채 발행에 나서고 있다. 올해 만기 도래하는 차입금을 차환하기 위한 선제적인 조달 행보로 풀이된다.

사모로 자금을 조달한 덕분에 금리는 민평 등급 대비 낮은 수준에 형성됐다. 최근 사채 발행 의사결정을 대표이사 전권으로 간소화하면서 시장 상황에 빠르게 대응하면서 발행이 이뤄졌다.

◇사모채 조달로 금리 '방어'…시장 평가 'A0' 수렴

17일 투자은행(IB)업계에 따르면 넥센타이어가 이날 3년물 사모채로 500억원을 조달했다. 차환 자금 용도다. 한국투자증권이 발행주관을 맡았다. 이번에 발행한 자금은 P-CBO(프라이머리 채권담보부증권)가 아닌 일반 사모채다. 금리는 4.9%다.

넥센타이어는 5달 전 신용등급이 A0등급으로 강등된 후로 공모채 조달을 재개하지 않았다. 대신 사모 시장을 찾아 필요 자금을 조달했다. 덕분에 여전히 A+에 상응하는 수준에서 채권 금리를 평가받고 있다. 넥센타이어의 3년물 개별민평 금리는 4.749%로 A0 등급민평 금리인 4.979%보다 A+등급민평 금리 4.708%에 가깝게 수렴돼 있다.

넥센타이어는 지난해 12월 말 신용등급이 A+에서 A0로 하락한 후 P-CBO로 조달을 이어왔다. 올 2월과 3월 각각 700억원, 300억원 규모의 3년물을 금리 4.53%, 4.23%에 조달했다.

P-CBO는 신용도가 낮아 회사채 발행이 어려운 기업의 채권을 신용보증기금이 보증해 발행하는 증권이다. 본래 중소기업을 지원하기 위한 제도이지만 올 초에는 자금이 필요한 중견·대기업까지 발행할 수 있도록 확대했다.

◇차입 부담 역대 최대…투자 부담도 '여전'

넥센타이어는 이번에 자금 조달을 성공적으로 마치면서 또다시 사모채 시장을 찾을 것으로 전망된다. 지난해 말 총차입금 규모는 1조6596억원으로 역대 최대 수준으로 증가했다. 이가운데 올 10월 만기가 도래하는 회사채는 1500억원 규모다. 3년 전 발행한 공모채로 금리는 1.69%다.

아직까지 단기사채나 기업어음증권(CP)의 만기 물량은 파악되지 않는다. 다만 회사 상황을 감안하면 지속적으로 자금 조달 니즈가 증가할 것으로 보인다.

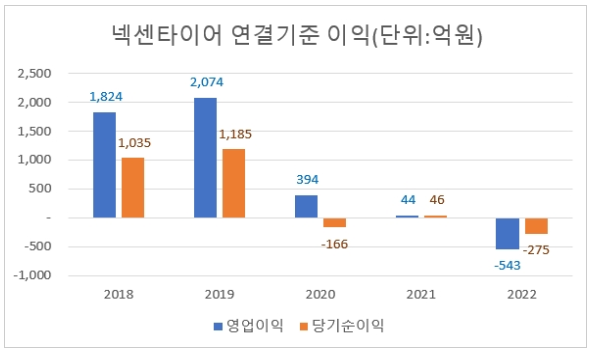

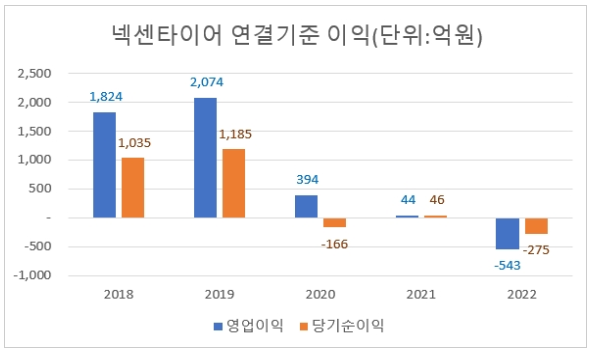

넥센타이어는 2022년 영업적자로 전환하면서 이익창출력이 악화됐다는 평가를 받으며 유효 등급이 A0로 강등됐던 이슈어(Issuer)다. 글로벌 영업기반으로 거래처를 다변화했지만 영업현금 창출력이 저하됐다.

2021년까지 체코공장 1단계 증설을 완료했으나 현지 생산능력이 크지 않아 북미와 유럽지역에서의 매출 대부분을 국내와 중국 공장에서 수출해 충당했다. 그러나 해상운임비 상승에 따라 경쟁사 대비 수익성이 낮았다.

현재로서는 영업창출 현금으로 연 3000억원 이상으로 추정되는 자본적투자(CAPEX) 자금을 충당하기 빠듯한 상황이다. 그런 가운데 체코 공장 2단계 증설 투자 등으로 재무 부담은 확대됐다.

한국신용평가 관계자는 "미국 반덤핑 관세 부과와 관련해 현금 유출이 지속되고 있으며 체코 공장 증설투자 일단락 이후 중·장기적으로는 미국 공장 신축 가능성도 배제할 수 없어 확대된 재무 부담을 단시일 내 유의미한 수준으로 축소하기 쉽지 않을 전망"이라고 평가했다.

사모로 자금을 조달한 덕분에 금리는 민평 등급 대비 낮은 수준에 형성됐다. 최근 사채 발행 의사결정을 대표이사 전권으로 간소화하면서 시장 상황에 빠르게 대응하면서 발행이 이뤄졌다.

◇사모채 조달로 금리 '방어'…시장 평가 'A0' 수렴

17일 투자은행(IB)업계에 따르면 넥센타이어가 이날 3년물 사모채로 500억원을 조달했다. 차환 자금 용도다. 한국투자증권이 발행주관을 맡았다. 이번에 발행한 자금은 P-CBO(프라이머리 채권담보부증권)가 아닌 일반 사모채다. 금리는 4.9%다.

넥센타이어는 5달 전 신용등급이 A0등급으로 강등된 후로 공모채 조달을 재개하지 않았다. 대신 사모 시장을 찾아 필요 자금을 조달했다. 덕분에 여전히 A+에 상응하는 수준에서 채권 금리를 평가받고 있다. 넥센타이어의 3년물 개별민평 금리는 4.749%로 A0 등급민평 금리인 4.979%보다 A+등급민평 금리 4.708%에 가깝게 수렴돼 있다.

넥센타이어는 지난해 12월 말 신용등급이 A+에서 A0로 하락한 후 P-CBO로 조달을 이어왔다. 올 2월과 3월 각각 700억원, 300억원 규모의 3년물을 금리 4.53%, 4.23%에 조달했다.

P-CBO는 신용도가 낮아 회사채 발행이 어려운 기업의 채권을 신용보증기금이 보증해 발행하는 증권이다. 본래 중소기업을 지원하기 위한 제도이지만 올 초에는 자금이 필요한 중견·대기업까지 발행할 수 있도록 확대했다.

◇차입 부담 역대 최대…투자 부담도 '여전'

넥센타이어는 이번에 자금 조달을 성공적으로 마치면서 또다시 사모채 시장을 찾을 것으로 전망된다. 지난해 말 총차입금 규모는 1조6596억원으로 역대 최대 수준으로 증가했다. 이가운데 올 10월 만기가 도래하는 회사채는 1500억원 규모다. 3년 전 발행한 공모채로 금리는 1.69%다.

아직까지 단기사채나 기업어음증권(CP)의 만기 물량은 파악되지 않는다. 다만 회사 상황을 감안하면 지속적으로 자금 조달 니즈가 증가할 것으로 보인다.

넥센타이어는 2022년 영업적자로 전환하면서 이익창출력이 악화됐다는 평가를 받으며 유효 등급이 A0로 강등됐던 이슈어(Issuer)다. 글로벌 영업기반으로 거래처를 다변화했지만 영업현금 창출력이 저하됐다.

2021년까지 체코공장 1단계 증설을 완료했으나 현지 생산능력이 크지 않아 북미와 유럽지역에서의 매출 대부분을 국내와 중국 공장에서 수출해 충당했다. 그러나 해상운임비 상승에 따라 경쟁사 대비 수익성이 낮았다.

현재로서는 영업창출 현금으로 연 3000억원 이상으로 추정되는 자본적투자(CAPEX) 자금을 충당하기 빠듯한 상황이다. 그런 가운데 체코 공장 2단계 증설 투자 등으로 재무 부담은 확대됐다.

한국신용평가 관계자는 "미국 반덤핑 관세 부과와 관련해 현금 유출이 지속되고 있으며 체코 공장 증설투자 일단락 이후 중·장기적으로는 미국 공장 신축 가능성도 배제할 수 없어 확대된 재무 부담을 단시일 내 유의미한 수준으로 축소하기 쉽지 않을 전망"이라고 평가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >