편집자주

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

HD현대건설기계에게 북미 시장은 2021년부터 현금창출의 핵심지역으로 떠올랐다. 주력제품인 건설기계에 대한 수요가 급감한 중국을 넘어 판매지역을 다변화했다. 덕분에 코로나 타격에도 현금흐름을 방어할 수 있었다.

북미시장을 앞세워 확대된 현금창출력은 영업호조로 늘어난 운전자본 부담도 상쇄하는 수준이다. 확보한 현금을 이용해 한때 1조2000억원이 넘던 차입금도 4000억원 가까이 줄이는 데 성공했다.

◇높았던 중국 의존도…코로나19 타격에도 현금흐름 방어

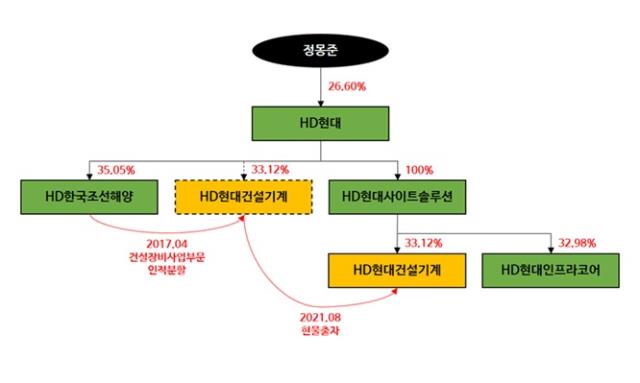

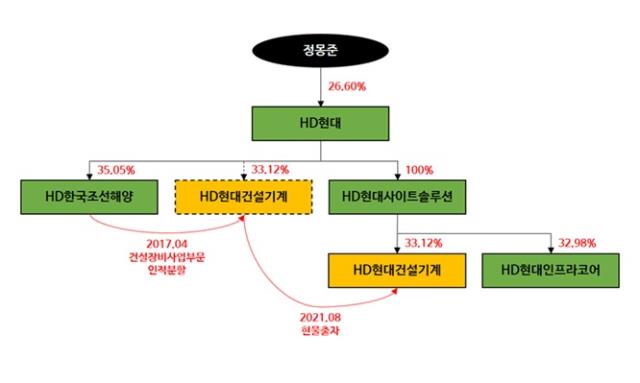

HD현대건설기계는 2017년 4월 HD한국조선해양(옛 현대중공업)이 건설장비사업부문을 인적분할해 설립됐다. 분할 직후 최대주주는 HD현대그룹 지주사 HD현대였지만 2021년 8월 HD현대가 중간지주사 HD현대사이트솔루션(옛 현대제뉴인) 유상증자에 3531억원 규모인 HD현대건설기계 지분 33.12%(652만4628주) 전량을 현물출자하면서 현재의 지배구조가 정착됐다.

지난해 1월 산업차량사업부문을 HD현대사이트솔루션에 1549억원에 매각하는 대신 HD한국조선해양으로부터 중국생산법인(지분 100%·1464억원)과 브라질생산법인(지분 100%·738억원)을 매입하면서 건설기계사업부문에 집중했다. 올해 3분기 연결 기준 누적 매출액(2조9791억원)의 81.24%가 굴착기와 휠로더 등 건설기계 제품에서 발생했다.

2021년까지만 해도 HD현대건설기계의 핵심시장은 중국이었다. 중국에서 건설기계 수요가 급증하면서 매출 성장을 이끌었다. 연결 기준 매출액 기준으로 지역별 비중을 보면 2021년 중국이 22%로 가장 높았다. 국내 비중이 애초 낮았던 점을 감안해도 북미 비중은 13% 정도였다.

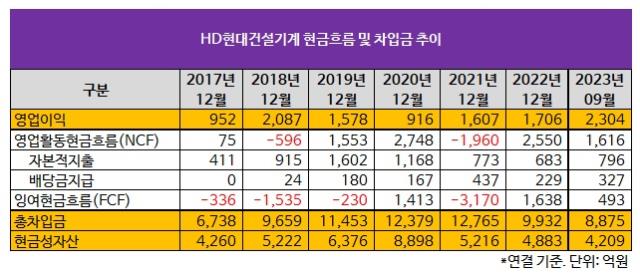

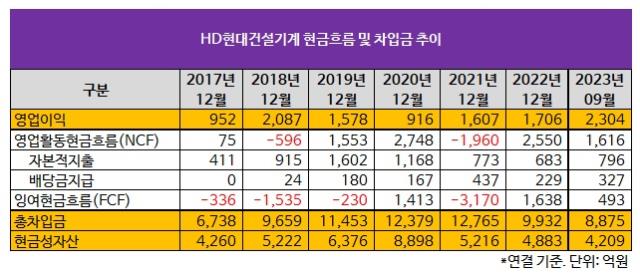

하지만 중국이 코로나19 시기 봉쇄 정책, 경기 부양책 부재, 부동산 규제가 겹치면서 2020년 연결 기준 영업이익이 916억원으로 쪼그라들었다. 여기에 2021년에는 분할 전 현대중공업 통상임금 판결에 따른 충당금 314억원 가운데 원금에 해당하는 222억원을 영업비용으로 인식하면서 영업이익이 1607억원으로 소폭 회복에 그쳤다.

HD현대건설기계는 이 기간 매출채권 증가를 통제하고 재고자산을 소진하는 등 운전자본 부담을 줄이면서 현금흐름을 방어했다. 자본적지출(CAPEX)과 배당금지급도 줄였다. 이 때문에 2020년말 현금성자산은 8898억원으로 오히려 늘리는 데 성공했다. 허리띠를 졸라매면서 미래를 대비하려는 판단이었다.

◇북미 매출비중 급증…차입금 축소에 현금 동원

HD현대건설기계가 중국에서의 부진을 타개하기 위해 취한 전략이 판매지역 다변화다. 특히 미국이 2021년 11월부터 인프라투자법(IIJA)에 따라 고속도로, 철도, 상수도 등 인프라의 신축과 보수를 진행하면서 건설기계 수요가 급증했다. 연결 기준 영업이익은 지난해 1706억원으로 회복된 데 이어 올해는 3분기 누적 2304억원으로 크게 증가했다.

지역별로는 북미 비중 확대가 두드러졌다. 2021년 13%였던 북미 비중은 지난해 18%, 올해 3분기 25%로 늘었다. 반면 중국 비중은 2021년 22%에서 지난해 8%, 올해 3분기 4%로 줄었다. 올해 3분기 중국 비중은 국내(5%)보다 작다.

개선된 영업실적은 늘어난 운전자본 부담을 상쇄하고 남는 수준이다. HD현대건설기계는 영업호조로 지난해에 이어 올해도 운전자본 부담이 늘었지만 영업활동현금흐름(NCF)은 각각 2550억원과 1616억원(3분기 누적)으로 양(+)의 흐름을 이어가고 있다. 자본적지출과 배당금지급도 낮은 수준을 유지하면서 현금을 확보했다.

차입금도 줄여나가고 있다. 2021년 말 1조2765억원이었던 총차입금을 올해 3분기 말 8875억원까지 줄이는 데 성공했다. 특히 코로나19 시기를 지나며 늘었던 단기차입금을 집중적으로 줄이면서 올해 3분기말 단기차입금 의존도를 14.1%까지 낮추는 등 재무건전성을 개선했다. 다만 차입금 상환에 현금을 동원하면서 현금성자산은 4209억원으로 줄어든 상태다.

북미시장을 앞세워 확대된 현금창출력은 영업호조로 늘어난 운전자본 부담도 상쇄하는 수준이다. 확보한 현금을 이용해 한때 1조2000억원이 넘던 차입금도 4000억원 가까이 줄이는 데 성공했다.

◇높았던 중국 의존도…코로나19 타격에도 현금흐름 방어

HD현대건설기계는 2017년 4월 HD한국조선해양(옛 현대중공업)이 건설장비사업부문을 인적분할해 설립됐다. 분할 직후 최대주주는 HD현대그룹 지주사 HD현대였지만 2021년 8월 HD현대가 중간지주사 HD현대사이트솔루션(옛 현대제뉴인) 유상증자에 3531억원 규모인 HD현대건설기계 지분 33.12%(652만4628주) 전량을 현물출자하면서 현재의 지배구조가 정착됐다.

지난해 1월 산업차량사업부문을 HD현대사이트솔루션에 1549억원에 매각하는 대신 HD한국조선해양으로부터 중국생산법인(지분 100%·1464억원)과 브라질생산법인(지분 100%·738억원)을 매입하면서 건설기계사업부문에 집중했다. 올해 3분기 연결 기준 누적 매출액(2조9791억원)의 81.24%가 굴착기와 휠로더 등 건설기계 제품에서 발생했다.

2021년까지만 해도 HD현대건설기계의 핵심시장은 중국이었다. 중국에서 건설기계 수요가 급증하면서 매출 성장을 이끌었다. 연결 기준 매출액 기준으로 지역별 비중을 보면 2021년 중국이 22%로 가장 높았다. 국내 비중이 애초 낮았던 점을 감안해도 북미 비중은 13% 정도였다.

하지만 중국이 코로나19 시기 봉쇄 정책, 경기 부양책 부재, 부동산 규제가 겹치면서 2020년 연결 기준 영업이익이 916억원으로 쪼그라들었다. 여기에 2021년에는 분할 전 현대중공업 통상임금 판결에 따른 충당금 314억원 가운데 원금에 해당하는 222억원을 영업비용으로 인식하면서 영업이익이 1607억원으로 소폭 회복에 그쳤다.

HD현대건설기계는 이 기간 매출채권 증가를 통제하고 재고자산을 소진하는 등 운전자본 부담을 줄이면서 현금흐름을 방어했다. 자본적지출(CAPEX)과 배당금지급도 줄였다. 이 때문에 2020년말 현금성자산은 8898억원으로 오히려 늘리는 데 성공했다. 허리띠를 졸라매면서 미래를 대비하려는 판단이었다.

◇북미 매출비중 급증…차입금 축소에 현금 동원

HD현대건설기계가 중국에서의 부진을 타개하기 위해 취한 전략이 판매지역 다변화다. 특히 미국이 2021년 11월부터 인프라투자법(IIJA)에 따라 고속도로, 철도, 상수도 등 인프라의 신축과 보수를 진행하면서 건설기계 수요가 급증했다. 연결 기준 영업이익은 지난해 1706억원으로 회복된 데 이어 올해는 3분기 누적 2304억원으로 크게 증가했다.

지역별로는 북미 비중 확대가 두드러졌다. 2021년 13%였던 북미 비중은 지난해 18%, 올해 3분기 25%로 늘었다. 반면 중국 비중은 2021년 22%에서 지난해 8%, 올해 3분기 4%로 줄었다. 올해 3분기 중국 비중은 국내(5%)보다 작다.

개선된 영업실적은 늘어난 운전자본 부담을 상쇄하고 남는 수준이다. HD현대건설기계는 영업호조로 지난해에 이어 올해도 운전자본 부담이 늘었지만 영업활동현금흐름(NCF)은 각각 2550억원과 1616억원(3분기 누적)으로 양(+)의 흐름을 이어가고 있다. 자본적지출과 배당금지급도 낮은 수준을 유지하면서 현금을 확보했다.

차입금도 줄여나가고 있다. 2021년 말 1조2765억원이었던 총차입금을 올해 3분기 말 8875억원까지 줄이는 데 성공했다. 특히 코로나19 시기를 지나며 늘었던 단기차입금을 집중적으로 줄이면서 올해 3분기말 단기차입금 의존도를 14.1%까지 낮추는 등 재무건전성을 개선했다. 다만 차입금 상환에 현금을 동원하면서 현금성자산은 4209억원으로 줄어든 상태다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >