SGC에너지, 재무 개선세 속 복병 'SGC이테크건설'

⑧3Q 책임준공 연대보증 5450억, 신용등급 전망도 최근 부정적으로

편집자주

사업부는 기업을, 기업은 기업집단을 이룬다. 기업집단의 규모가 커질수록 영위하는 사업의 영역도 넓어진다. 기업집단 내 계열사들의 관계와 재무적 연관성도 보다 복잡해진다. THE CFO는 기업집단의 지주사를 비롯해 주요 계열사들을 재무적으로 분석하고, 각 기업집단의 재무 키맨들을 조명한다.

SGC그룹의 사업형 지주회사인 SGC에너지는 자기 사업만 챙겨야 하는 입장이 아니다. 작년 레고랜드 사태 이후 자금 경색 여파에 영향을 받고 있는 자회사 SGC이테크건설의 자금 지원 역할도 하고 있다. 자회사로의 잠재적인 자금 유출 가능성도 SGC에너지에게는 부정적이지만 근본적으로 재무적 체력이 뒷받침되는 지도 관건이다.

올해 3분기 말 기준 SGC에너지는 SGC이테크건설의 지분 31.89%를 보유하고 있다. 지분율은 낮지만 SGC에너지가 사실상의 지배력을 획득한 것으로 보고 종속기업으로 편입됐다.

◇차입금의존도 50%↑…EBITDA 원활한 창출은 긍정적

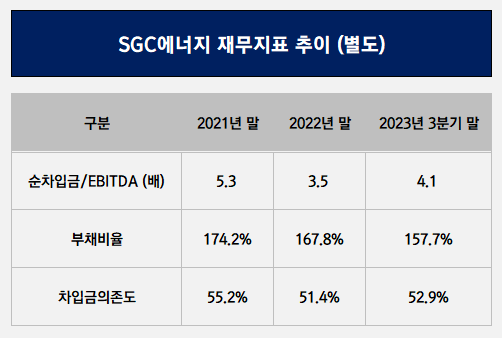

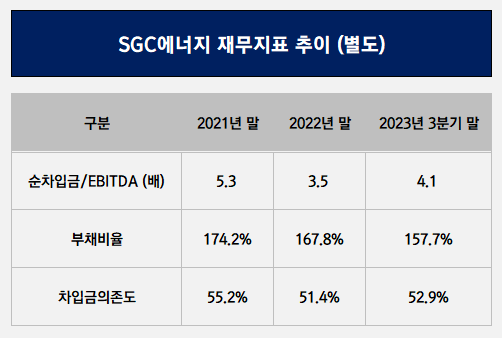

금융감독원 전자공시시스템에 따르면 SGC에너지의 3분기 말 별도 차입금의존도는 52.9%다. 자산총계 1조6519억원 중 약 53%에 해당하는 8738억원이 모두 차입금이다. 부채총계와 자본총계는 각각 1조109억원, 6410억원으로 부채비율은 157.7%다.

합병 SGC에너지 탄생 이후 별도 부채비율은 매년 낮아지는 추세다. 2021년 말과 작년 말 부채비율은 각각 174.2%, 167.8%을 기록했다.

발전사업이 꾸준히 현금을 창출하고 있다는 점은 위안거리다. 올해 3분기 누적 별도 상각전영업이익(EBITDA)는 1292억원이다. 매출 대비 EBITDA는 약 21%로 수익성이 뛰어나다.

EBITDA를 기반으로 한 차입활동 등을 통해 SGC에너지의 현금성자산은 올해 3분기 말 별도 기준 1725억원을 기록 중이다. 작년 말 1239억원 대비 39% 증가했다.

◇'복병' SGC이테크건설 우발채무

시장은 열병합발전의 현금창출력에 기반해 차츰 재무구조가 나아질 것으로 내다본다. 다만 SGC이테크건설의 우발채무를 관건으로 보고 있다.

올해 6월 말 한국기업평가는 SGC에너지의 신용등급(A+) 전망을 안정적에서 부정적으로 변경했다. 한기평은 "PF우발채무 리스크 확대로 계열 지원부담이 현실화했다"고 분석했다.

실제 SGC에너지는 SGC이테크건설의 자금줄 역할을 하고 있다. 작년 레고랜드 채무불이행 사태 이후 건설사들의 조달이 어려워지면서 SGC이테크건설은 모회사의 신용보강을 통해 자금을 조달해오고 있다.

SGC이테크건설은 올해 3분기 말 기준 8224억원 규모의 책임준공 미이행시 조건부 채무인수약정을 맺고 있다. 이 가운데 SGC에너지는 5450억원 규모의 약정에 대해 연대보증을 제공하고 있다. SGC이테크건설이 해당 사업장에서 준공하지 못하는 이슈가 발생하면 SGC에너지가 이를 책임져야 한다.

이 밖에 2년 전까지만 하더라도 '0원' 이었던 자금보충 약정 역시 올해 3분기 말 기준 약 4600억원으로 규모가 예년 대비 커졌다. 올해 10월 말과 지난 달 초에 걸쳐서도 약 500억원의 자산유동화기업어음(ABCP)를 SGC에너지의 자금 보충을 활용해 발행하기도 했다.

신용평가업계 관계자는 "추가 신용공여로 인한 재무부담 확대 여부를 모니터링 할 것"이라고 말했다.

올해 3분기 말 기준 SGC에너지는 SGC이테크건설의 지분 31.89%를 보유하고 있다. 지분율은 낮지만 SGC에너지가 사실상의 지배력을 획득한 것으로 보고 종속기업으로 편입됐다.

◇차입금의존도 50%↑…EBITDA 원활한 창출은 긍정적

금융감독원 전자공시시스템에 따르면 SGC에너지의 3분기 말 별도 차입금의존도는 52.9%다. 자산총계 1조6519억원 중 약 53%에 해당하는 8738억원이 모두 차입금이다. 부채총계와 자본총계는 각각 1조109억원, 6410억원으로 부채비율은 157.7%다.

합병 SGC에너지 탄생 이후 별도 부채비율은 매년 낮아지는 추세다. 2021년 말과 작년 말 부채비율은 각각 174.2%, 167.8%을 기록했다.

발전사업이 꾸준히 현금을 창출하고 있다는 점은 위안거리다. 올해 3분기 누적 별도 상각전영업이익(EBITDA)는 1292억원이다. 매출 대비 EBITDA는 약 21%로 수익성이 뛰어나다.

EBITDA를 기반으로 한 차입활동 등을 통해 SGC에너지의 현금성자산은 올해 3분기 말 별도 기준 1725억원을 기록 중이다. 작년 말 1239억원 대비 39% 증가했다.

◇'복병' SGC이테크건설 우발채무

시장은 열병합발전의 현금창출력에 기반해 차츰 재무구조가 나아질 것으로 내다본다. 다만 SGC이테크건설의 우발채무를 관건으로 보고 있다.

올해 6월 말 한국기업평가는 SGC에너지의 신용등급(A+) 전망을 안정적에서 부정적으로 변경했다. 한기평은 "PF우발채무 리스크 확대로 계열 지원부담이 현실화했다"고 분석했다.

실제 SGC에너지는 SGC이테크건설의 자금줄 역할을 하고 있다. 작년 레고랜드 채무불이행 사태 이후 건설사들의 조달이 어려워지면서 SGC이테크건설은 모회사의 신용보강을 통해 자금을 조달해오고 있다.

SGC이테크건설은 올해 3분기 말 기준 8224억원 규모의 책임준공 미이행시 조건부 채무인수약정을 맺고 있다. 이 가운데 SGC에너지는 5450억원 규모의 약정에 대해 연대보증을 제공하고 있다. SGC이테크건설이 해당 사업장에서 준공하지 못하는 이슈가 발생하면 SGC에너지가 이를 책임져야 한다.

이 밖에 2년 전까지만 하더라도 '0원' 이었던 자금보충 약정 역시 올해 3분기 말 기준 약 4600억원으로 규모가 예년 대비 커졌다. 올해 10월 말과 지난 달 초에 걸쳐서도 약 500억원의 자산유동화기업어음(ABCP)를 SGC에너지의 자금 보충을 활용해 발행하기도 했다.

신용평가업계 관계자는 "추가 신용공여로 인한 재무부담 확대 여부를 모니터링 할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

기업집단 톺아보기 - OCI

- 1OCI 지주사 전환 후…변화 없는 오너 지분 구도

- 2OCI그룹, 일석이조된 지주사 전환…인적 분할 '묘수'

- 3OCI 태양광 '새옹지마', 폴리실리콘 '영업이익률 50%'

- 4폴리실리콘이 마련해준 목돈, 재무체력 보충한 OCI

- 5OCI홀딩스 CFO는 '작은 아버지 사람' 황영민 부사장

- 6SGC그룹, 미완의 3세 승계…이원준 전무는 어디에

- 7SGC그룹의 마르지 않는 샘물 '열병합발전'

- 8SGC에너지, 재무 개선세 속 복병 'SGC이테크건설'

- 9끝나지 않은 '삼광글라스' 고민…SGC솔루션의 해결책은

- 10OCI 기업집단의 조용한 강자, 이화영 회장 유니드 계열