'현금' 마련한 쌍용C&E, 회사채 상환한다

쌍용레미콘 매각 3900억 확보, 당분간 채권발행 계획 없어…상반기 '미매각' 영향도

쌍용C&E는 다음달 2000억원 넘는 회사채 만기가 돌아온다. 공모채와 사모채 만기가 동시에 다가오지만 당분간 채권 발행 계획은 없다. 지난달 자회사 쌍용레미콘 매각을 통해 4000억원 가까이 마련하자 보유 현금을 활용해 재무 구조를 개선하려는 전략으로 관측된다.

상반기 공모채 투심 부진도 영향을 끼쳤을 것이란 게 투자은행(IB) 업계의 관측이다. 시멘트 업황 부진으로 인해 미매각을 경험한 탓에 공모 시장 복귀를 결정하기 어렵다는 분석이다.

◇차환 목적 공모채, 차입금 갚는데 미리 썼다

25일 투자은행(IB)업계에 따르면 다음달 2300억원의 회사채 만기가 돌아오는 쌍용C&E는 공모채 시장을 찾지 않기로 했다. 사모채 역시 당분간 발행 계획이 없다. 쌍용C&E는 다음달 6일 800억원 규모 사모채 만기가 도래한 뒤 같은 달 25일 1500억원의 공모채도 갚아야 한다.

쌍용C&E는 지난 4월에 다음달 만기가 다가오는 공모채를 상환하기 위해 1000억원 규모 회사채를 발행했다. 국내 3대 신용평가사로부터 'A0, 안정적' 등급과 전망을 보유하고 있는데 연초 시작된 회사채 훈풍에 힘입어 선제적 조달을 결정했다.

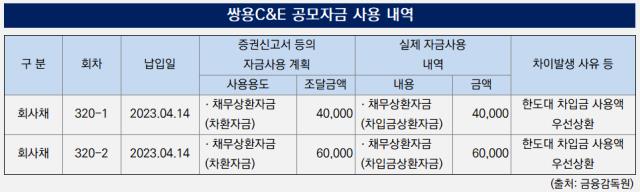

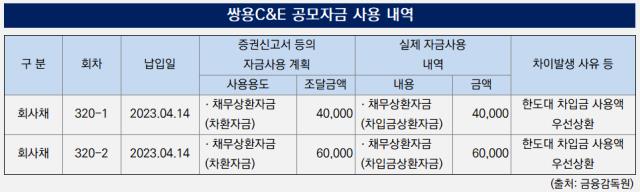

하지만 이렇게 마련한 자금을 상반기 중 차입금을 상환하는데 사용했다. 공모채 발행을 준비할 때는 차환 목적이라고 밝혔지만 실제로는 금융기관 한도대 차입금을 갚는 데 먼저 쓴 것이다.

결국 회사 입장에선 다음달 공모채 상환 자금이 다시 필요해진 셈이다. 사모채까지 합하면 2000억원 넘게 한 번에 현금이 유출될 예정이다. 그럼에도 채권 발행을 피하는 이유는 상반기 회사채 발행 결과와 관련이 있다.

쌍용C&E는 국내 시멘트 업계 선두 지위를 점하고 있지만 건설업황 부진으로 인해 수익성이 하락세를 나타내고 있다. 지난해 연결 기준 매출은 1조9650억원으로 전년 1조6614억원보다 18% 늘었지만 영업이익은 2209억원으로 2021년 2487억원에 비해 11% 줄었다. 상반기 영업이익도 476억원으로 전년 동기 525억원에 비해 감소했다. 이 같은 실적 흐름이 공모채 투심에도 영향을 끼쳤다.

쌍용C&E는 'A-'급 회사채 발행 금리를 제시하며 투자 매력을 높였음에도 1000억원 모집에 570억원 주문을 받는데 그쳤다. 1년 6개월물 400억원, 2년물 600억원으로 나눠 주문을 받았는데 1년 6개월물에 170억원, 2년물에 400억원의 수요만 확인됐다.

IB업계 관계자는 "상반기 회사채 수요예측을 통해 투자자 반응을 확인한 만큼 연내 재차 공모 시장에 등장하기는 어려울 것으로 보인다"고 말했다.

◇재무구조 개선 전략 택할까

채권 발행을 하지 않는다면 2000억원 넘는 회사채 상환 자금을 어떻게 마련할지가 관건이다. 쌍용C&E 관계자는 "금융기관 차입과 일부 자체 자금으로 상환할 예정”이며 “무리 없이 마칠 계획"이라고 밝혔다.

현 상황에서 자체 자금만으론 회사채 상환이 어렵다. 상반기 말 현금성자산은 200억원 안팎이다. 하지만 곧 현금이 대거 유입된다는 점에 기대를 걸고 있다.

쌍용C&E는 지난달 말 장원레미콘에 자회사 쌍용레미콘 지분 76.9%와 보유하고 있는 토지·건물을 매각하는 계약을 체결했다. 이를 통해 3856억원을 단숨에 확보한다. 쌍용레미콘 잔여 지분 23.1%에 대해 풋옵션도 보유하고 있어 3년 내 최소 544억원을 추가로 받을 수 있다. 이 거래를 통해 약 4400억원을 현금화할 수 있다.

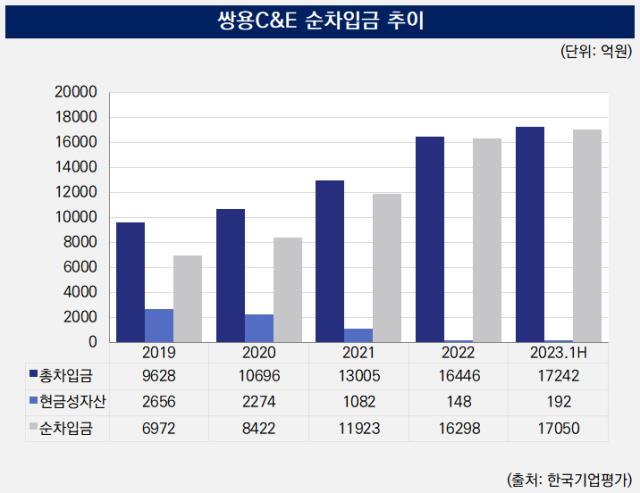

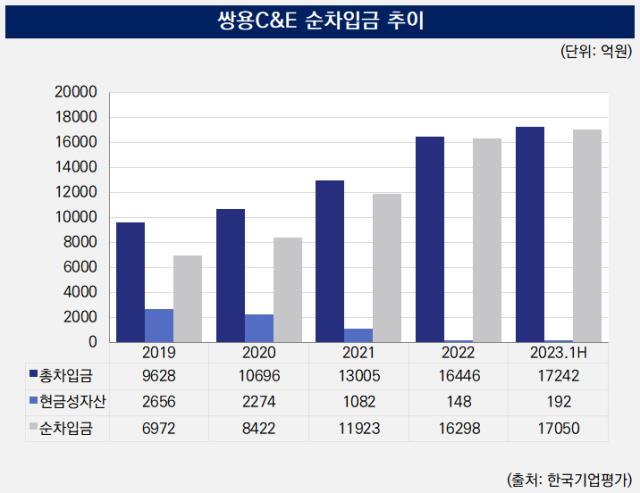

쌍용C&E는 2016년 한앤컴퍼니에 인수된 후 친환경 사업 투자와 배당 증가로 인해 차입금 증가 흐름을 보였다. 인수 첫 해인 2016년 순차입금은 50억원 수준이었는데 2021년 1조원을 넘어서더니 올해 상반기 말 기준 1조7050억원을 나타내고 있다. 쌍용레미콘 매각 대금이 유입되고 회사채 상환까지 이어진다면 1조원대 초반으로 순차입금이 낮아질 수 있다.

IB업계 관계자는 "쌍용레미콘 매각을 통해 4000억원 가까운 현금이 유입되는 것도 회사채 차환 발행을 피하게 만든 원인 중 하나"라며 "금융기관 등에서 양호한 차입 조건도 제시하고 있다고 알려졌다"고 분위기를 전했다.

상반기 공모채 투심 부진도 영향을 끼쳤을 것이란 게 투자은행(IB) 업계의 관측이다. 시멘트 업황 부진으로 인해 미매각을 경험한 탓에 공모 시장 복귀를 결정하기 어렵다는 분석이다.

◇차환 목적 공모채, 차입금 갚는데 미리 썼다

25일 투자은행(IB)업계에 따르면 다음달 2300억원의 회사채 만기가 돌아오는 쌍용C&E는 공모채 시장을 찾지 않기로 했다. 사모채 역시 당분간 발행 계획이 없다. 쌍용C&E는 다음달 6일 800억원 규모 사모채 만기가 도래한 뒤 같은 달 25일 1500억원의 공모채도 갚아야 한다.

쌍용C&E는 지난 4월에 다음달 만기가 다가오는 공모채를 상환하기 위해 1000억원 규모 회사채를 발행했다. 국내 3대 신용평가사로부터 'A0, 안정적' 등급과 전망을 보유하고 있는데 연초 시작된 회사채 훈풍에 힘입어 선제적 조달을 결정했다.

하지만 이렇게 마련한 자금을 상반기 중 차입금을 상환하는데 사용했다. 공모채 발행을 준비할 때는 차환 목적이라고 밝혔지만 실제로는 금융기관 한도대 차입금을 갚는 데 먼저 쓴 것이다.

결국 회사 입장에선 다음달 공모채 상환 자금이 다시 필요해진 셈이다. 사모채까지 합하면 2000억원 넘게 한 번에 현금이 유출될 예정이다. 그럼에도 채권 발행을 피하는 이유는 상반기 회사채 발행 결과와 관련이 있다.

쌍용C&E는 국내 시멘트 업계 선두 지위를 점하고 있지만 건설업황 부진으로 인해 수익성이 하락세를 나타내고 있다. 지난해 연결 기준 매출은 1조9650억원으로 전년 1조6614억원보다 18% 늘었지만 영업이익은 2209억원으로 2021년 2487억원에 비해 11% 줄었다. 상반기 영업이익도 476억원으로 전년 동기 525억원에 비해 감소했다. 이 같은 실적 흐름이 공모채 투심에도 영향을 끼쳤다.

쌍용C&E는 'A-'급 회사채 발행 금리를 제시하며 투자 매력을 높였음에도 1000억원 모집에 570억원 주문을 받는데 그쳤다. 1년 6개월물 400억원, 2년물 600억원으로 나눠 주문을 받았는데 1년 6개월물에 170억원, 2년물에 400억원의 수요만 확인됐다.

IB업계 관계자는 "상반기 회사채 수요예측을 통해 투자자 반응을 확인한 만큼 연내 재차 공모 시장에 등장하기는 어려울 것으로 보인다"고 말했다.

◇재무구조 개선 전략 택할까

채권 발행을 하지 않는다면 2000억원 넘는 회사채 상환 자금을 어떻게 마련할지가 관건이다. 쌍용C&E 관계자는 "금융기관 차입과 일부 자체 자금으로 상환할 예정”이며 “무리 없이 마칠 계획"이라고 밝혔다.

현 상황에서 자체 자금만으론 회사채 상환이 어렵다. 상반기 말 현금성자산은 200억원 안팎이다. 하지만 곧 현금이 대거 유입된다는 점에 기대를 걸고 있다.

쌍용C&E는 지난달 말 장원레미콘에 자회사 쌍용레미콘 지분 76.9%와 보유하고 있는 토지·건물을 매각하는 계약을 체결했다. 이를 통해 3856억원을 단숨에 확보한다. 쌍용레미콘 잔여 지분 23.1%에 대해 풋옵션도 보유하고 있어 3년 내 최소 544억원을 추가로 받을 수 있다. 이 거래를 통해 약 4400억원을 현금화할 수 있다.

쌍용C&E는 2016년 한앤컴퍼니에 인수된 후 친환경 사업 투자와 배당 증가로 인해 차입금 증가 흐름을 보였다. 인수 첫 해인 2016년 순차입금은 50억원 수준이었는데 2021년 1조원을 넘어서더니 올해 상반기 말 기준 1조7050억원을 나타내고 있다. 쌍용레미콘 매각 대금이 유입되고 회사채 상환까지 이어진다면 1조원대 초반으로 순차입금이 낮아질 수 있다.

IB업계 관계자는 "쌍용레미콘 매각을 통해 4000억원 가까운 현금이 유입되는 것도 회사채 차환 발행을 피하게 만든 원인 중 하나"라며 "금융기관 등에서 양호한 차입 조건도 제시하고 있다고 알려졌다"고 분위기를 전했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >