한화오션은 한화그룹 품에 안기며 2조원의 자금을 충당했다. 텅 비었던 곳간이 제법 채워졌을 법하지만 속은 그렇지 못했다. 한화그룹의 전폭적인 자금 지원도 한화오션의 결손금을 다 털어내기는 역부족이었다. 사실상 부채인 신종자본증권도 부담으로 남아있다.

변곡점에 선 한화오션의 곳간지기는 우영진 최고재무책임자(CFO)다. 여전히 현금흐름은 빡빡하고 실적도 마이너스(-)에 머물고 있지만 상황은 긍정적으로 돌아서고 있다. 든든한 모기업과 신용등급 상승, 실적 개선 등이 유동성 확보의 재료다.

◇2조 충당에도 아직 목마른 한화오션

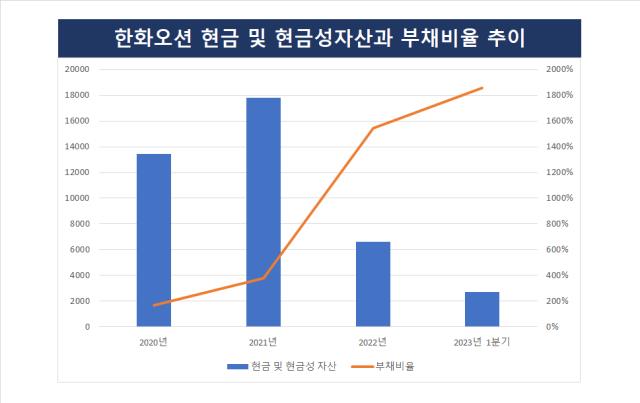

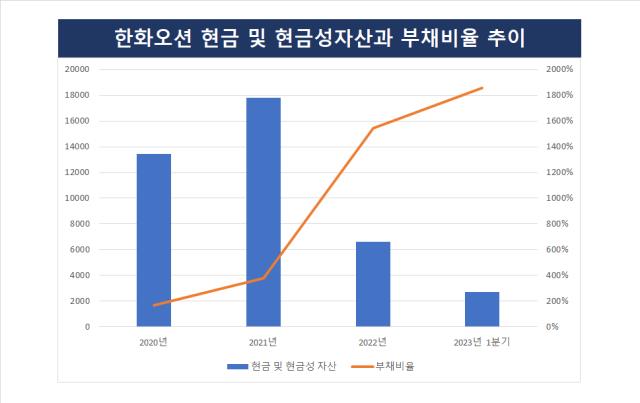

한화오션은 대우조선해양 시절 지속적인 손실로 현금보유량이 급격히 쪼그라들었다. 올해 1분기까지의 현금흐름만 봐도 하락세가 눈에 띈다.

2019년 2조122억원이었던 한화오션의 현금 및 현금성자산은 2020년 1조3436억원으로 줄었다. 2021년 1조7789억원으로 반짝 늘었지만 이듬해 말인 2022년 4분기 다시 6597억원으로 쪼그라들었다. 올해 1분기에는 2701억원을 겨우 쌓아뒀다.

현금 보유량 감소에는 원자재 가격 상승에 따른 충당금 등 외부요인도 작용했다. 하지만 매출액과 영업이익의 하락세가 현금 유출에 영향을 줬다는 점도 부정할 수 없다.

연간 매출액을 보면 2020년까지만 해도 7조원 수준이었으나 2021년 4조4800억원, 2022년 4조8600억원으로 규모가 크게 줄었다. 연간 영업이익은 2020년 1534억원으로 플러스(+)를 보인 이후 꾸준히 마이너스(-)를 기록했다. 2021년 -1조7547억원, 2022년 -1조6135억원 등이다. 올해 1분기에도 628억원의 영업손실이 추가로 집계됐다.

어려운 상황에서도 유지비는 필요했던 만큼 부채비율은 고공행진했다. 부채비율은 2020년 167%에서 2021년 379%으로 높아졌다. 2022년에는 1542%로 급증했고 올해 1분기엔 1858%로 뛰었다.

한화그룹이 5월 한화오션에 대한 2조원의 유상증자를 마무리하면서 부채비율은 일부 개선됐다. 한국기업평가는 유상증자 후 부채비율이 별도기준 459.7%로 낮아진 것으로 추산했다. 부채비율이 축소됐지만 1분기 말을 기준으로 경쟁사인 HD한국조선해양(148.2%)과 삼성중공업(293.8%) 대비 높은 수치다.

◇현금 더 필요한 이유, 신종자본증권·재고자산 부담

한화오션은 여전히 많은 현금이 필요한 기업이다. 특히 신종자본증권 규모가 올해 1분기 말을 기준으로 2조3328억원에 이른다. 신종자본증권은 만기가 30년 이상으로 길어 회계상 자본으로 인식되지만 채권으로 발행돼 부채의 성격을 띤다.

이 신종자본증권은 수출입은행이 지원해준 공적자금이다. 때문에 금리가 연1%, 만기가 30년으로 정해졌다. 하지만 한화오션이 차츰 정상화되면 수출입은행이 공적자금을 회수할 가능성도 높아진다. 중장기적으로 자금 회수에 대비해야 한다.

조선사업의 특수성도 추가적인 조달이 필요한 이유다. 조선사는 신규 수주가 즉각 매출액 증대로 잡히지 않는 산업이다. 선박 건조 기간이 짧지 않고 자금도 적지 않게 든다.

외부요인에 따라 재고자산이 쌓일 우려도 존재한다. 5월 러시아 선주 3곳과 액화천연가스(LNG) 쇄빙선 3척 건조 계약을 해지한 것이 대표적이다. 올해 1분기 말을 기준으로 쇄빙선 3척의 재고자산은 9522억원에 달한다. 따라서 유동성이 얼마나 튼튼하냐로 성패가 갈리는 게 조선사업이다.

◇신용도·실적 개선, 유동성 확대 '기회'

앞으로 영업을 통해 자체적인 현금창출력이 회복될 때까지 CFO의 역할이 막중하다. 기점에 선 한화오션의 곳간지기는 우영진 CFO다.

우 CFO는 투자와 자산운용 부문에 눈이 밝은 인물로 꼽힌다. 한화증권과 한화자산운용을 거쳤다. 한화그룹에서는 2016년 한화손해보험에서 자산운용담당 상무보를 맡으며 처음 임원 명단에 이름을 올렸다. 서울대 국제경제학과를 졸업하고 카이스트 대학원에서 금융공학을 전공했다.

한화그룹에서 가장 중요한 부문으로 꼽히는 ㈜한화 지원부문에 몸담은 바 있다. 2021년부터 한화디펜스의 재무실장을 맡았다. 한화에어로스페이스가 한화디펜스를 흡수합병하면서 소속이 바뀐 뒤 한화오션 인수팀 소속 재경총괄직을 담당했다.

CFO로서 다행인 점은 인수 전에 비해 넓어진 운신의 폭이다. 한화그룹이라는 뒷배가 생겼고 외부자금 조달 가능성도 높아졌다.

이전까지는 대우조선해양의 낮은 신용도와 부채비율 탓에 외부자금을 조달하는 데 부담이 컸다면 현재는 부담감이 누그러진 상태다. 인수와 동시에 한국기업평가는 한화오션의 신용등급을 BBB-에서 BBB로 올렸고 나이스신용평가는 신용등급을 BBB-로 유지했지만 등급 전망은 긍정적으로 전환했다.

조선업계의 긴 불황기가 끝나가고 있다는 점도 호재다. 실적이 개선되면 그만큼 자체적인 현금창출력도 회복된다.

시장에서는 이르면 3분기부터 한화오션의 흑자전환을 점치고 있다. 금융정보업체 에프앤가이드에 따르면 한화오션의 2분기 영업손실은 168억원으로 예상된다. 1분기 628억원의 영업손실과 비교하면 적자폭이 크게 줄어든다. 하반기부터는 여윳돈을 조금씩 쌓을 수 있을 것으로 보인다.

변곡점에 선 한화오션의 곳간지기는 우영진 최고재무책임자(CFO)다. 여전히 현금흐름은 빡빡하고 실적도 마이너스(-)에 머물고 있지만 상황은 긍정적으로 돌아서고 있다. 든든한 모기업과 신용등급 상승, 실적 개선 등이 유동성 확보의 재료다.

◇2조 충당에도 아직 목마른 한화오션

한화오션은 대우조선해양 시절 지속적인 손실로 현금보유량이 급격히 쪼그라들었다. 올해 1분기까지의 현금흐름만 봐도 하락세가 눈에 띈다.

2019년 2조122억원이었던 한화오션의 현금 및 현금성자산은 2020년 1조3436억원으로 줄었다. 2021년 1조7789억원으로 반짝 늘었지만 이듬해 말인 2022년 4분기 다시 6597억원으로 쪼그라들었다. 올해 1분기에는 2701억원을 겨우 쌓아뒀다.

현금 보유량 감소에는 원자재 가격 상승에 따른 충당금 등 외부요인도 작용했다. 하지만 매출액과 영업이익의 하락세가 현금 유출에 영향을 줬다는 점도 부정할 수 없다.

연간 매출액을 보면 2020년까지만 해도 7조원 수준이었으나 2021년 4조4800억원, 2022년 4조8600억원으로 규모가 크게 줄었다. 연간 영업이익은 2020년 1534억원으로 플러스(+)를 보인 이후 꾸준히 마이너스(-)를 기록했다. 2021년 -1조7547억원, 2022년 -1조6135억원 등이다. 올해 1분기에도 628억원의 영업손실이 추가로 집계됐다.

어려운 상황에서도 유지비는 필요했던 만큼 부채비율은 고공행진했다. 부채비율은 2020년 167%에서 2021년 379%으로 높아졌다. 2022년에는 1542%로 급증했고 올해 1분기엔 1858%로 뛰었다.

한화그룹이 5월 한화오션에 대한 2조원의 유상증자를 마무리하면서 부채비율은 일부 개선됐다. 한국기업평가는 유상증자 후 부채비율이 별도기준 459.7%로 낮아진 것으로 추산했다. 부채비율이 축소됐지만 1분기 말을 기준으로 경쟁사인 HD한국조선해양(148.2%)과 삼성중공업(293.8%) 대비 높은 수치다.

◇현금 더 필요한 이유, 신종자본증권·재고자산 부담

한화오션은 여전히 많은 현금이 필요한 기업이다. 특히 신종자본증권 규모가 올해 1분기 말을 기준으로 2조3328억원에 이른다. 신종자본증권은 만기가 30년 이상으로 길어 회계상 자본으로 인식되지만 채권으로 발행돼 부채의 성격을 띤다.

이 신종자본증권은 수출입은행이 지원해준 공적자금이다. 때문에 금리가 연1%, 만기가 30년으로 정해졌다. 하지만 한화오션이 차츰 정상화되면 수출입은행이 공적자금을 회수할 가능성도 높아진다. 중장기적으로 자금 회수에 대비해야 한다.

조선사업의 특수성도 추가적인 조달이 필요한 이유다. 조선사는 신규 수주가 즉각 매출액 증대로 잡히지 않는 산업이다. 선박 건조 기간이 짧지 않고 자금도 적지 않게 든다.

외부요인에 따라 재고자산이 쌓일 우려도 존재한다. 5월 러시아 선주 3곳과 액화천연가스(LNG) 쇄빙선 3척 건조 계약을 해지한 것이 대표적이다. 올해 1분기 말을 기준으로 쇄빙선 3척의 재고자산은 9522억원에 달한다. 따라서 유동성이 얼마나 튼튼하냐로 성패가 갈리는 게 조선사업이다.

◇신용도·실적 개선, 유동성 확대 '기회'

앞으로 영업을 통해 자체적인 현금창출력이 회복될 때까지 CFO의 역할이 막중하다. 기점에 선 한화오션의 곳간지기는 우영진 CFO다.

우 CFO는 투자와 자산운용 부문에 눈이 밝은 인물로 꼽힌다. 한화증권과 한화자산운용을 거쳤다. 한화그룹에서는 2016년 한화손해보험에서 자산운용담당 상무보를 맡으며 처음 임원 명단에 이름을 올렸다. 서울대 국제경제학과를 졸업하고 카이스트 대학원에서 금융공학을 전공했다.

한화그룹에서 가장 중요한 부문으로 꼽히는 ㈜한화 지원부문에 몸담은 바 있다. 2021년부터 한화디펜스의 재무실장을 맡았다. 한화에어로스페이스가 한화디펜스를 흡수합병하면서 소속이 바뀐 뒤 한화오션 인수팀 소속 재경총괄직을 담당했다.

CFO로서 다행인 점은 인수 전에 비해 넓어진 운신의 폭이다. 한화그룹이라는 뒷배가 생겼고 외부자금 조달 가능성도 높아졌다.

이전까지는 대우조선해양의 낮은 신용도와 부채비율 탓에 외부자금을 조달하는 데 부담이 컸다면 현재는 부담감이 누그러진 상태다. 인수와 동시에 한국기업평가는 한화오션의 신용등급을 BBB-에서 BBB로 올렸고 나이스신용평가는 신용등급을 BBB-로 유지했지만 등급 전망은 긍정적으로 전환했다.

조선업계의 긴 불황기가 끝나가고 있다는 점도 호재다. 실적이 개선되면 그만큼 자체적인 현금창출력도 회복된다.

시장에서는 이르면 3분기부터 한화오션의 흑자전환을 점치고 있다. 금융정보업체 에프앤가이드에 따르면 한화오션의 2분기 영업손실은 168억원으로 예상된다. 1분기 628억원의 영업손실과 비교하면 적자폭이 크게 줄어든다. 하반기부터는 여윳돈을 조금씩 쌓을 수 있을 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >