켈리가 카스 맥주점유율에 영향 미칠까

[비용]③하이트진로 마케팅 강화로 광고비 증가...오비맥주 50% 점유율, '영업·판촉' 접점 확대

편집자주

'피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

하이트진로가 맥주 시장의 선두 오비맥주를 앞지르기 위한 공성전에 돌입했다. 적자를 감수하더라도 마케팅 강화 등을 통한 시장 점유율을 확대가 골자다. 수성전을 치르는 오비맥주 역시 판촉 활동 확대 등을 앞세워 하이트진로의 공세에 맞서고 있다.

◇하이트진로 점유율 확대 사활

맥주 시장 점유율을 높이기 위한 하이트진로의 공세는 올해 4월 켈리가 출시되면서 본격화됐다. 전문경영인 김인규 대표이사 사장(사진)은 외부 공식 행사에서 향후 사업 계획을 직접 발표하기도 했다. 이러한 김 대표의 움직임은 취임 후 12년 만의 일이었다.

맥주 시장 점유율을 높이기 위한 하이트진로의 공세는 올해 4월 켈리가 출시되면서 본격화됐다. 전문경영인 김인규 대표이사 사장(사진)은 외부 공식 행사에서 향후 사업 계획을 직접 발표하기도 했다. 이러한 김 대표의 움직임은 취임 후 12년 만의 일이었다.

그가 제시한 목표 중 하나는 맥주 시장 점유율 50% 이상 확보다. 기존 주력 제품인 테라가 30% 수준의 점유율을 기록하고 있는 만큼 나머지 20% 정도를 켈리를 통해 끌어 올리는 게 골자다.

이 과정에서 일시적인 영업손실 등이 발생하더라도 시장 점유율을 높이겠다는 의지를 내비치기도 했다. 시장과 소비자가 없으면 기업이 생존할 수 없다는 이유에서였다. 더욱이 선두 탈환을 위해서는 공격적인 영업과 마케팅 등의 중요성을 강조하기도 했다.

다만 켈리 판매를 위한 마케팅 활동을 특별한 형태의 전략으로 보는 것에는 한계가 있다. 새롭게 출신된 제품 또는 상품이 소비자에게 인식되고 시장에 안착하기 위해서는 일정 수준의 홍보활동이 수반돼야 하기 때문이다.

마케팅 활동이 실질적인 판매량 증가로 이어진다는 보장도 없다. 그럼에도 하이트진로가 대표까지 나서서 마케팅 강화 등을 강조하는 배경에는 테라와 진로 이즈백의 시장 안착과 성장이 녹아있다.

◇하이트진로의 '테라·진로' 시장 안착 공식

하이트진로는 지난 2019년 테라 등을 출시하면서 공격적인 마케팅을 펼쳤다. 테라의 경우 4년 만에 국내 시장의 약 30%를 장악했다. 내부적으로는 2014년 225억원 규모의 영업손실 이후 적자가 계속되던 맥주부문의 수익성이 2020년 말에 405억원 규모의 흑자로 돌아서기도 했다. 진로 이즈백은 참이슬로 대표되는 하이트진로의 소주 시장 내 지배력을 더욱 공고하게 만들어주는 계기가 됐다.

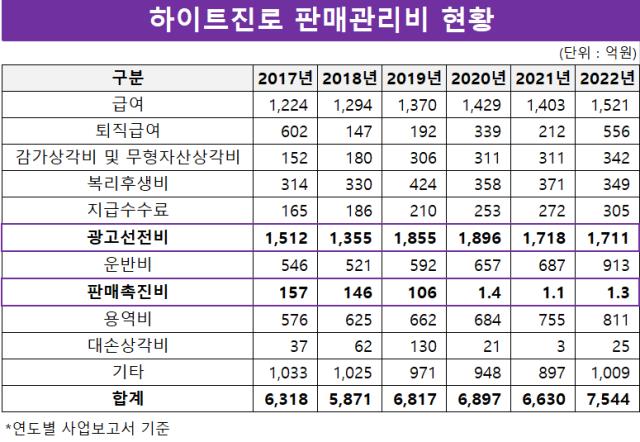

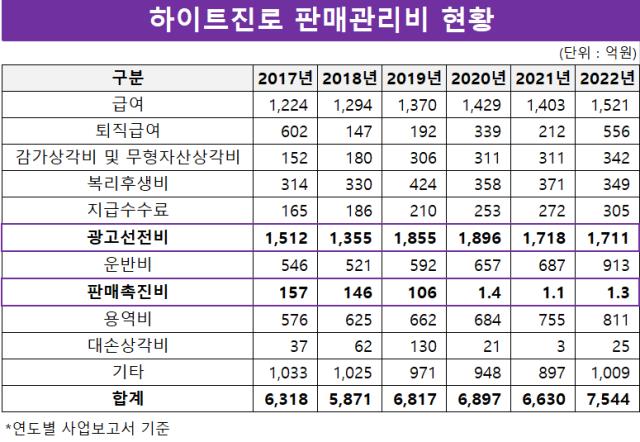

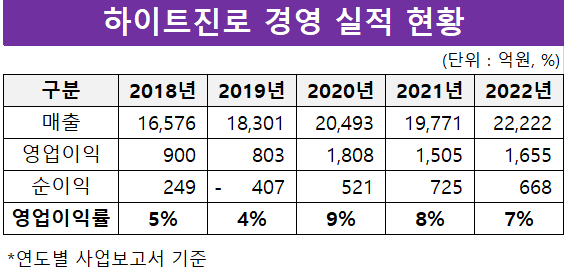

이러한 과정에서 눈에 띄는 대목은 하이트진로가 일시적인 영업손실과 영업이익 감소를 감내하면서도 마케팅 비용에 속하는 광고선전비(이하 광고비)를 늘렸다는 점이다.

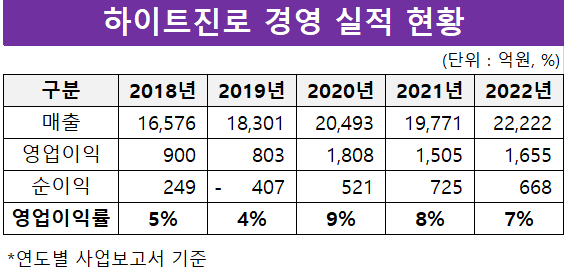

실제 하이트진로는 2019년 1분기 말 개별기준으로 55억원 규모의 영업손실을 내며 적자 전환했다. 2분기의 경우 적자는 아니었지만 2018년 2분기 244억원 대비 67% 줄어든 80억원에 머물렀다. 3분기에 호실적을 기록하기는 했으나 결국 연간 기준으로는 전년 대비 11% 줄어든 903억원을 기록했다. 2019년 한 해 동안 사용한 광고비는 1855억원 규모로 이는 전년 1355억원과 비교해 37%나 증가한 수치였다.

하이트진로는 이듬해에도 광고비를 늘렸다. 증가 폭이 크지는 않았지만 테라 등이 흥행을 기록하고 있었던 만큼 관련 기조를 유지하기 위한 전략의 일환이었다는 게 업계 평가다. 2020년 말 개별 기준 광고비는 전년 대비 2% 증가한 1896억원이다. 같은 기간 하이트진로의 영업이익은 1년 새 125% 늘어난 1808억원을 기록했다.

2021년부터는 광고비를 다소 줄이기는 했지만 2019년 이전과 비교하면 여전히 높은 수준이었다. 2021년과 2022년의 경우 각각 1718억원과 1711억원의 광고비가 사용됐다. 이 기간의 영업이익은 각각 1505억원과 1655억원이었다. 마케팅 활동 강화를 위한 광고비의 증가가 온전히 제품의 판매량 등의 실적으로 이어졌다고 보기는 힘들지만 일정 수준은 시너지를 냈다는 게 업계 평가다.

주류업계 관계자는 "하이트진로가 테라와 진로 이즈백 출시 당시 공격적인 마케팅을 펼쳤고 이를 통해 시장 점유율과 수익성 등이 일부 증가한 것은 사실"이라며 "다만 광고비와 같은 비용 집행을 수익성과 직접적으로 연관 짓는 것에는 한계가 있으며 실제로는 코로나19 발병과 같은 시장 특수성 등을 종합적으로 고려해야 한다"고 설명했다.

하이트진로의 2023년 1분기 말 기준 광고비는 전년 동기 대비 83% 늘어난 565억원다. 이는 2022년 연간 광고비 1711억원의 33% 수준이며 테라 출시 등이 이뤄진 2019년 1분기 343억원보다도 큰 금액이다.

사업적으로 과거 테라 출시 등의 시기와 비슷한 상황이라는 점을 고려하면 관련 비용은 더욱 커질 것으로 풀이된다. 앞서 마케팅 확대 등을 통해 시장 점유율을 높인 성과를 이뤄낸 이력이 있는 만큼 올해 역시 비슷한 과정을 밟을 가능성에 무게가 실리고 있다.

하이트진로 관계자는 "2019년 광고비의 경우 테라와 진로 이즈백 출시의 영향으로 금액이 증가했다"며 "올해 1분기는 코로나19 시기 광고비 감소에 따른 기저효과와 더불어 켈리 출시 준비를 위한 판촉물 구입, 광고물 제작, 소주류 광고비의 증가 등의 영향이다"고 밝혔다.

◇오비맥주 '시장 1위' 굳히기

하이트진로의 공세에 대응하기 위해 오비맥주는 수성전에 돌입한 상태다. 다만 시장 점유율에서는 주력 제품인 카스 프레시 등이 여전히 공고한 지배력을 유지하고 있는 만큼 하이트진로와 비교해 분주한 양상은 아니다.

오비맥주의 경우 코로나19 시기에 일시적으로 중단됐던 외부 마케팅 활동에 집중하고 있다. 각종 페스티벌과 영업판촉, 옥외 광고 등을 통해 소비자와의 접점을 늘리는 게 핵심이다. 제품 경쟁 측면에서는 2021년에 출시한 한맥의 리뉴얼을 통해 하이트진로의 켈리에 대응하는 분위기다.

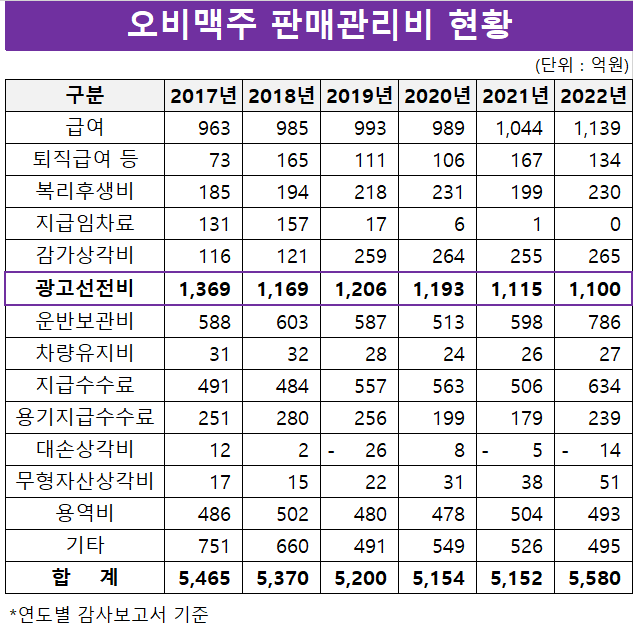

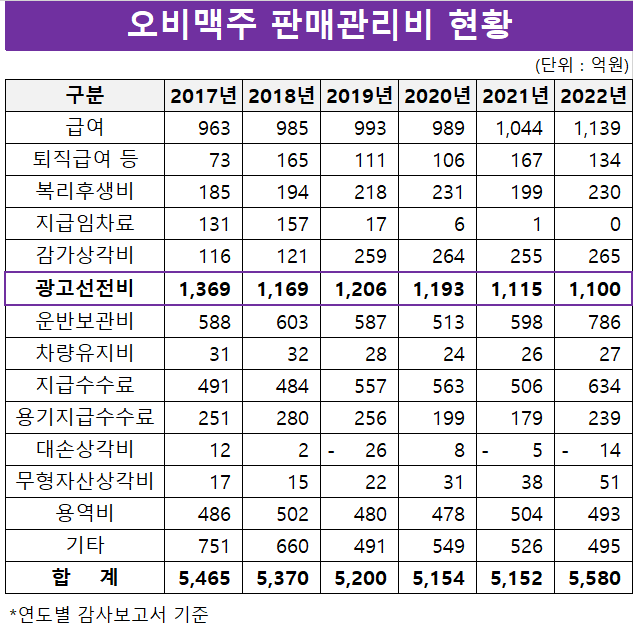

하이트진로만큼은 아니지만 마케팅 활동이 확대되는 만큼 오비맥주 역시 관련 비용이 늘어날 수 있는 여지는 남아있다. 그동안에는 광고비가 큰 폭의 변함없이 일정한 수준을 유지해왔지만 경쟁사의 전략에 대응하기 위해서는 추가 비용이 발생할 가능성이 높기 때문이다.

실제 오비맥주의 광고비는 최근 5년 동안 개별 기준으로 1200억원 규모를 유지했다. 감소 폭이 크지는 않지만 2019년 1206억원 이후로는 매년 감소해 지난해 말에는 1100억원을 기록했다.

광고비 감소의 경우 정책적인 차원의 축소보다는 업황의 영향으로 분석된다. 코로나19 여파로 사회적 거리두기가 시행되면서 유흥시장에 대한 마케팅 활동 제한 등이 발생했기 때문이다. 맥주 시장 1위인 만큼 경쟁사들과 비교해 시장 점유율을 높이거나 유지하기 위한 비용 등도 크지 않았던 것으로 보인다.

오비맥주 관계자는 "올해는 엔데믹 이후 처음 맞이하는 시즌인 만큼 그동안 제약이 있었던 영업 판촉 활동 등에 집중할 예정"이라며 "시기적으로도 맥주 성수기라는 점을 고려해 주력 제품인 카스 등을 통해 소비자와의 접점을 확대할 방침이다"고 말했다.

◇하이트진로 점유율 확대 사활

맥주 시장 점유율을 높이기 위한 하이트진로의 공세는 올해 4월 켈리가 출시되면서 본격화됐다. 전문경영인 김인규 대표이사 사장(사진)은 외부 공식 행사에서 향후 사업 계획을 직접 발표하기도 했다. 이러한 김 대표의 움직임은 취임 후 12년 만의 일이었다.

맥주 시장 점유율을 높이기 위한 하이트진로의 공세는 올해 4월 켈리가 출시되면서 본격화됐다. 전문경영인 김인규 대표이사 사장(사진)은 외부 공식 행사에서 향후 사업 계획을 직접 발표하기도 했다. 이러한 김 대표의 움직임은 취임 후 12년 만의 일이었다.그가 제시한 목표 중 하나는 맥주 시장 점유율 50% 이상 확보다. 기존 주력 제품인 테라가 30% 수준의 점유율을 기록하고 있는 만큼 나머지 20% 정도를 켈리를 통해 끌어 올리는 게 골자다.

이 과정에서 일시적인 영업손실 등이 발생하더라도 시장 점유율을 높이겠다는 의지를 내비치기도 했다. 시장과 소비자가 없으면 기업이 생존할 수 없다는 이유에서였다. 더욱이 선두 탈환을 위해서는 공격적인 영업과 마케팅 등의 중요성을 강조하기도 했다.

다만 켈리 판매를 위한 마케팅 활동을 특별한 형태의 전략으로 보는 것에는 한계가 있다. 새롭게 출신된 제품 또는 상품이 소비자에게 인식되고 시장에 안착하기 위해서는 일정 수준의 홍보활동이 수반돼야 하기 때문이다.

마케팅 활동이 실질적인 판매량 증가로 이어진다는 보장도 없다. 그럼에도 하이트진로가 대표까지 나서서 마케팅 강화 등을 강조하는 배경에는 테라와 진로 이즈백의 시장 안착과 성장이 녹아있다.

◇하이트진로의 '테라·진로' 시장 안착 공식

하이트진로는 지난 2019년 테라 등을 출시하면서 공격적인 마케팅을 펼쳤다. 테라의 경우 4년 만에 국내 시장의 약 30%를 장악했다. 내부적으로는 2014년 225억원 규모의 영업손실 이후 적자가 계속되던 맥주부문의 수익성이 2020년 말에 405억원 규모의 흑자로 돌아서기도 했다. 진로 이즈백은 참이슬로 대표되는 하이트진로의 소주 시장 내 지배력을 더욱 공고하게 만들어주는 계기가 됐다.

이러한 과정에서 눈에 띄는 대목은 하이트진로가 일시적인 영업손실과 영업이익 감소를 감내하면서도 마케팅 비용에 속하는 광고선전비(이하 광고비)를 늘렸다는 점이다.

실제 하이트진로는 2019년 1분기 말 개별기준으로 55억원 규모의 영업손실을 내며 적자 전환했다. 2분기의 경우 적자는 아니었지만 2018년 2분기 244억원 대비 67% 줄어든 80억원에 머물렀다. 3분기에 호실적을 기록하기는 했으나 결국 연간 기준으로는 전년 대비 11% 줄어든 903억원을 기록했다. 2019년 한 해 동안 사용한 광고비는 1855억원 규모로 이는 전년 1355억원과 비교해 37%나 증가한 수치였다.

하이트진로는 이듬해에도 광고비를 늘렸다. 증가 폭이 크지는 않았지만 테라 등이 흥행을 기록하고 있었던 만큼 관련 기조를 유지하기 위한 전략의 일환이었다는 게 업계 평가다. 2020년 말 개별 기준 광고비는 전년 대비 2% 증가한 1896억원이다. 같은 기간 하이트진로의 영업이익은 1년 새 125% 늘어난 1808억원을 기록했다.

2021년부터는 광고비를 다소 줄이기는 했지만 2019년 이전과 비교하면 여전히 높은 수준이었다. 2021년과 2022년의 경우 각각 1718억원과 1711억원의 광고비가 사용됐다. 이 기간의 영업이익은 각각 1505억원과 1655억원이었다. 마케팅 활동 강화를 위한 광고비의 증가가 온전히 제품의 판매량 등의 실적으로 이어졌다고 보기는 힘들지만 일정 수준은 시너지를 냈다는 게 업계 평가다.

주류업계 관계자는 "하이트진로가 테라와 진로 이즈백 출시 당시 공격적인 마케팅을 펼쳤고 이를 통해 시장 점유율과 수익성 등이 일부 증가한 것은 사실"이라며 "다만 광고비와 같은 비용 집행을 수익성과 직접적으로 연관 짓는 것에는 한계가 있으며 실제로는 코로나19 발병과 같은 시장 특수성 등을 종합적으로 고려해야 한다"고 설명했다.

하이트진로의 2023년 1분기 말 기준 광고비는 전년 동기 대비 83% 늘어난 565억원다. 이는 2022년 연간 광고비 1711억원의 33% 수준이며 테라 출시 등이 이뤄진 2019년 1분기 343억원보다도 큰 금액이다.

사업적으로 과거 테라 출시 등의 시기와 비슷한 상황이라는 점을 고려하면 관련 비용은 더욱 커질 것으로 풀이된다. 앞서 마케팅 확대 등을 통해 시장 점유율을 높인 성과를 이뤄낸 이력이 있는 만큼 올해 역시 비슷한 과정을 밟을 가능성에 무게가 실리고 있다.

하이트진로 관계자는 "2019년 광고비의 경우 테라와 진로 이즈백 출시의 영향으로 금액이 증가했다"며 "올해 1분기는 코로나19 시기 광고비 감소에 따른 기저효과와 더불어 켈리 출시 준비를 위한 판촉물 구입, 광고물 제작, 소주류 광고비의 증가 등의 영향이다"고 밝혔다.

◇오비맥주 '시장 1위' 굳히기

하이트진로의 공세에 대응하기 위해 오비맥주는 수성전에 돌입한 상태다. 다만 시장 점유율에서는 주력 제품인 카스 프레시 등이 여전히 공고한 지배력을 유지하고 있는 만큼 하이트진로와 비교해 분주한 양상은 아니다.

오비맥주의 경우 코로나19 시기에 일시적으로 중단됐던 외부 마케팅 활동에 집중하고 있다. 각종 페스티벌과 영업판촉, 옥외 광고 등을 통해 소비자와의 접점을 늘리는 게 핵심이다. 제품 경쟁 측면에서는 2021년에 출시한 한맥의 리뉴얼을 통해 하이트진로의 켈리에 대응하는 분위기다.

하이트진로만큼은 아니지만 마케팅 활동이 확대되는 만큼 오비맥주 역시 관련 비용이 늘어날 수 있는 여지는 남아있다. 그동안에는 광고비가 큰 폭의 변함없이 일정한 수준을 유지해왔지만 경쟁사의 전략에 대응하기 위해서는 추가 비용이 발생할 가능성이 높기 때문이다.

실제 오비맥주의 광고비는 최근 5년 동안 개별 기준으로 1200억원 규모를 유지했다. 감소 폭이 크지는 않지만 2019년 1206억원 이후로는 매년 감소해 지난해 말에는 1100억원을 기록했다.

광고비 감소의 경우 정책적인 차원의 축소보다는 업황의 영향으로 분석된다. 코로나19 여파로 사회적 거리두기가 시행되면서 유흥시장에 대한 마케팅 활동 제한 등이 발생했기 때문이다. 맥주 시장 1위인 만큼 경쟁사들과 비교해 시장 점유율을 높이거나 유지하기 위한 비용 등도 크지 않았던 것으로 보인다.

오비맥주 관계자는 "올해는 엔데믹 이후 처음 맞이하는 시즌인 만큼 그동안 제약이 있었던 영업 판촉 활동 등에 집중할 예정"이라며 "시기적으로도 맥주 성수기라는 점을 고려해 주력 제품인 카스 등을 통해 소비자와의 접점을 확대할 방침이다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >