외형 큰 하이트, 실속 챙긴 OB

②[수익성]2조 매출 하이트진로와 1.5조 오비맥주, 영업이익률은 7%와 23%

편집자주

‘피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

하이트진로와 오비맥주는 주력 주종인 소주와 맥주를 앞세워 선두 경쟁을 벌이고 있다. 매출 규모는 하이트진로가 크지만 영업이익률은 오비맥주가 더 높다. 종합 주류사와 맥주 전문 기업이라는 차이가 양사의 성적을 갈라놨다.

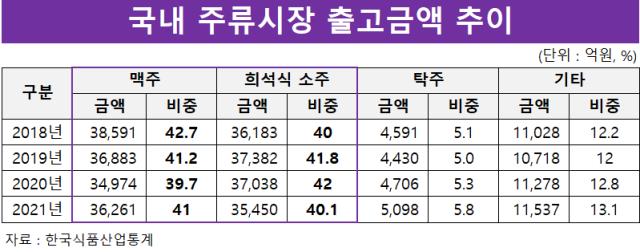

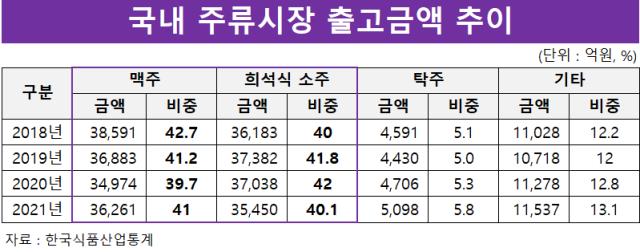

두 회사가 순위 쟁탈전을 벌일 수 있는 배경에는 주력인 소주와 맥주의 소비 비중이 있다. 탁주와 청주, 위스키 등이 종류는 다양하지만 점유율 측면에서 80% 이상을 차지하는 주종은 소주와 맥주다. 지난 2021년 말 기준으로 소주와 맥주의 출고 금액 비중은 전체 출고 금액 8조8000억원의 81.1%였다. 맥주와 소주는 각각 3조6000억원(41%)과 3조5000억원(40.1%)을 기록했다.

같은 기간 소주 부문의 경우 상위 3개 기업이 전체 출고량의 84.4%를 차지했다. 각 사별 출고량은 공개되지 않았지만 하이트진로와 롯데주류, 무학 등 순이었다. 맥주 부문은 하이트진로와 오비맥주가 출고량의 대부분을 차지한 것으로 알려졌다.

◇종합 주류사 하이트진로

하이트진로는 지난 2011년 9월 하이트맥주와 ㈜진로의 합병을 계기로 국내 최대 주류업체 지위를 유지하고 있다. 주류와 더불어 생수부문에서도 사업을 영위하고 있어 경쟁사들 대비 사업 다각화가 많이 이뤄진 축에 속한다.

참이슬 등 소주 부문의 경우 서울과 수도권, 충북 등에서의 높은 시장 지배력을 토대로 국내 60% 수준의 점유율을 확보하고 있다. 맥주 부문은 2019년 상반기 '테라' 출시 이후 시장 점유율을 높이고 있으며 오비맥주에 이어 2위를 기록하고 있다. 2022년 말 개별기준 매출 비중은 소주와 맥주가 각각 65%와 31.1%였다.

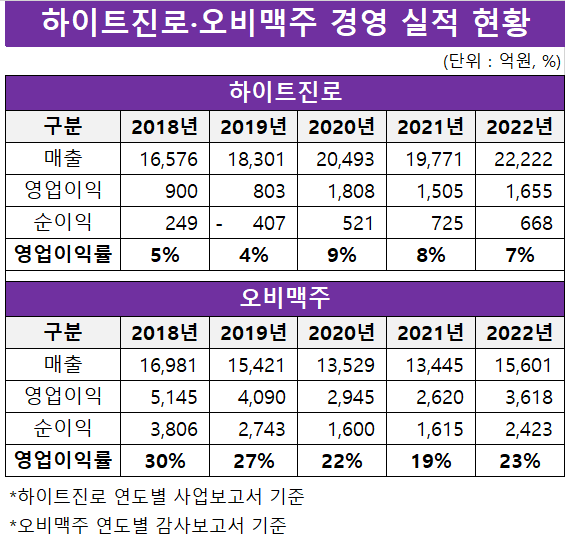

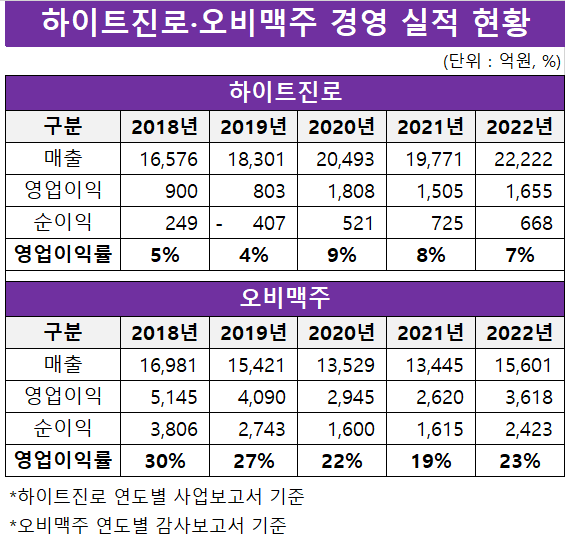

이러한 종합주류의 특성 때문에 하이트진로의 매출 규모는 경쟁사 오비맥주보다 크다. 지난해 말 개별 기준 매출은 2조2222억원으로 오비맥주 1조5601억원을 앞섰다. 하이트진로 역시 2018년까지는 1조6000억원 규모의 매출을 기록하며 오비맥주와 비슷한 수준을 유지했다. 하지만 2019년 상반기에 테라와 진로이즈백을 연이어 출시했고 이 시기부터 매출 격차가 벌어지기 시작했다.

실제 하이트진로는 2019년 말 개별기준 매출에서 전년 대비 10% 증가한 1조8301억원을 기록했다. 이듬해에는 통합법인 출범 이후 처음으로 2조원을 넘어서기도 했다. 연결 기준 매출의 경우 2019년 말에 2조원을 돌파했으며 이는 지난 2012년 이후 7년 만의 실적이었다.

특히 테라의 흥행은 오랜 기간 적자였던 하이트진로의 맥주부문(연결기준)이 흑자로 돌아서는 계기가 됐다. 하이트진로 맥주부문의 경우 2014년에 225억원 규모의 영업손실을 기록하며 적자로 돌아섰다. 이후 하이트진로는 맥주부문에서 5년 동안 적자를 벗어나지 못했다. 다만 2020년 말의 경우 테라에 힘입어 405억원 규모의 흑자를 달성했고 2021년과 2022년에도 각각 177억원과 211억원을 기록하며 관련 기조를 유지했다.

맥주부문의 흑자전환은 일본산 맥주의 수요 감소도 영향을 미쳤다는 게 업계 평가다. 코로나19 여파 등으로 가정 내 주류 소비가 증가한 가운데 일본 맥주의 판매는 줄면서 하이트진로 등 국내 주류사가 반사이익을 누렸다는 이유에서다. 실제 일본산 맥주의 수입 비중은 매년 감소하기도 했다. 관세청에 따르면 전체 주류 수입에서 일본산 맥주가 차지하는 비중은 2018년 25.3%, 2019년 14.2%, 2020년 2.5%로 매년 줄었다.

◇매출원가 낮은 오비맥주, 영업이익률은 23%

오비맥주는 하이트진로와 달리 맥주 사업만을 가지고 있다. 국내 유일 맥주 전문 기업으로 대표 제품인 카스 프레시와 더불어 버드와이저, 호가든, 스텔라 아르투아 등으로 폭넓은 브랜드 포트폴리오를 가지고 있는 게 특징이다.

맥주 전문 기업인만큼 관련 시장에서는 경쟁사 하이트진로를 앞서고 있다. 구체적인 판매 수치 등은 공개되지 않지만 가정시장에서의 점유율을 통해 오비맥주의 시장 지배력을 일정 수준 가늠할 수 있다. 업계에 따르면 오비맥주의 2022년 말 기준 가정시장 점유율은 약 53%로 선두였다. 같은 기간 주력 제품인 카스 프레시의 경우 41% 수준의 점유율로 모든 브랜드 중 1위를 차지하기도 했다.

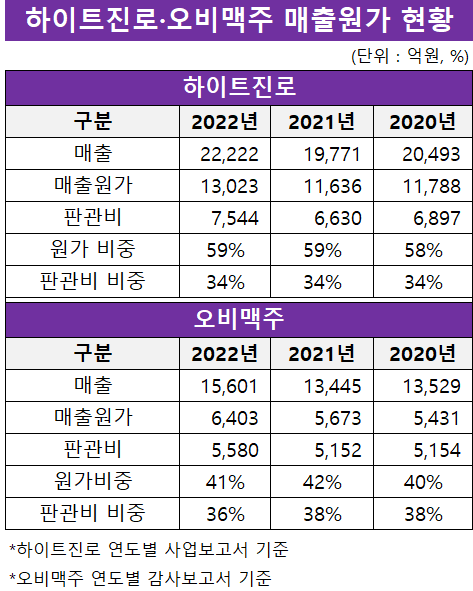

맥주 단일 사업의 강점은 수익성에서도 엿볼 수 있다. 종합 주류사 하이트진로와 비교해 주종이 단순한 만큼 상대적으로 매출원가를 보다 효율적으로 관리할 수 있기 때문이다. 더욱이 오비맥주는 글로벌 본사인 AB인베브(안호이저-부시 인베브)의 네트워크를 활용해 원재료인 맥아와 홉 등의 수급에서도 유리한 측면이 있다. 맥아 등의 원료는 90%가 수입되고 국산은 10%만 사용된다.

이러한 오비맥주의 원가 구조는 높은 영업이익률로 이어지고 있다. 2022년 말 개별기준 오비맥주의 영업이익률은 23%로 최근 5년 동안의 평균은 24%다. 이는 경쟁사 하이트진로와 비교해 높은 수준이다. 같은 기간 하이트진로의 경우 7% 영업이익률을 기록했고 최근 5년간의 평균 또한 7%였다.

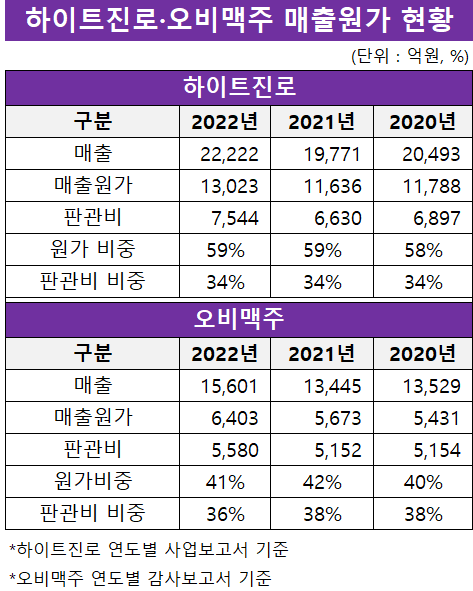

오비맥주가 하이트진로보다 높은 영업이익률을 실현할 수 있었던 이유는 매출원가가 낮았기 때문이다. 매출원가와 더불어 판매비와 관리비(판관비)도 영업이익을 결정하는 계정 중 하나지만 지난해 말 기준 매출에서 판관비가 차지한 비중은 양사가 비슷했다. 오비맥주의 경우 36%를 차지했고 하이트진로는 34%를 기록했다. 반면 매출원가 비중은 하이트진로가 59%로 오비맥주 41%보다 18%포인트나 높았다.

순이익 또한 오비맥주가 하이트진로보다 크다. 지난 2018년 이후 오비맥주가 기록한 평균 순이익은 2437억원이다. 반면 하이트진로는 평균 351억원의 순이익을 올렸다. 2022년 말 기준으로 오비맥주는 2423억원이며 하이트진로는 668억원을 기록했다.

두 회사가 순위 쟁탈전을 벌일 수 있는 배경에는 주력인 소주와 맥주의 소비 비중이 있다. 탁주와 청주, 위스키 등이 종류는 다양하지만 점유율 측면에서 80% 이상을 차지하는 주종은 소주와 맥주다. 지난 2021년 말 기준으로 소주와 맥주의 출고 금액 비중은 전체 출고 금액 8조8000억원의 81.1%였다. 맥주와 소주는 각각 3조6000억원(41%)과 3조5000억원(40.1%)을 기록했다.

같은 기간 소주 부문의 경우 상위 3개 기업이 전체 출고량의 84.4%를 차지했다. 각 사별 출고량은 공개되지 않았지만 하이트진로와 롯데주류, 무학 등 순이었다. 맥주 부문은 하이트진로와 오비맥주가 출고량의 대부분을 차지한 것으로 알려졌다.

◇종합 주류사 하이트진로

하이트진로는 지난 2011년 9월 하이트맥주와 ㈜진로의 합병을 계기로 국내 최대 주류업체 지위를 유지하고 있다. 주류와 더불어 생수부문에서도 사업을 영위하고 있어 경쟁사들 대비 사업 다각화가 많이 이뤄진 축에 속한다.

참이슬 등 소주 부문의 경우 서울과 수도권, 충북 등에서의 높은 시장 지배력을 토대로 국내 60% 수준의 점유율을 확보하고 있다. 맥주 부문은 2019년 상반기 '테라' 출시 이후 시장 점유율을 높이고 있으며 오비맥주에 이어 2위를 기록하고 있다. 2022년 말 개별기준 매출 비중은 소주와 맥주가 각각 65%와 31.1%였다.

이러한 종합주류의 특성 때문에 하이트진로의 매출 규모는 경쟁사 오비맥주보다 크다. 지난해 말 개별 기준 매출은 2조2222억원으로 오비맥주 1조5601억원을 앞섰다. 하이트진로 역시 2018년까지는 1조6000억원 규모의 매출을 기록하며 오비맥주와 비슷한 수준을 유지했다. 하지만 2019년 상반기에 테라와 진로이즈백을 연이어 출시했고 이 시기부터 매출 격차가 벌어지기 시작했다.

실제 하이트진로는 2019년 말 개별기준 매출에서 전년 대비 10% 증가한 1조8301억원을 기록했다. 이듬해에는 통합법인 출범 이후 처음으로 2조원을 넘어서기도 했다. 연결 기준 매출의 경우 2019년 말에 2조원을 돌파했으며 이는 지난 2012년 이후 7년 만의 실적이었다.

특히 테라의 흥행은 오랜 기간 적자였던 하이트진로의 맥주부문(연결기준)이 흑자로 돌아서는 계기가 됐다. 하이트진로 맥주부문의 경우 2014년에 225억원 규모의 영업손실을 기록하며 적자로 돌아섰다. 이후 하이트진로는 맥주부문에서 5년 동안 적자를 벗어나지 못했다. 다만 2020년 말의 경우 테라에 힘입어 405억원 규모의 흑자를 달성했고 2021년과 2022년에도 각각 177억원과 211억원을 기록하며 관련 기조를 유지했다.

맥주부문의 흑자전환은 일본산 맥주의 수요 감소도 영향을 미쳤다는 게 업계 평가다. 코로나19 여파 등으로 가정 내 주류 소비가 증가한 가운데 일본 맥주의 판매는 줄면서 하이트진로 등 국내 주류사가 반사이익을 누렸다는 이유에서다. 실제 일본산 맥주의 수입 비중은 매년 감소하기도 했다. 관세청에 따르면 전체 주류 수입에서 일본산 맥주가 차지하는 비중은 2018년 25.3%, 2019년 14.2%, 2020년 2.5%로 매년 줄었다.

◇매출원가 낮은 오비맥주, 영업이익률은 23%

오비맥주는 하이트진로와 달리 맥주 사업만을 가지고 있다. 국내 유일 맥주 전문 기업으로 대표 제품인 카스 프레시와 더불어 버드와이저, 호가든, 스텔라 아르투아 등으로 폭넓은 브랜드 포트폴리오를 가지고 있는 게 특징이다.

맥주 전문 기업인만큼 관련 시장에서는 경쟁사 하이트진로를 앞서고 있다. 구체적인 판매 수치 등은 공개되지 않지만 가정시장에서의 점유율을 통해 오비맥주의 시장 지배력을 일정 수준 가늠할 수 있다. 업계에 따르면 오비맥주의 2022년 말 기준 가정시장 점유율은 약 53%로 선두였다. 같은 기간 주력 제품인 카스 프레시의 경우 41% 수준의 점유율로 모든 브랜드 중 1위를 차지하기도 했다.

맥주 단일 사업의 강점은 수익성에서도 엿볼 수 있다. 종합 주류사 하이트진로와 비교해 주종이 단순한 만큼 상대적으로 매출원가를 보다 효율적으로 관리할 수 있기 때문이다. 더욱이 오비맥주는 글로벌 본사인 AB인베브(안호이저-부시 인베브)의 네트워크를 활용해 원재료인 맥아와 홉 등의 수급에서도 유리한 측면이 있다. 맥아 등의 원료는 90%가 수입되고 국산은 10%만 사용된다.

이러한 오비맥주의 원가 구조는 높은 영업이익률로 이어지고 있다. 2022년 말 개별기준 오비맥주의 영업이익률은 23%로 최근 5년 동안의 평균은 24%다. 이는 경쟁사 하이트진로와 비교해 높은 수준이다. 같은 기간 하이트진로의 경우 7% 영업이익률을 기록했고 최근 5년간의 평균 또한 7%였다.

오비맥주가 하이트진로보다 높은 영업이익률을 실현할 수 있었던 이유는 매출원가가 낮았기 때문이다. 매출원가와 더불어 판매비와 관리비(판관비)도 영업이익을 결정하는 계정 중 하나지만 지난해 말 기준 매출에서 판관비가 차지한 비중은 양사가 비슷했다. 오비맥주의 경우 36%를 차지했고 하이트진로는 34%를 기록했다. 반면 매출원가 비중은 하이트진로가 59%로 오비맥주 41%보다 18%포인트나 높았다.

순이익 또한 오비맥주가 하이트진로보다 크다. 지난 2018년 이후 오비맥주가 기록한 평균 순이익은 2437억원이다. 반면 하이트진로는 평균 351억원의 순이익을 올렸다. 2022년 말 기준으로 오비맥주는 2423억원이며 하이트진로는 668억원을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >