한화시스템, 자가 사업장 건설 배경에 '1조' 현금

IPO+유상증자 선제적 자본확충…사실상 무차입에 재무건전성 우수

편집자주

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

한화시스템이 오랜 과제로 지목되던 자가 사업장 건설에 착수했다. 약 2년 6개월 동안 총액 2213억원을 투입한다. 신사업장 건설 결정에는 1조원 가까운 현금성자산을 쌓은 것이 결정적이었다. 특히 현금성자산 확보에는 안정적인 영업활동현금흐름(NCF)에 더해 2019년 기업공개(IPO)와 2021년 유상증자가 주효했다.

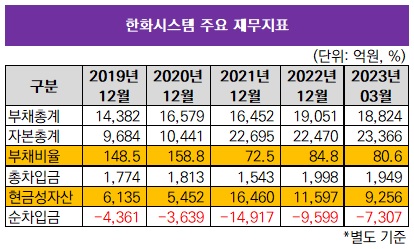

◇현금성자산 '1조' 보유…사실상 무차입에 부채비율 80% 건전

한화시스템은 이번달 26일 중장기 생산능력 확보를 위해 구미 신사업장(구미시 산호대로 264-36) 건설에 2025년말까지 총액 2213억원을 투입한다고 공시했다. 설계비용과 공사비용을 합한 2116억원과 이전비용 97억원이 포함된 금액이다.

한화시스템은 2000년 삼성전자와 프랑스 탈레스인터내셔널(THALES-INTERNATIONAL)과의 합자회사로 삼성탈레스로 처음 설립돼 그해 삼성전자 방위산업부문을 인수했다. 2015년 한화그룹과 삼성그룹간 '빅딜'로 한화그룹 계열사로 편입됐다. 군수장비 중심의 방산부문과 시스템통합(SI)과 IT아웃소싱 중심의 ICT부문이 사업의 핵심이다. ICT부문은 2018년 8월 한화에스앤씨를 합병하면서 추가됐다.

이 때문에 그동안 한화시스템은 기존 구미시 삼성전자 구미1사업장을 삼성전자로부터 임차해 사용해왔다. 한화시스템은 운영리스크 해소와 중장기 생산능력 확보를 위해 자가 사업장 확보에 노력해왔으며 2021년 9월 신사업장 부지가 될 ㈜한화 구미사업장 토지와 건물을 양수하는 양해각서(MOU)를 체결했다.

한화시스템이 이번에 신사업장 건설을 결정한 데는 1조원에 가까운 든든한 현금성자산이 바탕이 됐다. 올해 1분기말 별도 기준 한화시스템이 보유한 현금성자산은 9256억원이다. 이중 제예금으로만 9094억원이 분류돼있다. 나머지 162억원은 단기금융상품이다.

든든한 현금성자산을 바탕으로 부채비율도 80.6%로 100%를 밑돈다. 한화시스템이 차입을 일으키지 않은 것은 아니다. 총차입금(리스부채 포함)이 1949억원으로 단기차입금 800억원과 회사채(비유동성) 300억원, 리스부채(유동성·비유동성 합산) 849억원이 포함돼있다. 하지만 현금성자산이 워낙 많아 순차입금은 마이너스(-) 7307억원으로 사실상 무차입 상태다.

지난해 이자비용은 53억원이 발생했으며 이중 리스부채에 대한 이자비용이 33억원이었다. 하지만 이자수익이 238억원으로 이자비용보다 더 많아 이에 따른 순이자비용(이자비용-이자수익)은 마이너스(-) 184억원이었다. 이자수익은 막대한 현금성자산에서 비롯된 것으로 보인다.

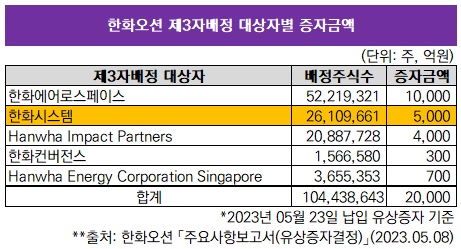

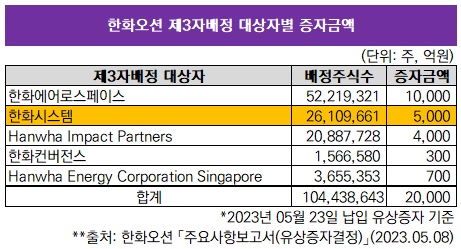

다만 지난달 23일 한화오션(옛 대우조선해양)이 한화그룹 계열사들을 대상으로 실시한 2조원 규모 제3자배정 유상증자에 한화시스템이 한화에어로스페이스(1조원) 다음으로 많은 5000억원을 부담하면서 하반기부터는 현금성자산 축소가 전망된다. 그럼에도 잔여 현금성자산은 신사업장 건설에 따른 자금소요를 부담하기에는 무리가 없는 수준이다.

◇IPO+유상증자 선제적 자본확충…영업현금흐름도 3000억대 안정적

한화시스템이 이처럼 현금을 두둑이 쌓은 배경에는 최고재무책임자(CFO) 역할인 윤안식 재무실장(부사장, 사진)의 활약도 빼놓을 수 없다. 윤 부사장은 한화호텔앤드리조트 재무실장 상무와 한화솔루션 재경부문장 전무를 거쳐 2019년 12월 한화시스템에 재무실장 전무로 처음 합류했으며 2021년 7월 부사장으로 승진했다.

한화시스템이 이처럼 현금을 두둑이 쌓은 배경에는 최고재무책임자(CFO) 역할인 윤안식 재무실장(부사장, 사진)의 활약도 빼놓을 수 없다. 윤 부사장은 한화호텔앤드리조트 재무실장 상무와 한화솔루션 재경부문장 전무를 거쳐 2019년 12월 한화시스템에 재무실장 전무로 처음 합류했으며 2021년 7월 부사장으로 승진했다.

윤 부사장이 한화시스템에 부임한 시기는 한화시스템에 대규모 자본이 유입되던 때다. 당시 유입된 자본은 현재까지도 한화시스템이 우수한 재무건전성을 유지하는 동시에 막대한 현금성자산을 쌓는 결정적인 계기가 됐다. 한화시스템은 윤 부사장 부임 직전인 2019년 11월 유가증권시장에 상장했다. 당시 IPO로 987억원의 자본이 확충됐다.

윤 부사장은 IPO로 마련한 전체 자금 중 시설자금으로 배정된 680억원에서 높은 비중을 차지하는 406억원을 ㈜한화로부터 구미사업장 부지를 매입하는 데 썼다. 그만큼 한화시스템에서 자가 사업장 확보는 중요한 과제였던 셈이다.

특히 2021년 6월 주주배정후 실권주 일반공모 방식의 유상증자로 자본을 1조1535억원 큰폭 늘린 것이 주효했다. 최대주주인 한화에어로스페이스가 5058억원을 책임졌고 이외에도 당시 계열사였던 에이치솔루션(2021년 10월 한화에너지로 흡수합병)이 1385억원을 책임졌다. 당시 유상증자는 미국 항공기 개발업체 오버에어(Overair), 미국 위성통신업체 카이메타(Kymeta), 영국 위성통신업체 원웹(OneWeb)에 대한 지분투자 등 자금소요에 대응하는 선제적 자본확충이라는 평가를 받고 있다.

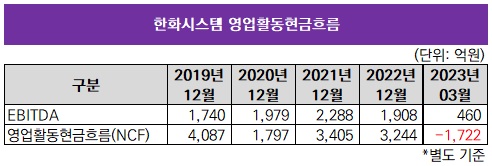

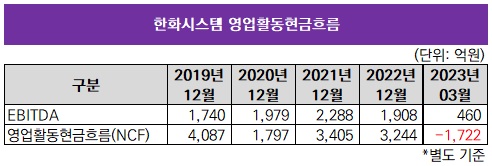

영업활동현금흐름도 매년 안정적으로 발생하고 있다. 상각전영업이익(EBITDA)이 2021년 2288억원, 지난해 1908억원이 발생한데다 이 기간 운전자본 부담을 완화하면서 영업활동현금흐름은 2021년 3405억원, 지난해 3244억원을 기록했다. 올해 1분기말 방산부문(5조5727억원)과 ICT부문(3669억원) 합산 수주잔고가 5조9396억원으로 최근 3년(2020~2022년) 평균 매출액(1조9696억원)의 3.0배로 풍부한 편이다.

◇현금성자산 '1조' 보유…사실상 무차입에 부채비율 80% 건전

한화시스템은 이번달 26일 중장기 생산능력 확보를 위해 구미 신사업장(구미시 산호대로 264-36) 건설에 2025년말까지 총액 2213억원을 투입한다고 공시했다. 설계비용과 공사비용을 합한 2116억원과 이전비용 97억원이 포함된 금액이다.

한화시스템은 2000년 삼성전자와 프랑스 탈레스인터내셔널(THALES-INTERNATIONAL)과의 합자회사로 삼성탈레스로 처음 설립돼 그해 삼성전자 방위산업부문을 인수했다. 2015년 한화그룹과 삼성그룹간 '빅딜'로 한화그룹 계열사로 편입됐다. 군수장비 중심의 방산부문과 시스템통합(SI)과 IT아웃소싱 중심의 ICT부문이 사업의 핵심이다. ICT부문은 2018년 8월 한화에스앤씨를 합병하면서 추가됐다.

이 때문에 그동안 한화시스템은 기존 구미시 삼성전자 구미1사업장을 삼성전자로부터 임차해 사용해왔다. 한화시스템은 운영리스크 해소와 중장기 생산능력 확보를 위해 자가 사업장 확보에 노력해왔으며 2021년 9월 신사업장 부지가 될 ㈜한화 구미사업장 토지와 건물을 양수하는 양해각서(MOU)를 체결했다.

한화시스템이 이번에 신사업장 건설을 결정한 데는 1조원에 가까운 든든한 현금성자산이 바탕이 됐다. 올해 1분기말 별도 기준 한화시스템이 보유한 현금성자산은 9256억원이다. 이중 제예금으로만 9094억원이 분류돼있다. 나머지 162억원은 단기금융상품이다.

든든한 현금성자산을 바탕으로 부채비율도 80.6%로 100%를 밑돈다. 한화시스템이 차입을 일으키지 않은 것은 아니다. 총차입금(리스부채 포함)이 1949억원으로 단기차입금 800억원과 회사채(비유동성) 300억원, 리스부채(유동성·비유동성 합산) 849억원이 포함돼있다. 하지만 현금성자산이 워낙 많아 순차입금은 마이너스(-) 7307억원으로 사실상 무차입 상태다.

지난해 이자비용은 53억원이 발생했으며 이중 리스부채에 대한 이자비용이 33억원이었다. 하지만 이자수익이 238억원으로 이자비용보다 더 많아 이에 따른 순이자비용(이자비용-이자수익)은 마이너스(-) 184억원이었다. 이자수익은 막대한 현금성자산에서 비롯된 것으로 보인다.

다만 지난달 23일 한화오션(옛 대우조선해양)이 한화그룹 계열사들을 대상으로 실시한 2조원 규모 제3자배정 유상증자에 한화시스템이 한화에어로스페이스(1조원) 다음으로 많은 5000억원을 부담하면서 하반기부터는 현금성자산 축소가 전망된다. 그럼에도 잔여 현금성자산은 신사업장 건설에 따른 자금소요를 부담하기에는 무리가 없는 수준이다.

◇IPO+유상증자 선제적 자본확충…영업현금흐름도 3000억대 안정적

윤 부사장이 한화시스템에 부임한 시기는 한화시스템에 대규모 자본이 유입되던 때다. 당시 유입된 자본은 현재까지도 한화시스템이 우수한 재무건전성을 유지하는 동시에 막대한 현금성자산을 쌓는 결정적인 계기가 됐다. 한화시스템은 윤 부사장 부임 직전인 2019년 11월 유가증권시장에 상장했다. 당시 IPO로 987억원의 자본이 확충됐다.

윤 부사장은 IPO로 마련한 전체 자금 중 시설자금으로 배정된 680억원에서 높은 비중을 차지하는 406억원을 ㈜한화로부터 구미사업장 부지를 매입하는 데 썼다. 그만큼 한화시스템에서 자가 사업장 확보는 중요한 과제였던 셈이다.

특히 2021년 6월 주주배정후 실권주 일반공모 방식의 유상증자로 자본을 1조1535억원 큰폭 늘린 것이 주효했다. 최대주주인 한화에어로스페이스가 5058억원을 책임졌고 이외에도 당시 계열사였던 에이치솔루션(2021년 10월 한화에너지로 흡수합병)이 1385억원을 책임졌다. 당시 유상증자는 미국 항공기 개발업체 오버에어(Overair), 미국 위성통신업체 카이메타(Kymeta), 영국 위성통신업체 원웹(OneWeb)에 대한 지분투자 등 자금소요에 대응하는 선제적 자본확충이라는 평가를 받고 있다.

영업활동현금흐름도 매년 안정적으로 발생하고 있다. 상각전영업이익(EBITDA)이 2021년 2288억원, 지난해 1908억원이 발생한데다 이 기간 운전자본 부담을 완화하면서 영업활동현금흐름은 2021년 3405억원, 지난해 3244억원을 기록했다. 올해 1분기말 방산부문(5조5727억원)과 ICT부문(3669억원) 합산 수주잔고가 5조9396억원으로 최근 3년(2020~2022년) 평균 매출액(1조9696억원)의 3.0배로 풍부한 편이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >