구조조정 성과 기다리는 한세엠케이

[한세예스24홀딩스]채무보증 잔액 934억으로 증액, 브랜드 재정비 기간 차입 늘려

편집자주

지주사의 주요 역할 중 하나가 그룹 각 계열사에 대한 자본재분배다. 지주사는 재무건전성 우위 계열사로부터 배당수익과 상표권사용수익 등을 수취해 이를 재원으로 유상증자나 사채인수 등 방법으로 열위 계열사를 지원한다. 하지만 ‘밑 빠진 독에 물 붓기’식 무리한 자본재분배는 우위 계열사까지 망가뜨리고 지주사의 재무건전성도 악화시킬 위험이 있다. THE CFO가 각 그룹 지주사의 자본재분배 형태와 이에 따른 재무지표상 변화를 점검해본다.

한세그룹 지주사인 한세예스24홀딩스가 사업 구조조정이 한창인 자회사 한세엠케이 차입에 추가로 신용 보강을 제공한다. 지주사가 유보 현금을 들고 있지 않아 직접 지원이 어려운 상황이지만, 담보 여력을 활용해 조달 경로를 뚫어줬다. 한세엠케이는 수익성을 회복해 차입 상환 능력을 갖출 때까지는 지주사에 기대 유동성 부족에 대처해야 한다.

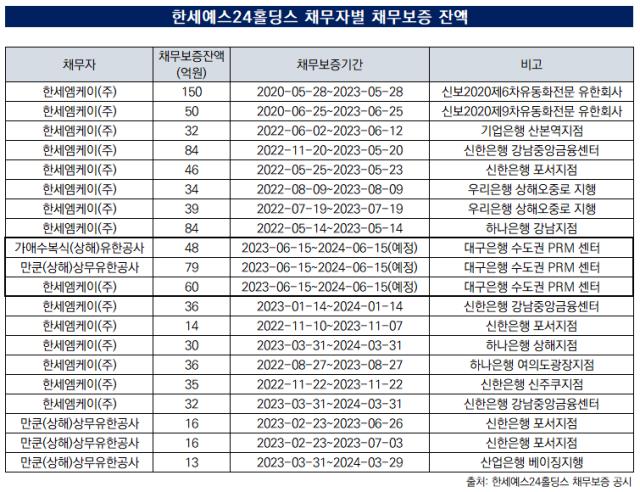

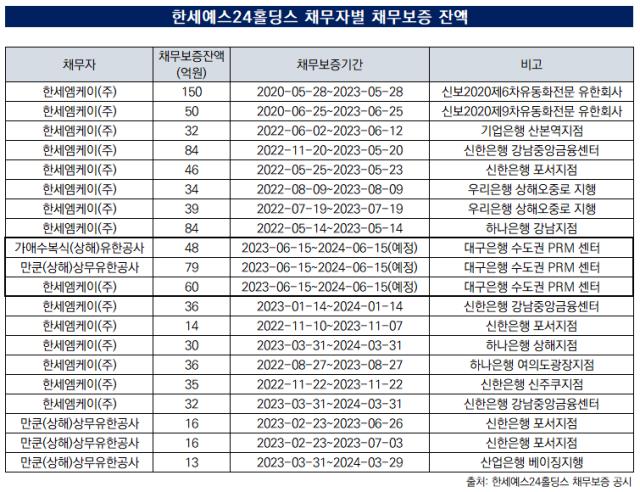

한세예스24홀딩스는 다음 달부터 자회사 한세엠케이에 제공하는 채무보증을 187억원 증액한다. 보증 기간이 끝나는 대출 6건은 채무보증을 연장하고, 3건은 신규로 채무보증을 제공한다. 채무보증 기간은 1년이다. 지주사가 한세엠케이에 제공하는 채무보증 잔액은 934억원까지 늘어난다.

한세엠케이와 산하 계열사가 단기차입금을 늘리면서 채무보증 잔액이 증가했다. 신규 차입처는 대구은행 수도권 PRM 센터다. 신규 채무보증 잔액은 각각 △한세엠케이 60억원(차입금 50억원) △한세엠케이 자회사 만쿤(상해)상무유한공사 79억원(차입금 500만달러) △한세엠케이 자회사 가애수복식(상해)유한공사 48억원(차입금 300만달러)이다.

◇ 브랜드 리테일 부문 한세엠케이, 2019년부터 순손실 지속

한세엠케이는 한세그룹에서 브랜드 리테일(의류 도·소매) 부문을 담당하는 계열사다. 지주사가 한세엠케이 지분 72.04%를 들고 있다. 그룹 주력 사업인 의류 제조자 개발생산(ODM) 부문은 한세실업(지분 50.49%) 소관이다. 문화 콘텐츠·출판 부문은 예스24(지분 50.01%), 동아출판(100%) 관할이다.

브랜드 리테일 부문 실적은 수년째 부진하다. 한세엠케이는 2019년(연결 기준 당기순손실 438억원)부터 지난해(당기순손실 378억원)까지 적자를 내고 있다. 지난해 지주사 연결 기준 매출(3조3221억원) 중 66%(2조2048억원), 영업이익(1929억원) 중 97%(1863억원)는 의류 제조 부문(한세실업)에서 발생했다.

한세예스24홀딩스는 자체 사업을 영위하지 않는 순수지주사다. 별도 기준으로 자회사에서 거둬들이는 배당이 영업활동현금흐름 원천이다. 지주사는 현금을 쌓아두지 않고 매년 최대주주인 김석환 부회장(지분 25.95%)과 소액 주주(18.43%)에게 배당을 지급해 유동성이 풍부한 편은 아니다. 지난해에도 자회사에서 수취한 배당금(110억원)을 재원으로 주주 배당금(98억원)을 지급했다. 연말에 지주사가 별도 기준으로 보유한 현금성 자산은 5000만원에 불과하다.

지주사가 담보로 활용할 수 있는 자산은 넉넉하게 보유하고 있다. 별도 기준 자산총계(1848억원) 중 96%(1768억원)가 종속기업 지분이다. 투자금액을 원가로 측정해 시가보다 낮게 인식하고 있는 지분도 있다. 대표적인 게 한세실업 지분이다. 지난해말 지주사가 별도 기준으로 보유한 한세실업 지분 42.45%의 장부금액은 820억원이다. 지난 11일 종가(1만8160원)로 환산한 가치는 이보다 약 4배 큰 3083억원이다.

올해 지주사가 자회사 지분을 담보로 차입을 일으키기도 했다. 한세예스24홀딩스는 지난 4일 한세실업 지분 8.04% 공개매수 대금 600억원을 단기차입금으로 납입했다. 하나은행에 지주사가 들고 있던 한세실업 지분 20%(800만주) 담보로 제공하고 자금을 끌어왔다. 이자율은 5.63%다. 한세실업 지분이 50.49%까지 늘어나 유입되는 배당수익도 증가할 전망이다. 지난해말 지주사의 별도 기준 부채비율은 69%였다.

◇ 지난해부터 그룹 차원 브랜드 재정비, 올해 흑자 전환 목표

한세엠케이로는 직접적인 자금 수혈 대신 사업 구조조정을 지원해주고 있다. 지주사가 제공하는 채무보증은 한세엠케이가 수익성을 회복할 때까지 버틸 유동성을 만들어주는 방안이다.

지주사가 한세엠케이에 채무보증을 서준 건 2021년부터다. 2020년 12월 한세예스24홀딩스는 한세실업이 가지고 있던 한세엠케이 지분 전량(50.8%)를 258억원에 사 왔다. 2020년 코로나로 인한 의류시장 소비 불황 여파로 손실을 내던 계열사를 한세실업에서 떼어내 지주사 밑으로 이동시켰다. 지주사는 자회사 동아출판에서 100억원(이율 4.6%)을 차입해 한세엠케이 인수자금을 만들었다.

지난해부터는 그룹 차원에서 브랜드 정비 작업을 진행했다. 그해 7월 지주사가 지분 88%를 들고 있던 유아동 의류·용품 제조 판매 계열사 한세드림을 한세엠케이로 흡수합병했다. 한세엠케이가 한세드림 주주에게 합병 신주(한세드림 1주당 한세엠케이 보통주 0.8598590주)를 배정하는 합병 방식이라 주식매수청구권 행사 대금(31억원) 외 별도 현금 유출은 없었다.

한세엠케이 포트폴리오를 다각화하기 위한 합병이었다. 한세엠케이는 20~30대 트렌드 의류와 스포츠(NBA, 골프 등) 의류를 생산·판매하고 있었다. 한세드림은 컬리수, 모이몰른 등 아동복 브랜드 사업을 전개하고 있었다. 2021년 연결 기준 매출은 1661억원, 당기순이익은 34억원 수준이다.

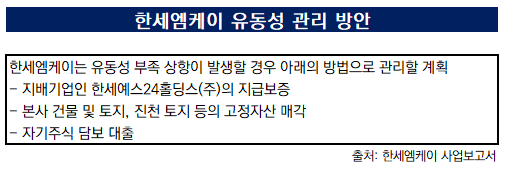

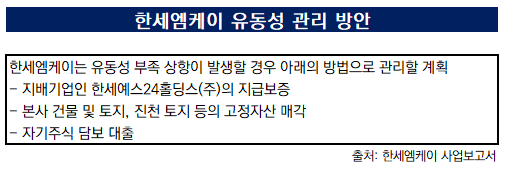

다만 한세엠케이가 부채 부담 안고 있던 계열사를 흡수합병하면서 부채비율이 상승했다. 2021년말 175%였던 한세엠케이 연결 기준 부채비율은 지난해말 482%까지 높아졌다. 연말 현금성 자산은 86억원이었다. 유동성을 관리하기 위해 추가로 자금을 조달하려면 지주사 지급보증이 필요했다. 한세엠케이는 이번달과 다음 달 만기가 도래하는 사모채 200억원 중 50%를 상환할 계획이다.

한세엠케이는 지난해 기존 브랜드 포트폴리오도 손봤다. TBJ 브랜드(2021년 매출 322억원)와 ANDEW 브랜드(2021년 매출 191억원) 생산을 종료하기로 했다. 자회사 만쿤(상해)상무유한공사는 수익성이 떨어진 NBA STYLE 브랜드(2021년 매출 460억원) 생산을 종료하고, NBA KIDS 브랜드에 집중하기로 했다.

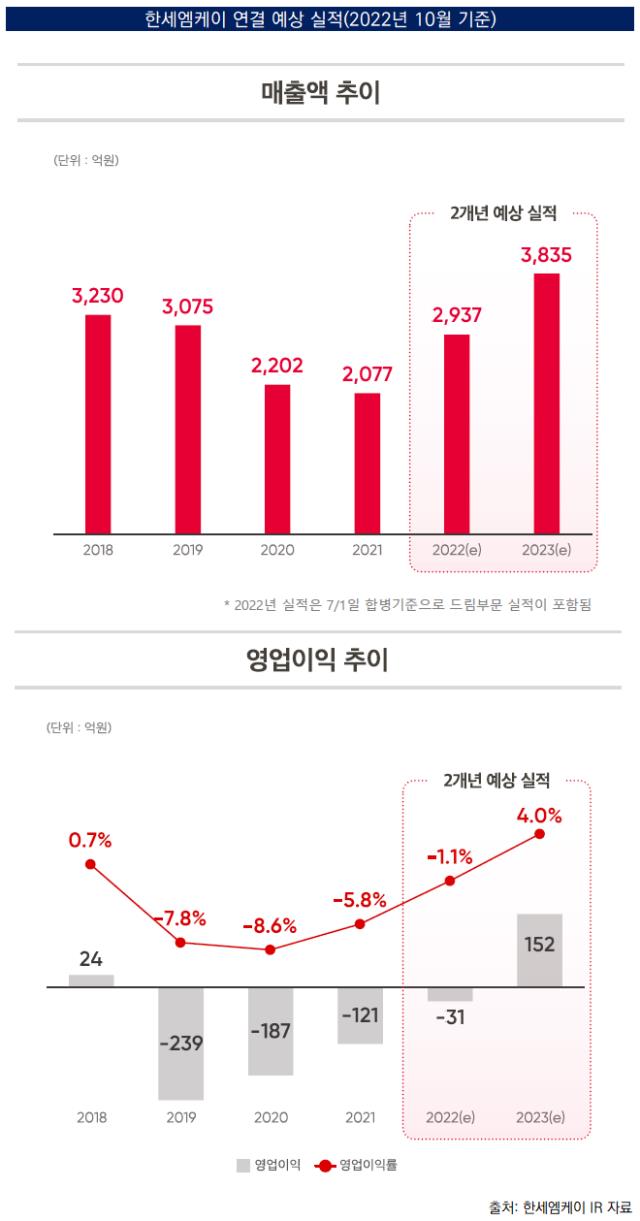

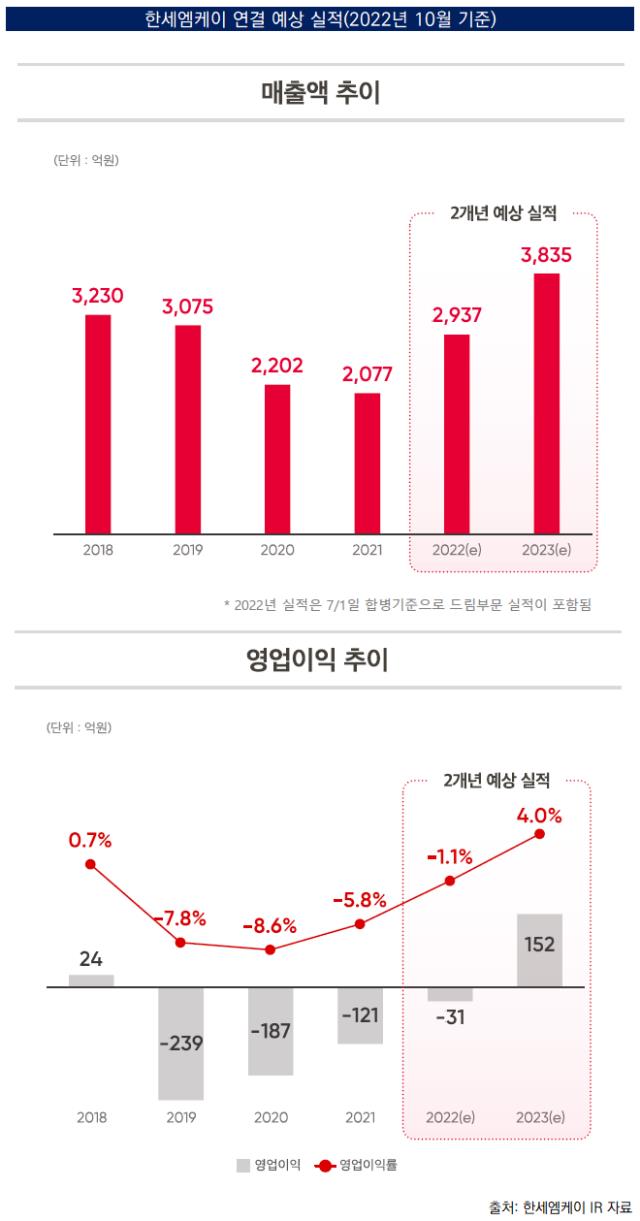

한세엠케이는 올해 흑자 전환을 재무 목표로 내걸었다. 연결 기준 매출 3835억원, 영업이익 152억원을 실적 전망치로 제시했다.

한세예스24홀딩스는 다음 달부터 자회사 한세엠케이에 제공하는 채무보증을 187억원 증액한다. 보증 기간이 끝나는 대출 6건은 채무보증을 연장하고, 3건은 신규로 채무보증을 제공한다. 채무보증 기간은 1년이다. 지주사가 한세엠케이에 제공하는 채무보증 잔액은 934억원까지 늘어난다.

한세엠케이와 산하 계열사가 단기차입금을 늘리면서 채무보증 잔액이 증가했다. 신규 차입처는 대구은행 수도권 PRM 센터다. 신규 채무보증 잔액은 각각 △한세엠케이 60억원(차입금 50억원) △한세엠케이 자회사 만쿤(상해)상무유한공사 79억원(차입금 500만달러) △한세엠케이 자회사 가애수복식(상해)유한공사 48억원(차입금 300만달러)이다.

◇ 브랜드 리테일 부문 한세엠케이, 2019년부터 순손실 지속

한세엠케이는 한세그룹에서 브랜드 리테일(의류 도·소매) 부문을 담당하는 계열사다. 지주사가 한세엠케이 지분 72.04%를 들고 있다. 그룹 주력 사업인 의류 제조자 개발생산(ODM) 부문은 한세실업(지분 50.49%) 소관이다. 문화 콘텐츠·출판 부문은 예스24(지분 50.01%), 동아출판(100%) 관할이다.

브랜드 리테일 부문 실적은 수년째 부진하다. 한세엠케이는 2019년(연결 기준 당기순손실 438억원)부터 지난해(당기순손실 378억원)까지 적자를 내고 있다. 지난해 지주사 연결 기준 매출(3조3221억원) 중 66%(2조2048억원), 영업이익(1929억원) 중 97%(1863억원)는 의류 제조 부문(한세실업)에서 발생했다.

한세예스24홀딩스는 자체 사업을 영위하지 않는 순수지주사다. 별도 기준으로 자회사에서 거둬들이는 배당이 영업활동현금흐름 원천이다. 지주사는 현금을 쌓아두지 않고 매년 최대주주인 김석환 부회장(지분 25.95%)과 소액 주주(18.43%)에게 배당을 지급해 유동성이 풍부한 편은 아니다. 지난해에도 자회사에서 수취한 배당금(110억원)을 재원으로 주주 배당금(98억원)을 지급했다. 연말에 지주사가 별도 기준으로 보유한 현금성 자산은 5000만원에 불과하다.

지주사가 담보로 활용할 수 있는 자산은 넉넉하게 보유하고 있다. 별도 기준 자산총계(1848억원) 중 96%(1768억원)가 종속기업 지분이다. 투자금액을 원가로 측정해 시가보다 낮게 인식하고 있는 지분도 있다. 대표적인 게 한세실업 지분이다. 지난해말 지주사가 별도 기준으로 보유한 한세실업 지분 42.45%의 장부금액은 820억원이다. 지난 11일 종가(1만8160원)로 환산한 가치는 이보다 약 4배 큰 3083억원이다.

올해 지주사가 자회사 지분을 담보로 차입을 일으키기도 했다. 한세예스24홀딩스는 지난 4일 한세실업 지분 8.04% 공개매수 대금 600억원을 단기차입금으로 납입했다. 하나은행에 지주사가 들고 있던 한세실업 지분 20%(800만주) 담보로 제공하고 자금을 끌어왔다. 이자율은 5.63%다. 한세실업 지분이 50.49%까지 늘어나 유입되는 배당수익도 증가할 전망이다. 지난해말 지주사의 별도 기준 부채비율은 69%였다.

◇ 지난해부터 그룹 차원 브랜드 재정비, 올해 흑자 전환 목표

한세엠케이로는 직접적인 자금 수혈 대신 사업 구조조정을 지원해주고 있다. 지주사가 제공하는 채무보증은 한세엠케이가 수익성을 회복할 때까지 버틸 유동성을 만들어주는 방안이다.

지주사가 한세엠케이에 채무보증을 서준 건 2021년부터다. 2020년 12월 한세예스24홀딩스는 한세실업이 가지고 있던 한세엠케이 지분 전량(50.8%)를 258억원에 사 왔다. 2020년 코로나로 인한 의류시장 소비 불황 여파로 손실을 내던 계열사를 한세실업에서 떼어내 지주사 밑으로 이동시켰다. 지주사는 자회사 동아출판에서 100억원(이율 4.6%)을 차입해 한세엠케이 인수자금을 만들었다.

지난해부터는 그룹 차원에서 브랜드 정비 작업을 진행했다. 그해 7월 지주사가 지분 88%를 들고 있던 유아동 의류·용품 제조 판매 계열사 한세드림을 한세엠케이로 흡수합병했다. 한세엠케이가 한세드림 주주에게 합병 신주(한세드림 1주당 한세엠케이 보통주 0.8598590주)를 배정하는 합병 방식이라 주식매수청구권 행사 대금(31억원) 외 별도 현금 유출은 없었다.

한세엠케이 포트폴리오를 다각화하기 위한 합병이었다. 한세엠케이는 20~30대 트렌드 의류와 스포츠(NBA, 골프 등) 의류를 생산·판매하고 있었다. 한세드림은 컬리수, 모이몰른 등 아동복 브랜드 사업을 전개하고 있었다. 2021년 연결 기준 매출은 1661억원, 당기순이익은 34억원 수준이다.

다만 한세엠케이가 부채 부담 안고 있던 계열사를 흡수합병하면서 부채비율이 상승했다. 2021년말 175%였던 한세엠케이 연결 기준 부채비율은 지난해말 482%까지 높아졌다. 연말 현금성 자산은 86억원이었다. 유동성을 관리하기 위해 추가로 자금을 조달하려면 지주사 지급보증이 필요했다. 한세엠케이는 이번달과 다음 달 만기가 도래하는 사모채 200억원 중 50%를 상환할 계획이다.

한세엠케이는 지난해 기존 브랜드 포트폴리오도 손봤다. TBJ 브랜드(2021년 매출 322억원)와 ANDEW 브랜드(2021년 매출 191억원) 생산을 종료하기로 했다. 자회사 만쿤(상해)상무유한공사는 수익성이 떨어진 NBA STYLE 브랜드(2021년 매출 460억원) 생산을 종료하고, NBA KIDS 브랜드에 집중하기로 했다.

한세엠케이는 올해 흑자 전환을 재무 목표로 내걸었다. 연결 기준 매출 3835억원, 영업이익 152억원을 실적 전망치로 제시했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >