배당·자사주 정책 기준점 다른 이유는

[주주환원 정책]⑨삼성전자는 FCF, 애플은 순현금 연동…CAPEX·M&A 전략 차이

편집자주

'피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

삼성전자와 애플은 같은 듯 다른 주주 환원 정책을 펼치고 있다. 두 기업 모두 분기마다 배당에 조 단위 현금을 푼다. 최근 분기에 배당으로 삼성전자는 2조4530억원(12월 결산 기준 지난해 4분기), 애플은 38억달러(약 5조원, 9월 결산 기준 올 1분기)를 집행했다.

차이점은 주주 환원 규모를 결정하는 기준이다. 삼성전자는 3개년 잉여현금흐름(FCF)에 따라 배당금 총액이 달라진다. 현금 창출 능력이 배당 지급액을 결정하는 구조다. 애플은 순현금 중립(0)을 목표로 두고 주주 환원 정책을 수립한다. 일정 수준 이상의 현금을 쌓아두지 않고 주주들에게 돌려주겠다는 취지다.

양사 모두 자본적지출(CAPEX) 유무, 인수·합병(M&A) 전략 등이 주주 환원 정책과 맞물려 있다. 정기적인 반도체 시설투자(지난해 48조원)와 별개로 M&A까지 검토 중인 삼성전자는 보수적으로 현금을 운용하고 있다. 제품 생산을 외주로 돌려 CAPEX 규모가 적은 애플은 현금 운용 폭이 넓은 편이다.

◇ 순현금 0 지향하는 애플, 매년 자사주 매입 규모 점검

애플이 주주 환원에 공들이기 시작한 건 2012년이다. 2011년 8월 애플 창업자인 스티브 잡스 뒤를 이어 최고경영자(CEO)로 임명된 팀 쿡은 이듬해 3월 배당과 자사주 매입 프로그램 계획을 내놨다.

아이폰(2007년 출시) 흥행으로 현금이 쌓이자 주주 환원에 다시 시동을 걸었다. 애플은 1987년 첫 분기 배당(주당 0.06달러)을 지급한 뒤 1995년까지만 배당을 지속했다.

애플 이사회는 주주 환원에 자금을 집행하고도 운영·투자자금을 확보할 수 있다고 판단했다. 2012년 애플은 영업활동현금흐름으로 509억달러(이하 연결 기준)를 벌었다. FCF는 401억달러, 현금성 자산은 291억달러(단기금융상품 포함) 수준이었다.

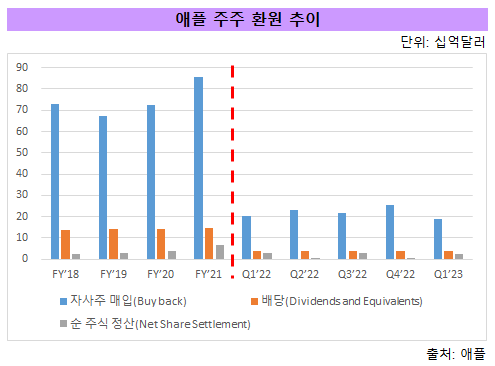

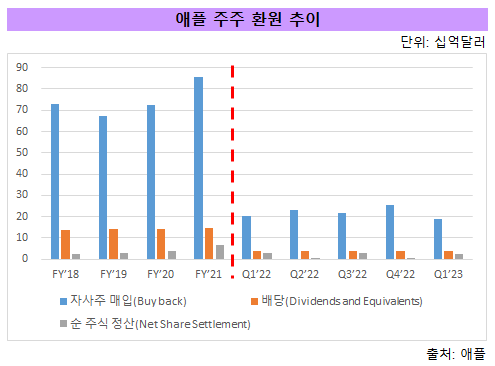

애플 이사회는 배당보다 자사주 매입에 적극적이다. 중장기 주주 환원 총액에서 자사주 매입이 차지하는 비중이 컸다. 지급액을 늘린 뒤 내리기 어려운 하방 경직성을 지닌 배당보다 조절이 상대적으로 유연한 자사주 매입에 더 많은 돈을 풀었다. 지난해 자본 환원 총액(1112억달러)은 자사주 매입 81%(902억달러), 배당 13%(148억달러)로 나뉜다.

자사주 매입 규모는 매년 점검한다. 이사회가 2013년 9월부터 3년간 100억달러 규모 자사주 매입 프로그램을 승인한 게 출발점이다. 증액을 거듭해 2017년 2100억달러(2018년 3분기 누적)까지 커졌다. 2018년 5월에는 1000억달러 규모로 새로운 자사주 매입 프로그램을 승인한 뒤 2021년 4월 추가로 900억달러를 늘렸다.

배당은 자사주 매입 규모를 감안해 점진적으로 늘렸다. 배당을 재개한 건 2012년 4분기(주당 2.65달러)다. 올 1분기 배당총액은 38억달러(액면분할 후 주당 0.23달러)다.

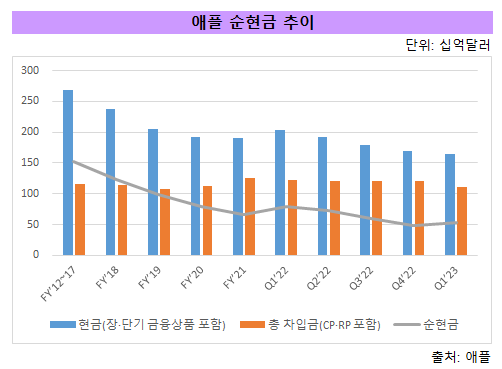

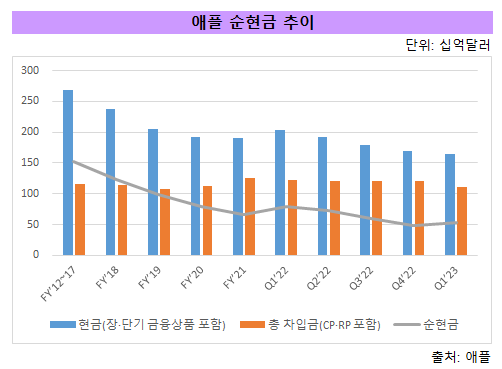

지난 1분기(지난해 12월) 말 애플 순현금은 540억달러다. 2018년(1230억달러)보다 절반 넘게 줄었다. 2018년은 루카 마에스트리 애플 최고재무책임자(CFO)가 순현금 중립 목표를 제시한 해다. 이후 총 차입금(CP·RP 포함)는 1100억달러 수준을 유지했지만, 주주 환원 활동으로 현금(장·단기 금융상품 포함)이 2370억달러에서 1650억달러로 감소한 덕분에 목표치에 다가갈 수 있었다.

◇ 3개년 FCF 절반 환원하는 삼성전자, 순현금은 시설투자·M&A 재원으로 축적

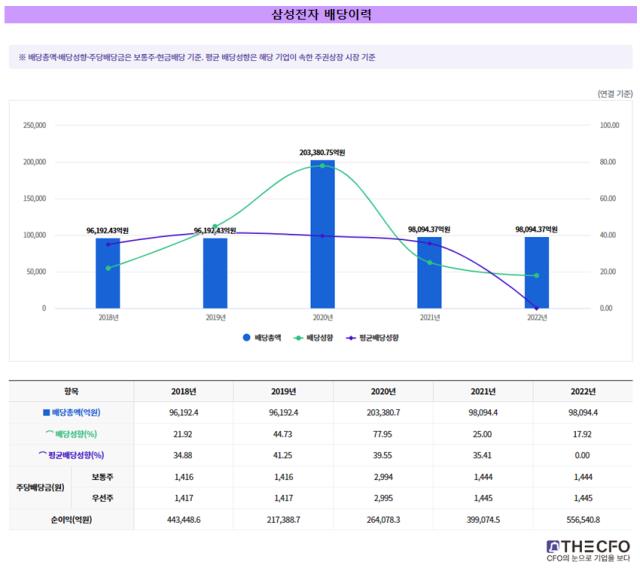

삼성전자는 애플보다 배당을 지급한 기간이 길다. 결산배당을 기준으로 잡으면 1981년부터 연속 배당 중이다. 중장기 배당정책은 애플보다 늦은 3년 늦은 2015년 발표했다. 이후 3년 단위로 주주 환원 정책을 업데이트한다.

삼성전자는 FCF를 배당 기준점으로 잡았다. 2015~2017년 FCF의 30~50%였던 중장기 주주 환원 재원을 2016~2017년 FCF의 50%로 고정했다. 2018~2020년, 2021~2023년 3개년 주주 환원 정책에서도 FCF의 50%를 재원으로 삼았다. 2018년부터 FCF를 계산할 때 M&A 비용을 차감하지 않고 있다.

삼성전자는 애플과 달리 순현금을 일정 규모로 유지할 필요하다고 판단했다. 2016년 운전자본과 M&A 등을 위해 65조~70조원의 순현금을 필요 현금으로 제시했다. 2021년 순현금이 100조원을 넘었을 때도 삼성전자가 글로벌 생산망을 직접 운영하고 있고, M&A 투자 집행 여력을 유지해야 하기 때문에 순현금을 쥐고 있어야 한다는 입장이었다.

CFO가 보수적인 현금 운용 기조를 부연했다. 2017년 당시 삼성전자 CFO였던 이상훈 전 사장은 필요 현금 초과분 주주 환원을 적용하지 않기로 하면서 단기적 주주 환원과 미래 주주가치 제고 사이 균형을 언급했다. 전략적 투자와 M&A 등으로 기업가치를 높이고, FCF 규모를 키워 연간 주주 환원 규모를 늘리는 선순환을 만든다는 구상이었다.

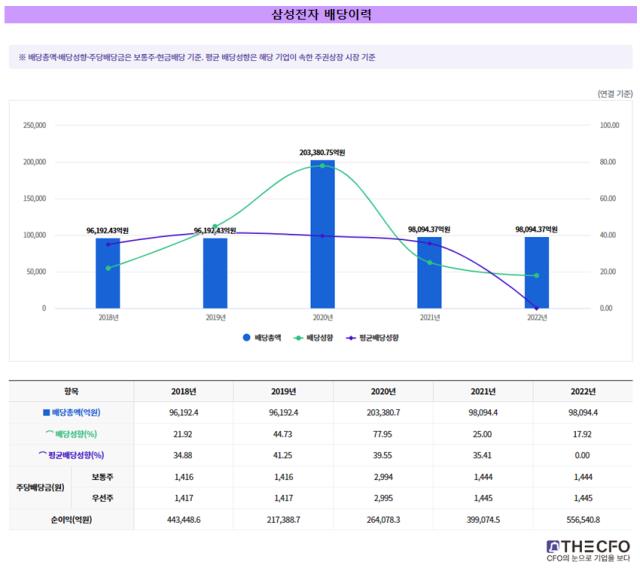

삼성전자는 자사주 매입보다 배당에 초점을 두고 있다. 2018~2020년 3년간 발생한 총 FCF(79조원)의 50% 중 정규 배당 29조원을 제외한 잔여 재원 11조원은 일회성 특별배당(2020년 기말 배당에 포함)으로 환원했다.

차기(2021~2023년) 주주 환원 정책에서는 연간 정규배당을 9조8000억원으로 미리 정했다. 3개년 FCF의 50% 환원 정책을 유지하되 의미 있는 규모 잔여재원이 발생했을 경우 일부를 조기 환원할 방침이다. 2021년과 지난해에는 정규배당만 지급했다.

차이점은 주주 환원 규모를 결정하는 기준이다. 삼성전자는 3개년 잉여현금흐름(FCF)에 따라 배당금 총액이 달라진다. 현금 창출 능력이 배당 지급액을 결정하는 구조다. 애플은 순현금 중립(0)을 목표로 두고 주주 환원 정책을 수립한다. 일정 수준 이상의 현금을 쌓아두지 않고 주주들에게 돌려주겠다는 취지다.

양사 모두 자본적지출(CAPEX) 유무, 인수·합병(M&A) 전략 등이 주주 환원 정책과 맞물려 있다. 정기적인 반도체 시설투자(지난해 48조원)와 별개로 M&A까지 검토 중인 삼성전자는 보수적으로 현금을 운용하고 있다. 제품 생산을 외주로 돌려 CAPEX 규모가 적은 애플은 현금 운용 폭이 넓은 편이다.

◇ 순현금 0 지향하는 애플, 매년 자사주 매입 규모 점검

애플이 주주 환원에 공들이기 시작한 건 2012년이다. 2011년 8월 애플 창업자인 스티브 잡스 뒤를 이어 최고경영자(CEO)로 임명된 팀 쿡은 이듬해 3월 배당과 자사주 매입 프로그램 계획을 내놨다.

아이폰(2007년 출시) 흥행으로 현금이 쌓이자 주주 환원에 다시 시동을 걸었다. 애플은 1987년 첫 분기 배당(주당 0.06달러)을 지급한 뒤 1995년까지만 배당을 지속했다.

애플 이사회는 주주 환원에 자금을 집행하고도 운영·투자자금을 확보할 수 있다고 판단했다. 2012년 애플은 영업활동현금흐름으로 509억달러(이하 연결 기준)를 벌었다. FCF는 401억달러, 현금성 자산은 291억달러(단기금융상품 포함) 수준이었다.

애플 이사회는 배당보다 자사주 매입에 적극적이다. 중장기 주주 환원 총액에서 자사주 매입이 차지하는 비중이 컸다. 지급액을 늘린 뒤 내리기 어려운 하방 경직성을 지닌 배당보다 조절이 상대적으로 유연한 자사주 매입에 더 많은 돈을 풀었다. 지난해 자본 환원 총액(1112억달러)은 자사주 매입 81%(902억달러), 배당 13%(148억달러)로 나뉜다.

자사주 매입 규모는 매년 점검한다. 이사회가 2013년 9월부터 3년간 100억달러 규모 자사주 매입 프로그램을 승인한 게 출발점이다. 증액을 거듭해 2017년 2100억달러(2018년 3분기 누적)까지 커졌다. 2018년 5월에는 1000억달러 규모로 새로운 자사주 매입 프로그램을 승인한 뒤 2021년 4월 추가로 900억달러를 늘렸다.

배당은 자사주 매입 규모를 감안해 점진적으로 늘렸다. 배당을 재개한 건 2012년 4분기(주당 2.65달러)다. 올 1분기 배당총액은 38억달러(액면분할 후 주당 0.23달러)다.

지난 1분기(지난해 12월) 말 애플 순현금은 540억달러다. 2018년(1230억달러)보다 절반 넘게 줄었다. 2018년은 루카 마에스트리 애플 최고재무책임자(CFO)가 순현금 중립 목표를 제시한 해다. 이후 총 차입금(CP·RP 포함)는 1100억달러 수준을 유지했지만, 주주 환원 활동으로 현금(장·단기 금융상품 포함)이 2370억달러에서 1650억달러로 감소한 덕분에 목표치에 다가갈 수 있었다.

◇ 3개년 FCF 절반 환원하는 삼성전자, 순현금은 시설투자·M&A 재원으로 축적

삼성전자는 애플보다 배당을 지급한 기간이 길다. 결산배당을 기준으로 잡으면 1981년부터 연속 배당 중이다. 중장기 배당정책은 애플보다 늦은 3년 늦은 2015년 발표했다. 이후 3년 단위로 주주 환원 정책을 업데이트한다.

삼성전자는 FCF를 배당 기준점으로 잡았다. 2015~2017년 FCF의 30~50%였던 중장기 주주 환원 재원을 2016~2017년 FCF의 50%로 고정했다. 2018~2020년, 2021~2023년 3개년 주주 환원 정책에서도 FCF의 50%를 재원으로 삼았다. 2018년부터 FCF를 계산할 때 M&A 비용을 차감하지 않고 있다.

삼성전자는 애플과 달리 순현금을 일정 규모로 유지할 필요하다고 판단했다. 2016년 운전자본과 M&A 등을 위해 65조~70조원의 순현금을 필요 현금으로 제시했다. 2021년 순현금이 100조원을 넘었을 때도 삼성전자가 글로벌 생산망을 직접 운영하고 있고, M&A 투자 집행 여력을 유지해야 하기 때문에 순현금을 쥐고 있어야 한다는 입장이었다.

CFO가 보수적인 현금 운용 기조를 부연했다. 2017년 당시 삼성전자 CFO였던 이상훈 전 사장은 필요 현금 초과분 주주 환원을 적용하지 않기로 하면서 단기적 주주 환원과 미래 주주가치 제고 사이 균형을 언급했다. 전략적 투자와 M&A 등으로 기업가치를 높이고, FCF 규모를 키워 연간 주주 환원 규모를 늘리는 선순환을 만든다는 구상이었다.

삼성전자는 자사주 매입보다 배당에 초점을 두고 있다. 2018~2020년 3년간 발생한 총 FCF(79조원)의 50% 중 정규 배당 29조원을 제외한 잔여 재원 11조원은 일회성 특별배당(2020년 기말 배당에 포함)으로 환원했다.

차기(2021~2023년) 주주 환원 정책에서는 연간 정규배당을 9조8000억원으로 미리 정했다. 3개년 FCF의 50% 환원 정책을 유지하되 의미 있는 규모 잔여재원이 발생했을 경우 일부를 조기 환원할 방침이다. 2021년과 지난해에는 정규배당만 지급했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >