지주사 '행위제한' 실타래 어떻게 풀까

'현대쇼핑·현대백화점홀딩스' 합병 시나리오, 현대홈쇼핑 지분 스와프딜 관측도

현대백화점그룹이 지주사 체제를 완성하기 위해 공정거래법이 규제하는 '행위제한' 여부를 어떻게 풀어나갈 지 관심이 쏠린다. 현대백화점홀딩스와 현대지에프홀딩스는 규제 조건인 일부 자회사 지분 보유량 미달 건과 관련해 향후 공개매수나 지분매각 등을 통해 행위제한 요건에서 벗어날 것으로 분석된다.

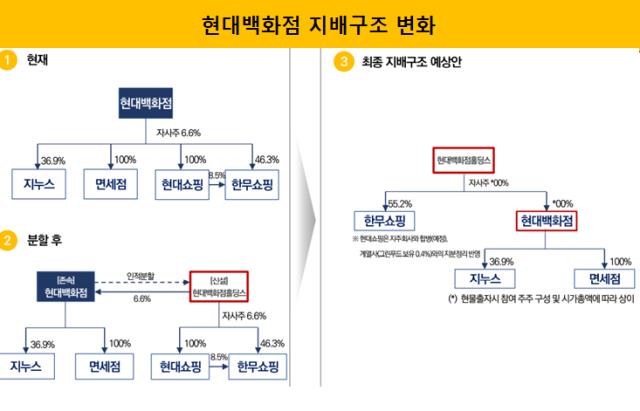

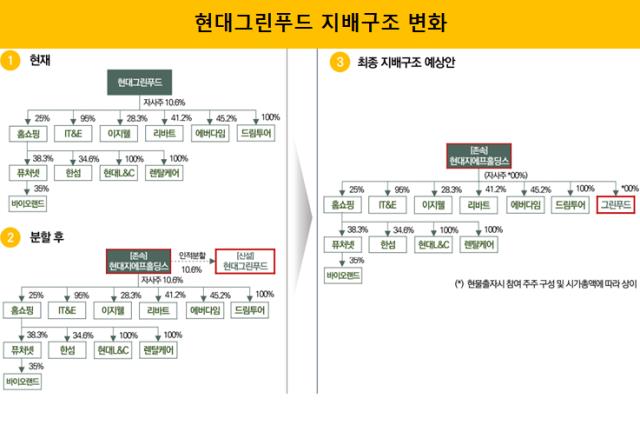

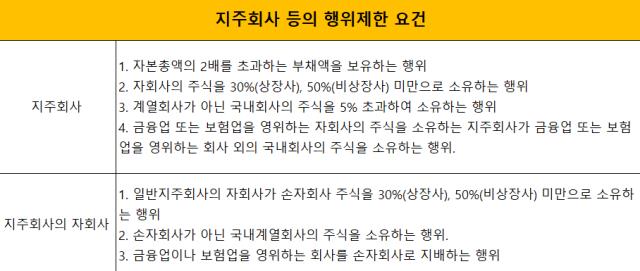

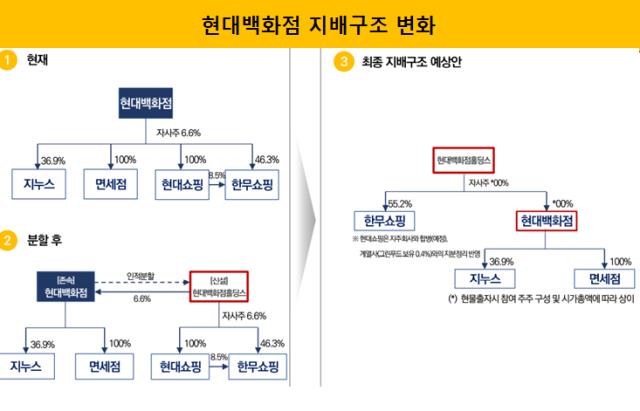

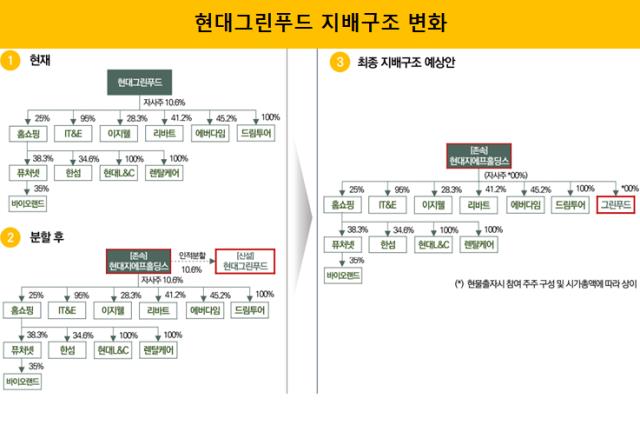

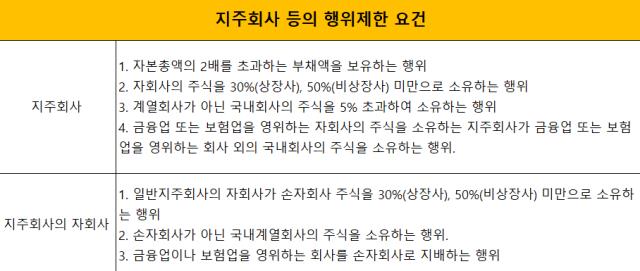

현대백화점그룹은 주력 계열사인 현대백화점과 현대그린푸드가 각각 인적 분할을 통해 투자부문(지주회사)과 사업부문(사업회사)으로 나눠 지주사 체제로 전환키로 했다. 국내 독점규제 및 공정거래에 관한 법률에 의하면 지주사 체제를 완성하기 위해 △자회사간 출자 금지 △자회사 지분 의무 보유 등 일련의 요건을 위반하지 않아야 한다.

◇자회사간 출자 금지, 현대쇼핑→현대백화점홀딩스 합병

공정거래법 제8조의2에 따르면 지주사 체제에서는 계열사간 출자를 할 수 없다. 지주회사 행위제한 요건에 자회사가 손자회사 이외 계열사 지분 보유를 금지하는 규정이 있다. 현대백화점홀딩스가 지주사 체제를 확립하기 위해 풀어야 할 실타래는 '현대쇼핑'이다. 현대쇼핑은 현대백화점의 100% 자회사다. 현대쇼핑은 현대백화점 그룹 계열사를 대상으로 부동산 임대업 등을 해 왔다.

현대백화점그룹은 IR자료를 통해 인적분할과 함께 현대쇼핑과 한무쇼핑을 현대백화점이 아닌 현대백화점홀딩스 산하에 둔다고 밝혔다. 다만 현대백화점홀딩스가 현대쇼핑을 지배하면 출자 구조에 문제가 생긴다. 현대쇼핑이 한무쇼핑의 지분(8.5%)을 보유해 공정거래법상 계열사간 지분 보유 금지 조항에 위배되기 때문이다.

이 같은 문제를 해소하기 위해 현대백화점홀딩스는 현대쇼핑과 합병을 진행할 것으로 분석된다. 한무쇼핑 지분구조를 살펴보면 현대백화점 46.34%, 현대쇼핑 8.54%, 현대그린푸드가 0.36%를 각각 보유하고 있다. 현대백화점홀딩스와 현대쇼핑이 합병하면 현대쇼핑이 갖고 있던 한무쇼핑의 지분이 현대백화점홀딩스로 흘러가 출자 고리가 끊어진다. 동시에 현대백화점홀딩스는 한무쇼핑의 지분 54.88%를 보유하게 된다. 만약 현대그린푸드가 보유한 지분을 추가로 확보하면 지분율은 55%를 상회한다.

◇상장사 30%·비상장사 50% 보유 조건…지분인수·교환 가시화

지주사인 현대백화점홀딩스와 현대지에프홀딩스는 현재 일부 자회사에 관해 주식 보유요건을 충족하지 못하고 있다. 올해부터 지주사는 자회사 지분을 상장사 30%, 비상장사는 50% 이상을 보유해야 한다. 특히 현대지에프홀딩스의 경우 인적분할 후 자회사 보유 지분율이 미달하는 케이스가 현대그린푸드를 포함해 현대홈쇼핑, 현대이지웰까지 총 세 곳에 달하게 된다.

현대이지웰은 기업의 임직원을 대상으로 복지 플랫폼을 제공하는 B2B 서비스 업체다. 일반기업이나 공공기관 등 고객사에 복지 서비스와 콘텐츠가 담긴 B2B 폐쇄몰을 제공한다. 지분구조를 살펴보면 현대그린푸드가 28.26%를 보유하고 나머지 71.68%는 유동주식이다. 현대이지웰 지분 미달 폭이 크지 않은 만큼 현대지에프홀딩스가 장내·외 매수를 통해 이지웰의 지분을 직접 사들일 것이라는 시각이 우세하다.

현대지에프홀딩스는 현대홈쇼핑의 지분 5% 이상이 추가로 필요하다. 유력한 가능성은 현대백화점홀딩스와 지분 스와프딜이다. 현대백화점홀딩스가 보유한 현대홈쇼핑 지분과 현대지에프홀딩스가 보유한 현대백화점홀딩스 지분을 교환하는 형태다. 상반기 말 기준 현대홈쇼핑 지분은 현대그린푸드가 25.01%, 현대백화점이 15.8%를 보유하고 있다. 만약 이 같은 지분교환이 완성되면 향후 백화점과 그린푸드가 계열분리를 단행할 때도 교통정리가 수월해 질 수 있다는 해석이 지배적이다.

현대백화점그룹은 주력 계열사인 현대백화점과 현대그린푸드가 각각 인적 분할을 통해 투자부문(지주회사)과 사업부문(사업회사)으로 나눠 지주사 체제로 전환키로 했다. 국내 독점규제 및 공정거래에 관한 법률에 의하면 지주사 체제를 완성하기 위해 △자회사간 출자 금지 △자회사 지분 의무 보유 등 일련의 요건을 위반하지 않아야 한다.

◇자회사간 출자 금지, 현대쇼핑→현대백화점홀딩스 합병

공정거래법 제8조의2에 따르면 지주사 체제에서는 계열사간 출자를 할 수 없다. 지주회사 행위제한 요건에 자회사가 손자회사 이외 계열사 지분 보유를 금지하는 규정이 있다. 현대백화점홀딩스가 지주사 체제를 확립하기 위해 풀어야 할 실타래는 '현대쇼핑'이다. 현대쇼핑은 현대백화점의 100% 자회사다. 현대쇼핑은 현대백화점 그룹 계열사를 대상으로 부동산 임대업 등을 해 왔다.

현대백화점그룹은 IR자료를 통해 인적분할과 함께 현대쇼핑과 한무쇼핑을 현대백화점이 아닌 현대백화점홀딩스 산하에 둔다고 밝혔다. 다만 현대백화점홀딩스가 현대쇼핑을 지배하면 출자 구조에 문제가 생긴다. 현대쇼핑이 한무쇼핑의 지분(8.5%)을 보유해 공정거래법상 계열사간 지분 보유 금지 조항에 위배되기 때문이다.

이 같은 문제를 해소하기 위해 현대백화점홀딩스는 현대쇼핑과 합병을 진행할 것으로 분석된다. 한무쇼핑 지분구조를 살펴보면 현대백화점 46.34%, 현대쇼핑 8.54%, 현대그린푸드가 0.36%를 각각 보유하고 있다. 현대백화점홀딩스와 현대쇼핑이 합병하면 현대쇼핑이 갖고 있던 한무쇼핑의 지분이 현대백화점홀딩스로 흘러가 출자 고리가 끊어진다. 동시에 현대백화점홀딩스는 한무쇼핑의 지분 54.88%를 보유하게 된다. 만약 현대그린푸드가 보유한 지분을 추가로 확보하면 지분율은 55%를 상회한다.

◇상장사 30%·비상장사 50% 보유 조건…지분인수·교환 가시화

지주사인 현대백화점홀딩스와 현대지에프홀딩스는 현재 일부 자회사에 관해 주식 보유요건을 충족하지 못하고 있다. 올해부터 지주사는 자회사 지분을 상장사 30%, 비상장사는 50% 이상을 보유해야 한다. 특히 현대지에프홀딩스의 경우 인적분할 후 자회사 보유 지분율이 미달하는 케이스가 현대그린푸드를 포함해 현대홈쇼핑, 현대이지웰까지 총 세 곳에 달하게 된다.

현대이지웰은 기업의 임직원을 대상으로 복지 플랫폼을 제공하는 B2B 서비스 업체다. 일반기업이나 공공기관 등 고객사에 복지 서비스와 콘텐츠가 담긴 B2B 폐쇄몰을 제공한다. 지분구조를 살펴보면 현대그린푸드가 28.26%를 보유하고 나머지 71.68%는 유동주식이다. 현대이지웰 지분 미달 폭이 크지 않은 만큼 현대지에프홀딩스가 장내·외 매수를 통해 이지웰의 지분을 직접 사들일 것이라는 시각이 우세하다.

현대지에프홀딩스는 현대홈쇼핑의 지분 5% 이상이 추가로 필요하다. 유력한 가능성은 현대백화점홀딩스와 지분 스와프딜이다. 현대백화점홀딩스가 보유한 현대홈쇼핑 지분과 현대지에프홀딩스가 보유한 현대백화점홀딩스 지분을 교환하는 형태다. 상반기 말 기준 현대홈쇼핑 지분은 현대그린푸드가 25.01%, 현대백화점이 15.8%를 보유하고 있다. 만약 이 같은 지분교환이 완성되면 향후 백화점과 그린푸드가 계열분리를 단행할 때도 교통정리가 수월해 질 수 있다는 해석이 지배적이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >