'공급과잉' 한전채, 채권가격 AA도 '간당간당'

실제 신용등급 AAA, 시장가격 반영 BIR AA0…영업손실에 발행증가 '지속'

한국전력공사 채권의 몸값이 하루가 다르게 떨어지고 있다. '조 단위' 영업손실을 보면서 한전채를 대규모로 발행한 탓이다.

정부의 지원 가능성에 힘입어 실제 신용등급은 AAA를 방어하고 있지만 투자자 분위기는 다르다. 한전채가 시중에 대량으로 풀리면서 사실상 AA급 채권이나 다름없이 취급받고 있다.

디스카운트된 한전채로 인해 전체 회사채 시장이 혼란을 겪고 있다는 목소리도 나온다. 한전채가 워낙 낮은 가격에 풀리다보니 AA급은 물론 A급 회사채의 설 자리가 좁아졌기 때문이다.

한전채의 공급과잉 국면이 단기간에 해소되지는 않을 것으로 예상된다. 사채 발행한도가 남아 있는데다 유사 시 법을 개정해 한도를 늘릴 가능성이 높기 때문이다.

◇'공급과잉' 한전채, 채권가치 '뚝'

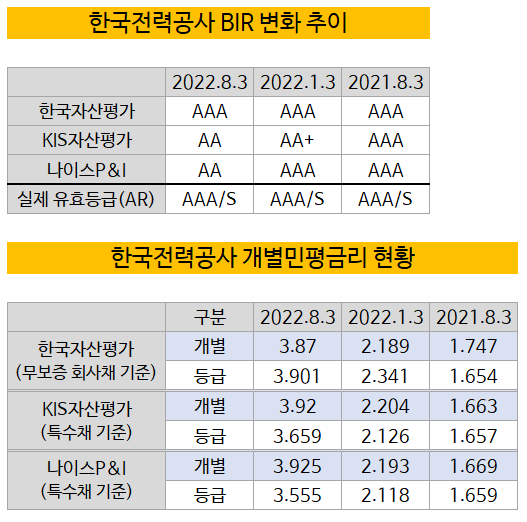

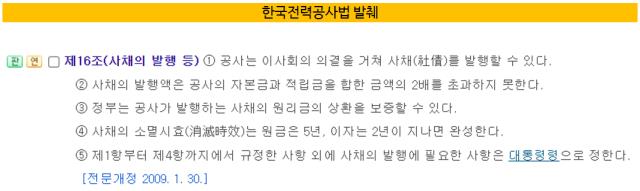

4일 채권평가업계에 따르면 한국전력공사의 BIR(채권내재등급)이 AA0에 수렴하고 있다. BIR은 유통수익률이나 스프레드를 산출해 신용등급 형태로 보여주는 지표를 말한다. 실제 신용등급과 달리 BIR은 시장 분위기와 투자수요 등이 반영된다.

KIS자산평가와 나이스P&I는 3일 기준으로 한전채 BIR이 AA0라고 평정했다. 유통시장에서 한전채가 AA0 채권과 같은 가치에 거래되고 있다는 것을 의미한다. 한국자산평가만 실제 신용등급과 같은 AAA라고 평가했다.

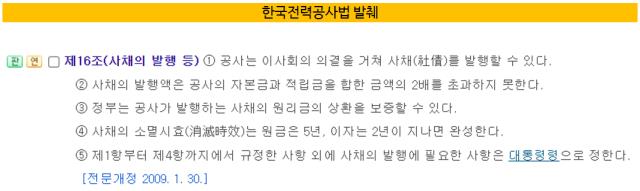

한전채 디스카운트는 개별민평금리에서도 드러난다. KIS자산평가와 나이스P&I는 한국전력공사의 3년물 개별민평금리가 AAA급 특수채 등급민평보다 높다고 산출했다. 한국자산평가만 일반 무보증 회사채를 기준으로 삼고 있어 한국전력공사의 개별민평금리가 등급민평보다 소폭 낮다고 산정했다.

한국전력공사가 지난해 하반기부터 한전채를 대량으로 쏟아낸 결과로 분석된다. 이경록 신영증권 연구원은 “2021년 하반기부터 한전채가 부쩍 많이 발행되면서 금리도 높아졌다”며 “한국전력공사는 실적이 부진할 때 한전채를 순발행하는 기조를 보인다”고 분석했다.

한국예탁결제원에 따르면 한전채 발행금리는 이미 올 초부터 등급민평이나 개별민평보다 훨씬 높은 수준에 책정됐다. 1월 초 3년물 발행금리가 2.3%를 넘어섰다. 이런 경향은 시간이 갈수록 더욱 강해져 6월 말부터는 3년물이 4% 넘는 금리에 발행됐다.

한국전력공사의 개별민평금리가 연초 1.6~1.7%대, 현재 3.8~3.9%대인 점을 고려하면 한참 높은 수준이다. AAA급 특수채는 고사하고 AA- 회사채 등급민평 수준에 조달금리가 낙찰된 셈이다.

◇회사채 수요 '블랙홀'…A급 회사채 설 자리 '좁아졌다'

한전채가 고금리로 시장에 대거 풀리면서 A급과 AA급 발행사의 볼멘소리도 나온다. 투자은행업계 관계자는 “한전채가 높은 금리에 대량으로 쏟아진 탓에 A급 회사채의 설 자리가 좁아졌다”며 “투자자 입장에서 AAA급 한전채를 좋은 금리에 넉넉히 살 수 있는데 굳이 A급까지 손을 댈 필요가 없다”고 말했다.

한전채는 채권시장의 거의 모든 투자수요를 흡수하고 있다. 1, 2년 등 단기물은 자산운용사, 5년물 등은 연기금, 7년 이상 장기물은 보험사들이 적극 투자하는 것으로 전해진다. 지난해 상반기까지만 해도 한전채의 금리가 AAA급 특수채 등급민평과 비슷한 수준으로 유지돼 연기금과 은행 등 일부 기관투자자만 한전채를 눈여겨 본 것과 대비된다.

최근에는 한전채 발행금리가 4%를 돌파하면서 지역 금융기관과 일반 법인, 개인 투자자 등 리테일까지 한전채에 투자매력을 느끼는 것으로 파악된다.

김은기 삼성증권 연구원은 “한전채의 투자자군이 무척 다양해졌다”며 “시장상황에 맞춰 높은 금리를 제시하는 데다 AAA급 신용도를 보유한 특수채라서 발행되는 족족 모든 물량이 완판되고 있다”고 말했다.

◇한전채 발행증가 이어질까, 영업손실·사채 발행한도 '주목'

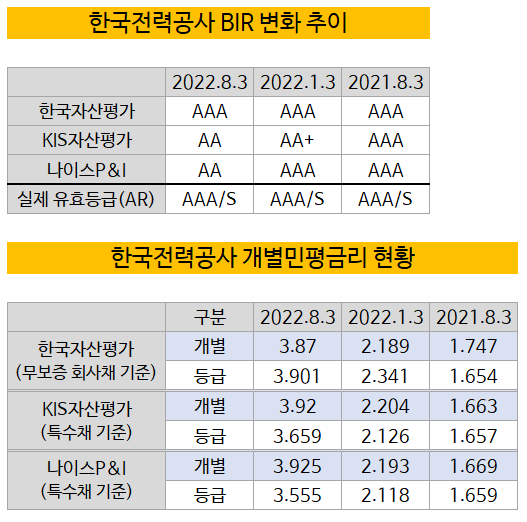

한전채의 발행 증가 기조가 이어질지에 대한 전망은 엇갈린다. 한국전력공사가 법적으로 정해진 사채 발행 한도를 빠르게 채우고 있는 까닭이다. 한국전력공사법 제 16조에 따르면 한국전력공사는 자본금과 적립금을 합한 금액의 2배를 초과해 사채를 발행할 수 없다.

2021년 말 기준으로 한전채 발행 한도는 92조원에 가깝다. 4일까지 발행된 한전채 잔량(한국예탁결제원 기준)은 모두 47조8000억원으로 한도를 절반 가까이 채웠다. 이 가운데 16조6600억원가량이 올해 발행된 물량이다.

한국기업평가는 “한국전력공사가 올해 영업적자를 본다면 이익잉여금이 줄어 사채 발행한도에 영향을 미칠 수 있다”며 “한전의 영업실적 회복 여부와 함께 법정한도 개정 여부, 유동성 대응 방안 등을 지켜볼 것”이라고 분석했다.

한국전력공사는 올해 20조원 넘는 영업손실을 볼 것으로 예상된다. 내년에도 상황이 좋아지지 않는다면 영업손실이 누적되면서 자본금과 적립금이 줄어 사채 발행 한도가 대폭 감소할 수도 있다.

반면 한전채의 공급과잉 국면이 발행 한도와 상관없이 이어질 수 있다는 시각도 있다. 김은기 연구원은 “과거 한국철도공사도 법을 개정해서 사채 발행 한도를 늘린 적이 있다”며 “한국전력공사도 유사 시 법을 개정해 사채 발행 한도를 늘릴 가능성이 있으며 이에 따라 한전채의 공급 증가 기조가 유지될 수 있다”고 말했다.

정부의 지원 가능성에 힘입어 실제 신용등급은 AAA를 방어하고 있지만 투자자 분위기는 다르다. 한전채가 시중에 대량으로 풀리면서 사실상 AA급 채권이나 다름없이 취급받고 있다.

디스카운트된 한전채로 인해 전체 회사채 시장이 혼란을 겪고 있다는 목소리도 나온다. 한전채가 워낙 낮은 가격에 풀리다보니 AA급은 물론 A급 회사채의 설 자리가 좁아졌기 때문이다.

한전채의 공급과잉 국면이 단기간에 해소되지는 않을 것으로 예상된다. 사채 발행한도가 남아 있는데다 유사 시 법을 개정해 한도를 늘릴 가능성이 높기 때문이다.

◇'공급과잉' 한전채, 채권가치 '뚝'

4일 채권평가업계에 따르면 한국전력공사의 BIR(채권내재등급)이 AA0에 수렴하고 있다. BIR은 유통수익률이나 스프레드를 산출해 신용등급 형태로 보여주는 지표를 말한다. 실제 신용등급과 달리 BIR은 시장 분위기와 투자수요 등이 반영된다.

KIS자산평가와 나이스P&I는 3일 기준으로 한전채 BIR이 AA0라고 평정했다. 유통시장에서 한전채가 AA0 채권과 같은 가치에 거래되고 있다는 것을 의미한다. 한국자산평가만 실제 신용등급과 같은 AAA라고 평가했다.

한전채 디스카운트는 개별민평금리에서도 드러난다. KIS자산평가와 나이스P&I는 한국전력공사의 3년물 개별민평금리가 AAA급 특수채 등급민평보다 높다고 산출했다. 한국자산평가만 일반 무보증 회사채를 기준으로 삼고 있어 한국전력공사의 개별민평금리가 등급민평보다 소폭 낮다고 산정했다.

한국전력공사가 지난해 하반기부터 한전채를 대량으로 쏟아낸 결과로 분석된다. 이경록 신영증권 연구원은 “2021년 하반기부터 한전채가 부쩍 많이 발행되면서 금리도 높아졌다”며 “한국전력공사는 실적이 부진할 때 한전채를 순발행하는 기조를 보인다”고 분석했다.

한국예탁결제원에 따르면 한전채 발행금리는 이미 올 초부터 등급민평이나 개별민평보다 훨씬 높은 수준에 책정됐다. 1월 초 3년물 발행금리가 2.3%를 넘어섰다. 이런 경향은 시간이 갈수록 더욱 강해져 6월 말부터는 3년물이 4% 넘는 금리에 발행됐다.

한국전력공사의 개별민평금리가 연초 1.6~1.7%대, 현재 3.8~3.9%대인 점을 고려하면 한참 높은 수준이다. AAA급 특수채는 고사하고 AA- 회사채 등급민평 수준에 조달금리가 낙찰된 셈이다.

◇회사채 수요 '블랙홀'…A급 회사채 설 자리 '좁아졌다'

한전채가 고금리로 시장에 대거 풀리면서 A급과 AA급 발행사의 볼멘소리도 나온다. 투자은행업계 관계자는 “한전채가 높은 금리에 대량으로 쏟아진 탓에 A급 회사채의 설 자리가 좁아졌다”며 “투자자 입장에서 AAA급 한전채를 좋은 금리에 넉넉히 살 수 있는데 굳이 A급까지 손을 댈 필요가 없다”고 말했다.

한전채는 채권시장의 거의 모든 투자수요를 흡수하고 있다. 1, 2년 등 단기물은 자산운용사, 5년물 등은 연기금, 7년 이상 장기물은 보험사들이 적극 투자하는 것으로 전해진다. 지난해 상반기까지만 해도 한전채의 금리가 AAA급 특수채 등급민평과 비슷한 수준으로 유지돼 연기금과 은행 등 일부 기관투자자만 한전채를 눈여겨 본 것과 대비된다.

최근에는 한전채 발행금리가 4%를 돌파하면서 지역 금융기관과 일반 법인, 개인 투자자 등 리테일까지 한전채에 투자매력을 느끼는 것으로 파악된다.

김은기 삼성증권 연구원은 “한전채의 투자자군이 무척 다양해졌다”며 “시장상황에 맞춰 높은 금리를 제시하는 데다 AAA급 신용도를 보유한 특수채라서 발행되는 족족 모든 물량이 완판되고 있다”고 말했다.

◇한전채 발행증가 이어질까, 영업손실·사채 발행한도 '주목'

한전채의 발행 증가 기조가 이어질지에 대한 전망은 엇갈린다. 한국전력공사가 법적으로 정해진 사채 발행 한도를 빠르게 채우고 있는 까닭이다. 한국전력공사법 제 16조에 따르면 한국전력공사는 자본금과 적립금을 합한 금액의 2배를 초과해 사채를 발행할 수 없다.

2021년 말 기준으로 한전채 발행 한도는 92조원에 가깝다. 4일까지 발행된 한전채 잔량(한국예탁결제원 기준)은 모두 47조8000억원으로 한도를 절반 가까이 채웠다. 이 가운데 16조6600억원가량이 올해 발행된 물량이다.

한국기업평가는 “한국전력공사가 올해 영업적자를 본다면 이익잉여금이 줄어 사채 발행한도에 영향을 미칠 수 있다”며 “한전의 영업실적 회복 여부와 함께 법정한도 개정 여부, 유동성 대응 방안 등을 지켜볼 것”이라고 분석했다.

한국전력공사는 올해 20조원 넘는 영업손실을 볼 것으로 예상된다. 내년에도 상황이 좋아지지 않는다면 영업손실이 누적되면서 자본금과 적립금이 줄어 사채 발행 한도가 대폭 감소할 수도 있다.

반면 한전채의 공급과잉 국면이 발행 한도와 상관없이 이어질 수 있다는 시각도 있다. 김은기 연구원은 “과거 한국철도공사도 법을 개정해서 사채 발행 한도를 늘린 적이 있다”며 “한국전력공사도 유사 시 법을 개정해 사채 발행 한도를 늘릴 가능성이 있으며 이에 따라 한전채의 공급 증가 기조가 유지될 수 있다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >