이마트, 신세계건설 상폐에도 재무부담은 여전

[신세계]①이마트 연결부채비율 부담…신세계건설 비상장 전환 후 '신속한 자금수혈' 기대감

편집자주

한국 경제를 이끌어오던 10대 그룹은 작년 각자의 위기를 맞았다. 삼성은 반도체 경쟁력에 대한 위기등이 켜졌고 SK는 배터리 사업의 정상화를 노렸지만 '캐즘'이라는 복병을 맞았다. LG와 롯데, 한화는 화학 시황 부진이라는 악재를 맞이했다. 2025년이 밝았지만 새해의 활력보다는 위기 극복에 대한 간절함이 더 드러나 보이는 배경이다. THE CFO는 10대 그룹 내 핵심 계열사들의 재무 현주소를 조망하고 올해를 관통할 재무 이슈를 살펴봤다.

신세계그룹 핵심 계열사인 이마트는 2024년 한 해 동안 연결 기준 적자 전환의 주요 원인인 신세계건설의 재무구조를 개선하는데 총력을 다했다. 신세계영량호리조트를 흡수합병하고 6500억원의 신종자본증권(영구채) 발행을 위한 신용보강에 나섰다.

재무적 지원을 이어갔지만 신세계건설 적자 탈출이 요원해 결국 상장폐지라는 칼을 빼들었다. 문제는 신세계건설이 상장폐지된다고 하더라도 당장 이마트의 연결 실적이 개선되고 차입 부담이 사라지는 것은 아니라는 점이다. 이마트 자회사가 신세계건설인 것은 변하지 않기 때문이다. 대신 비상장사로 전환된다는 점을 활용해 추후 빠른 의사결정을 통한 유상증자 등 꾸준한 자금 수혈을 이어갈 전망이다.

◇이마트 '재무건전성' 부담 주는 신세계건설

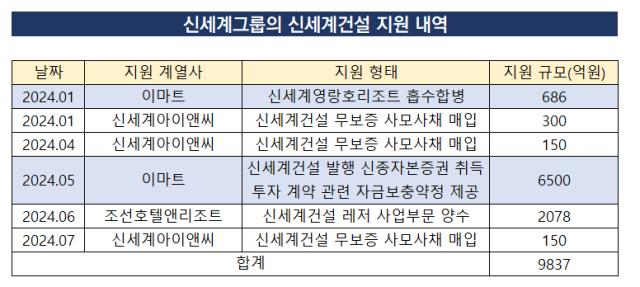

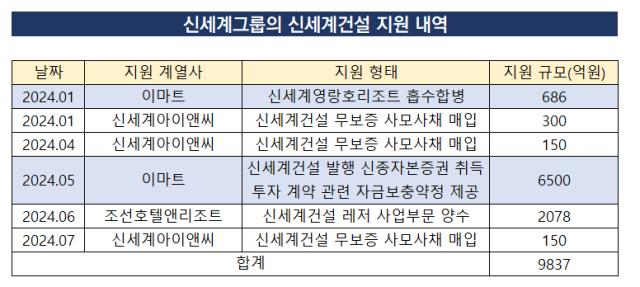

이마트는 2024년 한 해 동안 총 7159억원을 투입해 자회사 신세계건설을 지원했다. 이는 신세계그룹이 신세계건설을 지원한 9837억원 중 절반 이상에 해당하는 금액이다.

우선 이마트의 완전자회사인 신세계영랑호리조트를 신세계건설이 올 1월 흡수합병하면서 686억원의 현금이 유입됐다. 무엇보다 신세계건설은 이마트의 자금보충약정에 기반해 신종자본증권 6500억원을 발행할 수 있었다.

경영난을 겪는 신세계건설이 지속적인 영업손실 및 운전자본부담으로 잉여현금흐름 적자를 기록한 탓에 대규모 현금 지원이 필요했다. 신세계건설의 2024년 3분기 말 기준 잉여현금흐름(FCF)는 순유출(-) 4110억원을 기록했다.

신세계건설 자체 현금창출력이 악화해 그룹으로부터 재무적 지원이 이뤄진 배경이다.이마트 외에도 신세계아이앤씨와 조선호텔앤리조트 등을 활용해 현금이 유입되면서 신세계건설 재무구조는 대폭 개선됐다. 2023년 말 별도 기준 976.2%에 달했던 부채비율은 2024년 9월 말 144.7%까지 하락했다.

신종자본증권이 자본으로 채워지며 당장 숫자적인 신세계건설의 부채비율은 개선됐지만 문제는 연결 기준 이마트의 재무부담은 여전하다는 점이다. 신세계건설의 영업손실은 이마트 손익을 비롯한 재무구조에 악영향을 주고 있다.

신세계건설 영업손실이 포함된 2024년 3분기 연결 기준 이마트 순이익은 229억원을 기록했다. 반면 같은 기간 별도 기준 이마트 순이익은 1680억원에 달한다. 이마트가 거느린 종속회사가 이마트 연결 실적을 깎아먹고 있는 셈이다. 2023년 3분기 연결 기준으로는 순이익 적자를 기록했다.

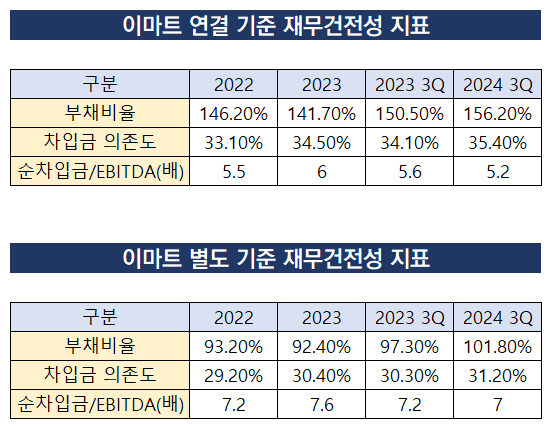

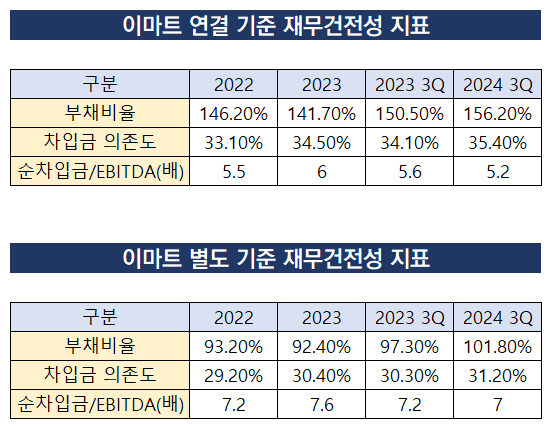

이마트 재무건전성 지표에서도 신세계건설 포함 유무의 차이가 두드러진다. 2024년 3분기 말 연결 기준 이마트의 부채비율은 156.2%, 순차입금/EBITDA는 5.2배를 기록했다. 별도 기준으로 보면 부채비율은 101.8%, 순차입금/EBITDA는 7배로 안정화된다.

◇비상장 전환해 '빠른 의사결정' 구축

문제는 2024년에도 신세계건설의 자체 수익 창출이 요원했다는 점이다. 신세계건설이 진행하고 있는 민간주택사업들의 준공이 올해 안에 완료될 예정인 만큼 빠른 시일 내에 흑자 전환 가능성이 제한적이라서다. 신세계건설의 2024년 3분기 말 EBITDA는 -966억원이다.

결국 이마트는 신세계건설의 빠른 정상화를 위해 상장폐지를 결정했다. 신세계건설은 오는 2월 4일 상장폐지 후 모회사인 이마트의 완전자회사로 편입된다. 지배구조를 단순화해 신세계건설의 사업 재편에 속도를 내겠다는 의지다.

다만 신세계건설이 상장폐지된다고 하더라도 이마트 연결 실체에 반영되고 있었던 재무 부담 등이 사라지는 것은 아니다. 이마트의 자회사가 신세계건설인 점은 변하지 않기 때문이다. 이마트가 추가 지분을 취득해 지분율을 높이더라도 지배구조는 같다.

공개매수를 통한 이마트의 현금유출도 이마트 재무안전성에 미치는 영향도 크지 않을 것으로 분석된다. 공개매수 목표수량을 모두 매수했을 때 예상되는 현금유출 규모는 약 392억원 정도다. 이마트의 자체 유동성과 현금창출력으로 충분히 대응 가능하기 때문이다.

대신 신세계건설이 비상장사로 전환되면서 이마트의 재무적 지원이 보다 빠르게 이뤄질 수 있다는 이점이 있다. 비상장사는 소액주주 개입에서 자유롭고 사외이사 도입 의무도 사라진다. 이를 활용해 유상증자 등 모회사의 자금 수혈시 의사결정이 보다 신속하게 이뤄질 수 있다.

신용평가업계 관계자는 "이마트의 연결 실체로 신세계건설이 자리하고 있기 때문에 이전에도 차입 부담은 여전히 반영돼 왔고 상장폐지된다고 하더라도 반영된 부담은 그대로"라며 "비상장사 전환 이후 지속적으로 계열사의 재무적 지원이 이어질 것"이라고 설명했다.

재무적 지원을 이어갔지만 신세계건설 적자 탈출이 요원해 결국 상장폐지라는 칼을 빼들었다. 문제는 신세계건설이 상장폐지된다고 하더라도 당장 이마트의 연결 실적이 개선되고 차입 부담이 사라지는 것은 아니라는 점이다. 이마트 자회사가 신세계건설인 것은 변하지 않기 때문이다. 대신 비상장사로 전환된다는 점을 활용해 추후 빠른 의사결정을 통한 유상증자 등 꾸준한 자금 수혈을 이어갈 전망이다.

◇이마트 '재무건전성' 부담 주는 신세계건설

이마트는 2024년 한 해 동안 총 7159억원을 투입해 자회사 신세계건설을 지원했다. 이는 신세계그룹이 신세계건설을 지원한 9837억원 중 절반 이상에 해당하는 금액이다.

우선 이마트의 완전자회사인 신세계영랑호리조트를 신세계건설이 올 1월 흡수합병하면서 686억원의 현금이 유입됐다. 무엇보다 신세계건설은 이마트의 자금보충약정에 기반해 신종자본증권 6500억원을 발행할 수 있었다.

경영난을 겪는 신세계건설이 지속적인 영업손실 및 운전자본부담으로 잉여현금흐름 적자를 기록한 탓에 대규모 현금 지원이 필요했다. 신세계건설의 2024년 3분기 말 기준 잉여현금흐름(FCF)는 순유출(-) 4110억원을 기록했다.

신세계건설 자체 현금창출력이 악화해 그룹으로부터 재무적 지원이 이뤄진 배경이다.이마트 외에도 신세계아이앤씨와 조선호텔앤리조트 등을 활용해 현금이 유입되면서 신세계건설 재무구조는 대폭 개선됐다. 2023년 말 별도 기준 976.2%에 달했던 부채비율은 2024년 9월 말 144.7%까지 하락했다.

신종자본증권이 자본으로 채워지며 당장 숫자적인 신세계건설의 부채비율은 개선됐지만 문제는 연결 기준 이마트의 재무부담은 여전하다는 점이다. 신세계건설의 영업손실은 이마트 손익을 비롯한 재무구조에 악영향을 주고 있다.

신세계건설 영업손실이 포함된 2024년 3분기 연결 기준 이마트 순이익은 229억원을 기록했다. 반면 같은 기간 별도 기준 이마트 순이익은 1680억원에 달한다. 이마트가 거느린 종속회사가 이마트 연결 실적을 깎아먹고 있는 셈이다. 2023년 3분기 연결 기준으로는 순이익 적자를 기록했다.

이마트 재무건전성 지표에서도 신세계건설 포함 유무의 차이가 두드러진다. 2024년 3분기 말 연결 기준 이마트의 부채비율은 156.2%, 순차입금/EBITDA는 5.2배를 기록했다. 별도 기준으로 보면 부채비율은 101.8%, 순차입금/EBITDA는 7배로 안정화된다.

◇비상장 전환해 '빠른 의사결정' 구축

문제는 2024년에도 신세계건설의 자체 수익 창출이 요원했다는 점이다. 신세계건설이 진행하고 있는 민간주택사업들의 준공이 올해 안에 완료될 예정인 만큼 빠른 시일 내에 흑자 전환 가능성이 제한적이라서다. 신세계건설의 2024년 3분기 말 EBITDA는 -966억원이다.

결국 이마트는 신세계건설의 빠른 정상화를 위해 상장폐지를 결정했다. 신세계건설은 오는 2월 4일 상장폐지 후 모회사인 이마트의 완전자회사로 편입된다. 지배구조를 단순화해 신세계건설의 사업 재편에 속도를 내겠다는 의지다.

다만 신세계건설이 상장폐지된다고 하더라도 이마트 연결 실체에 반영되고 있었던 재무 부담 등이 사라지는 것은 아니다. 이마트의 자회사가 신세계건설인 점은 변하지 않기 때문이다. 이마트가 추가 지분을 취득해 지분율을 높이더라도 지배구조는 같다.

공개매수를 통한 이마트의 현금유출도 이마트 재무안전성에 미치는 영향도 크지 않을 것으로 분석된다. 공개매수 목표수량을 모두 매수했을 때 예상되는 현금유출 규모는 약 392억원 정도다. 이마트의 자체 유동성과 현금창출력으로 충분히 대응 가능하기 때문이다.

대신 신세계건설이 비상장사로 전환되면서 이마트의 재무적 지원이 보다 빠르게 이뤄질 수 있다는 이점이 있다. 비상장사는 소액주주 개입에서 자유롭고 사외이사 도입 의무도 사라진다. 이를 활용해 유상증자 등 모회사의 자금 수혈시 의사결정이 보다 신속하게 이뤄질 수 있다.

신용평가업계 관계자는 "이마트의 연결 실체로 신세계건설이 자리하고 있기 때문에 이전에도 차입 부담은 여전히 반영돼 왔고 상장폐지된다고 하더라도 반영된 부담은 그대로"라며 "비상장사 전환 이후 지속적으로 계열사의 재무적 지원이 이어질 것"이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >