조용히 가라앉은 태양광…OCI·한화 희비 교차

한화솔루션 순차입금 10조 돌파…3분기 영업손실만 3000억↑

편집자주

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

올해 국내 태양광 밸류체인 업체들의 분위기는 빠른 속도로 가라앉았다. 밸류체인의 시작점인 폴리실리콘은 일부 성과를 거뒀지만 셀(태양전지)·모듈 제조 기업들은 대규모 적자를 피하지 못했다. 각 산업군의 국내 선두주자인 OCI와 한화솔루션도 올해 희비가 갈렸다.

◇초호황기 지나도 순익 10% 뽑는 OCIM

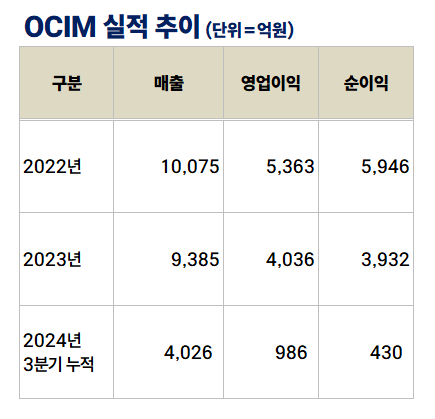

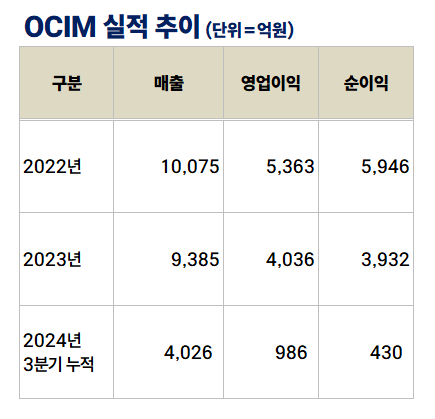

9일 금융감독원 전자공시시스템에 따르면 OCI홀딩스의 말레이시아 폴리실리콘 제조사 'OCIM Sdn. Bhd.'은 올해 3분기 누적 매출과 영업이익으로 각각 4026억원, 986억원을 기록했다. 순이익은 430억원이다. 영업이익률과 순이익률은 각각 24.5%, 10.7%다.

OCIM은 OCI그룹에서 태양광용 폴리실리콘을 생산하는 유일한 곳으로 OCI홀딩스의 100% 자회사다.

OCIM은 작년에 이어 올해도 호실적을 냈다. 작년의 경우 폴리실리콘 사업이 '비정상적'이라고 평가 받을 정도로 좋은 실적을 냈다. 미국이 중국산 폴리실리콘을 수입하지 않기로 하면서 OCI가 반사 이익을 보면서다. 작년 3분기 누적 OCIM의 매출과 영업이익은 각각 7211억원, 3327억원이었다. 순이익도 3375억원이었다. 영업이익률과 순이익률이 50%에 육박하는 '대박'을 친 셈이다.

작년과 올해 견조한 실적을 거둔 OCIM은 재무구조도 탄탄하다. 올해 3분기 말 기준 OCIM의 자본총계는 1조4097억원으로 부채총계 3095억원의 4.5배 수준이다. 부채비율은 22%에 불과하다.

막대한 수익을 벌어들였지만 OCI홀딩스로의 배당은 시행하지 않았다. 오히려 유휴 현금을 통해 생산 능력을 확대하는 모습이다. OCIM의 생산 능력은 현 3만5000톤이지만 올해 2월 이사회 결의를 통해 연간 5만6600톤으로 확대 증설하기로 했다.

◇'대규모 적자' 한화솔루션…순차입금만 10조

이 폴리실리콘을 기반으로 태양광 셀과 모듈을 생산하는 한화솔루션은 고민에 빠져있다. 주력 사업으로 거듭나고 있는 신재생에너지 사업의 올해 영업 상황이 녹록지 않기 때문이다.

한화솔루션의 신재생에너지 사업 부문은 충북 진천과 음성군에 생산 기지를 두고 있는 '한화솔루션 큐셀 부문'과 해외 태양광 셀 생산 법인을 품고 있는 '한화큐셀(Hanwha Q CELLS Co., Ltd.)', 태양광 장비 제조업과 해외에서 태양광 모듈 및 발전소 판매업을 담당하는 '한화글로벌에셋'의 실적을 포함한다.

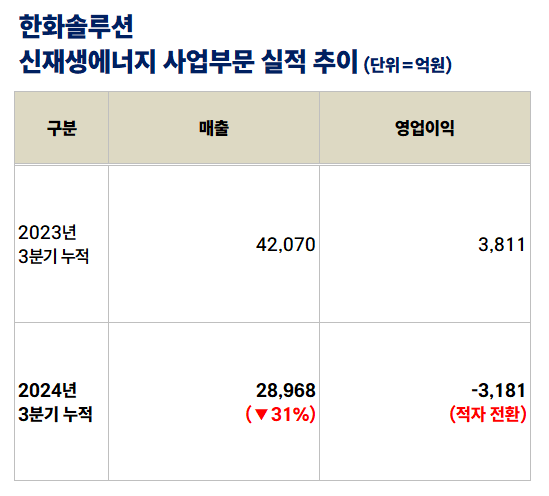

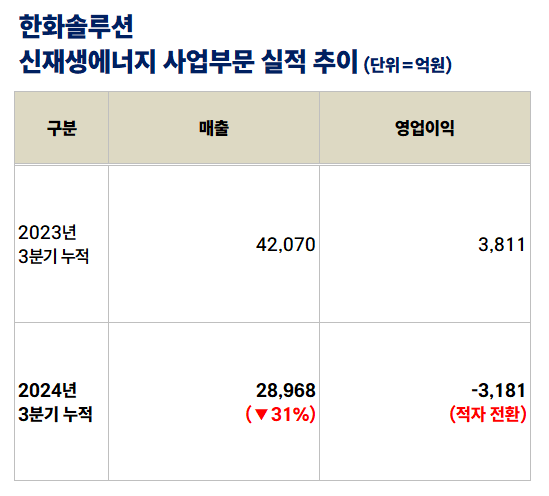

한화솔루션 신재생에너지 사업 부문의 올해 3분기 누적 매출액은 2조8968억원으로 전년 동기 매출 4조2070억원 대비 31% 감소했다. 이 값은 전체 매출액에서 내부 매출액을 제외한 금액이다.

영업손익도 적자로 전환했다. 작년 3분기 누적 한화솔루션 신재생에너지 사업 부문의 영업이익은 3811억원이었다. 올해는 -3181억원으로 180도 상황이 달라졌다.

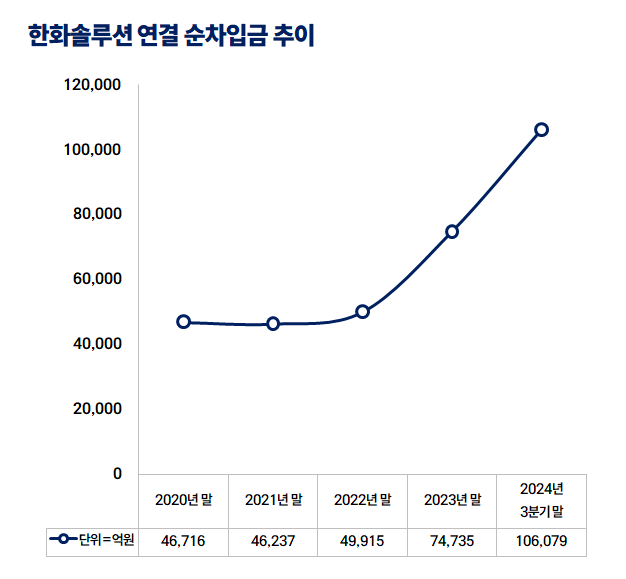

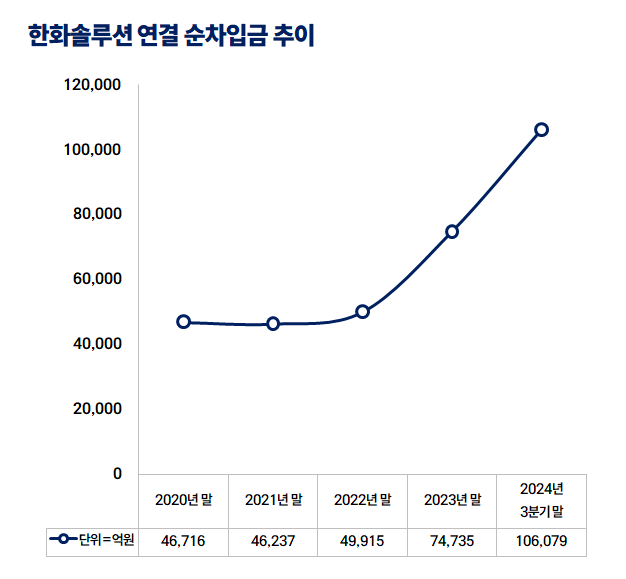

태양광 사업 부진은 전사 재무에도 악영향을 주고 있다. 올해 3분기 누적 한화솔루션의 연결 영업활동현금흐름은 -9413억원으로 적자다. 더불어 약 2조5000억원의 자본적지출(CAPEX)이 단행되면서 잉여현금에서 3조5000억원 이상의 큰 '구멍'이 났다.

이를 메우기 위해 차입을 단행한 한화솔루션은 올해 3분기 말 연결 순차입금으로 10조6079억원을 기록 중이다. 한화솔루션이 순차입금 10조원을 넘긴 것은 이번이 처음이다.

◇초호황기 지나도 순익 10% 뽑는 OCIM

9일 금융감독원 전자공시시스템에 따르면 OCI홀딩스의 말레이시아 폴리실리콘 제조사 'OCIM Sdn. Bhd.'은 올해 3분기 누적 매출과 영업이익으로 각각 4026억원, 986억원을 기록했다. 순이익은 430억원이다. 영업이익률과 순이익률은 각각 24.5%, 10.7%다.

OCIM은 OCI그룹에서 태양광용 폴리실리콘을 생산하는 유일한 곳으로 OCI홀딩스의 100% 자회사다.

OCIM은 작년에 이어 올해도 호실적을 냈다. 작년의 경우 폴리실리콘 사업이 '비정상적'이라고 평가 받을 정도로 좋은 실적을 냈다. 미국이 중국산 폴리실리콘을 수입하지 않기로 하면서 OCI가 반사 이익을 보면서다. 작년 3분기 누적 OCIM의 매출과 영업이익은 각각 7211억원, 3327억원이었다. 순이익도 3375억원이었다. 영업이익률과 순이익률이 50%에 육박하는 '대박'을 친 셈이다.

작년과 올해 견조한 실적을 거둔 OCIM은 재무구조도 탄탄하다. 올해 3분기 말 기준 OCIM의 자본총계는 1조4097억원으로 부채총계 3095억원의 4.5배 수준이다. 부채비율은 22%에 불과하다.

막대한 수익을 벌어들였지만 OCI홀딩스로의 배당은 시행하지 않았다. 오히려 유휴 현금을 통해 생산 능력을 확대하는 모습이다. OCIM의 생산 능력은 현 3만5000톤이지만 올해 2월 이사회 결의를 통해 연간 5만6600톤으로 확대 증설하기로 했다.

◇'대규모 적자' 한화솔루션…순차입금만 10조

이 폴리실리콘을 기반으로 태양광 셀과 모듈을 생산하는 한화솔루션은 고민에 빠져있다. 주력 사업으로 거듭나고 있는 신재생에너지 사업의 올해 영업 상황이 녹록지 않기 때문이다.

한화솔루션의 신재생에너지 사업 부문은 충북 진천과 음성군에 생산 기지를 두고 있는 '한화솔루션 큐셀 부문'과 해외 태양광 셀 생산 법인을 품고 있는 '한화큐셀(Hanwha Q CELLS Co., Ltd.)', 태양광 장비 제조업과 해외에서 태양광 모듈 및 발전소 판매업을 담당하는 '한화글로벌에셋'의 실적을 포함한다.

한화솔루션 신재생에너지 사업 부문의 올해 3분기 누적 매출액은 2조8968억원으로 전년 동기 매출 4조2070억원 대비 31% 감소했다. 이 값은 전체 매출액에서 내부 매출액을 제외한 금액이다.

영업손익도 적자로 전환했다. 작년 3분기 누적 한화솔루션 신재생에너지 사업 부문의 영업이익은 3811억원이었다. 올해는 -3181억원으로 180도 상황이 달라졌다.

태양광 사업 부진은 전사 재무에도 악영향을 주고 있다. 올해 3분기 누적 한화솔루션의 연결 영업활동현금흐름은 -9413억원으로 적자다. 더불어 약 2조5000억원의 자본적지출(CAPEX)이 단행되면서 잉여현금에서 3조5000억원 이상의 큰 '구멍'이 났다.

이를 메우기 위해 차입을 단행한 한화솔루션은 올해 3분기 말 연결 순차입금으로 10조6079억원을 기록 중이다. 한화솔루션이 순차입금 10조원을 넘긴 것은 이번이 처음이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >