'3:3:3' 황금비율 포트폴리오…미래 성장동력 확보

⑤꾸준한 수익원 다각화로 리스금융 쇠퇴 극복…부동산PF 부실은 과제

편집자주

'K-밸류업'이 금융권의 새로운 과제로 떠오르고 있다. 금융업계를 대표하는 은행계열 금융지주사들은 앞 다퉈 기업가치 제고 계획을 발표하고 있으며 CEO들은 해외 IR에 온 힘을 쏟고 있다. 2금융권 역시 이러한 시대적 요구에서 자유롭기 힘들 전망이다. 현재 캐피탈업계의 시선은 '한국캐피탈'에 쏠리고 있다. 업계 유일한 상장사로서 캐피탈업계를 대표하는 한국캐피탈의 기업가치 변화 흐름과 기업가치 제고 전략 등을 살펴본다.

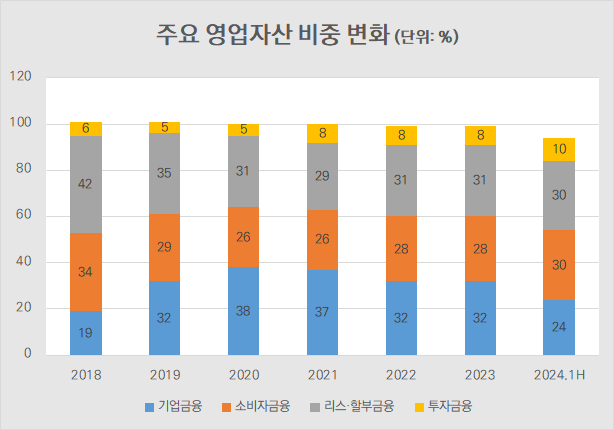

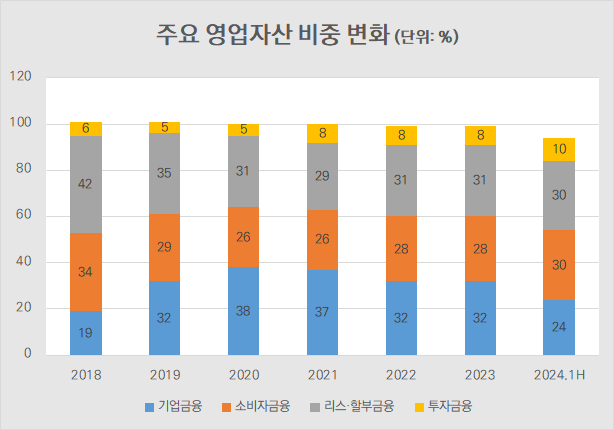

한국캐피탈이 군인공제회의 알짜 자회사로 거듭난 배경은 포트폴리오 다변화다. 과거 리스, 할부 금융에 대한 의존도가 높았던 한국캐피탈은 이상춘 전 대표가 이끌기 시작한 2017년부터 영업자산 다변화 전략을 본격화했다. 소비자금융 비중을 높이기 시작한 데 이어 부동산금융까지 영역을 넓혔고 오토금융자산도 신규 취급하며 이익 창출력을 극대화했다.

한국캐피탈은 현재 국내 캐피탈사 가운데 가장 균형잡힌 포트폴리오를 가지고 있다. 본업인 리스금융 산업이 쇠퇴하는 상황에서 개인과 기업으로 신용대출을 늘리는 등 수익원을 다각화해 미래 지속가능성장 기반을 닦았다는 평가다. 이런 포트폴리오에 기반해 한국캐피탈은 현 600억원대인 연간 순이익을 1000억원대로 끌어올리겠다는 밸류업 전략을 세우고 있다.

◇리스→소비자→부동산→자동차…포트폴리오 재편하며 수익성 강화

한국캐피탈은 1989년 11월 중부리스로 출범한 뒤 리스와 할부금융을 중심으로 성장했다. 2002년에는 경남리스금융과 M&A를 거치며 확장했다. 하지만 주력자산이었던 설비금융 산업 자체가 침체하며 수익성은 낮아지는데 리스크는 커지는 상황이었다.

한국캐피탈의 포트폴리오 다변화는 2017년부터 본격화했다. 한때 BNK캐피탈을 이끌었던 이상춘 전 대표가 다변화 전략을 진두지휘했다. 출발선은 소비자금융 확대였다. 수익성이 높은 개인신용대출을 핵심 상품으로 삼아 수익원 다각화 포문을 열었다. 2018년 3496억원이던 개인신용대출 잔액은 올 상반기 기준 1조1701억원으로 세 배 가량 뛰었다.

2019년 들어 한국캐피탈은 부동산금융 자산도 빠르게 확대했다. 상대적으로 수익성이 높은 부동산금융을 취급하면서 수익 다변화의 한 축으로 세웠다. 2018년까지 전체 영업자산의 11.1%였던 부동산PF 자산 비중은 2019년 20.5%로 두 배 가까이 늘었다.

리스할부에서 시작해 소비자금융까지 영역 넓힌 한국캐피탈은 2021년 신차 금융도 본격적으로 취급했다. 이상춘 전 대표가 BNK캐피탈(옛 BS캐피탈) 재직 당시 자동차금융을 중심으로 자산 규모를 빠르게 키운 경험이 바탕이 됐다. 그 해 8월에는 서울에 금융영업소도 선보였다.

이에 따라 3:3:3:1 비중의 균형잡힌 포트폴리오를 갖추는 데 성공했다. 2018년까지만 해도 한국캐피탈은 리스·할부금융이 자산의 42%를 구성하고 있었다. 리스금융이 레드오션이 되어간다는 위기의식 속 꾸준히 포트폴리오 다변화를 위해 노력해 왔다.

2024년 6월 말 기준 전체 자산에서 리스·할부금융이 차지하는 비중은 30% 밑으로 떨어졌다. 세부적으로는 2018년 2.8%였던 자동차금융 비중은 13.2%로 늘었다. 소비자금융과 투자금융도 각각 30.2%, 9.5%로 집계됐다.

포트폴리오 다변화 전략은 매년 순이익 최고치 경신으로 이어졌다. 2017년만 해도 62억원이던 한국캐피탈 순이익은 2018년 168억원으로 171% 뛰었다. 이후 꾸준히 성장하며 지난해는 662억원 순이익을 냈다. 새롭게 취급하기 시작한 사업들이 순항하며 수익성 증가로 이어진 것이다.

올 들어서도 실적 개선 흐름은 이어졌다. 한국캐피탈은 올 3분기 606억원의 당기순이익을 기록했다. 이는 전년 동기(508억원) 대비 20% 늘어난 수치다. 영업자산 증가에 따른 영업이익 개선, 순이자순익 및 순수수료수익 등이 실적을 견인했다. 올 3분기 누적 영업이익은 전년 동기(646억원)에서 11% 증가한 719억원을 기록했다. 순이자수익과 순수수료수익도 각각 15%, 10%씩 늘었다.

◇'수익원 1개 축' 부동산PF 부실 우려는 과제

한국캐피탈의 성장 흐름이 앞으로도 이어질지는 미지수다. 부동산PF 불확실성이 해소되지 않은 상태로 이어지고 있어 주요 수익원인 부동산PF 부문 수익률이 악화할 여지가 있기 때문이다.

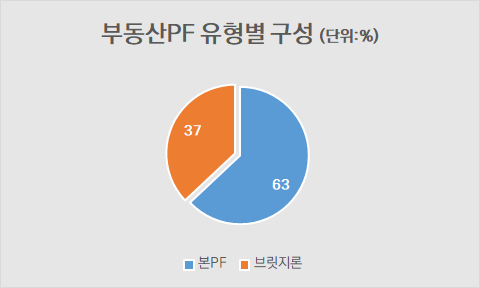

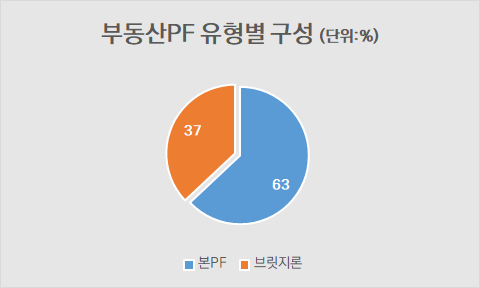

상반기 말 기준 부동산PF 잔액은 7923억원으로 영업자산의 약 20%에 달한다. 이 중 차환 위험이 높은 브릿지론이 37%를 차지하고 있다. 브릿지론 내에서도 중·후순위 비중이 74%, 서울 외 지역 비중이 60%로 회수 위험이 높은 편이라는 점도 우려를 더한다.

또 소비자금융 대부분을 차지하는 신용대출은 금리상승과 부동산 경기침체로 인해 건전성이 나빠지고 있다. 중고차금융도 크게 늘려놓은 터라 차주 부실화 가능성도 커졌다. 자산 건전성 지표가 추가로 하락할 가능성이 높다는 판단이다.

건전성 지표는 악화됐다. 올 상반기 말 기준 한국캐피탈의 고정이하여신(NPL) 규모는 1879억원으로 집계됐다. 지난해 상반기(790억원) 대비 138% 증가한 수치이며 작년 말(1201억원)보다도 많은 수준이다. NPL 비율 역시 1년 전 2.4%에서 5.2%로 뛰었다.

한국캐피탈은 현재 국내 캐피탈사 가운데 가장 균형잡힌 포트폴리오를 가지고 있다. 본업인 리스금융 산업이 쇠퇴하는 상황에서 개인과 기업으로 신용대출을 늘리는 등 수익원을 다각화해 미래 지속가능성장 기반을 닦았다는 평가다. 이런 포트폴리오에 기반해 한국캐피탈은 현 600억원대인 연간 순이익을 1000억원대로 끌어올리겠다는 밸류업 전략을 세우고 있다.

◇리스→소비자→부동산→자동차…포트폴리오 재편하며 수익성 강화

한국캐피탈은 1989년 11월 중부리스로 출범한 뒤 리스와 할부금융을 중심으로 성장했다. 2002년에는 경남리스금융과 M&A를 거치며 확장했다. 하지만 주력자산이었던 설비금융 산업 자체가 침체하며 수익성은 낮아지는데 리스크는 커지는 상황이었다.

한국캐피탈의 포트폴리오 다변화는 2017년부터 본격화했다. 한때 BNK캐피탈을 이끌었던 이상춘 전 대표가 다변화 전략을 진두지휘했다. 출발선은 소비자금융 확대였다. 수익성이 높은 개인신용대출을 핵심 상품으로 삼아 수익원 다각화 포문을 열었다. 2018년 3496억원이던 개인신용대출 잔액은 올 상반기 기준 1조1701억원으로 세 배 가량 뛰었다.

2019년 들어 한국캐피탈은 부동산금융 자산도 빠르게 확대했다. 상대적으로 수익성이 높은 부동산금융을 취급하면서 수익 다변화의 한 축으로 세웠다. 2018년까지 전체 영업자산의 11.1%였던 부동산PF 자산 비중은 2019년 20.5%로 두 배 가까이 늘었다.

리스할부에서 시작해 소비자금융까지 영역 넓힌 한국캐피탈은 2021년 신차 금융도 본격적으로 취급했다. 이상춘 전 대표가 BNK캐피탈(옛 BS캐피탈) 재직 당시 자동차금융을 중심으로 자산 규모를 빠르게 키운 경험이 바탕이 됐다. 그 해 8월에는 서울에 금융영업소도 선보였다.

이에 따라 3:3:3:1 비중의 균형잡힌 포트폴리오를 갖추는 데 성공했다. 2018년까지만 해도 한국캐피탈은 리스·할부금융이 자산의 42%를 구성하고 있었다. 리스금융이 레드오션이 되어간다는 위기의식 속 꾸준히 포트폴리오 다변화를 위해 노력해 왔다.

2024년 6월 말 기준 전체 자산에서 리스·할부금융이 차지하는 비중은 30% 밑으로 떨어졌다. 세부적으로는 2018년 2.8%였던 자동차금융 비중은 13.2%로 늘었다. 소비자금융과 투자금융도 각각 30.2%, 9.5%로 집계됐다.

포트폴리오 다변화 전략은 매년 순이익 최고치 경신으로 이어졌다. 2017년만 해도 62억원이던 한국캐피탈 순이익은 2018년 168억원으로 171% 뛰었다. 이후 꾸준히 성장하며 지난해는 662억원 순이익을 냈다. 새롭게 취급하기 시작한 사업들이 순항하며 수익성 증가로 이어진 것이다.

올 들어서도 실적 개선 흐름은 이어졌다. 한국캐피탈은 올 3분기 606억원의 당기순이익을 기록했다. 이는 전년 동기(508억원) 대비 20% 늘어난 수치다. 영업자산 증가에 따른 영업이익 개선, 순이자순익 및 순수수료수익 등이 실적을 견인했다. 올 3분기 누적 영업이익은 전년 동기(646억원)에서 11% 증가한 719억원을 기록했다. 순이자수익과 순수수료수익도 각각 15%, 10%씩 늘었다.

◇'수익원 1개 축' 부동산PF 부실 우려는 과제

한국캐피탈의 성장 흐름이 앞으로도 이어질지는 미지수다. 부동산PF 불확실성이 해소되지 않은 상태로 이어지고 있어 주요 수익원인 부동산PF 부문 수익률이 악화할 여지가 있기 때문이다.

상반기 말 기준 부동산PF 잔액은 7923억원으로 영업자산의 약 20%에 달한다. 이 중 차환 위험이 높은 브릿지론이 37%를 차지하고 있다. 브릿지론 내에서도 중·후순위 비중이 74%, 서울 외 지역 비중이 60%로 회수 위험이 높은 편이라는 점도 우려를 더한다.

또 소비자금융 대부분을 차지하는 신용대출은 금리상승과 부동산 경기침체로 인해 건전성이 나빠지고 있다. 중고차금융도 크게 늘려놓은 터라 차주 부실화 가능성도 커졌다. 자산 건전성 지표가 추가로 하락할 가능성이 높다는 판단이다.

건전성 지표는 악화됐다. 올 상반기 말 기준 한국캐피탈의 고정이하여신(NPL) 규모는 1879억원으로 집계됐다. 지난해 상반기(790억원) 대비 138% 증가한 수치이며 작년 말(1201억원)보다도 많은 수준이다. NPL 비율 역시 1년 전 2.4%에서 5.2%로 뛰었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >