외형 위주 성장 전략, 수익성 중심으로 바꾼다

자산 성장 제한하고 수익성 지표 관리 초점…내실 성장으로 기업가치 제고

BNK금융이 기업가치를 제고하기 위해 성장 전략에 변화를 준다. 그동안 자산 성장에 초점을 맞췄다면 앞으로는 수익성 중심으로 전략을 수립하기로 했다. 수익성이 뒷받침되지 않는 상태에서 외형 중심 성장을 추진하는 건 기업가치에 도움이 되지 않는다는 계산이 깔렸다.

수익성 관리를 위해 자기자본비용(COE) 지표 관리에 중점을 두기로 했다. 투자 자본의 요구 수익률이라 볼 수 있는 COE가 자기자본이익률(ROE)을 밑도는 구간에서는 자산을 늘리는 게 기업가치를 높이는 데 도움이 되지 않는다는 설명이다. 이를 고려해 위험가중자산(RWA) 성장률도 제한한다.

◇시중지주보다 높은 자산 성장률

BNK금융은 기업가치 제고 계획을 발표하면서 유의미한 변동 없이 저평가 상태가 유지되고 있다고 자체 진단했다. 2019~2023년 5년간 BNK금융 PBR(주가순자산비율)은 평균 0.25배를 기록했다. 이는 해외 금융사는 물론 국내 금융사와 비교해도 낮은 수준이다.

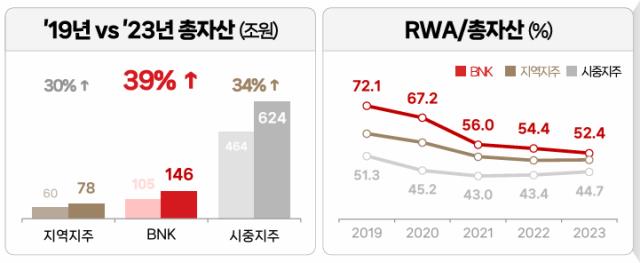

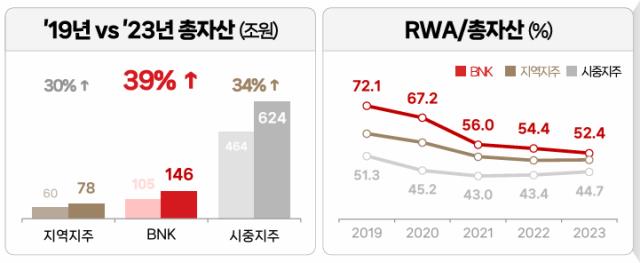

BNK금융은 급격하게 외형을 키우고 있는 것에 비해 수익성이 낮은 게 저평가 요인이라고 분석했다. 2019년과 2023년 총자산을 비교해보면 BNK금융은 105조원에서 146조원으로 39% 성장했다. 같은 기간 지역지주(DGB금융, JB금융)가 평균 60조원에서 78조원으로 30% 성장한 것보다 9%포인트 높은 성장률이다.

시중지주(KB금융, 신한금융, 하나금융, 우리금융)와 비교해도 BNK금융의 총자산 성장률이 더 높았다. 시중지주는 464조원에서 624조원으로 34% 성장했다. BNK금융의 총자산 성장률이 시중지주보다 5%포인트 높았던 셈이다.

RWA가 총자산에서 차지하는 비중 측면에서도 BNK금융이 지방지주와 시중지주보다 높았다. BNK금융 RWA가 총자산에서 차지하는 비중은 2023년 기준 52.4%로 지방지주 평균과 시중지주 평균을 웃돌았다. RWA은 주주환원 규모 산정 기준이 되는 보통주자본(CET1)비율에 영향을 미치는 요인이다. RWA 비중이 높고 성장률을 높은 수준으로 유지할수록 주주환원 규모를 늘리는 데 한계가 있다.

이같은 진단을 바탕으로 BNK금융은 외형 중심 성장 전략을 지속하지 않는다는 방침이다. 수익성이 관리되는 상태에서만 성장을 추진한다.

◇COE 활용해 기준 확립, ROE 밑돌면 '내실 성장' 추구

BNK금융은 COE를 활용해 자산 성장을 절제하기로 했다. COE는 자기자본비용으로 기업 입장에선 자본의 기회비용으로 해석되지만 투자자에겐 투자 자본의 요구 수익률로 여겨진다. ROE가 COE를 웃돌아야 투자자 입장에선 요구 수익률보다 높은 자기자본이익률을 기록하고 있다고 받아들여질 수 있다.

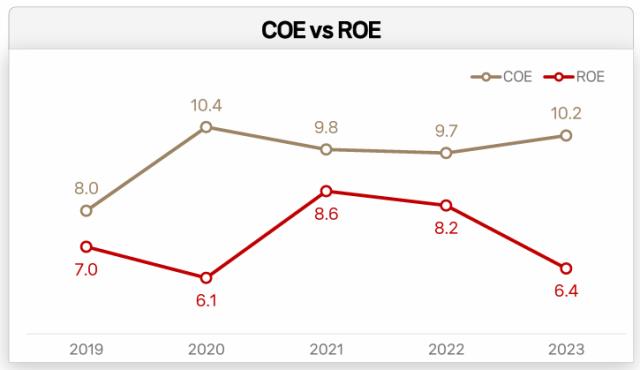

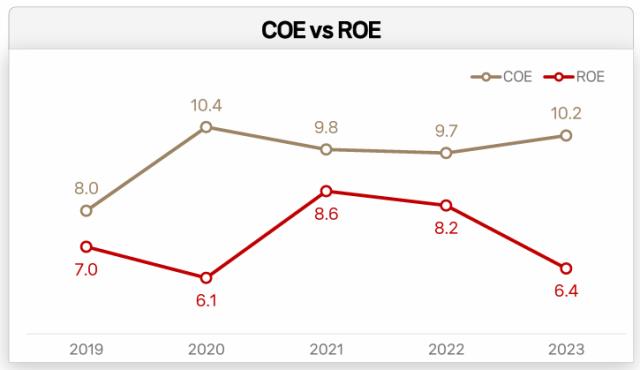

2019~2023년 BNK금융 ROE는 COE를 밑돌았다. CEO의 경우 2019년 8%, 2020년 10.4%, 2021년 9.8%, 2022년 9.7%, 2023년 10.2%를 기록했다. 같은 기간 ROE는 7%, 601%, 8.6%, 8.2%, 6.4%로 한 해도 COE를 넘어서지 못했다. 이같이 COE가 ROE보다 높을 때는 자산 성장이 기업가치를 제고하지 못한다는 게 BNK금융이 내린 결론이다.

BNK금융은 연 RWA 성장률을 4% 밑으로 관리해 자산 성장을 제한하기로 했다. 대신 고객 기반 확충과 미래 성장을 고려한 전략적 목표가 분명한 영역에서 내실 성장을 추구한다는 방침이다.

수익성 관리를 위해 자기자본비용(COE) 지표 관리에 중점을 두기로 했다. 투자 자본의 요구 수익률이라 볼 수 있는 COE가 자기자본이익률(ROE)을 밑도는 구간에서는 자산을 늘리는 게 기업가치를 높이는 데 도움이 되지 않는다는 설명이다. 이를 고려해 위험가중자산(RWA) 성장률도 제한한다.

◇시중지주보다 높은 자산 성장률

BNK금융은 기업가치 제고 계획을 발표하면서 유의미한 변동 없이 저평가 상태가 유지되고 있다고 자체 진단했다. 2019~2023년 5년간 BNK금융 PBR(주가순자산비율)은 평균 0.25배를 기록했다. 이는 해외 금융사는 물론 국내 금융사와 비교해도 낮은 수준이다.

BNK금융은 급격하게 외형을 키우고 있는 것에 비해 수익성이 낮은 게 저평가 요인이라고 분석했다. 2019년과 2023년 총자산을 비교해보면 BNK금융은 105조원에서 146조원으로 39% 성장했다. 같은 기간 지역지주(DGB금융, JB금융)가 평균 60조원에서 78조원으로 30% 성장한 것보다 9%포인트 높은 성장률이다.

시중지주(KB금융, 신한금융, 하나금융, 우리금융)와 비교해도 BNK금융의 총자산 성장률이 더 높았다. 시중지주는 464조원에서 624조원으로 34% 성장했다. BNK금융의 총자산 성장률이 시중지주보다 5%포인트 높았던 셈이다.

RWA가 총자산에서 차지하는 비중 측면에서도 BNK금융이 지방지주와 시중지주보다 높았다. BNK금융 RWA가 총자산에서 차지하는 비중은 2023년 기준 52.4%로 지방지주 평균과 시중지주 평균을 웃돌았다. RWA은 주주환원 규모 산정 기준이 되는 보통주자본(CET1)비율에 영향을 미치는 요인이다. RWA 비중이 높고 성장률을 높은 수준으로 유지할수록 주주환원 규모를 늘리는 데 한계가 있다.

이같은 진단을 바탕으로 BNK금융은 외형 중심 성장 전략을 지속하지 않는다는 방침이다. 수익성이 관리되는 상태에서만 성장을 추진한다.

◇COE 활용해 기준 확립, ROE 밑돌면 '내실 성장' 추구

BNK금융은 COE를 활용해 자산 성장을 절제하기로 했다. COE는 자기자본비용으로 기업 입장에선 자본의 기회비용으로 해석되지만 투자자에겐 투자 자본의 요구 수익률로 여겨진다. ROE가 COE를 웃돌아야 투자자 입장에선 요구 수익률보다 높은 자기자본이익률을 기록하고 있다고 받아들여질 수 있다.

2019~2023년 BNK금융 ROE는 COE를 밑돌았다. CEO의 경우 2019년 8%, 2020년 10.4%, 2021년 9.8%, 2022년 9.7%, 2023년 10.2%를 기록했다. 같은 기간 ROE는 7%, 601%, 8.6%, 8.2%, 6.4%로 한 해도 COE를 넘어서지 못했다. 이같이 COE가 ROE보다 높을 때는 자산 성장이 기업가치를 제고하지 못한다는 게 BNK금융이 내린 결론이다.

BNK금융은 연 RWA 성장률을 4% 밑으로 관리해 자산 성장을 제한하기로 했다. 대신 고객 기반 확충과 미래 성장을 고려한 전략적 목표가 분명한 영역에서 내실 성장을 추구한다는 방침이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >