프레스티지바이오로직스, 수주 덕에 부활한 재고자산

셀트리온 등 주요 파트너 물량 소화 시작…판로 열리며 재고 상각처리 '끝'

편집자주

제조기업에 재고자산은 '딜레마'다. 다량의 재고는 현금을 묶기 때문에 고민스럽고, 소량의 재고는 미래 대응 능력이 떨어진다는 점에서 또 걱정스럽다. 이 딜레마는 최근 더 심해지고 있다. 공급망 불안정에 따른 원재료 확보의 필요성과 경기침체에 따른 제품 수요의 불확실성이 샌드위치 형태로 기업을 압박하고 있기 때문이다. 더벨은 기업들의 재고자산이 재무에 미치는 영향 등에 대해 살펴본다.

프레스티지바이오로직스는 모회사 프레스티지바이오파마의 유방암 치료제 허셉틴 바이오시밀러를 생산하는 바이오의약품위탁생산(CDMO) 사업 모델로 코스닥에 안착했다. 모회사의 상업화 흐름에 올라타는 사업 구조는 데뷔 당시엔 안정적인 모델로 평가됐다. 그러나 모회사의 계획이 지연되자 이 전제가 흔들렸고 부침이 시작됐다.

상장 이후 프레스티지바이오로직스는 자의반 타의반으로 독자 수주를 위한 노선을 걸었다. 결과적으로 이 극약처방은 프레스티지바이오로직스에 자생력을 더했다. 판매까지 기약이 없어 손상(비용)처리하던 재고자산을 덜어내며 CDMO 사업에서 반전을 시작했다.

◇2000억 가까운 CAPEX 불구 지연된 상업화 직격

프레스티지바이오로직스는 2022년 상장 이후 적극적으로 시설 투자에 전념했다. 2021년 상장한 프레스티지바이오파마에 허셉틴 바이오시밀러 투즈뉴를 생산해 공급하기 위한 생산기지 역할을 맡았기 때문이다.

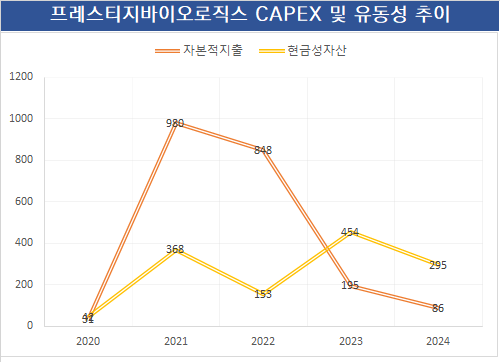

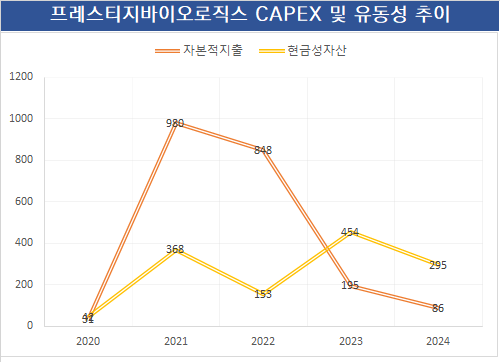

프레스티지바이오로직스는 상장으로 확보한 공모 자금 등을 활용해 집중적인 투자를 시작했다. 2022년과 2023년 자본적지출(CAPEX)을 합치면 1800억원이다. CDMO 사업은 초기 설비 확충이 성패를 가른다. 이에 유동성 대부분을 설비 투자에 할애했다. 이로써 충북 오송에 퍼실리티를 확충했고 총 15만4000리터로 업계 3위 생산설비를 갖췄다.

프레스티지바이오로직스가 공격적인 투자를 감내한 이유는 모회사가 사활을 걸고 투즈뉴의 유럽 품목허가를 향해 달렸기 때문이다. 당초 모회사는 2022년 경 인허가를 예상했다. 때문에 초도 물량을 적절히 공급하기 위해 프레스티지바이오로직스도 바삐 움직였다.

그러나 이 적극적이고 선제적인 투자는 곧장 성과로 이어지지 않았다. 예상과 달리 투즈뉴의 품목허가는 2년 이상 지연됐다. 프레스티지바이오로직스도 갑작스런 사업 지연 여파로 현금회전에 난항을 겪었다.

설비 투자에 들어간 공장 건물 및 기계장치 등의 감가상각이 찾아온 것도 부담이었다. 프레스티지바이오로직스가 내부적으로 추산한 설비 감가상각비용은 매년 200억원 정도였다. 별다른 수익이 없는 상황에서 재무적인 부담을 가중했다.

상업화 지연은 제품을 공급하기 위해 쌓아놓은 재고자산에도 영향을 줬다. 통상 '살아있는 생물'을 쓰는 바이오의약품 재고자산은 유통기한이 존재한다. 식음료처럼 기간이 짧지 않지만 재고로 수 년 간 방치할 경우 원재료나 제품이라 해도 가치가 하락한다.

◇대규모 상각→돌아온 재고자산 "수주성과+판로가 열렸다"

프레스티지바이오로직스가 모회사가 아닌 제3자를 향한 수주에 나선 건 낸 건 작년 상반기다. 총 3건의 수주를 이뤘지만 초기 계약 규모는 미미했다.

셀트리온과 계약을 성사하면서 상황이 급반전했다. 작년 셀트리온과 체결한 CDMO 계약은 당시 프레스티지바이오로직스의 연매출 17억원의 5배에 달했다.

단순히 매출 증가 효과만 나타난 것은 아니다. 셀트리온과의 계약으로 무엇보다 초기 수주기업으로서 가장 중요한 사업 판단 요소인 '트랙레코드'를 확보했다는 데 의미가 있다. 바이오의약품 CMO 사업에선 생산역량만큼 누적 수주 및 생산 성과가 중요하다.

프레스티지바이오로직스는 타 기업 수주를 통해 자생하기 위한 실마리도 찾아냈다. 가장 큰 변화는 셀트리온과의 계약 등을 통해 유휴자산과 재고를 활용할 길을 찾았단 점이다. 더불어 그간 초도 물량의 선제 공급을 위해 꾸준히 재고로 쌓아뒀던 항체의약품에 대한 자체 평가가 달라졌다는 점에서 확인할 수 있다.

당초 프레스티지바이오로직스는 그간 생산한 재고자산에 대규모 평가손실을 인식했다. 이는 생산은 했지만 판매가능성이 희박하다는 판단에 따른다. 그러나 2023~2024사업연도들어선 이 물량 가운데 절반 가량에 대해 비용처리를 하지 않았다.

이는 손상처리한 재고자산이 외부 수주에 힘입어 다시금 회전을 시작할 것이란 기대감과 관련이 있다. 더불어 올해 3분기 모회사 프레스티지바이오파마의 투즈뉴 유럽 품목허가가 나면서 기존 주력 사업도 본 궤도에 올라올 전망이다. 이에 따라 프레스티지바이오파마와는 67억원 규모의 CDMO 수주 계약을 체결하기도 했다.

프레스티지바이오로직스 관계자는 "재고 제품은 전년도부터 생산은 했지만 판매가능성이 없다 보고 전부 비용처리했었다"며 "이번 연도에는 상황이 달라지며 판매 가능성이 생겼기 때문에 회계 처리 역시 달라졌다"고 말했다.

상장 이후 프레스티지바이오로직스는 자의반 타의반으로 독자 수주를 위한 노선을 걸었다. 결과적으로 이 극약처방은 프레스티지바이오로직스에 자생력을 더했다. 판매까지 기약이 없어 손상(비용)처리하던 재고자산을 덜어내며 CDMO 사업에서 반전을 시작했다.

◇2000억 가까운 CAPEX 불구 지연된 상업화 직격

프레스티지바이오로직스는 2022년 상장 이후 적극적으로 시설 투자에 전념했다. 2021년 상장한 프레스티지바이오파마에 허셉틴 바이오시밀러 투즈뉴를 생산해 공급하기 위한 생산기지 역할을 맡았기 때문이다.

프레스티지바이오로직스는 상장으로 확보한 공모 자금 등을 활용해 집중적인 투자를 시작했다. 2022년과 2023년 자본적지출(CAPEX)을 합치면 1800억원이다. CDMO 사업은 초기 설비 확충이 성패를 가른다. 이에 유동성 대부분을 설비 투자에 할애했다. 이로써 충북 오송에 퍼실리티를 확충했고 총 15만4000리터로 업계 3위 생산설비를 갖췄다.

프레스티지바이오로직스가 공격적인 투자를 감내한 이유는 모회사가 사활을 걸고 투즈뉴의 유럽 품목허가를 향해 달렸기 때문이다. 당초 모회사는 2022년 경 인허가를 예상했다. 때문에 초도 물량을 적절히 공급하기 위해 프레스티지바이오로직스도 바삐 움직였다.

그러나 이 적극적이고 선제적인 투자는 곧장 성과로 이어지지 않았다. 예상과 달리 투즈뉴의 품목허가는 2년 이상 지연됐다. 프레스티지바이오로직스도 갑작스런 사업 지연 여파로 현금회전에 난항을 겪었다.

설비 투자에 들어간 공장 건물 및 기계장치 등의 감가상각이 찾아온 것도 부담이었다. 프레스티지바이오로직스가 내부적으로 추산한 설비 감가상각비용은 매년 200억원 정도였다. 별다른 수익이 없는 상황에서 재무적인 부담을 가중했다.

상업화 지연은 제품을 공급하기 위해 쌓아놓은 재고자산에도 영향을 줬다. 통상 '살아있는 생물'을 쓰는 바이오의약품 재고자산은 유통기한이 존재한다. 식음료처럼 기간이 짧지 않지만 재고로 수 년 간 방치할 경우 원재료나 제품이라 해도 가치가 하락한다.

◇대규모 상각→돌아온 재고자산 "수주성과+판로가 열렸다"

프레스티지바이오로직스가 모회사가 아닌 제3자를 향한 수주에 나선 건 낸 건 작년 상반기다. 총 3건의 수주를 이뤘지만 초기 계약 규모는 미미했다.

셀트리온과 계약을 성사하면서 상황이 급반전했다. 작년 셀트리온과 체결한 CDMO 계약은 당시 프레스티지바이오로직스의 연매출 17억원의 5배에 달했다.

단순히 매출 증가 효과만 나타난 것은 아니다. 셀트리온과의 계약으로 무엇보다 초기 수주기업으로서 가장 중요한 사업 판단 요소인 '트랙레코드'를 확보했다는 데 의미가 있다. 바이오의약품 CMO 사업에선 생산역량만큼 누적 수주 및 생산 성과가 중요하다.

프레스티지바이오로직스는 타 기업 수주를 통해 자생하기 위한 실마리도 찾아냈다. 가장 큰 변화는 셀트리온과의 계약 등을 통해 유휴자산과 재고를 활용할 길을 찾았단 점이다. 더불어 그간 초도 물량의 선제 공급을 위해 꾸준히 재고로 쌓아뒀던 항체의약품에 대한 자체 평가가 달라졌다는 점에서 확인할 수 있다.

당초 프레스티지바이오로직스는 그간 생산한 재고자산에 대규모 평가손실을 인식했다. 이는 생산은 했지만 판매가능성이 희박하다는 판단에 따른다. 그러나 2023~2024사업연도들어선 이 물량 가운데 절반 가량에 대해 비용처리를 하지 않았다.

이는 손상처리한 재고자산이 외부 수주에 힘입어 다시금 회전을 시작할 것이란 기대감과 관련이 있다. 더불어 올해 3분기 모회사 프레스티지바이오파마의 투즈뉴 유럽 품목허가가 나면서 기존 주력 사업도 본 궤도에 올라올 전망이다. 이에 따라 프레스티지바이오파마와는 67억원 규모의 CDMO 수주 계약을 체결하기도 했다.

프레스티지바이오로직스 관계자는 "재고 제품은 전년도부터 생산은 했지만 판매가능성이 없다 보고 전부 비용처리했었다"며 "이번 연도에는 상황이 달라지며 판매 가능성이 생겼기 때문에 회계 처리 역시 달라졌다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >