업비트 리스크 품었지만…낮아지는 의존도 '긍정적'

②업황 변동성·이용료율 상승·파트너십 해지 위험 상존…자체 경쟁력 확보 관건

편집자주

케이뱅크가 기업공개(IPO) 두번째 도전에 나선다. 2022년 비우호적 경제 상황으로 상장을 철회한 지 2년여 만이다. 최근 증권신고서를 제출하고 본격적인 공모 절차에 착수했다. 수년간 IPO 작업에 공을 들인 만큼 만반의 준비는 끝냈다. 올해 1000만 고객을 돌파하고 역대급 실적을 기록하는 등 자신감은 충분하다. 넥스트 스텝을 준비하는 케이뱅크의 현재를 들여다본다.

케이뱅크가 업비트 리스크를 안고 본격적인 공모 절차에 돌입한다. 업비트를 운영하는 두나무와의 오랜 파트너십은 케이뱅크의 고객 기반을 강화하는 등 주요 성장축 역할을 했다.

그러나 가상자산시장 업황의 변동성뿐 아니라 최근 업비트의 이용료율 상승, 제휴기간 단축 등으로 인해 은행 경영에 부정적인 영향을 미칠 가능성도 존재한다. 최근 들어 업비트 의존도를 낮추고 있다는 점은 긍정적이다. 케이뱅크는 수신상품 라인업을 늘리고 제휴 파트너 확대를 통해 비이자수익원을 다변화하며 자체 경쟁력을 확보하고 있다.

◇IPO 이후에도 '양날의 검' 업비트 리스크 지속

케이뱅크가 금융위원회에 제출한 증권신고서에 따르면 투자위험요소 부문에서 업비트 제휴와 관련한 위험이 다수 언급되고 있다. 사업 위험 측면에서는 핵심 전략 파트너 관련 위험과 매출처 편중 관련 위험이 존재한다. 회사 위험 측면에서는 가상자산시장 변동 및 가상자산이용자보호법 시행에 따른 위험 등이 명시됐다.

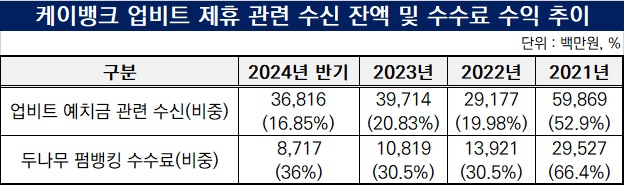

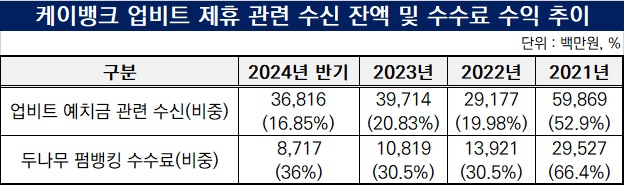

케이뱅크는 두나무의 예치금 관리기관으로서 2020년 6월부터 제휴를 맺고 실명확인서비스 및 펌뱅킹서비스를 제공하고 있다. 케이뱅크는 업비트의 고객 예치금을 은행의 예수금으로 활용할 뿐 아니라 펌뱅킹 수수료 수취를 통한 비이자사업을 영위하고 있다. 업비트 관련 수신 잔액 비중은 상반기 기준 16.8%, 펌뱅킹 수수료는 전체 수수료 수익의 40.1%를 기록하는 등 제휴 관련 사업 비중이 상당하다.

문제는 두나무와 밀접한 파트너십을 맺으면서 가상자산시장에서 발생하는 리스크가 케이뱅크에도 전이된다는 점이다. 케이뱅크는 가상자산시장의 변동성에 따라 수신 및 펌뱅킹 수수료의 변동 폭이 크게 나타났다. 가상자산시장 선호도가 높았던 2021년 두나무 펌뱅킹 수수료 수익은 295억원이었으나 2023년 108억원으로 감소했다. 같은 기간 업비트 수신 잔액도 5조9869억원에서 3조9714억원으로 줄었다.

또 지난 7월 시행된 가상자산이용자보호법으로 업비트 예치금에 적용되는 이자율이 상승하며 예치금 운용 손익도 악화할 전망이다. 케이뱅크는 7월 19일부터 두나무에 업비트 예치금과 관련해 2.1%의 이자비용을 지급하고 있다. 이전까지는 0.1%의 이자율을 적용했다. 지난 7월 한 달 간 집계된 업비트 예치금 이자비용은 36억원으로 상반기 비용 67억원의 절반에 이르렀다. 이자비용률은 0.28%에서 1.14%로 상승했다.

제휴 기간에 대한 불확실성도 커지고 있다. 케이뱅크와 두나무는 지난 7월 예치금 관리 관련 재계약을 통해 2025년 10월까지 제휴관계를 이어가기로 했다. 그간 두 기업은 장기 계약을 통해 돈독한 파트너십을 유지했으나 올해 단기 계약을 맺으며 유효 기간이 짧아졌다. 향후 제휴 연장에 실패한다면 플랫폼 경쟁력이 약화할 뿐만 아니라 수신 잔액 급감으로 인해 유동성이 저해될 수 있다.

◇수신상품 라인업 강화·제휴사 확대 지속

그러나 케이뱅크가 자체적인 경쟁력을 키워가며 의존도를 낮추고 있다는 점은 긍정적이다. 업비트 관련 수신을 제외한 케이뱅크의 일반 수신은 2021년 5조3306억원에서 올 상반기 18조1715억원으로 3.4배 증가했다. 다양한 개인수신상품 라인업을 지속적으로 늘려갔을 뿐 아니라 최근에는 개인사업자 대상 법인예금 상품을 출시했다.

업비트로 유입된 고객을 묶어두는 락인효과가 작용했다는 분석도 있다. 한 금융권 관계자는 "레고랜드 사태 당시 업비트 예탁금 이용률이 크게 감소했는데 케이뱅크 요구불 예금은 소폭 감소한 반면 정기예금은 증가했다"며 "업비트 예치금이 주는 락인효과를 이미 시현해 본 것"이라고 말했다.

비이자사업에 있어서도 두나무 외 다양한 파트너사와 제휴를 늘리며 수익원을 다변화하고 있다. 그 결과 지난해 두나무 펌뱅킹 수수료는 전년 대비 22.3% 감소했으나 체크카드 관련 수수료와 증권계좌 개설 수수료가 각각 61.1%, 106.9% 증가했다. 전체 수수료 수익도 전년 대비 10.7% 증가한 354억원을 기록했다.

그러나 가상자산시장 업황의 변동성뿐 아니라 최근 업비트의 이용료율 상승, 제휴기간 단축 등으로 인해 은행 경영에 부정적인 영향을 미칠 가능성도 존재한다. 최근 들어 업비트 의존도를 낮추고 있다는 점은 긍정적이다. 케이뱅크는 수신상품 라인업을 늘리고 제휴 파트너 확대를 통해 비이자수익원을 다변화하며 자체 경쟁력을 확보하고 있다.

◇IPO 이후에도 '양날의 검' 업비트 리스크 지속

케이뱅크가 금융위원회에 제출한 증권신고서에 따르면 투자위험요소 부문에서 업비트 제휴와 관련한 위험이 다수 언급되고 있다. 사업 위험 측면에서는 핵심 전략 파트너 관련 위험과 매출처 편중 관련 위험이 존재한다. 회사 위험 측면에서는 가상자산시장 변동 및 가상자산이용자보호법 시행에 따른 위험 등이 명시됐다.

케이뱅크는 두나무의 예치금 관리기관으로서 2020년 6월부터 제휴를 맺고 실명확인서비스 및 펌뱅킹서비스를 제공하고 있다. 케이뱅크는 업비트의 고객 예치금을 은행의 예수금으로 활용할 뿐 아니라 펌뱅킹 수수료 수취를 통한 비이자사업을 영위하고 있다. 업비트 관련 수신 잔액 비중은 상반기 기준 16.8%, 펌뱅킹 수수료는 전체 수수료 수익의 40.1%를 기록하는 등 제휴 관련 사업 비중이 상당하다.

문제는 두나무와 밀접한 파트너십을 맺으면서 가상자산시장에서 발생하는 리스크가 케이뱅크에도 전이된다는 점이다. 케이뱅크는 가상자산시장의 변동성에 따라 수신 및 펌뱅킹 수수료의 변동 폭이 크게 나타났다. 가상자산시장 선호도가 높았던 2021년 두나무 펌뱅킹 수수료 수익은 295억원이었으나 2023년 108억원으로 감소했다. 같은 기간 업비트 수신 잔액도 5조9869억원에서 3조9714억원으로 줄었다.

또 지난 7월 시행된 가상자산이용자보호법으로 업비트 예치금에 적용되는 이자율이 상승하며 예치금 운용 손익도 악화할 전망이다. 케이뱅크는 7월 19일부터 두나무에 업비트 예치금과 관련해 2.1%의 이자비용을 지급하고 있다. 이전까지는 0.1%의 이자율을 적용했다. 지난 7월 한 달 간 집계된 업비트 예치금 이자비용은 36억원으로 상반기 비용 67억원의 절반에 이르렀다. 이자비용률은 0.28%에서 1.14%로 상승했다.

제휴 기간에 대한 불확실성도 커지고 있다. 케이뱅크와 두나무는 지난 7월 예치금 관리 관련 재계약을 통해 2025년 10월까지 제휴관계를 이어가기로 했다. 그간 두 기업은 장기 계약을 통해 돈독한 파트너십을 유지했으나 올해 단기 계약을 맺으며 유효 기간이 짧아졌다. 향후 제휴 연장에 실패한다면 플랫폼 경쟁력이 약화할 뿐만 아니라 수신 잔액 급감으로 인해 유동성이 저해될 수 있다.

◇수신상품 라인업 강화·제휴사 확대 지속

그러나 케이뱅크가 자체적인 경쟁력을 키워가며 의존도를 낮추고 있다는 점은 긍정적이다. 업비트 관련 수신을 제외한 케이뱅크의 일반 수신은 2021년 5조3306억원에서 올 상반기 18조1715억원으로 3.4배 증가했다. 다양한 개인수신상품 라인업을 지속적으로 늘려갔을 뿐 아니라 최근에는 개인사업자 대상 법인예금 상품을 출시했다.

업비트로 유입된 고객을 묶어두는 락인효과가 작용했다는 분석도 있다. 한 금융권 관계자는 "레고랜드 사태 당시 업비트 예탁금 이용률이 크게 감소했는데 케이뱅크 요구불 예금은 소폭 감소한 반면 정기예금은 증가했다"며 "업비트 예치금이 주는 락인효과를 이미 시현해 본 것"이라고 말했다.

비이자사업에 있어서도 두나무 외 다양한 파트너사와 제휴를 늘리며 수익원을 다변화하고 있다. 그 결과 지난해 두나무 펌뱅킹 수수료는 전년 대비 22.3% 감소했으나 체크카드 관련 수수료와 증권계좌 개설 수수료가 각각 61.1%, 106.9% 증가했다. 전체 수수료 수익도 전년 대비 10.7% 증가한 354억원을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >