전망치 66% 웃돈 한화에어로, '서프라이즈' 배경은

[컨센서스 상회] 폴란드 성과 반영, 비공개 방산사업 결실 영향

'어닝 서프라이즈'는 흔하지만 컨센서스의 60% 이상을 상회하는 수치는 흔하지 않다. 한화에어로스페이스의 2분기 컨센서스 대비 영업이익은 66% 높았다. 폴란드 수출 '잭팟' 등 방산으로 올린 수익이 적극적으로 반영된 덕이다.

계약상 진행과정이 비밀리에 부쳐지는 방산 사업의 특성이 맞물리며 시장의 예측과 실제 성과가 빗겨나간 것으로 보인다. 루마니아 등에서 추가 수주 성과를 올린 만큼 하반기 호실적이 기대된다.

◇지상 방산부문, 실적 견인 '영업이익률 20%'

한화에어로스페이스는 올해 2분기 연결기준 영업이익이 3588억원이라고 밝혔다. 영업이익은 전년 동기 대비 356.5% 증가했다. 이같은 영업이익은 시장의 전망치를 66% 이상 상회한 어닝 서프라이즈다. 에프앤가이드가 집계한 2분기 시장 전망치는 2159억원이었다. 66.18%가 넘는 성과가 나온 셈이다.

매출액은 2조7860억원으로 역시 전년 동기 대비 46% 늘었다. 순이익은 1599억원을 기록했다.

지상 방산 부문이 실적을 이끌었다. 2608억원의 영업이익을 올려 실적의 대부분을 차지했다. 지상방산 부문의 매출액은 1조3325억원으로 영업이익률이 20%에 육박했다. 폴란드 수출 실적이 본격적으로 반영됐기 때문으로 분석된다.

한화에어로스페이스는 지난 2022년 7월 폴란드 군비청과 K-9 672문, 천무 288대를 수출하기 위한 기본계약을 체결했다. 이중 K-9 6문과 천무 18대 등이 매출에 반영됐다.

한 전무는 "글로벌 베스트셀러 자주포로 거듭난 K9이 높은 수요를 보이고 있고 다연장로켓인 천무 수출이 본격화되면서 해외 매출이 전년 동기 대비 5배 이상 증가했다"며 "영업이익은 분기 최대 실적을 기록해 통합 시너지가 전반적인 수익성 개선으로 이어지는 흐름을 보였다"고 분석했다.

컨센서스와 실제 성과가 크게 차이난 데에는 방산 사업의 보안적 특성이 일부 반영된 것으로 보인다. 계약이 비밀리에 진행되기 때문에 마무리 단계에 이르기 전까지는 명확한 가이던스를 내기 어렵다는 설명이다.

실제로 IR 질의응답 중 계약상 정확한 지표를 제시할 수 없다는 답변은 여러차례 나왔다. 한상윤 한화에어로스페이스 IR팀장(전무)은 중동 등 글로벌 시장의 수주 전망을 묻는 질문에 "(추가적인 수주가 예상되지만) 계약 상의 특성상 정확한 답변을 할 수 없다는 점을 양해 바란다", "고객이 있는 계약이기 때문에 단계 수준으로 답하는 점을 양해 바란다"는 취지로 답변했다. 폴란드 잔여물량 역시 "계약을 진행 중"이라며 구체적인 확답은 하지 않았다.

한 전무는 "방산 사업의 특성상 계약이 구체화가 되면 수면 위로 올라오는 경우가 많은데, 지금도 많은 계약들이 진행되고 있다고 봐주시면 감사하겠다"고 부연했다.

◇루마니아 등 수출 낭보, 하반기 호실적 전망

한 전무는 하반기 지속적인 호실적을 전망했다. 한 전무는 "3분기에는 수출 물량이 추가적으로 반영될 예정이고 4분기에는 계절성 특징으로 국내 물량이 대거 늘어나기 때문에 분기별 지속적인 성장이 전망된다"며 "올해 대비 내년에도, 물량 인도 일정을 보면 더 성장할 것으로 본다"고 했다.

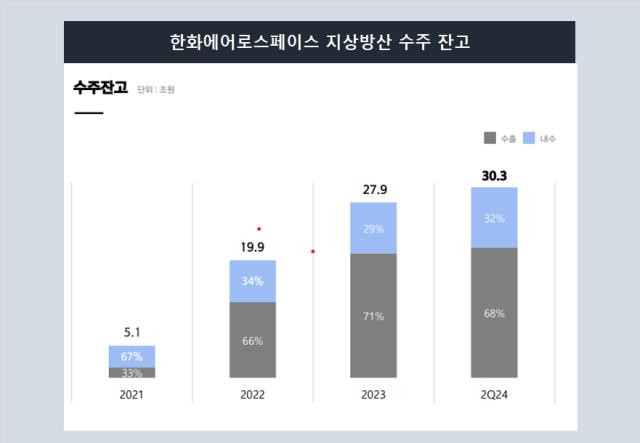

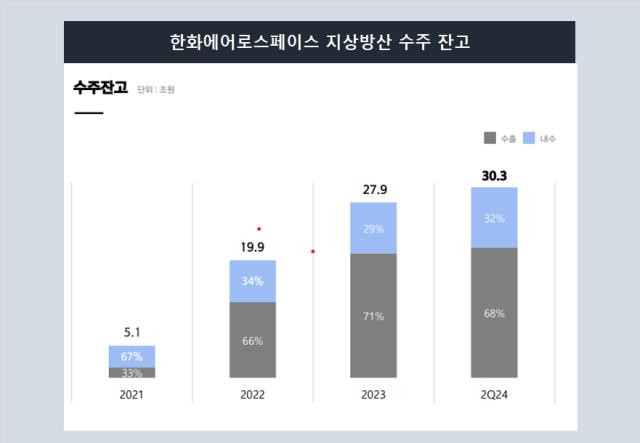

수주 잔고는 이미 30조원을 넘겼다. 지난해 말과 비교하면 2분기 말 수주 잔고는 2조4000억원 늘었다. 특히 이달 루마니아와 계약을 체결하며 큰 폭의 수주 잔고 확대를 이뤘다. 한화에어로스페이스는 이달 루마니아와 1조3000억원 규모의 K-9 54문, K-10 탄약 운반 장갑차 36대 등 계약을 맺은 바 있다. 루마니아 수출 물량은 3분기부터 지표로 반영된다.

추후 기대를 걸고 있는 제품은 장갑차다. 한 전무는 "차기 파이프라인으로 기대 중인 부문은 장갑차"라며 "호주에서 레드백 수출하며 좋은 트랙레코드를 만들었고 유럽과 중동 등에서 요청이 이어지고 있다. 한번 계약을 하게 되면 천무 등과 마찬가지로 수주의 규모가 크기 때문에 마케팅 능력을 집중해서 수주전 중"이라고 말했다.

계약상 진행과정이 비밀리에 부쳐지는 방산 사업의 특성이 맞물리며 시장의 예측과 실제 성과가 빗겨나간 것으로 보인다. 루마니아 등에서 추가 수주 성과를 올린 만큼 하반기 호실적이 기대된다.

◇지상 방산부문, 실적 견인 '영업이익률 20%'

한화에어로스페이스는 올해 2분기 연결기준 영업이익이 3588억원이라고 밝혔다. 영업이익은 전년 동기 대비 356.5% 증가했다. 이같은 영업이익은 시장의 전망치를 66% 이상 상회한 어닝 서프라이즈다. 에프앤가이드가 집계한 2분기 시장 전망치는 2159억원이었다. 66.18%가 넘는 성과가 나온 셈이다.

매출액은 2조7860억원으로 역시 전년 동기 대비 46% 늘었다. 순이익은 1599억원을 기록했다.

지상 방산 부문이 실적을 이끌었다. 2608억원의 영업이익을 올려 실적의 대부분을 차지했다. 지상방산 부문의 매출액은 1조3325억원으로 영업이익률이 20%에 육박했다. 폴란드 수출 실적이 본격적으로 반영됐기 때문으로 분석된다.

한화에어로스페이스는 지난 2022년 7월 폴란드 군비청과 K-9 672문, 천무 288대를 수출하기 위한 기본계약을 체결했다. 이중 K-9 6문과 천무 18대 등이 매출에 반영됐다.

한 전무는 "글로벌 베스트셀러 자주포로 거듭난 K9이 높은 수요를 보이고 있고 다연장로켓인 천무 수출이 본격화되면서 해외 매출이 전년 동기 대비 5배 이상 증가했다"며 "영업이익은 분기 최대 실적을 기록해 통합 시너지가 전반적인 수익성 개선으로 이어지는 흐름을 보였다"고 분석했다.

컨센서스와 실제 성과가 크게 차이난 데에는 방산 사업의 보안적 특성이 일부 반영된 것으로 보인다. 계약이 비밀리에 진행되기 때문에 마무리 단계에 이르기 전까지는 명확한 가이던스를 내기 어렵다는 설명이다.

실제로 IR 질의응답 중 계약상 정확한 지표를 제시할 수 없다는 답변은 여러차례 나왔다. 한상윤 한화에어로스페이스 IR팀장(전무)은 중동 등 글로벌 시장의 수주 전망을 묻는 질문에 "(추가적인 수주가 예상되지만) 계약 상의 특성상 정확한 답변을 할 수 없다는 점을 양해 바란다", "고객이 있는 계약이기 때문에 단계 수준으로 답하는 점을 양해 바란다"는 취지로 답변했다. 폴란드 잔여물량 역시 "계약을 진행 중"이라며 구체적인 확답은 하지 않았다.

한 전무는 "방산 사업의 특성상 계약이 구체화가 되면 수면 위로 올라오는 경우가 많은데, 지금도 많은 계약들이 진행되고 있다고 봐주시면 감사하겠다"고 부연했다.

◇루마니아 등 수출 낭보, 하반기 호실적 전망

한 전무는 하반기 지속적인 호실적을 전망했다. 한 전무는 "3분기에는 수출 물량이 추가적으로 반영될 예정이고 4분기에는 계절성 특징으로 국내 물량이 대거 늘어나기 때문에 분기별 지속적인 성장이 전망된다"며 "올해 대비 내년에도, 물량 인도 일정을 보면 더 성장할 것으로 본다"고 했다.

수주 잔고는 이미 30조원을 넘겼다. 지난해 말과 비교하면 2분기 말 수주 잔고는 2조4000억원 늘었다. 특히 이달 루마니아와 계약을 체결하며 큰 폭의 수주 잔고 확대를 이뤘다. 한화에어로스페이스는 이달 루마니아와 1조3000억원 규모의 K-9 54문, K-10 탄약 운반 장갑차 36대 등 계약을 맺은 바 있다. 루마니아 수출 물량은 3분기부터 지표로 반영된다.

추후 기대를 걸고 있는 제품은 장갑차다. 한 전무는 "차기 파이프라인으로 기대 중인 부문은 장갑차"라며 "호주에서 레드백 수출하며 좋은 트랙레코드를 만들었고 유럽과 중동 등에서 요청이 이어지고 있다. 한번 계약을 하게 되면 천무 등과 마찬가지로 수주의 규모가 크기 때문에 마케팅 능력을 집중해서 수주전 중"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >