렉라자 개화 앞둔 유한양행, 오히려 광고선전비 '감축'

글로벌 판매 'J&J 파워' 신뢰, 방점 찍은 R&D 드라이브 위한 비용 통제도

편집자주

이익을 확대하려면 수익(매출)을 늘리거나 비용을 줄여야 한다. 이 중 경기침체 국면에선 많은 기업이 비용을 줄이는 쪽을 택한다. 시장 수요가 줄어 수익을 늘리는 데 한계가 있기 때문이다. 바로 이때 '돈을 관리함으로써 돈을 버는' 최고재무책임자(CFO)의 역할이 중요해진다. THE CFO가 기업의 비용 규모와 변화, 특이점 등을 짚어본다.

내달 비소세포폐암 치료제 렉라자와 리브리반트의 병용요법으로 FDA 인허가 결과를 앞둔 유한양행이 올해 2분기 들어 오히려 광고선전비를 줄였다. 비슷한 시기 도전에 나섰던 HLB는 50% 가까운 광고비 순증세를 보이며 마케팅 총력전을 편 것과 대조된다.

유한양행이 결정적 시기에서 마케팅에 힘을 빼는 이유는 병용요법 파트너사인 얀센(J&J)의 글로벌 영업력을 신뢰하기 때문으로 보인다. 그러나 렉라자의 넥스트를 발굴하기 위해 R&D에 집중해야 하는 나름의 고민도 반영된 것으로 보인다.

◇'국내 첫 FDA 인허가 항암제 탄생' 길목서 광고선전비 통제

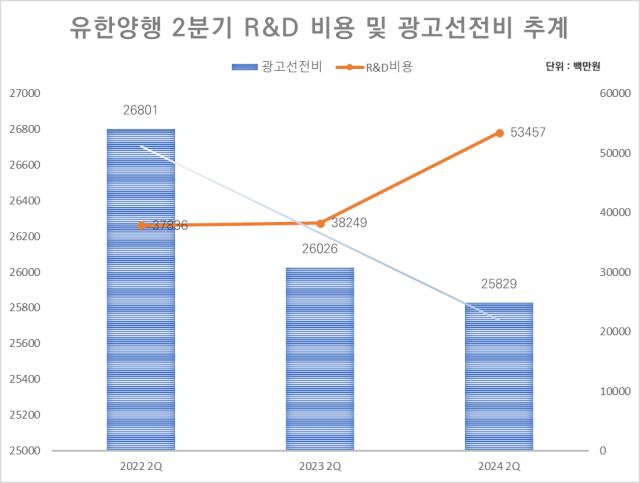

유한양행이 공개한 별도 기준 2분기 광고선전비용은 258억원이다. 유한양행은 직전 3년 간 매 분기마다 200억원 안팎의 광고비용을 집행해 왔다. 그러나 이를 2분기별 추계로 떼어 보면 완만한 하락세를 보인다.

특히 유한양행이 올해 2분기 중대한 사업적 변곡점에 선 것을 고려하면 광고집행비 감소세는 이례적이다. 유한양행은 국내 기업 중 처음으로 항암신약의 글로벌 출시를 앞뒀다. 다음달엔 미국 FDA로부터 렉라자와 리브리반트 폐암치료제 병용치료제에 대한 승인 여부를 확인할 수 있다. 지금이 상업화를 위해 본격적으로 비용을 투자할 적기란 뜻이다.

유한양행의 행보는 비슷한 시기 FDA 항암신약 인허가에 도전했던 HLB와는 사뭇 다르다. 바이오벤처로 출발한 HLB는 광고집행비를 극단적으로 통제하며 별도로 수익이 뒷받침되지 않는 점을 메꿔웠다. 그러다 올해 5월께 내부적으론 자체 파이프라인 리보세라닙의 품목허가를 확실시하고 대대적으로 광고비를 늘리며 상업화 드라이브를 걸었다.

비슷한 시기 국내 첫 FDA 항암신약 출시를 놓고 겨루는 두 기업의 광고선전비로 살펴본 마케팅 행보는 꽤 상이하다. 가장 큰 이유는 양사가 겨냥한 글로벌 시장 진출 전략 자체가 다르기 때문으로 보인다.

먼저 HLB는 미국 현지를 자회사를 통해 개척하기로 결정했다. 간암 치료제 병용요법을 위한 또 다른 약물 캄렐리주맙의 판권을 원개발사 중국 항서제약으로부터 사들인 것도 이 때문이다. 미국 자회사 엘레바(ELEVAR)는 HLB그룹의 인지도를 높이기 위해 제품 출시 전부터 올해 열린 주요 암학회에 별도 부스를 차린 것도 마케팅 강화의 일환이다.

다만 유한양행은 역시 병용요법 파트너사인 얀센이 현지 마케팅을 담당하는 형태로 계약구조를 꾸렸다. 얀센의 경우 글로벌 빅파마에서도 세 손가락 안에 드는 영업마케팅 라인을 갖춘 것으로 평가받는다. J&J의 마케팅 역량을 신뢰하는 유한양행 입장에서 구태여 지금 광고선전비를 늘려 시장 진입에 애쓸 필요가 없다고 판단했단 뜻이다.

◇체급만큼 커진 '업계 형님 유지비용'… "당분간 R&D 드라이브"

그러나 파트너사에 대한 신뢰만으로 결정적 시기에 마케팅 드라이브를 내려놓는 것을 이해하긴 쉽지 않다. 이 기간 유한양행은 외형 확장엔 성공했지만 수익성이 줄어든 점을 놓고 보면 앞서 비용 전략에 대한 실마리가 보인다.

유한양행의 2024년 2분기 영업이익은 157억원으로 전년 동기(244억원)보다 약 36% 감소했다. 라이선스 수익 감소에 따른 기저효과에다 R&D 비용을 대폭 늘린 영향이다. 이 과정에서 광고선전비까지 끌어올리기엔 부담이 있었을 것으로 보인다.

유한양행은 앞서 든든한 우군 J&J를 믿는 가운데 '넥스트 렉라자' 발굴을 향후 과제로 점찍었다. 당분간 이 비용 통제 구조는 계속될 것으로 전망하는 배경이다. 유한양행은 올해 2분기 R&D 비용으로만 전년 동기 대비 40%가량 증가한 535억원을 투입했다. 지난 분기 457억원과 비교해도 약 80억원 늘렸다.

당장 유한양행의 매출은 올해 2조원을 크게 넘어설 것으로 보인다. 2분기 매출액 5146억원은 설립후 분기 최대 실적이다. 2분기 이후의 순증세와 이미 지출한 비용 등을 함께 고려하면 당장 올해에만 2000억원에 육박하는 비용을 R&D에 베팅할 전망이다.

그러나 앞서 추정치만큼 R&D 비용을 늘린다 해도 상위 제약사들의 매출액 대비 R&D 집행비율 평균치(2023년 기준 9.4%)에 근접하는 정도다. 유한양행이 수년 사이 빠르게 체급 증량에 성공한만큼 적정 수준의 내실을 찾기 위한 유지비 역시 늘었단 뜻이다.

유한양행 관계자는 "전사적으로 넥스트 렉라자 발굴을 위해 R&D에 방점을 찍은 상태라 비용 효율화 차원에서 마케팅 비용을 점진적으로 줄여나가는 추세"라고 말했다.

유한양행이 결정적 시기에서 마케팅에 힘을 빼는 이유는 병용요법 파트너사인 얀센(J&J)의 글로벌 영업력을 신뢰하기 때문으로 보인다. 그러나 렉라자의 넥스트를 발굴하기 위해 R&D에 집중해야 하는 나름의 고민도 반영된 것으로 보인다.

◇'국내 첫 FDA 인허가 항암제 탄생' 길목서 광고선전비 통제

유한양행이 공개한 별도 기준 2분기 광고선전비용은 258억원이다. 유한양행은 직전 3년 간 매 분기마다 200억원 안팎의 광고비용을 집행해 왔다. 그러나 이를 2분기별 추계로 떼어 보면 완만한 하락세를 보인다.

특히 유한양행이 올해 2분기 중대한 사업적 변곡점에 선 것을 고려하면 광고집행비 감소세는 이례적이다. 유한양행은 국내 기업 중 처음으로 항암신약의 글로벌 출시를 앞뒀다. 다음달엔 미국 FDA로부터 렉라자와 리브리반트 폐암치료제 병용치료제에 대한 승인 여부를 확인할 수 있다. 지금이 상업화를 위해 본격적으로 비용을 투자할 적기란 뜻이다.

유한양행의 행보는 비슷한 시기 FDA 항암신약 인허가에 도전했던 HLB와는 사뭇 다르다. 바이오벤처로 출발한 HLB는 광고집행비를 극단적으로 통제하며 별도로 수익이 뒷받침되지 않는 점을 메꿔웠다. 그러다 올해 5월께 내부적으론 자체 파이프라인 리보세라닙의 품목허가를 확실시하고 대대적으로 광고비를 늘리며 상업화 드라이브를 걸었다.

비슷한 시기 국내 첫 FDA 항암신약 출시를 놓고 겨루는 두 기업의 광고선전비로 살펴본 마케팅 행보는 꽤 상이하다. 가장 큰 이유는 양사가 겨냥한 글로벌 시장 진출 전략 자체가 다르기 때문으로 보인다.

먼저 HLB는 미국 현지를 자회사를 통해 개척하기로 결정했다. 간암 치료제 병용요법을 위한 또 다른 약물 캄렐리주맙의 판권을 원개발사 중국 항서제약으로부터 사들인 것도 이 때문이다. 미국 자회사 엘레바(ELEVAR)는 HLB그룹의 인지도를 높이기 위해 제품 출시 전부터 올해 열린 주요 암학회에 별도 부스를 차린 것도 마케팅 강화의 일환이다.

다만 유한양행은 역시 병용요법 파트너사인 얀센이 현지 마케팅을 담당하는 형태로 계약구조를 꾸렸다. 얀센의 경우 글로벌 빅파마에서도 세 손가락 안에 드는 영업마케팅 라인을 갖춘 것으로 평가받는다. J&J의 마케팅 역량을 신뢰하는 유한양행 입장에서 구태여 지금 광고선전비를 늘려 시장 진입에 애쓸 필요가 없다고 판단했단 뜻이다.

◇체급만큼 커진 '업계 형님 유지비용'… "당분간 R&D 드라이브"

그러나 파트너사에 대한 신뢰만으로 결정적 시기에 마케팅 드라이브를 내려놓는 것을 이해하긴 쉽지 않다. 이 기간 유한양행은 외형 확장엔 성공했지만 수익성이 줄어든 점을 놓고 보면 앞서 비용 전략에 대한 실마리가 보인다.

유한양행의 2024년 2분기 영업이익은 157억원으로 전년 동기(244억원)보다 약 36% 감소했다. 라이선스 수익 감소에 따른 기저효과에다 R&D 비용을 대폭 늘린 영향이다. 이 과정에서 광고선전비까지 끌어올리기엔 부담이 있었을 것으로 보인다.

유한양행은 앞서 든든한 우군 J&J를 믿는 가운데 '넥스트 렉라자' 발굴을 향후 과제로 점찍었다. 당분간 이 비용 통제 구조는 계속될 것으로 전망하는 배경이다. 유한양행은 올해 2분기 R&D 비용으로만 전년 동기 대비 40%가량 증가한 535억원을 투입했다. 지난 분기 457억원과 비교해도 약 80억원 늘렸다.

당장 유한양행의 매출은 올해 2조원을 크게 넘어설 것으로 보인다. 2분기 매출액 5146억원은 설립후 분기 최대 실적이다. 2분기 이후의 순증세와 이미 지출한 비용 등을 함께 고려하면 당장 올해에만 2000억원에 육박하는 비용을 R&D에 베팅할 전망이다.

그러나 앞서 추정치만큼 R&D 비용을 늘린다 해도 상위 제약사들의 매출액 대비 R&D 집행비율 평균치(2023년 기준 9.4%)에 근접하는 정도다. 유한양행이 수년 사이 빠르게 체급 증량에 성공한만큼 적정 수준의 내실을 찾기 위한 유지비 역시 늘었단 뜻이다.

유한양행 관계자는 "전사적으로 넥스트 렉라자 발굴을 위해 R&D에 방점을 찍은 상태라 비용 효율화 차원에서 마케팅 비용을 점진적으로 줄여나가는 추세"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >