전진바이오팜, 경영권 매각 무산…유한양행 '최대주주' 부상

매수자 다빈비엔에스, 130억 잔금 납입 포기…새 조달처 찾기 '과제'

수개월째 종결되지 못했던 전진바이오팜의 경영권 매각 딜이 무산됐다. 매수자인 다빈비엔에스가 잔금 130억원 납입을 포기하면서다.

이번 딜 성사로 재무구조 개선을 추진 중이었던 전진바이오팜은 새 자금조달처를 확보하기 위한 절차를 돌입할 것으로 보인다. 단일 최대주주로 급부상한 유한양행이 향후 조달 전략에 참여할지도 주목된다.

◇11차례 잔금 연기, 총 2회차 납부로 84억 지급만

전진바이오팜은 13일 공시를 통해 경영권 매각을 위해 다빈비엔에스와 체결했던 최대주주 변경을 수반한 주식양수도 계약을 해제했다고 밝혔다.

해당 딜의 양수도 거래 주식수는 55만3085주로 정상적으로 거래가 마무리되면 다빈비엔에스는 전진바이오팜 지분 7.42%를 확보한 최대주주에 오른다. 계약 해제 사유는 다빈비엔에스의 계약금 미지급이다.

전진바이오팜과 다빈비엔에스는 지난해 10월 16일 경영권을 포함한 주식 이전 계약을 체결했다. 총 3차례에 걸쳐 다빈비엔에스가 220억원의 대금을 납부하면 경영권을 이전하는 내용이다. 당초 계약에서는 다빈비엔에스가 11월 24일 잔금을 모두 납입키로 했다.

하지만 다빈비엔에스는 1차 납부 44억원을 지급하고 이후 2차 납부액은 60억원에서 40억원으로 축소했다. 3차 납부는 11차례나 기일을 늦췄다. 마지막으로 정했던 납기일 13일까지 잔금 136억원을 납부하지 않았다.

◇올해만 113억 CB 만기 도래, 보유 현금은 27억

경영권 매각 딜이 무산된 데 따라 전진바이오팜은 재무개선을 위한 다른 대안을 찾아야 한다. 다빈비엔에스와 주식 양수도계약과 함께 진행키로 했던 유상증자과 전환사채(CB) 발행 모두 취소됐다.

당초 전진바이오팜은 다빈비엔에스를 상대로 80억원의 유상증자를 추진하려고 했다. 그러나 이 역시 올해 1월부터 차일피일 미뤄지며 결국 무산됐다. 뒤이어 진행될 80억원 규모의 두차례 CB발행 역시 철회됐다.

운영자금 확보 목적으로 서영컴퍼니와 진행할 200억원 규모의 CB발행도 무산됐다. 유일하게 발행을 성공한 물량은 티앤씨테크를 대상으로 한 10억원의 유상증자였다. 규모가 10억원에 불과해 재무구조 개선에는 큰 도움이 되지 못한 상황이다.

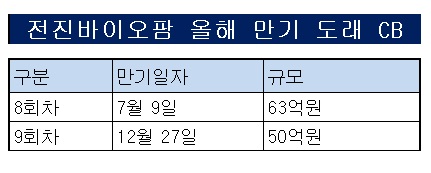

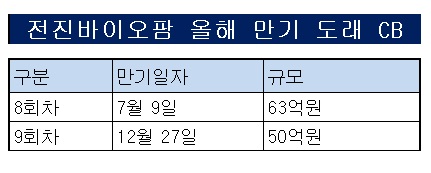

전진바이오팜이 올해에 상환해야 하는 CB는 113억원에 달한다. 현재 현금성자산은 27억원 정도다.

◇2022년 유증으로 주주된 유한양행, '자금지원' 나설지 미지수

당장 조달처 찾기 어려운 상황에서 기댈 곳은 유한양행이다. 이번 딜이 무산되면서 유한양행이 갑작스레 최대주주로 올라섰기 때문이다.

유한양행이 보유한 전진바이오팜 지분율은 5.50%(49만8631주)다. 명목상 경영권을 보유한 이태훈 대표의 지분이 7.46%에서 3.48%로 하락한 영향이다. 이 대표의 특수관계자인 우상현 부사장의 지분을 합하면 6.84%로 경영권을 유지하게 됐지만 개별 주주로는 유한양행

다빈비엔에스와의 주식 양수도 계약상 기존에 납부한 1, 2회차 양수도주식 및 양수도금에 대한 상호 반환의무가 없다. 다빈비엔에스는 기존에 1,2회차에 납부한 84억원 규모의 지분(21만1165주)를 보유하게 됐다. 이는 이 대표와 우 부사장 등 기존 경영진이 기존에 보유하던 지분이다. 다빈비엔에스는 최대주주 등극에는 실패했지만 2.33%의 지분을 보유하고 있다.

핵심 주주로 떠오른 유한양행이 향후 자금지원을 추진할지는 미지수다. 유한양행이 전진바이오팜의 경영에는 관심이 없다는 뜻을 재차 밝혔기 때문이다.

유한양행이 전진바이오팜의 지분을 인수한 건 2022년 유증에 참여하면서다. 당시 유한양행은 캡슐형 세탁세제 협업을 위해 18억원의 전진바이오팜 신주를 인수했다.

이번 딜 성사로 재무구조 개선을 추진 중이었던 전진바이오팜은 새 자금조달처를 확보하기 위한 절차를 돌입할 것으로 보인다. 단일 최대주주로 급부상한 유한양행이 향후 조달 전략에 참여할지도 주목된다.

◇11차례 잔금 연기, 총 2회차 납부로 84억 지급만

전진바이오팜은 13일 공시를 통해 경영권 매각을 위해 다빈비엔에스와 체결했던 최대주주 변경을 수반한 주식양수도 계약을 해제했다고 밝혔다.

해당 딜의 양수도 거래 주식수는 55만3085주로 정상적으로 거래가 마무리되면 다빈비엔에스는 전진바이오팜 지분 7.42%를 확보한 최대주주에 오른다. 계약 해제 사유는 다빈비엔에스의 계약금 미지급이다.

전진바이오팜과 다빈비엔에스는 지난해 10월 16일 경영권을 포함한 주식 이전 계약을 체결했다. 총 3차례에 걸쳐 다빈비엔에스가 220억원의 대금을 납부하면 경영권을 이전하는 내용이다. 당초 계약에서는 다빈비엔에스가 11월 24일 잔금을 모두 납입키로 했다.

하지만 다빈비엔에스는 1차 납부 44억원을 지급하고 이후 2차 납부액은 60억원에서 40억원으로 축소했다. 3차 납부는 11차례나 기일을 늦췄다. 마지막으로 정했던 납기일 13일까지 잔금 136억원을 납부하지 않았다.

◇올해만 113억 CB 만기 도래, 보유 현금은 27억

경영권 매각 딜이 무산된 데 따라 전진바이오팜은 재무개선을 위한 다른 대안을 찾아야 한다. 다빈비엔에스와 주식 양수도계약과 함께 진행키로 했던 유상증자과 전환사채(CB) 발행 모두 취소됐다.

당초 전진바이오팜은 다빈비엔에스를 상대로 80억원의 유상증자를 추진하려고 했다. 그러나 이 역시 올해 1월부터 차일피일 미뤄지며 결국 무산됐다. 뒤이어 진행될 80억원 규모의 두차례 CB발행 역시 철회됐다.

운영자금 확보 목적으로 서영컴퍼니와 진행할 200억원 규모의 CB발행도 무산됐다. 유일하게 발행을 성공한 물량은 티앤씨테크를 대상으로 한 10억원의 유상증자였다. 규모가 10억원에 불과해 재무구조 개선에는 큰 도움이 되지 못한 상황이다.

전진바이오팜이 올해에 상환해야 하는 CB는 113억원에 달한다. 현재 현금성자산은 27억원 정도다.

◇2022년 유증으로 주주된 유한양행, '자금지원' 나설지 미지수

당장 조달처 찾기 어려운 상황에서 기댈 곳은 유한양행이다. 이번 딜이 무산되면서 유한양행이 갑작스레 최대주주로 올라섰기 때문이다.

유한양행이 보유한 전진바이오팜 지분율은 5.50%(49만8631주)다. 명목상 경영권을 보유한 이태훈 대표의 지분이 7.46%에서 3.48%로 하락한 영향이다. 이 대표의 특수관계자인 우상현 부사장의 지분을 합하면 6.84%로 경영권을 유지하게 됐지만 개별 주주로는 유한양행

다빈비엔에스와의 주식 양수도 계약상 기존에 납부한 1, 2회차 양수도주식 및 양수도금에 대한 상호 반환의무가 없다. 다빈비엔에스는 기존에 1,2회차에 납부한 84억원 규모의 지분(21만1165주)를 보유하게 됐다. 이는 이 대표와 우 부사장 등 기존 경영진이 기존에 보유하던 지분이다. 다빈비엔에스는 최대주주 등극에는 실패했지만 2.33%의 지분을 보유하고 있다.

핵심 주주로 떠오른 유한양행이 향후 자금지원을 추진할지는 미지수다. 유한양행이 전진바이오팜의 경영에는 관심이 없다는 뜻을 재차 밝혔기 때문이다.

유한양행이 전진바이오팜의 지분을 인수한 건 2022년 유증에 참여하면서다. 당시 유한양행은 캡슐형 세탁세제 협업을 위해 18억원의 전진바이오팜 신주를 인수했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >