렉라자 후속 찾는 유한양행, 수익성 악화에도 R&D 투자

전년비 영업익 36% 감소, 배경엔 40% 이상 증가한 R&D 비용

유한양행이 올해 2분기 외형 성장은 이뤘지만 수익성은 악화했다. 라이선스 수익이 감소한 기저효과가 나타난 데다 연구개발(R&D) 비용을 대폭 늘린 결과다. 단순히 R&D 비용을 늘리는 걸 넘어 기술교류 확대 등으로 '넥스트 렉라자'를 찾기 위해 총력을 기울이고 있다.

◇외형 확대했지만 내실은 악화, R&D 대폭 늘린 영향

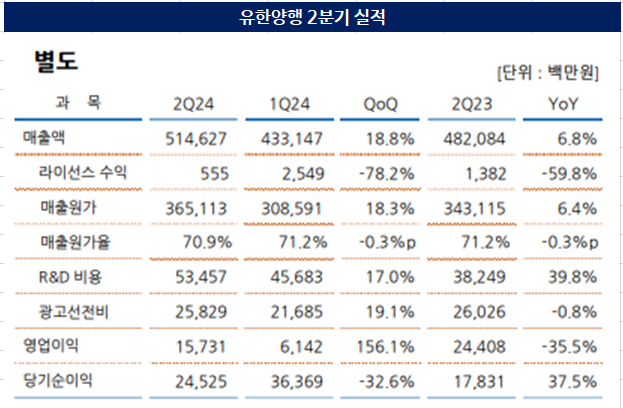

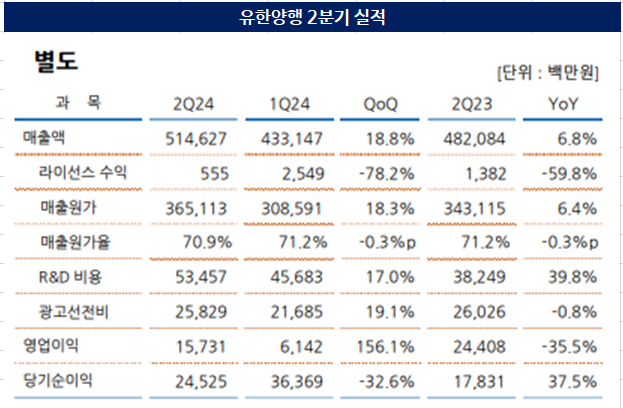

유한양행은 30일 공시를 통해 2분기 별도기준 매출이 5146억원으로 전년 동기 대비 약 7% 증가했다고 밝혔다. 이는 분기 최대 실적이다.

눈에 띄는 부분은 라이선스 수익이다. 2분기 라이선스 수익은 약 6억원으로 전년보다 60%가량 쪼그라들었다. 올 1분기와 비교하면 78% 이상 줄어든 수치다.

라이선스 수익이 대폭 줄었음에도 매출이 증가한 건 해외사업과 생활건강사업 덕분이다. 2분기 해외사업 매출은 972억원으로 전년보다 33% 정도 늘었다. 같은 기간 생활건강사업의 경우 전년보다 약 25% 증가한 752억원의 매출을 올렸다.

외형 확장에 성공했지만 수익성은 뒷걸음질쳤다. 2분기 영업이익은 157억원으로 전년보다 약 36% 감소했다.

라이선스 수익 감소에 따른 기저효과에 더해 R&D 비용을 대폭 늘린 탓이다. 2분기 R&D 비용으로만 전년 동기 대비 40%가량 증가한 535억원을 투입했다. 지난 분기 457억원과 비교해도 약 80억원 늘렸다.

◇렉라자 후속 발굴 총력, 기술도입 등 '새 모달리티' 확보 눈길

R&D 비용 확대는 '넥스트 렉라자 발굴'이라는 고민과 맞닿아 있다. 김열홍 유한양행 R&D 총괄 사장 부임 이후 파이프라인 다각화에 한층 속도가 붙고 있다. 기술 발전의 트렌드에 발맞춰 새 모달리티를 확보하는 데 주력하는 모습이다.

특히 오픈이노베이션 전략이 지분투자에서 기술교류로 확대하고 있다는 점이 주목된다. 그간 유한양행은 외부 기술을 들여오는 방식으로 R&D 역량을 끌어올렸다. 기술협업과 투자 수익을 동시에 누리기 위해 지분투자를 주로 사용해 왔다.

이런 전략에 변화가 감지된 건 작년 하반기께다. 증시 상장 아니면 엑시트 하기가 사실상 어렵다는 점에서 투자 전략을 기술교류 중심으로 선회했다. 기술을 직접 도입하거나 협업을 늘리는 방향으로 나아가겠다는 입장을 피력해 왔다.

실제 최근 들어 기술도입 및 협업을 활발하게 진행 중이다. 이달 초 유빅스테라퓨틱스와 신약물질 기술도입 계약을 맺었다. 유빅스테라퓨틱스가 개발 중인 표적단백질분해(TPD) 신약 물질 'UBX-103'을 유한양행에 도입하는 계약이다.

이어 프로젠과도 혁신신약 후보물질 개발을 위한 포괄적 연구개발 협력 계약을 체결했다. 프로젠의 NTIG®기술을 활용해 면역항암 이중항체 등을 개발하겠다는 구상이다. 후속 공동개발 과제 선정을 위한 논의도 지속해서 이어갈 예정이다.

◇외형 확대했지만 내실은 악화, R&D 대폭 늘린 영향

유한양행은 30일 공시를 통해 2분기 별도기준 매출이 5146억원으로 전년 동기 대비 약 7% 증가했다고 밝혔다. 이는 분기 최대 실적이다.

눈에 띄는 부분은 라이선스 수익이다. 2분기 라이선스 수익은 약 6억원으로 전년보다 60%가량 쪼그라들었다. 올 1분기와 비교하면 78% 이상 줄어든 수치다.

라이선스 수익이 대폭 줄었음에도 매출이 증가한 건 해외사업과 생활건강사업 덕분이다. 2분기 해외사업 매출은 972억원으로 전년보다 33% 정도 늘었다. 같은 기간 생활건강사업의 경우 전년보다 약 25% 증가한 752억원의 매출을 올렸다.

외형 확장에 성공했지만 수익성은 뒷걸음질쳤다. 2분기 영업이익은 157억원으로 전년보다 약 36% 감소했다.

라이선스 수익 감소에 따른 기저효과에 더해 R&D 비용을 대폭 늘린 탓이다. 2분기 R&D 비용으로만 전년 동기 대비 40%가량 증가한 535억원을 투입했다. 지난 분기 457억원과 비교해도 약 80억원 늘렸다.

◇렉라자 후속 발굴 총력, 기술도입 등 '새 모달리티' 확보 눈길

R&D 비용 확대는 '넥스트 렉라자 발굴'이라는 고민과 맞닿아 있다. 김열홍 유한양행 R&D 총괄 사장 부임 이후 파이프라인 다각화에 한층 속도가 붙고 있다. 기술 발전의 트렌드에 발맞춰 새 모달리티를 확보하는 데 주력하는 모습이다.

특히 오픈이노베이션 전략이 지분투자에서 기술교류로 확대하고 있다는 점이 주목된다. 그간 유한양행은 외부 기술을 들여오는 방식으로 R&D 역량을 끌어올렸다. 기술협업과 투자 수익을 동시에 누리기 위해 지분투자를 주로 사용해 왔다.

이런 전략에 변화가 감지된 건 작년 하반기께다. 증시 상장 아니면 엑시트 하기가 사실상 어렵다는 점에서 투자 전략을 기술교류 중심으로 선회했다. 기술을 직접 도입하거나 협업을 늘리는 방향으로 나아가겠다는 입장을 피력해 왔다.

실제 최근 들어 기술도입 및 협업을 활발하게 진행 중이다. 이달 초 유빅스테라퓨틱스와 신약물질 기술도입 계약을 맺었다. 유빅스테라퓨틱스가 개발 중인 표적단백질분해(TPD) 신약 물질 'UBX-103'을 유한양행에 도입하는 계약이다.

이어 프로젠과도 혁신신약 후보물질 개발을 위한 포괄적 연구개발 협력 계약을 체결했다. 프로젠의 NTIG®기술을 활용해 면역항암 이중항체 등을 개발하겠다는 구상이다. 후속 공동개발 과제 선정을 위한 논의도 지속해서 이어갈 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >