'SK' 간판 떼는 SK렌터카, 만기도래 차입금 '발등의 불'

현금성자산 2076억, 연내 만기도래 2590억원…지배구조 변경 따른 '바이백' 부담도

SK렌터카가 SK그룹으로부터 매각되면서 당장 올해 만기가 돌아오는 차입금에 대한 대응 부담이 높아지게 됐다. SK그룹의 지원가능성이 배제되면서 신용등급 하방 압력이 커져, 기존과 같은 방식으로 시장성 조달을 통한 차환이 녹록지 않게 된 영향이다. SK렌터카의 현금성 자산은 연내 만기도래 규모에 못 미쳐 현금 상환도 쉽지 않은 상황이다.

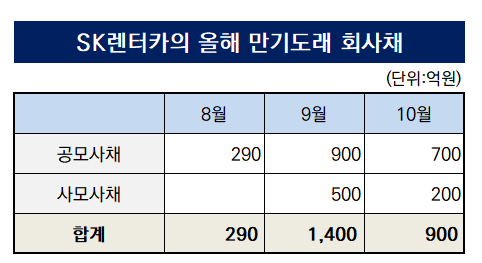

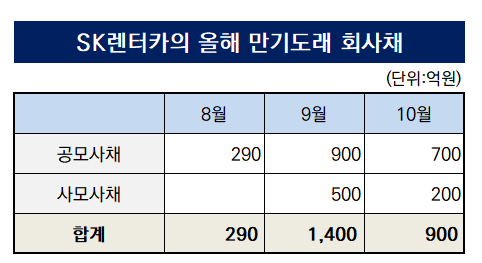

25일 투자은행(IB) 업계에 따르면 SK렌터카는 올해 총 2590억원 규모의 회사채 만기를 앞두고 있다. 오는 8월 290억원 규모 만기도래를 필두로 9월 1400억원, 10월 900억원의 만기가 연달아 돌아온다. 각각 2021년부터 2023년까지 발행해 뒀던 공모채와 사모채 만기다.

차환 발행이 유력한데, 문제는 SK렌터카 매각에 따른 크레딧 리스크다. 최대주주였던 SK네트웍스는 이달 20일 이사회를 열고 SK렌터카 지분 100%를 사모펀드(PEF) 운용사인 어피니티에쿼티파트너스에 매각하기로 결의했다. 보유 주식 매각 일자는 오는 11월 28일로 예정됐다. 그 영향으로 SK렌터카는 국내 신용평가사 3사로부터 ‘하향검토’ 대상에 올랐다.

신용평가사들은 ‘하향검토’ 대상에 등록한 경우 통상 3개월 이내에 등급 조정 여부를 결정한다. 현재 SK렌터카의 신용등급은 A+다. 한국기업평가는 “사모투자펀드는 설립 목적상 투자회사의 가치를 높여 그 수익을 출자자에게 배분하는 데 초점이 맞춰져 있다”며 “지분구조가 분산돼 있어 유사시 투자회사에 대한 재무적인 지원이 이뤄질 것이라고 기대하기 어렵다”고 짚었다.

SK그룹에서의 이탈과 신용등급 강등 가능성은 모두 SK렌터카의 자본시장 접근성을 떨어뜨리는 요소들이다. 실제로 SK렌터카는 지난 2019년 초 SK그룹 편입 이전과 이후 시장의 관심도가 극적으로 뒤바뀐 곳이었다. 2018년 4월 AJ네트웍스 산하에서 공모채 발행 당시 500억원 모집 대비 1520억원의 매수주문을 받는 수준에 그쳤지만, 이듬해 4월 SK그룹 계열사로 1000억원 규모 공모채 발행에 나서자 1조3400억원의 자금이 몰렸다.

IB업계 관계자는 “SK렌터카는 신용등급이 비우량등급에 속하지만 지난해 초와 올해 초 공모채 시장에 나서 각각 1조원 이상의 투자수요를 모은 곳”이라며 “신용등급 열세에도 SK그룹 계열사라는 점에서 투심이 견조했던 것”이라고 말했다. 이어 “매각 이후 투심이 이전과 같을 수는 없을 것”이라며 “그런 점에서 볼 때 이번 매각에 따른 신용등급 영향은 1노치 정도지만, SK 간판을 뗀 자금조달력 변화는 그 이상이지 않을까 싶다”고 말했다.

시장의 비우호적인 투심이 예상되지만, 외부 차입을 배제할 수도 없는 노릇이다. SK렌터카의 현금성 자산은 올해 1분기 말 연결기준 2076억원 수준으로 연내 만기도래 물량에 미치지 못하는 탓이다. 내년 이후 만기도래 물량도 상환 시점이 앞당겨질 수 있다. SK렌터카는 회사채 원리금 지급 의무 이행이 완료될 때까지 지배구조 변경사유가 발생하지 않도록 사채관리계약을 맺은 상태로, 최대주주 변경은 기한이익상실 사유가 될 수 있기 때문이다.

금융투자업계 관계자는 “SK렌터카의 회사채 발행잔액은 총 8200억원 규모”라며 “향후 SK렌터카의 사채권자집회에서 지배구조 변경으로 인한 바이백(조기상환) 물량이 정해질 텐데 이 또한 상환 압력으로 작용할 수 있다”고 말했다. 이어 “올해 만기도래 규모도 보유 현금으로 대응하기 어려운 수준인 데다가 바이백 부담도 있어 외부 차입이 불가피할 것”이라고 내다봤다.

SK렌터카는 국내 렌터카시장 2위 업체다. 차량 보유대수 기준 시장점유율은 SK그룹 편입 직전인 2018년 말 9%에서 지난해 말 15.4%로 높아졌다. 같은기간 별도기준 영업이익은 238억원에서 1207억원으로 5배가량 성장했다. SK네트웍스에서 SK렌터카가 차지하는 비중은 매출액의 15.3%, 영업이익의 35.9% 수준이었다. 이번 SK렌터카 매각대금은 8200억원으로, 주식매매계약은 1개월 내 체결 예정이다.

25일 투자은행(IB) 업계에 따르면 SK렌터카는 올해 총 2590억원 규모의 회사채 만기를 앞두고 있다. 오는 8월 290억원 규모 만기도래를 필두로 9월 1400억원, 10월 900억원의 만기가 연달아 돌아온다. 각각 2021년부터 2023년까지 발행해 뒀던 공모채와 사모채 만기다.

차환 발행이 유력한데, 문제는 SK렌터카 매각에 따른 크레딧 리스크다. 최대주주였던 SK네트웍스는 이달 20일 이사회를 열고 SK렌터카 지분 100%를 사모펀드(PEF) 운용사인 어피니티에쿼티파트너스에 매각하기로 결의했다. 보유 주식 매각 일자는 오는 11월 28일로 예정됐다. 그 영향으로 SK렌터카는 국내 신용평가사 3사로부터 ‘하향검토’ 대상에 올랐다.

신용평가사들은 ‘하향검토’ 대상에 등록한 경우 통상 3개월 이내에 등급 조정 여부를 결정한다. 현재 SK렌터카의 신용등급은 A+다. 한국기업평가는 “사모투자펀드는 설립 목적상 투자회사의 가치를 높여 그 수익을 출자자에게 배분하는 데 초점이 맞춰져 있다”며 “지분구조가 분산돼 있어 유사시 투자회사에 대한 재무적인 지원이 이뤄질 것이라고 기대하기 어렵다”고 짚었다.

SK그룹에서의 이탈과 신용등급 강등 가능성은 모두 SK렌터카의 자본시장 접근성을 떨어뜨리는 요소들이다. 실제로 SK렌터카는 지난 2019년 초 SK그룹 편입 이전과 이후 시장의 관심도가 극적으로 뒤바뀐 곳이었다. 2018년 4월 AJ네트웍스 산하에서 공모채 발행 당시 500억원 모집 대비 1520억원의 매수주문을 받는 수준에 그쳤지만, 이듬해 4월 SK그룹 계열사로 1000억원 규모 공모채 발행에 나서자 1조3400억원의 자금이 몰렸다.

IB업계 관계자는 “SK렌터카는 신용등급이 비우량등급에 속하지만 지난해 초와 올해 초 공모채 시장에 나서 각각 1조원 이상의 투자수요를 모은 곳”이라며 “신용등급 열세에도 SK그룹 계열사라는 점에서 투심이 견조했던 것”이라고 말했다. 이어 “매각 이후 투심이 이전과 같을 수는 없을 것”이라며 “그런 점에서 볼 때 이번 매각에 따른 신용등급 영향은 1노치 정도지만, SK 간판을 뗀 자금조달력 변화는 그 이상이지 않을까 싶다”고 말했다.

시장의 비우호적인 투심이 예상되지만, 외부 차입을 배제할 수도 없는 노릇이다. SK렌터카의 현금성 자산은 올해 1분기 말 연결기준 2076억원 수준으로 연내 만기도래 물량에 미치지 못하는 탓이다. 내년 이후 만기도래 물량도 상환 시점이 앞당겨질 수 있다. SK렌터카는 회사채 원리금 지급 의무 이행이 완료될 때까지 지배구조 변경사유가 발생하지 않도록 사채관리계약을 맺은 상태로, 최대주주 변경은 기한이익상실 사유가 될 수 있기 때문이다.

금융투자업계 관계자는 “SK렌터카의 회사채 발행잔액은 총 8200억원 규모”라며 “향후 SK렌터카의 사채권자집회에서 지배구조 변경으로 인한 바이백(조기상환) 물량이 정해질 텐데 이 또한 상환 압력으로 작용할 수 있다”고 말했다. 이어 “올해 만기도래 규모도 보유 현금으로 대응하기 어려운 수준인 데다가 바이백 부담도 있어 외부 차입이 불가피할 것”이라고 내다봤다.

SK렌터카는 국내 렌터카시장 2위 업체다. 차량 보유대수 기준 시장점유율은 SK그룹 편입 직전인 2018년 말 9%에서 지난해 말 15.4%로 높아졌다. 같은기간 별도기준 영업이익은 238억원에서 1207억원으로 5배가량 성장했다. SK네트웍스에서 SK렌터카가 차지하는 비중은 매출액의 15.3%, 영업이익의 35.9% 수준이었다. 이번 SK렌터카 매각대금은 8200억원으로, 주식매매계약은 1개월 내 체결 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >