3년 만에 뒤바뀐 자산 구조, 현금 대신 순차입 '급증'

②CAPEX 비중 21년 25%→현재 72%, 작년 FCF -1731억…순차입금비율 142%

편집자주

발포제와 케미칼 소재 사업자였던 금양은 LG·삼성·SK 등 대기업이 영위하는 K-배터리 산업에 과감히 뛰어들었다. 테슬라의 차세대 모델보다 효율이 좋은 4695 원통형 배터리를 최초로 개발하며 시장의 관심을 한몸에 받았다. 일시적 수요 둔화 현상인 '캐즘'이 찾아온 지금 금양의 실적은 뒷걸음질 치고 있지만 시가총액은 수조원대를 유지하고 있다. THE CFO는 금양의 현 재무 상황을 짚고 향후 투자계획에 따른 재무 상태를 전망한다.

배터리 메이커라는 꿈을 향해 전진하는 금양의 재무 현주소에 대해 업계의 관심이 쏠린다. 자기자본이익률(ROE)이 마이너스(-)를 기록함에도 주가순자산비율(PBR)로 20~30배를 기록할 정도로 금양에 대한 시장의 기대감은 높아져 있다. 다만 최근 몇 년간 이차전지 관련 투자가 과도하게 집행되면서 자산 구조가 뒤바뀌고 부채 부담도 상당해졌다. 그간 현금창출력도 미미했던 가운데 감가상각비 등 고정비 부담도 늘어났다.

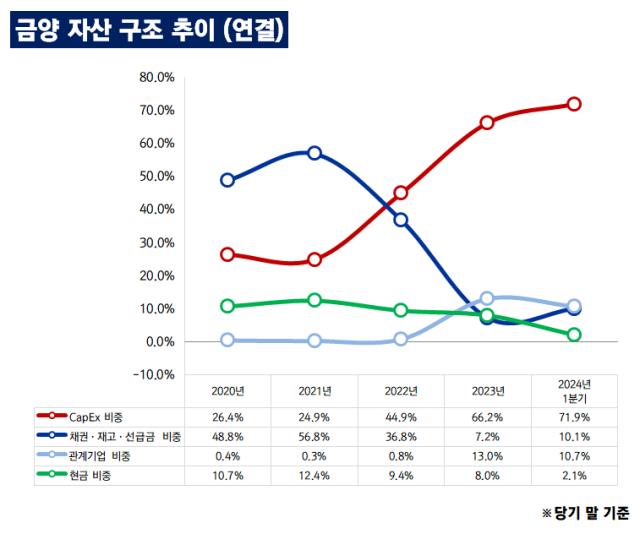

◇CAPEX 비중, 20%→40%→70%대 '급증'

발포제의 금양은 2020년대 초반부터 정체성을 스스로 바꾸기 시작했다. 수치로도 확인이 가능하다. 발포제 사업자 시절 금양은 전체 연결 자산 중 매출채권·재고자산·선급금 등 운전자본의 비중이 과반인 곳이었다. 사업 구조 상 유형자산 등 생산설비 투자가 그렇게 많이 필요하지 않았기 때문이다.

그러나 이차전지에 발을 들이기 시작한 시점부터 운전자본의 비중이 급격히 낮아졌다. 그 자리는 유·무형자산이 차지하기 시작했다. 2021년 24.9%였던 CAPEX 비중은 2022년 44.9%, 2023년에는 66.2%까지 상승했다. 올해 1분기 말 기준으로는 전체 자산 8403억원 중 71.9%인 6040억원이 CAPEX였다.

과반이었던 운전자본 비중은 10%대 안팎으로 급락했다. 작년 매출채권·재고자산·선급금 등의 자산 비중은 7.2%에 불과했다. 올해 1분기 말 기준으로는 10.1%다.

작년 양극재 기업 에스엠랩을 관계기업으로 품으면서 관계기업투자주식도 자산 중 유의한 수준의 비중을 차지하기 시작했다. 2022년까지 0%대였던 관계기업투자주식은 2023년 말과 올해 1분기 말 기준 각각 13%, 10.7%까지 상승했다.

발포제 금양 시절 매년 말 10%대 안팎을 기록했던 현금성자산 비중은 급격히 떨어졌다. 작년 말 기준 전체 자산의 8%였던 현금성자산은 올해 1분기 말 2.1%까지 하락했다. 1분기 말 금양의 연결 현금성자산은 176억원이다.

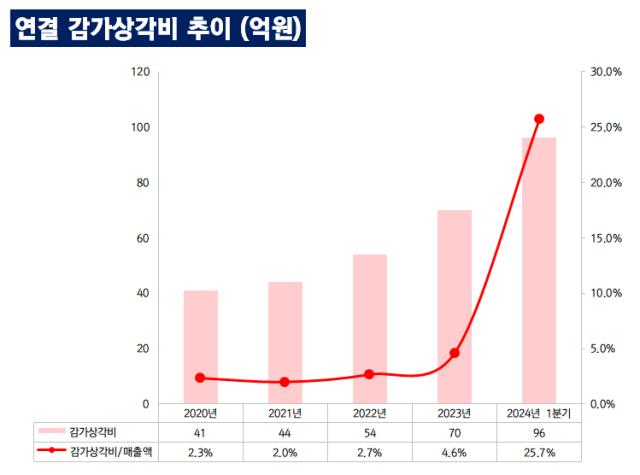

◇고정비 부담 증가, 현금창출력 미미해 잉여현금 '구멍'

CAPEX 비중이 높아졌다는 점은 상각될 자산이 그만큼 늘어났다는 말과 같다. 즉 금양의 비용 구조에서 감가상각비 등 고정비 비중이 심화했다는 뜻이다. 다만 아직까지 금양의 매출은 이전에 비해 늘어나고 있는 모습은 아니다.

금양이 기록한 올해 1분기 유·무형자산 감가상각비는 96억원이다. 2020년(41억원), 2021년(44억원), 2022년(54억원), 작년(70억원) 연간으로 기록한 감가상각비보다 올해 1분기 기록한 상각비가 더 많다. 이중 대부분은 작년 인수한 몽골 광산에 대한 무형자산상각비다. 이 상각비는 앞으로도 계속 고정비로 발생한다.

또 추후 이차전지 관련 사업을 위해 CAPEX 취득이 이뤄질 경우 추가 고정비 부담이 불가피하다. 금양의 올해 1분기 말 유·무형자산 6040억원은 작년 말(4656억원) 대비 29.7%, 2022년 말(1250억원) 대비 약 4.8배 늘어난 수치다. 상당히 빠른 속도로 CAPEX 취득이 이뤄지고 있다는 점을 알 수 있다.

문제는 현금창출력이다. 고정비 부담이 심화했지만 현금창출력은 오히려 후퇴했다. 2022년 연결 기준 460억원의 영업활동현금흐름을 기록했던 금양은 작년 149억원으로 영업 현금창출력이 줄었다. 올해 1분기에는 -49억원으로 현금흐름 적자를 기록했다.

CAPEX 지출이 늘어나면서 잉여현금흐름은 2020년 이후 계속 적자다. 특히 이차전지 관련 투자가 비약적으로 커졌던 2023년 잉여현금흐름이 -1731억원을 기록할 정도로 악화했다.

금양은 구멍난 현금을 조달과 자사주 매각 등으로 메우고 있다. 작년은 2241억원을 금융권에서 순차입했고, 자사주 매각을 통해 1802억원을 마련했다. 올해 1분기에도 44억원의 순차입을 일으켰다.

대규모 차입이 이뤄지면서 재무구조도 일부 훼손된 상태다. 금양의 올해 1분기 말 연결 기준 부채비율과 순차입금비율은 각각 265.5%, 142%다.

금양의 승부수는 내년부터 생산될 2170 배터리와 4695 배터리다. 금양에 따르면 2170 배터리의 연간 생산능력은 3.7기가와트시(GWh), 4695 배터리 12.5GWh다. 금양은 2026년 매출 목표로 4조원을 제시했다.

◇CAPEX 비중, 20%→40%→70%대 '급증'

발포제의 금양은 2020년대 초반부터 정체성을 스스로 바꾸기 시작했다. 수치로도 확인이 가능하다. 발포제 사업자 시절 금양은 전체 연결 자산 중 매출채권·재고자산·선급금 등 운전자본의 비중이 과반인 곳이었다. 사업 구조 상 유형자산 등 생산설비 투자가 그렇게 많이 필요하지 않았기 때문이다.

그러나 이차전지에 발을 들이기 시작한 시점부터 운전자본의 비중이 급격히 낮아졌다. 그 자리는 유·무형자산이 차지하기 시작했다. 2021년 24.9%였던 CAPEX 비중은 2022년 44.9%, 2023년에는 66.2%까지 상승했다. 올해 1분기 말 기준으로는 전체 자산 8403억원 중 71.9%인 6040억원이 CAPEX였다.

과반이었던 운전자본 비중은 10%대 안팎으로 급락했다. 작년 매출채권·재고자산·선급금 등의 자산 비중은 7.2%에 불과했다. 올해 1분기 말 기준으로는 10.1%다.

작년 양극재 기업 에스엠랩을 관계기업으로 품으면서 관계기업투자주식도 자산 중 유의한 수준의 비중을 차지하기 시작했다. 2022년까지 0%대였던 관계기업투자주식은 2023년 말과 올해 1분기 말 기준 각각 13%, 10.7%까지 상승했다.

발포제 금양 시절 매년 말 10%대 안팎을 기록했던 현금성자산 비중은 급격히 떨어졌다. 작년 말 기준 전체 자산의 8%였던 현금성자산은 올해 1분기 말 2.1%까지 하락했다. 1분기 말 금양의 연결 현금성자산은 176억원이다.

◇고정비 부담 증가, 현금창출력 미미해 잉여현금 '구멍'

CAPEX 비중이 높아졌다는 점은 상각될 자산이 그만큼 늘어났다는 말과 같다. 즉 금양의 비용 구조에서 감가상각비 등 고정비 비중이 심화했다는 뜻이다. 다만 아직까지 금양의 매출은 이전에 비해 늘어나고 있는 모습은 아니다.

금양이 기록한 올해 1분기 유·무형자산 감가상각비는 96억원이다. 2020년(41억원), 2021년(44억원), 2022년(54억원), 작년(70억원) 연간으로 기록한 감가상각비보다 올해 1분기 기록한 상각비가 더 많다. 이중 대부분은 작년 인수한 몽골 광산에 대한 무형자산상각비다. 이 상각비는 앞으로도 계속 고정비로 발생한다.

또 추후 이차전지 관련 사업을 위해 CAPEX 취득이 이뤄질 경우 추가 고정비 부담이 불가피하다. 금양의 올해 1분기 말 유·무형자산 6040억원은 작년 말(4656억원) 대비 29.7%, 2022년 말(1250억원) 대비 약 4.8배 늘어난 수치다. 상당히 빠른 속도로 CAPEX 취득이 이뤄지고 있다는 점을 알 수 있다.

문제는 현금창출력이다. 고정비 부담이 심화했지만 현금창출력은 오히려 후퇴했다. 2022년 연결 기준 460억원의 영업활동현금흐름을 기록했던 금양은 작년 149억원으로 영업 현금창출력이 줄었다. 올해 1분기에는 -49억원으로 현금흐름 적자를 기록했다.

CAPEX 지출이 늘어나면서 잉여현금흐름은 2020년 이후 계속 적자다. 특히 이차전지 관련 투자가 비약적으로 커졌던 2023년 잉여현금흐름이 -1731억원을 기록할 정도로 악화했다.

금양은 구멍난 현금을 조달과 자사주 매각 등으로 메우고 있다. 작년은 2241억원을 금융권에서 순차입했고, 자사주 매각을 통해 1802억원을 마련했다. 올해 1분기에도 44억원의 순차입을 일으켰다.

대규모 차입이 이뤄지면서 재무구조도 일부 훼손된 상태다. 금양의 올해 1분기 말 연결 기준 부채비율과 순차입금비율은 각각 265.5%, 142%다.

금양의 승부수는 내년부터 생산될 2170 배터리와 4695 배터리다. 금양에 따르면 2170 배터리의 연간 생산능력은 3.7기가와트시(GWh), 4695 배터리 12.5GWh다. 금양은 2026년 매출 목표로 4조원을 제시했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >